1983年,美国和日本的半导体贸易协商代表团坐在谈判桌前,在焦灼的争吵中,美国人的矛头指向日本政府的产业导向政策,严重损害了美国企业的利益。

这次谈判无疾而终,“美日半导体摩擦”继续。第二年,洛杉矶奥运会开幕,拉动了电视机/录像机的巨大消费需求,再次让日本半导体企业腾飞。

当时,日本半导体企业在国家产业政策的扶持下异军突起,令很多美国公司陷入低迷或亏损。1985年,微软针对日本7家半导体厂商的DRAM开始反倾销诉讼,“贸易摩擦”上升为“贸易战”。1986年,日本通产省被迫与美国商务部签订《日美*次半导体协议》,限制日本半导体对美出口、扩大美国半导体在日本的市场份额。

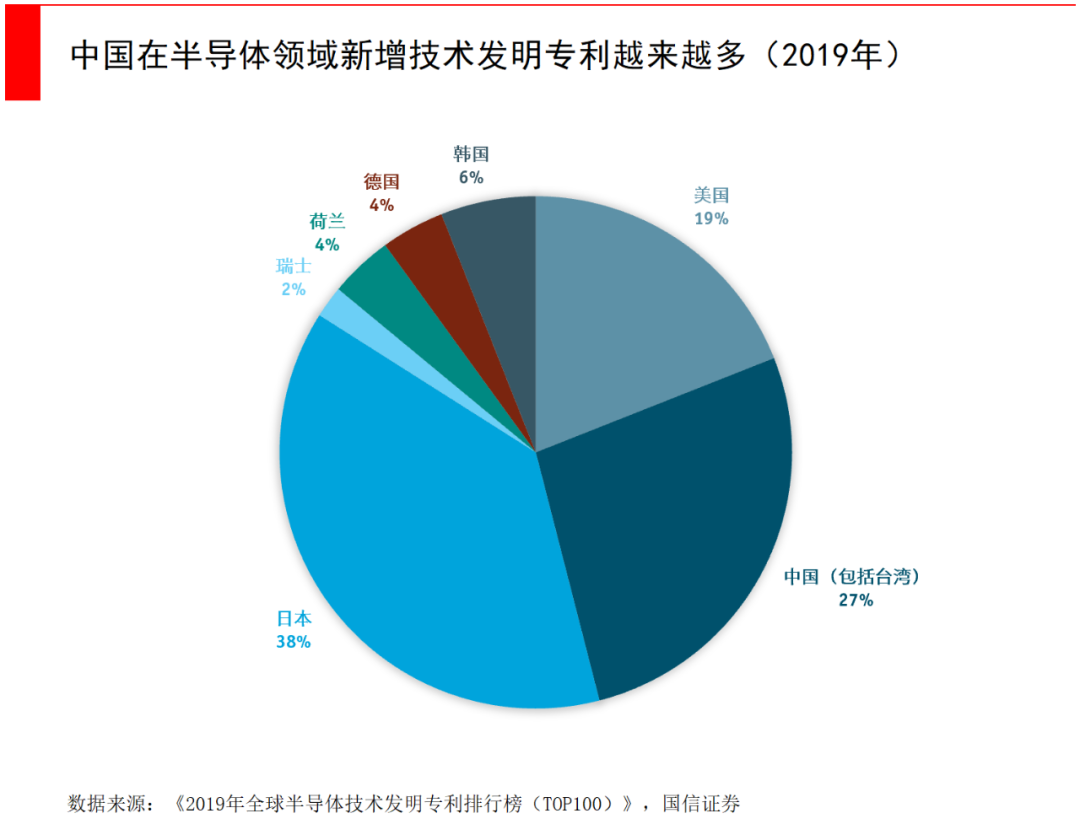

从此之后,日本基本退出半导体制造领域,战略退缩到半导体设备和材料。韩国抓住机会抢占日本半导体市场份额,趁势崛起。美国仍然占据半导体设计和制造高地,主导行业发展。

半导体芯片是现代社会经济的基石,它已存在于从汽车、洗衣机到导弹、宇宙飞船的所有产品中。如果说数据是新的石油,那么半导体芯片就是“内燃机”,它将数据转化为有用的“动力”。

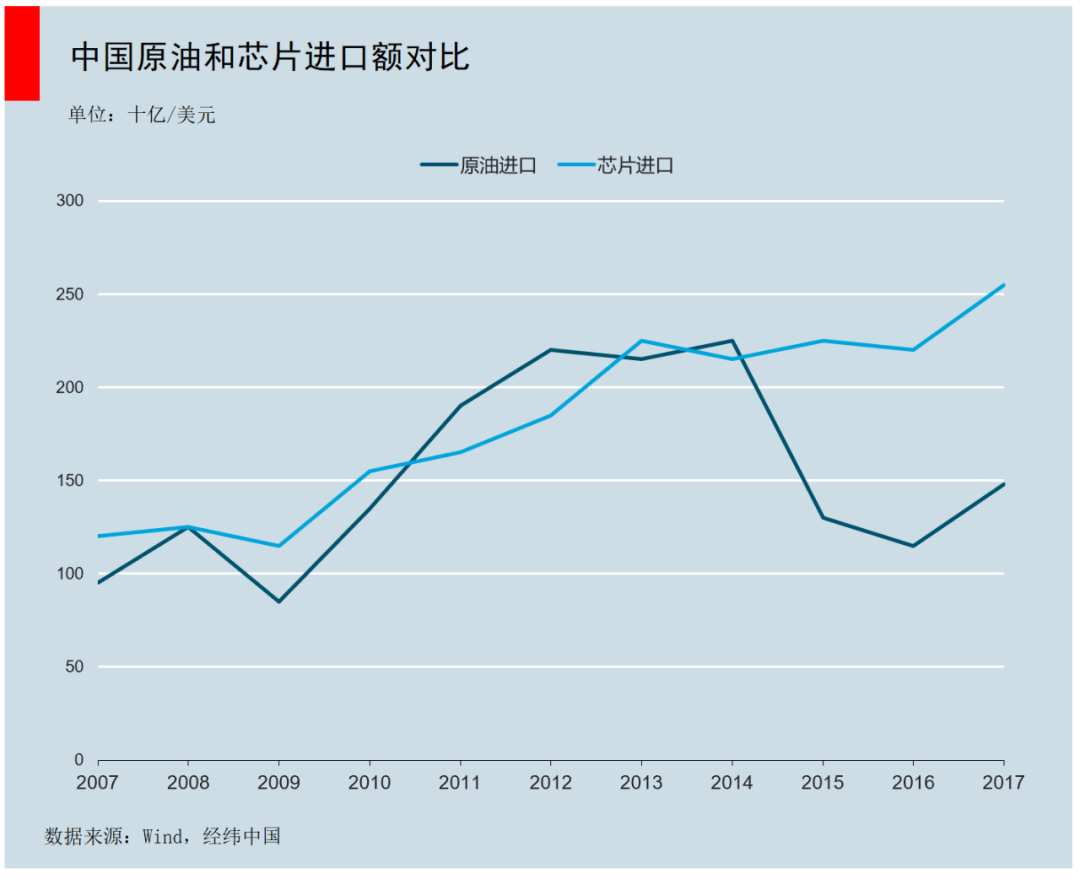

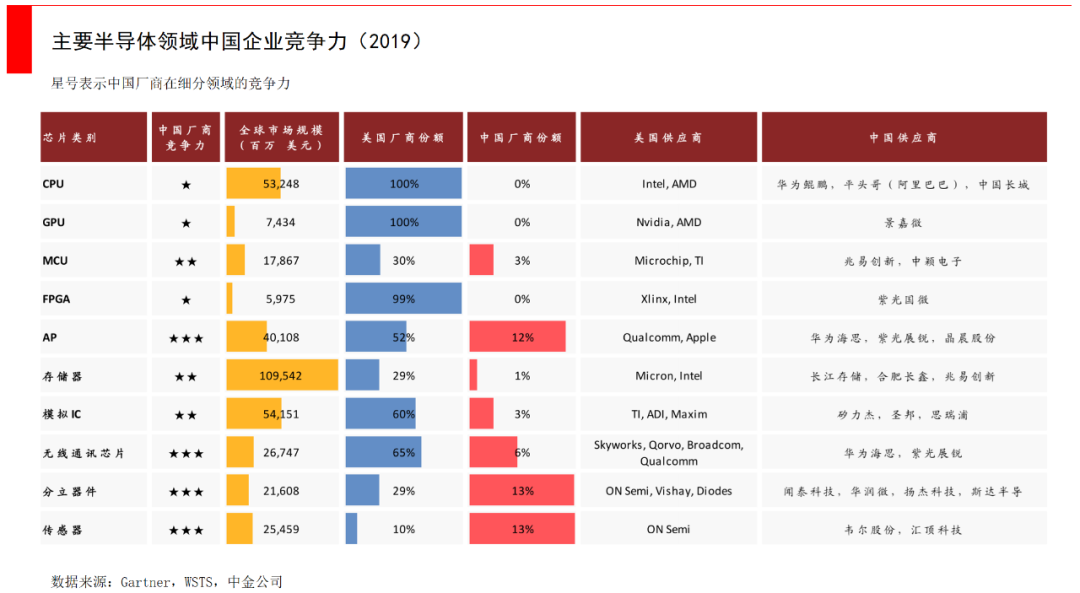

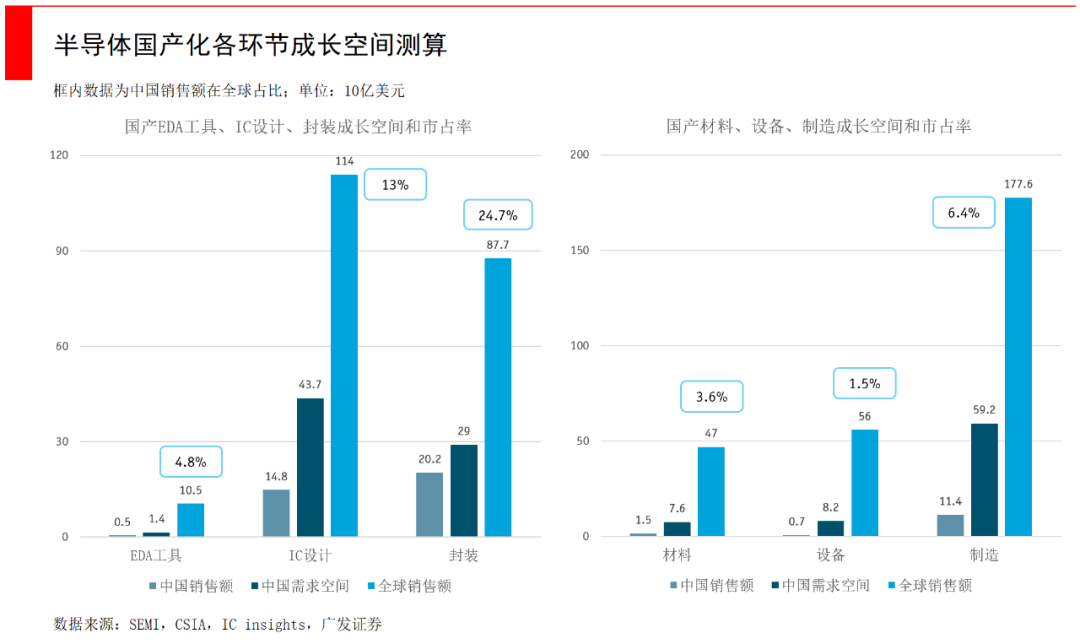

如今,中国每年要从海外进口超过3000亿美元的芯片,这比用于进口原油的支出还要大。半导体产业链经历了多年的发展,已经非常庞大且复杂,在一些尖端环节,中国的国产化率几乎为零。

历史不会重演,但会惊人的相似——与日本类似,如今中国正站在一个关键的发展节点,正在努力发展半导体产业,但美国也在此时反制中国,从晋华、中兴、华为到中芯国际,技术封锁逐渐蔓延。

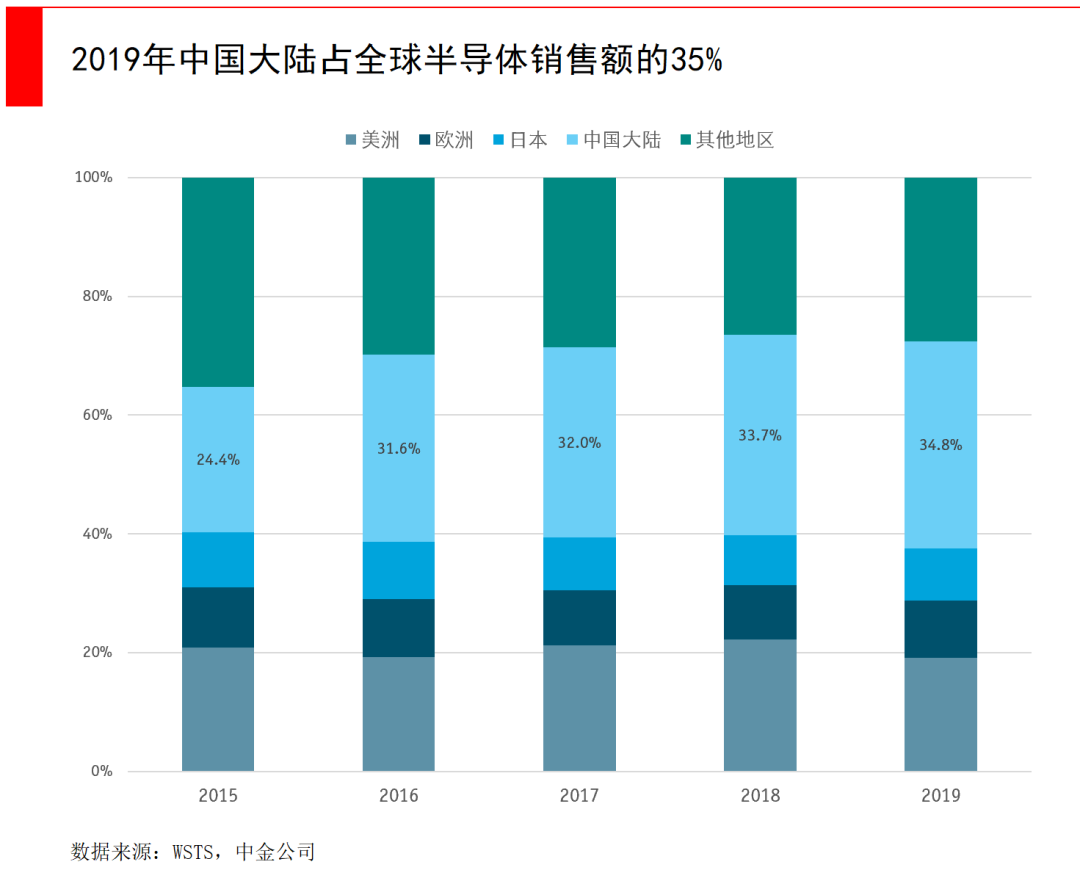

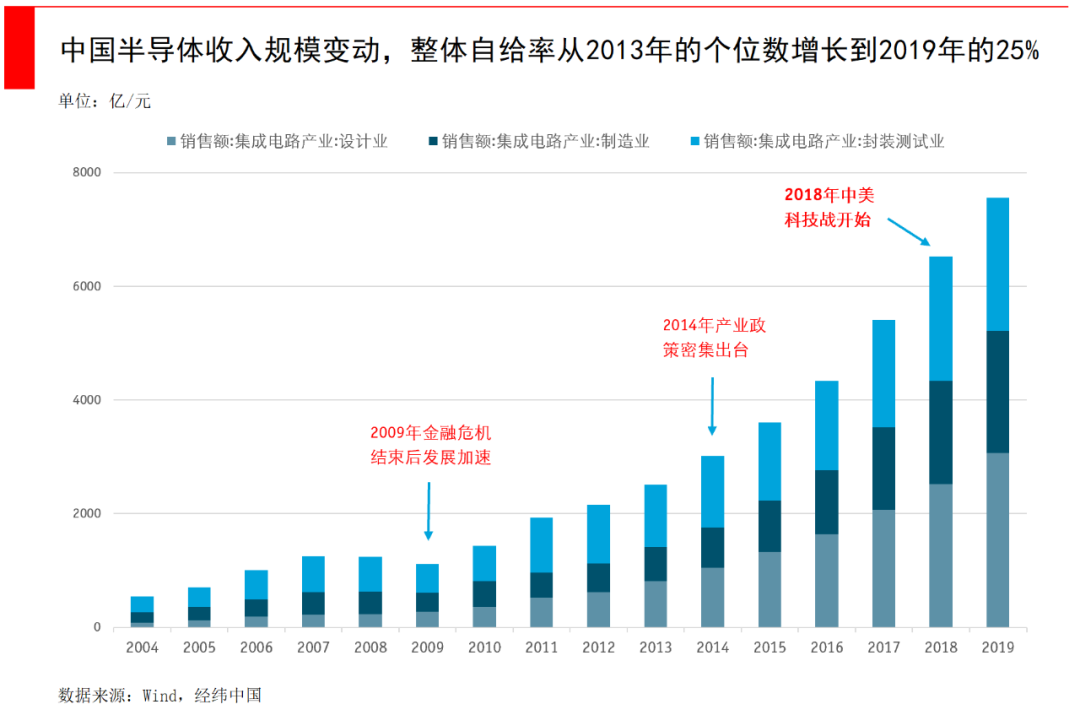

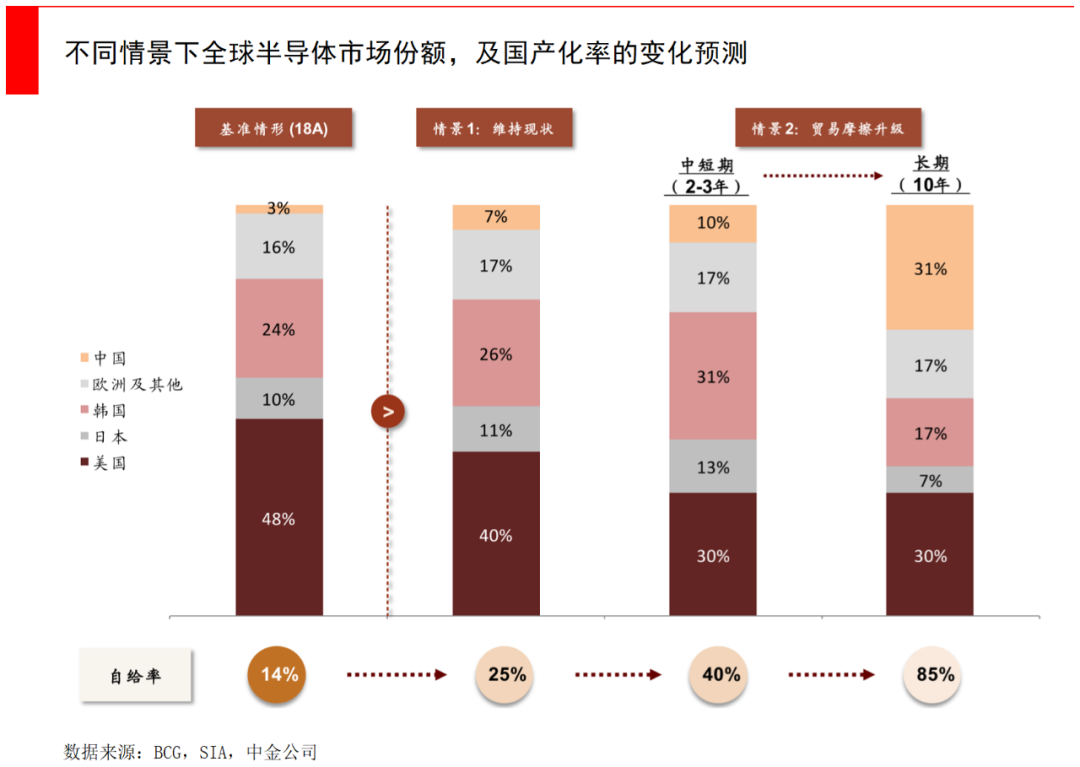

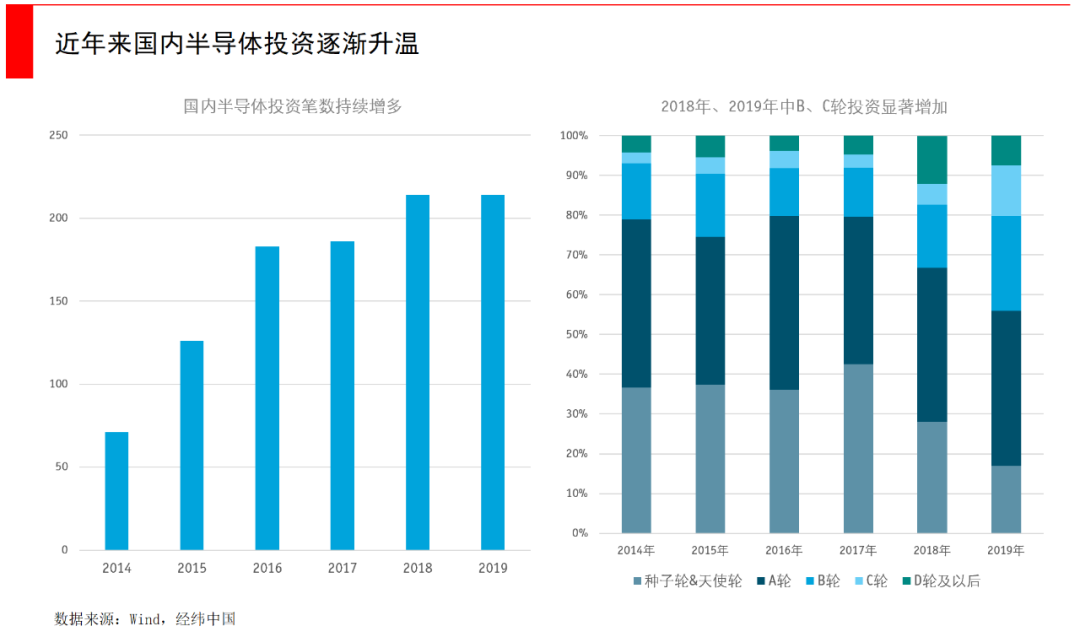

国产替代的“冲锋号”已然吹响,半导体本来不是VC关注的主流赛道,但在这样大的产业势能背景下,将诞生无数的投资机会。5000亿美元的全球半导体市场已然是存量竞争期,但国内半导体行业依然在成长期,增速高于20%,国产化率仅25%左右。

我们无比欢迎这个领域的优秀创业者,愿意的话,都可以和我们聊聊,我们也会知无不言我们所获得的,对这个行业更为整体与全局的趋势看法与判断。

中国和美国科技战为何在此刻打响?

半导体对GDP的推动远超想象:

2008年金融危机以来,在全球化分工深化的趋势下,凭借劳动力优势和广阔的市场,中国已经承接了全球电子产业的下游,从手机、PC到电视机,大部分都是在中国大陆组装,并且在品牌厂商层面也占了全球一半。

在此基础上,广阔的市场给了国产芯片厂商一个很好的机会,不少公司因此成长起来。从2014年*期1000亿人民币的国家集成电路基金开始,2015年《中国制造2025》计划发布,要求在2025年实现半导体产业核心环节国产化率达到70%。

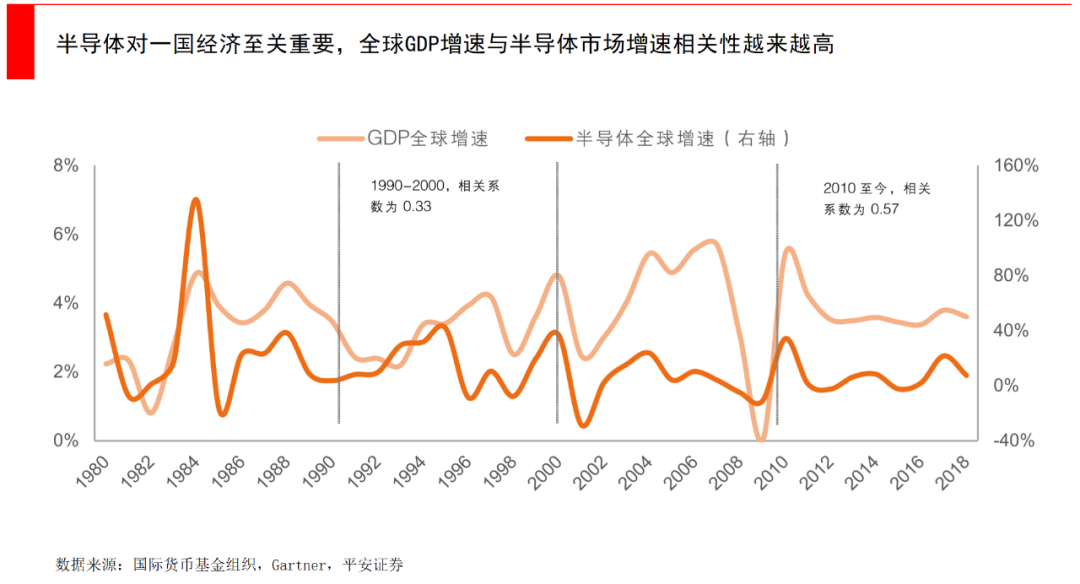

半导体已经广泛渗透于通信、计算机、消费电子、汽车等各行各业,根据IMF测算,每1美元半导体芯片的产值可带动相关电子信息产业10美元产值,并带来100美元的GDP,这种价值链的放大效应奠定了半导体行业在国民经济中的重要地位。

半导体行业的增速波动与一国的GDP互相影响。2019 年中国半导体进口3055亿美元,占2019年中国GDP(99万亿人民币)的2.2%,远超原油进口2387亿美元。过去10年间半导体进口额扩大2.4倍,原油进口额扩大1.8倍。根据国信证券测算,如果半导体进口全部国产化能使中国GDP总额增加3.2%。

如果仅仅做电子产业的组装环节,人均GDP可能到达5000美元就结束了,很难继续突破。而中国如今走到了1万美元的节点,正是因为往半导体等上游高附加值行业多走了几步。

欧美的一批高科技公司,占据了多数行业的高附加值产业环节,所以欧美国家可以达到6万美元的人均GDP。

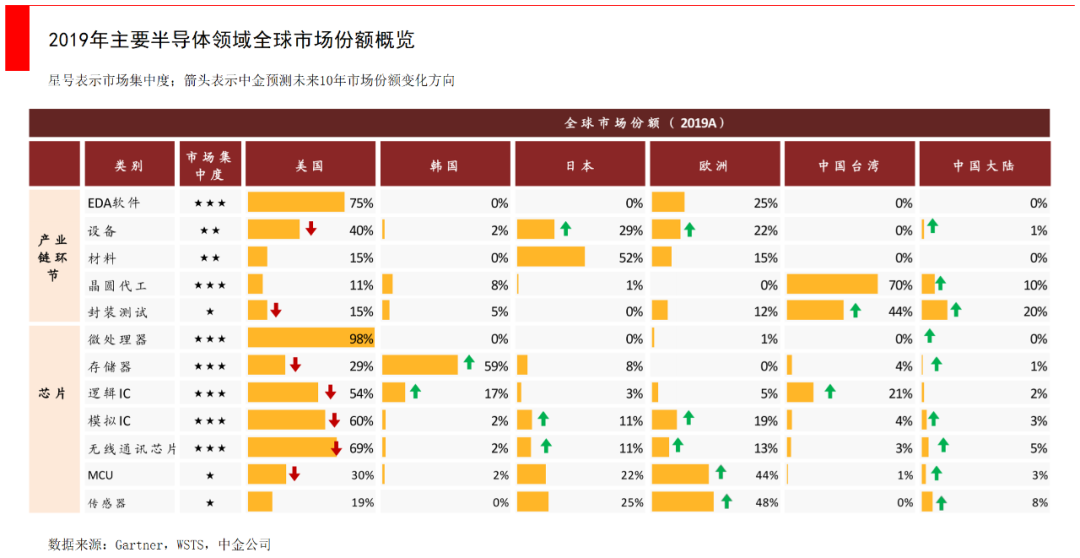

半导体行业是全球化分工最细致的一个行业,每个国家与地区都各有擅长:

从最上游的原材料,包括硅片、各种各样的气体、设备,到设计公司、中间的制造厂(Foundry),再到最后的封装、测试,再加上集成设计与制造的IDM企业,这是一条非常长的产业链。

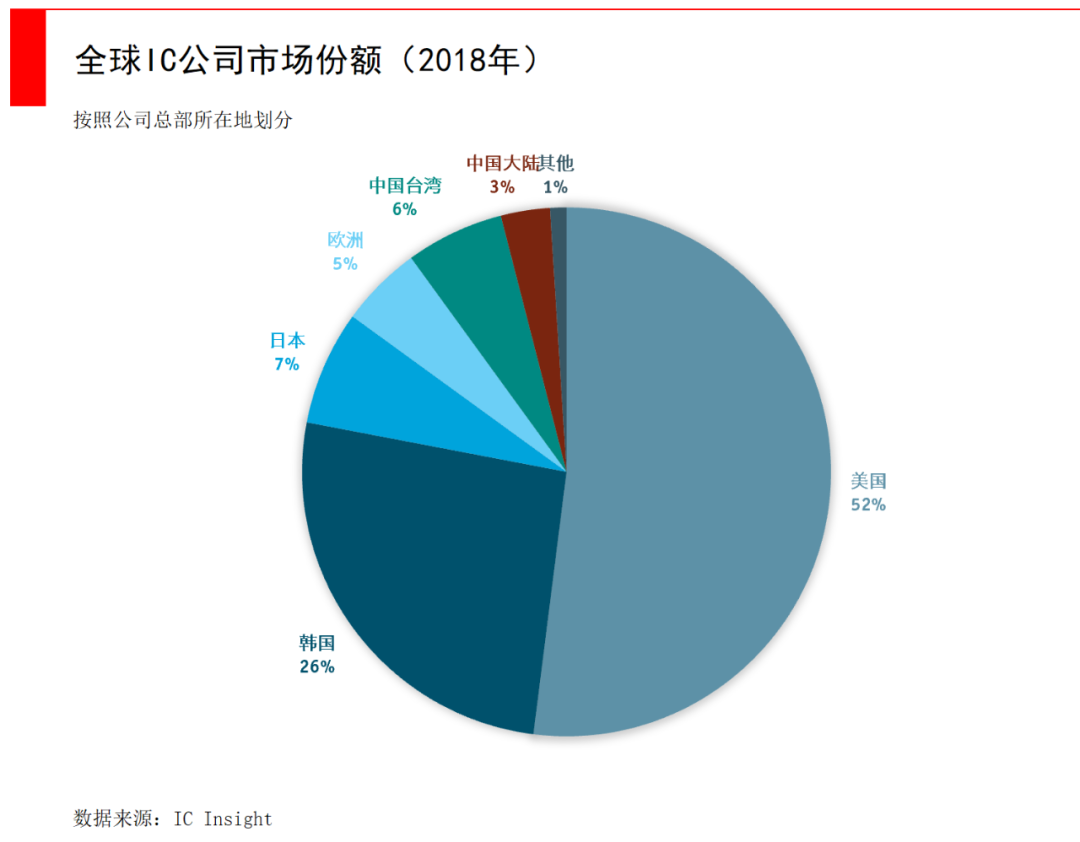

目前每个国家与地区都有自己擅长的部分,比如美国占据了高附加值的IDM、设计、EDA、设备等,日本强于半导体材料,中国台湾地区则是晶圆制造,韩国在存储器方面比较有优势。

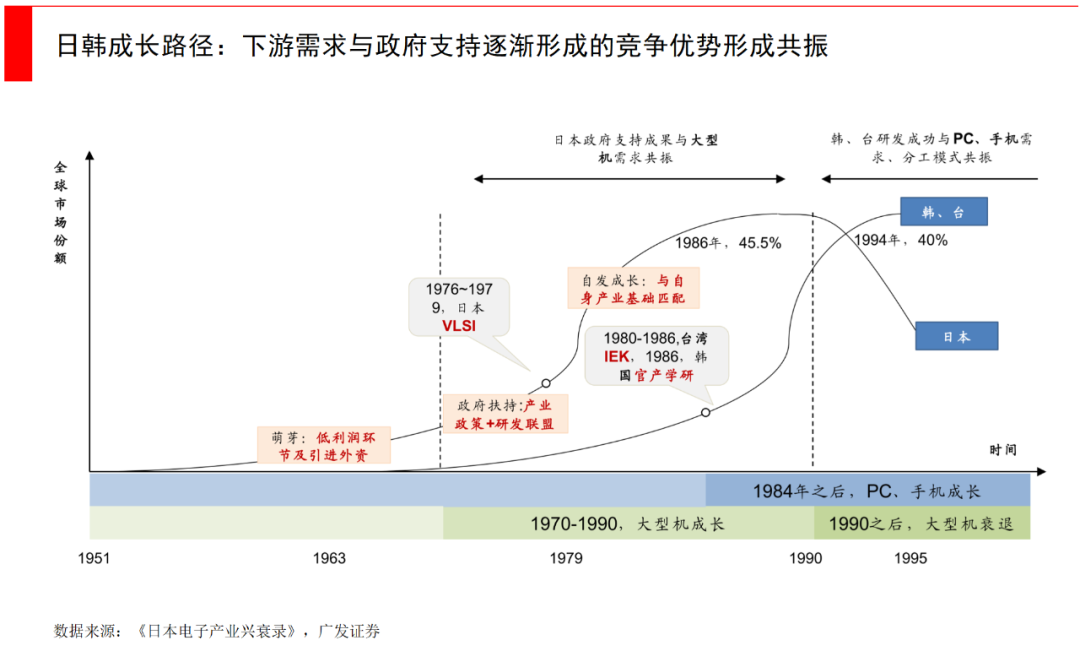

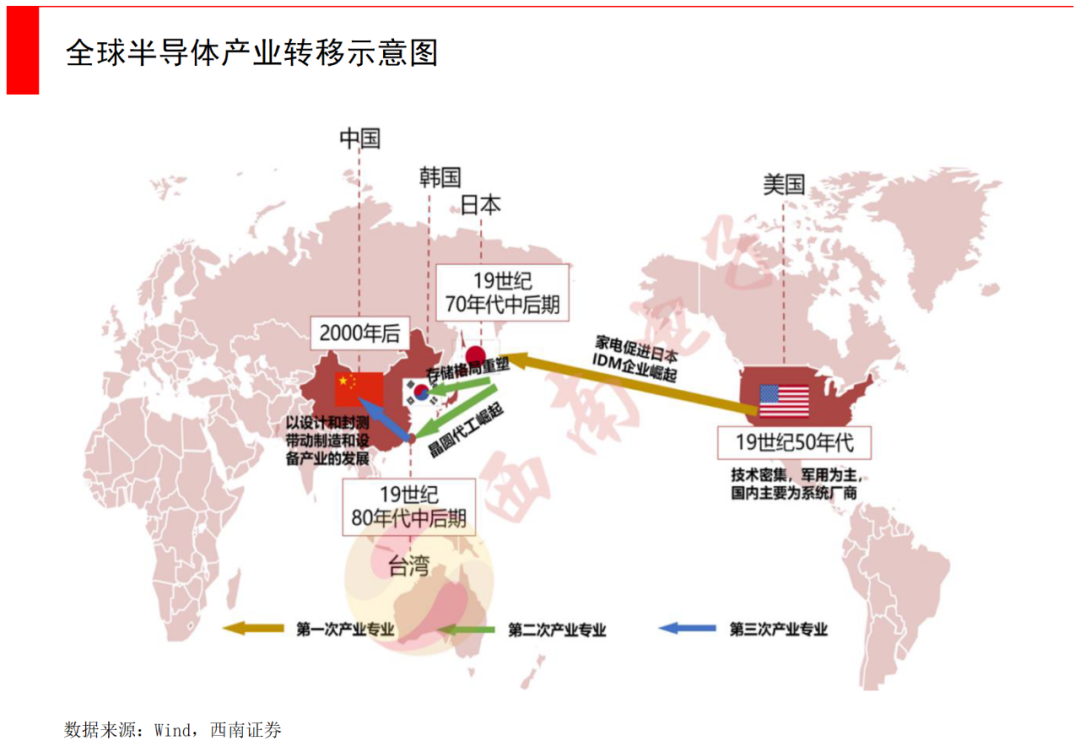

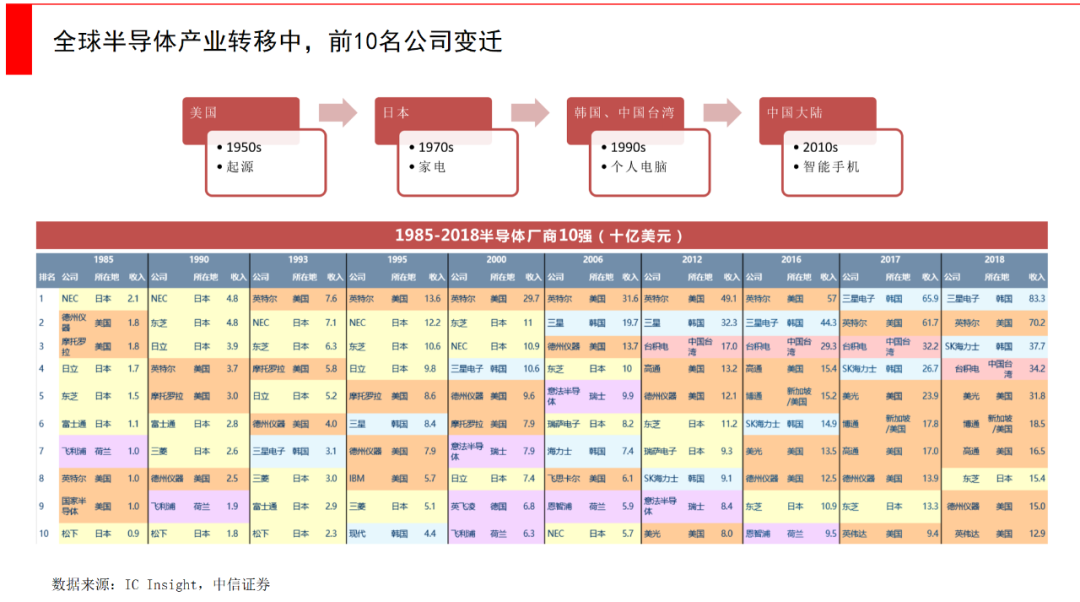

在形成这样的格局之前,半导体产业经历了两次全球产业转移,*次是从美国向日本转移,日本通过技术创新和蓬勃发展的家电产业相结合,吸收了很多美国的技术、封装和测试环节,并随着80年代PC兴起的机遇,快速实现了DRAM(动态随机存取存储器)量产及成为全球DRAM龙头。

第二次是从日本向韩国、中国台湾地区转移,因为90年代日本发生了经济泡沫破裂,难以继续支持DRAM技术升级和晶圆厂建设的资金需求,再加上日美半导体贸易战的影响,韩国开始崛起,逐渐确立PC芯片领域的龙头地位,并向手机延伸。

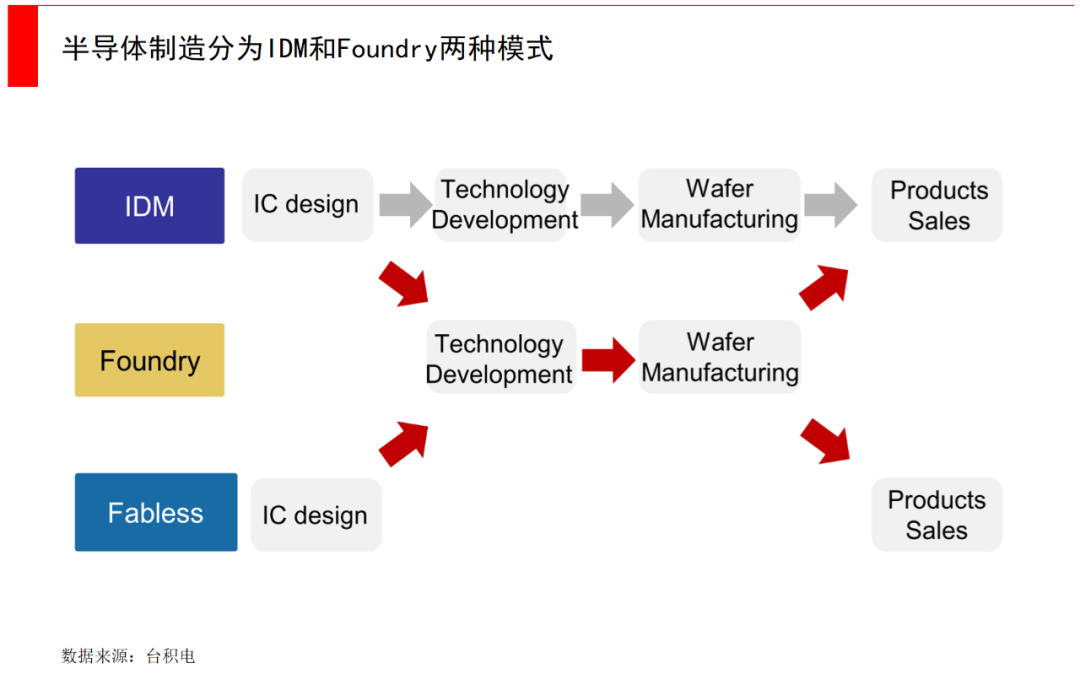

而中国台湾地区则是利用纯晶圆代工Pure-Foundry的优势探索出新的商业模式。这一阶段的转移主要是制造环节的转移,半导体的生产模式从原先的IDM转换为Fabless(不涉及晶元生产的设计等环节)、Foundry(晶元代工)和OSAT(封装和测试的外包),全球分工愈加细化。

这两次产业转移基本奠定了当前美、韩、台占据优势的全球半导体产业格局:美国垄断IC设计,涌现出高通、博通等优质企业;韩国深耕存储芯片领域,不断创新DRAM、Flash存储技术;中国台湾地区擅长晶圆代工,持续提升芯片制程等级。全球前三大半导体企业分别是美国IDM企业英特尔、韩国存储芯片厂商三星、中国台湾地区的晶圆代工厂商台积电。

中国大陆在承接第三次产业转移:

客观上来说,中国走到了一个重要关口——我们正在承接第三次全球半导体产业转移,凭借低廉的劳动力成本,获取了相对低端的封测、制造等业务,完成最原始的积累。

消费电子、汽车等产品销量的爆发式增长,也给半导体产业带来了巨额需求。据SEMI预估,2017-2020年全球62座新投产的晶圆厂中,有27座来自中国大陆。

从历史规律来看,前两次转移具有三大相似特点:一是新的技术趋势例如*次转移中日本的家电、第二次中韩国和中国台湾地区的PC、手机等;二是下游客户的国产化及需求提升;三是强大的资源投入,包括政府产业政策及各种来源的资金投入,例如日本当年也是举国之力发展半导体产业。

现阶段,中国恰好处于技术更替的时间节点。智能手机市场逐渐饱和,以5G为首的AI、IOT、智能汽车等新兴技术,将是半导体产业发展的新动力,而华为5G技术已经在全球处于*地位,新兴技术会催生出新的市场需求,成为新动力。

在资本方面,2014年国家集成电路产业投资基金(一期)总投资额达1387亿元,投资范围涵盖全产业链,其中制造领域占比67%,设计和封测环节分别占比17%、10%,装备与材料占比6%。如果目标能实现,那么产业结构将从“大封测─中制造─小设计”向“大设计─中封测─中制造”转型,也就是从低端走向高端,势必要挤占美国企业的市场份额。

所以中国和美国的科技战在此刻打响。从2018年中兴事件开始,美国几次加码,最新的禁令是禁止华为购买基于美国软件或技术,来开发或生产“零件”、“组件”或“设备”,新禁令较之前禁止使用美国软件和技术“设计或制造”为华为供货的芯片又进一步。

多次禁令升级基本阻断了华为中高端芯片外采之路,如果禁令执行时间较长,那么华为主要的收入来源消费者业务将首先遭到打击,政企业务的硬件方面会受到影响,而运营商业务也会因为研发成果无法在芯片上迭代而落后。

此时,“国产替代”的冲锋号已然吹响。

“All in” 国产替代

芯片的产业链非常长:

首先是上游的原材料供应商、中游的芯片制造产业,以及下游的行业应用产业。其中,中游的产业链大体分为芯片设计、制造及封装测试三大子产业群。设计是高度技术密集型,制造是资本及技术密集型,封装测试是劳动密集型。

在芯片开始制造之前,首先要取得相关IP授权,然后使用EDA软件完成芯片结构的布局设计。EDA软件是用来画版图的,因为芯片布局非常复杂,复杂的产品有数百亿个晶体管,无法通过人工完成,需要专门的软件来设计、修改和调试。

然后送到代工厂生产,其中需要一系列半导体设备的复杂制程来完成晶圆制造,材料和设备都是关键要素,例如光刻机、刻蚀机、光刻胶、电子特气等等。最后送到封测厂完成封装、测试及出货。

全球化分工广,但主流厂商较集中:

在全球分工合作的背景下,如今主要有两种业务模式,*是传统的集成制造(IDM)模式,一家公司把上下游都做了,代表企业为三星和英特尔;另一种是垂直分工模式,分为芯片设计商(Fabless)、芯片制造厂(Foundry)和芯片封测厂(Package&Testing)。

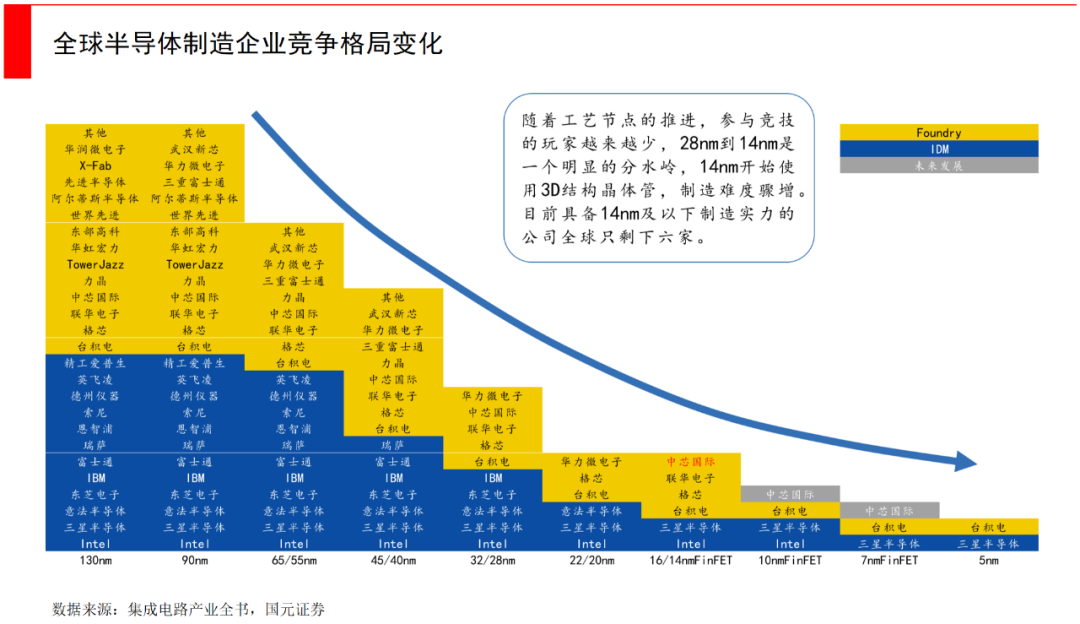

毫无疑问,EDA设计、半导体设备等环节是“根技术”,很多环节国产化率几近于零,并且由于高技术高资金门槛,市场份额极为集中。例如在EDA方面,三家美国公司Synopsys、Cadence、Mentor Graphic把控了全球70%的市场,美国在EDA领域技术封锁,则所有中下游都会受到影响。

而在光刻机、PVD、刻蚀机、氧化/扩散等半导体设备上,全球市场前三名占据了90%以上的市场份额,光刻机中荷兰公司阿斯麦(ASML.O),一家占据了75%的全球市场。

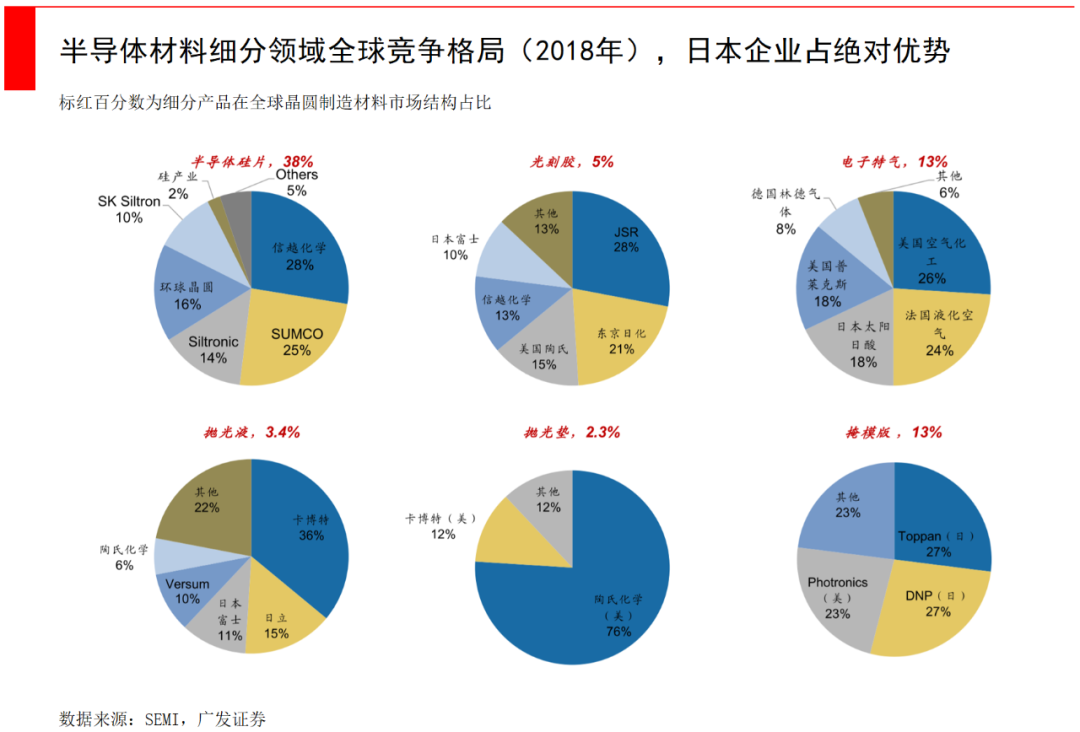

而在半导体材料中,中国在国际分工中多处于中低端,高端产品主要被美、日、欧、韩等少数国际型公司垄断,国内大部分产品自给率较低(不足30%),主要依赖进口。

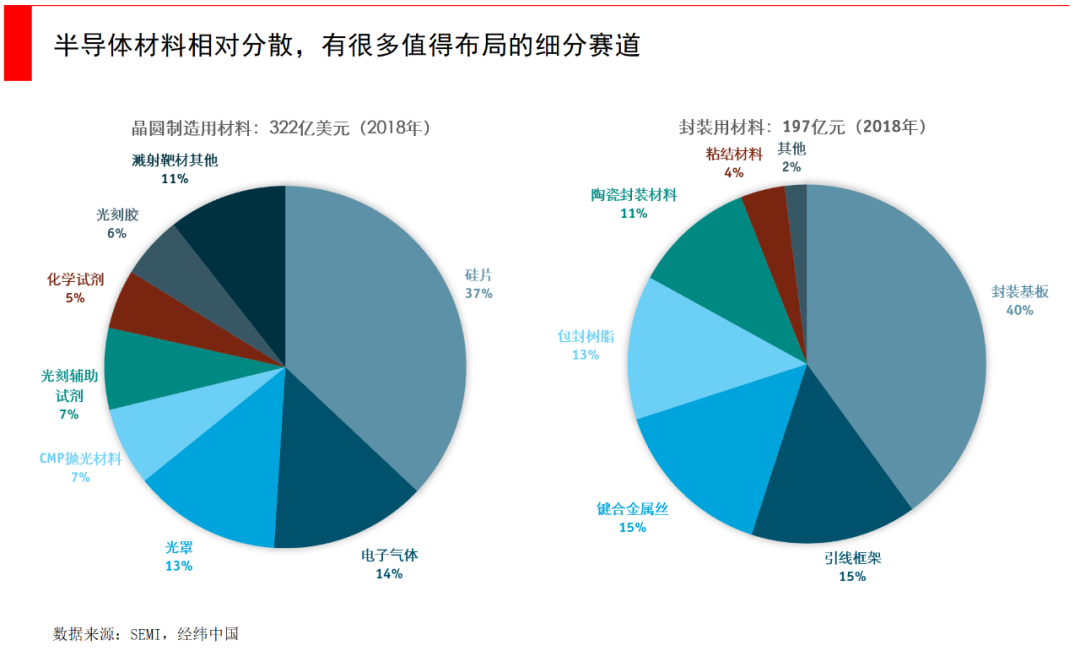

半导体材料主要分为两部分:制造材料和封装材料。例如在重要的材料光刻胶方面,随着摩尔定律的发展,集成电路的尺寸越来越小,这就要求光刻胶的分辨率等性能也不断提高,东京应化、JSR、住友化学等日本企业在这方面占据了*优势,全球市场份额占比高达70%。

若未来中国和美国科技战升级到制造端,材料行业可能是下一个风口浪尖,美国仅需联合日本对中国进行半导体材料封锁,即可起到“四两拨千斤”的效果,所以对于那些国产化率低、增长空间大、已导入或正在导入期的品类非常值得投资布局。

中国和美国芯片走向“脱钩化“,经纬布局逻辑:

在2018年以前,半导体并不是VC们主要关心的赛道:上游很多环节体量本身不大,并且还全球高度垄断。

EDA就是典型例子,被三家公司垄断了全球市场,并且甲方企业也无动力使用新公司的产品,因为在EDA工具的选择中,后发企业很难弯道超车。例如在高端芯片的一次流片中,需要千万美元,而按成本算EDA工具可能只有1%,选择新EDA产品,如果流片失败,整个投入都会打水漂,所以新公司很难获取客户。反过来,新的EDA企业由于缺乏客户一次又一次的流片验证,也几乎毫无可能达到成熟企业的性能及可靠性水平。

另一方面,中下游的晶圆厂或封装厂,都是重资产投资,VC也很少涉足。

但2018年以来,美国开始逐渐“卡”中国的芯片,后来因为中国发展迅速,以各种可以预期的手段,完全封锁已经很难。美国开始逐步加大制裁力度,不断尝试遏制中国增长及高端化,逐渐把技术封锁往上游延伸,涉及到了EDA、半导体材料、设备等各个“卡脖子”环节,这意味着中国和美国正在走向科技“脱钩”,原本半导体产业链的全球分工合作将分崩离析。

这将带来一个影响未来几十年的结果——全球将出现两条技术链,一条是以原来美系为核心的生态链,另一条将是以中国市场为核心,强调自主可控的中系生态链。

这给资本的投资策略也带来翻天覆地的变化,在“国产替代”的大逻辑下,越是国产化率低的短板环节,越具备投资价值。

这种策略的底气来源于两点,一是中国市场足够广阔,在半导体的应用市场中,全球超过三分之一的消费量都在中国大陆。二是中国大陆正在承接第三次全球产业转移,一些环节例如封装测试和中低端芯片设计,已经具备了参与全球竞争的能力。

在设备和材料领域,由于细分环节众多,存在很多单产品市场规模不小,且没有重要国内供应商的领域,但这些都是整个产业发展所必须的,是很好的投资机会。

例如在半导体材料领域,这是一个500亿美元的市场,但其中70%-80%产品都还未有中国公司涉足,几乎每个细分赛道都由海外4-5家企业供应,其中有30%-40%的品类都由日本企业供应。

对于一个典型的被外企垄断的领域,很多公司的毛利率高达50%~70%,中国企业大概率会以比外企低10%以上的毛利率进入。一般来说,如果有两、三个中国公司参与竞争,一般会令毛利率下降到40%以下;如果有十家中国公司参与竞争,那就需要看到30%以下。所以产业内的供应商数量及先发优势十分重要。

从公司发展角度看,经纬正在积极布局有潜力成为*国内供应商的公司。其他重要的考虑因素包括:需求端有机会成长为大市场;现有的供应商是稀缺的,*仅3-5家外企;主要的客户群为国内企业,且在快速占领原属于外企市场份额的公司。

所有芯片公司的发展都需要跨过两道门槛。一是要把芯片成功做出来,并达到基础性能及可靠性的门槛,其中面临流片费用高、创业企业少量几次流片失败就会有倒闭风险的问题,多数公司会因此而倒下。

第二是要能把芯片卖出去。芯片的性能是基础,同时可靠性也非常重要,这是进入下一阶段的重要门槛。

芯片市场是典型的倒金字塔结构。一般的行业是正金字塔结构,低端产品占据大部分市场份额,高端产品虽然利润率高,但市场份额低。而芯片市场有一个奇特的现象:技术水平最高的产品,反而是性价比最高的产品,并且在很多时候也是销量最高。这给后发企业带来了巨大的发展障碍,后发企业在低端市场很难获得利润,也就很难获得人才及技术升级。

另一方面则是生态,大家都喜欢用英特尔的CPU,就是因为x86上的指令集堆积了我们的一切,电脑上面的软件、邮件系统等,最开始的底层都是英特尔的指令集,这种生态上的优势也是一个巨大的门槛。

所以新公司想把芯片卖出去很难。3C是变化最快的,但一款芯片产品依然要用至少一年以上,汽车芯片的要求更加严格,所以稳定性格外重要。

不过中国的机会点在于,我们拥有庞大的应用市场,如果下游的成熟模组公司愿意率先使用,那么上游的芯片公司就能逐步打开局面。

对于经纬来说,较早布局“新智造“等行业,也将客户需求反哺上游芯片厂商;同时投后团队也将为芯片创业公司的招聘、PRGR、市场、融资等,带来成体系化的帮助与赋能。

国产化率与国内供应商个数、稳定的供应链,对这个领域的新公司来说都至关重要:

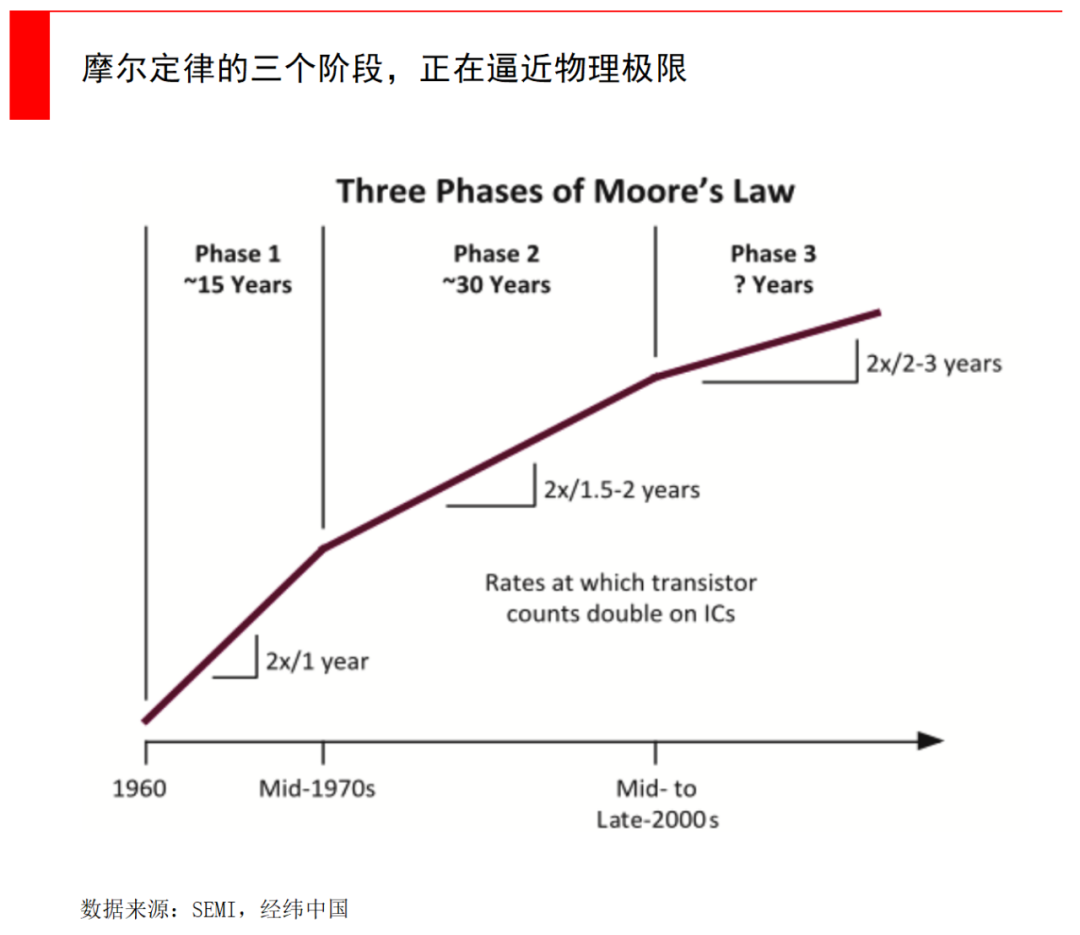

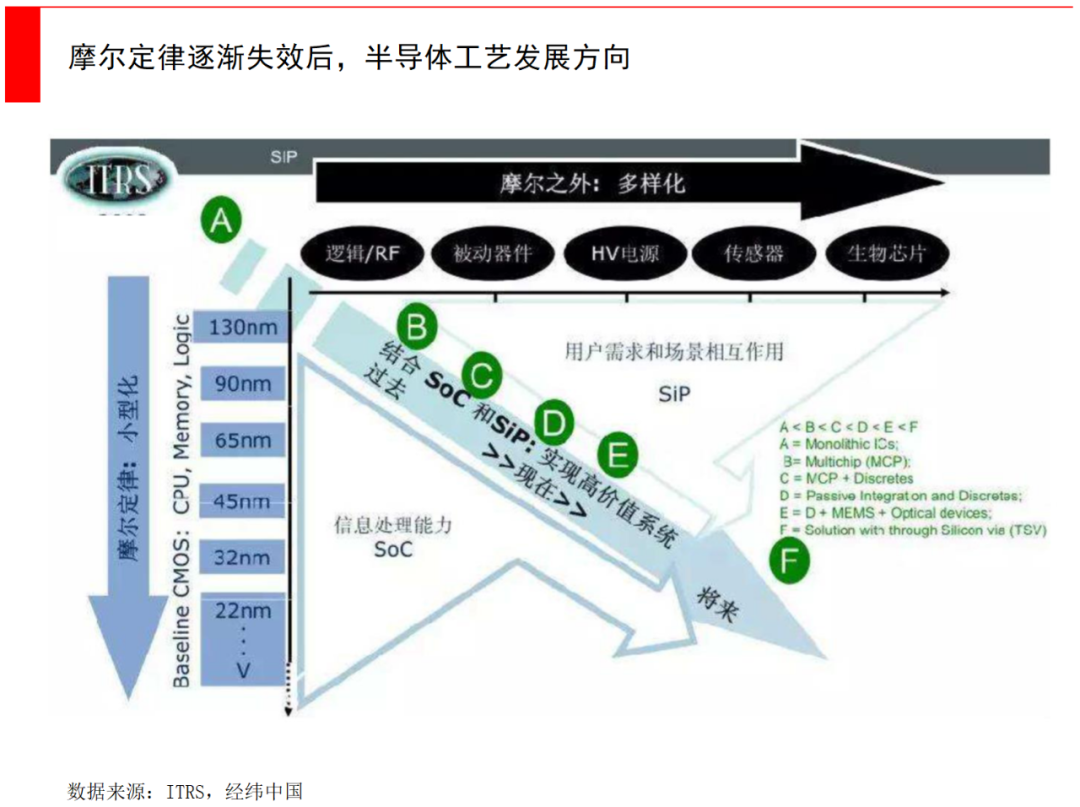

除了市场之外,从技术革新角度来看,摩尔定律受制于材料的限制,一定程度上有所失效,这也是令巨头所担心的事情。如果不能一直在技术进步上拉开差距,会给后发者(例如中国)以技术追赶的时间窗口:

从团队角度来看,由于大部分技术路径比较确定, 最终芯片产品是需要硬碰硬的,所以PPA(Performance,Power,Area)要好,工程能力要强,例如一次流片成功、一次性过车规,要求的是团队有丰富的经验,例如经纬投资的芯驰科技就符合这样的标准。

经纬中国投资经理童倜认为,在具体投资中,国产化率和既有国内供应商个数也是我们看重的指标,国产化率低、行业*名除以行业第二名比率大的细分领域,是我们优先考虑的。有些赛道虽然前景很广,但已经有了十家甚至几十家初创公司,过于拥挤的赛道也不是优良的机会,因为半导体专业化分工明显,一个细分赛道最终能生存下来并获得可观利润的,可能也就是2-3家公司。

另一个投资视角来源于供应链安全,在此次新冠疫情中,很多只有一两家海外供应商的大公司,都不得不忍受断供停产的危机。一些中国公司受益于此,如果能成为全球第4、5家有技术、能量产的公司,就能在后疫情时代获得长远发展,因为所有大公司都在强调供应链安全。

所以,在中国和美国科技“脱钩”的大背景下,即便很难,国产替代也势在必行,“All in”国产替代是时代机遇。

国内创业公司的新兴机会在哪里?

我们将进入PC、移动互联网之后的第三阶段:

如今,全球半导体行业正处于一个旧有市场遇到瓶颈,发展动力将出现更迭的关键时刻。

半导体是一个波动向上发展的行业,每一次向上的突破,都源自下游出现了大的新产品拉动需求。

从费城半导体指数(SOX)的几个大周期来看,基本可以划为三大阶段:

*阶段是PC互联网时代(1994-2009),技术进步驱动了PC电脑和宽带网络技术,但随着互联网泡沫的破灭,随后出现了大幅下滑。潮起潮落中,培育出了诸多半导体龙头,如三星、英特尔、德州仪器等。

第二阶段是移动互联网时代(2009-2018),随着移动互联网通信技术(4G)的突破,智能手机接棒PC成为新的增长动力,这一阶段实现了近10年的长期增长,全球半导体产值达到3000亿美元以上。全球半导体产业链也出现了更加精细的分工,设计、设备、材料、制造、代工等环节均出现了垄断性巨头。微软与英特尔形成了系统与芯片绑定的模式,安卓与高通在移动端也形成了强大联盟。

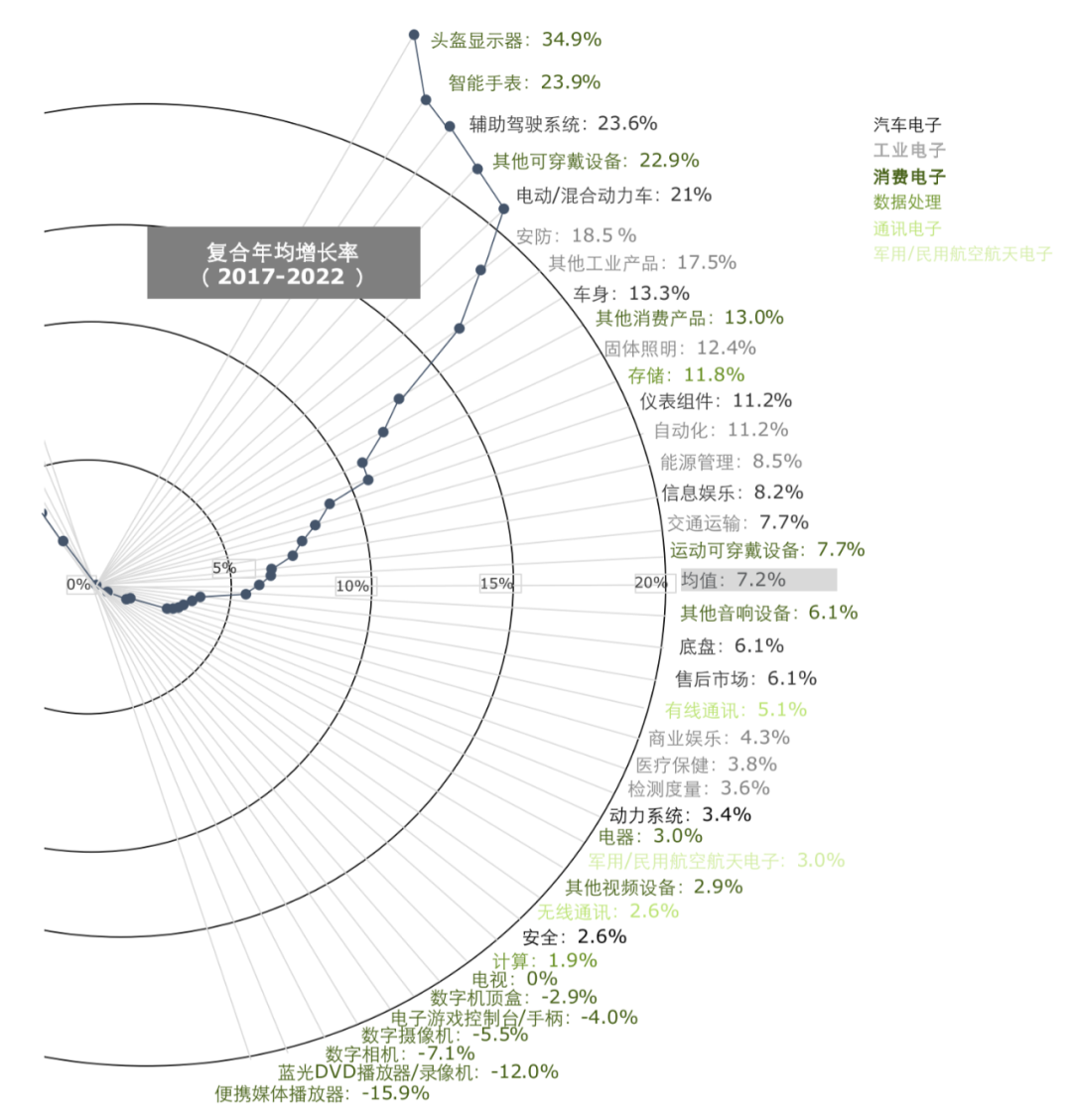

第三阶段就是我们正在经历的时代(2018年以后),此前全球半导体的增长主要依赖智能手机等消费电子的需求,但这些需求正逐渐饱和,因为用户发现智能手机的新型号比旧型号差距越来越小。未来,5G、无人驾驶、人工智能、物联网等新技术将提供新的增长动力。

各类别电子设备半导体收入增长率(2017年-2022年);数据来源:Gartner,德勤

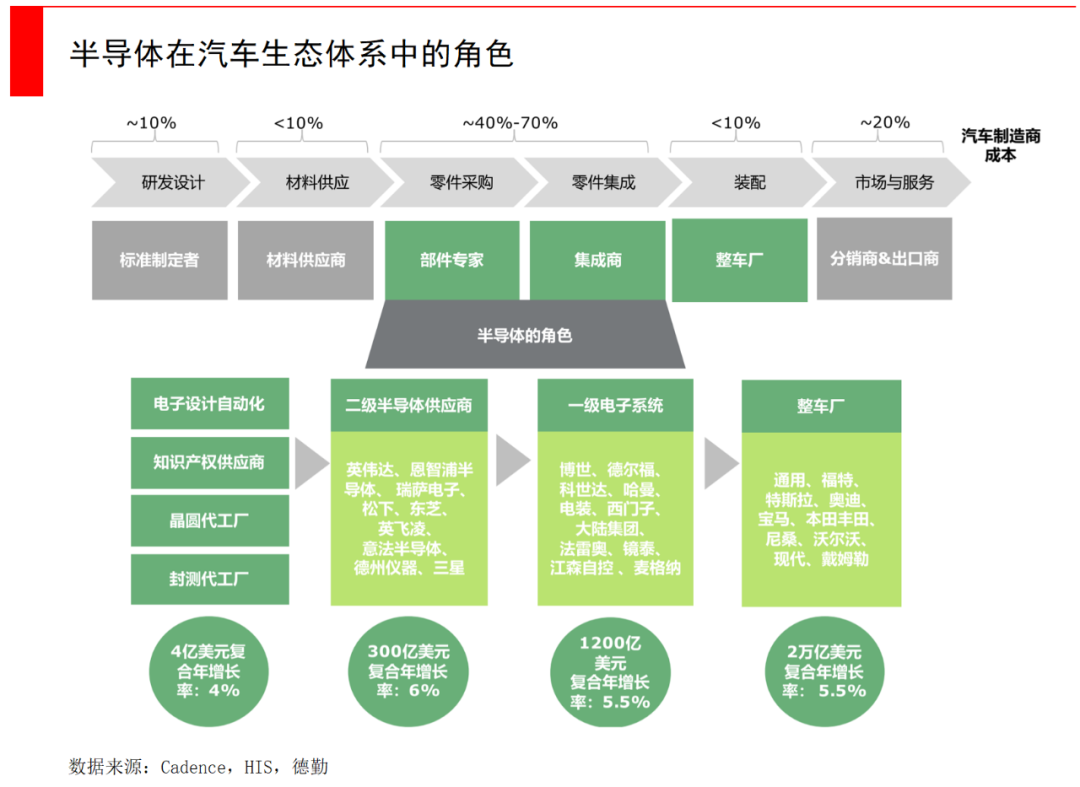

在这一历史进程中,汽车智能化将扮演举足轻重的角色。

汽车行业经历了长期发展,如今已经非常成熟,但这是在机械层面。在汽车智能化和电动化方面,才刚刚开始。

智能化和电动化带来了半导体成本占比的提升。从2007年到2017年期间,汽车电子成本占比从约20%上升至40%左右。而半导体成本(即电子系统零部件的成本)已经从2013年的每车312美元,增加到了如今约400美元。据德勤预测,到2022年半导体成本将达到每车近600美元。

经纬在汽车芯片领域亦有积极布局,投资了车规级芯片研发商芯驰科技和琻捷电子,以及高速车载以太网芯片的景略半导体,我们看好有技术沉淀的公司:

不过,汽车芯片并非一蹴而就,其技术导入周期很长。一般情况下,从做出车规级的芯片到最终量产,至少需要3年时间。首先,需要一个富有经验的团队,前后花1.5-3年时间把芯片做出来,再去通过汽车厂商的测试,中国比较快需要1年,海外车企更慢需要2-3年,最终到芯片量产还需要1-2年。漫长的过程需要技术和资本支持,这令很多想进入这个领域的初创公司不得不放弃,在这一领域创业或投资都需要耐心。

除了汽车芯片外,如果按场景来划分,芯片的应用面太广了。经纬中国合伙人王华东认为,这也是芯片领域创业和投资的一大特点——你不知道现在的一些冷门产品在未来会不会突然爆发。

例如做低端存储芯片的兆易创新,原本是在抢占一些该领域的国产替代市场,但苹果突然推出了Airpods,带动了2019年整个真无线耳机的大爆发,而真无线耳机恰好需要低端存储芯片,兆易创新也一下子增加了大几亿营收,焕发了第二春。

类似的案例在芯片领域屡见不鲜,这种由下游产品突然爆发驱动的机会难以预测。经纬中国合伙人王华东认为,面对这种情况,我们选择的策略是去投真正有技术沉淀的公司,并时刻在市场中感受水温。有时候虽然反馈周期很长,但只要是技术积累*的公司,肯定能在资本的支持下等到市场爆发的一天。

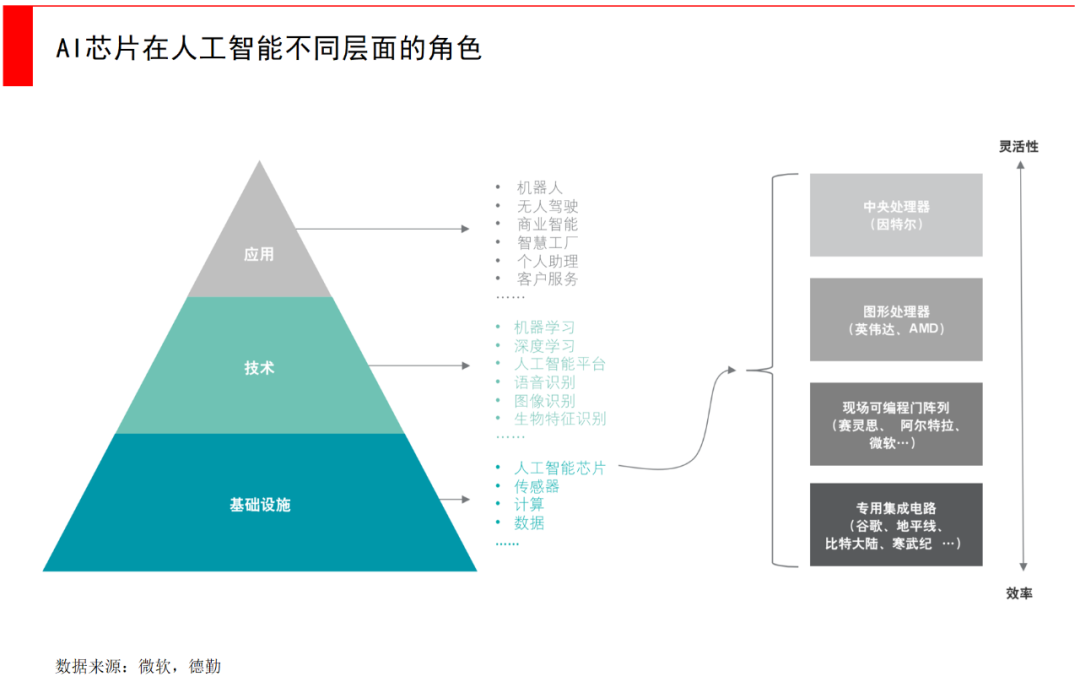

半导体产业的另一大投资新方向是AI芯片:

AI芯片是人工智能技术链条的核心,对人工智能算法处理尤其是深度神经网络至关重要。

一颗传统数字芯片仅有30%的时间用于计算,另70%用于内存读取,所以AI芯片的核心作用在于提升内存读取效率。这在摩尔定律逐渐失效的当下,意义重大,因为我们已经无法通过物理办法很快的提升芯片性能。

AI芯片的应用场景很广阔,简单来说,如果某个地方有大量的AI算法计算,同时又可以由芯片来承载,那么这就是AI芯片可以运用的场景。

首先摄像头(智能安防)就是一个巨大的应用市场,通过AI算法去识别人脸或人流,并且技术导入周期不长。其次是汽车,包括高级辅助驾驶、车载信息娱乐系统等。这两方面是*的市场。

另外在推荐系统(比如“千人千面”)中,每位用户都会对应一个推荐算法模型,不断根据输入反馈来训练,模型很小但量却很大,这方面也有大量AI芯片需求,但整个市场可能会被巨头瓜分,最终市场空间只能支撑除巨头外的1-2家公司。

但从2018年开始,AI芯片的进步也在趋缓,因为计算潜能已经逐渐被挖掘到*,核心公司的商业化效果也不及预期。并且AI芯片的技术壁垒不算太高,更多是一个生态的游戏,一端是开源的项目数量,另一端是开发者的数量,当两方面都突破到一定量级,就可以自然地滚动起来,其背后逻辑类似于滴滴的交易平台属性,这主要是巨头的游戏。

一些人开始尝试另辟蹊径,用新方式来做AI计算,比如光芯片、数模混合芯片、忆阻器芯片等等。经纬在这方面投资了光学AI芯片公司Lightelligence,沈亦晨团队希望通过光子技术进行AI计算,有望将现有AI芯片的计算能力提升1000倍,同时将能耗降低至百分之一。

但这些新概念离量产还比较遥远,目前还没有一种能在产品上赶超传统数字芯片。从投资的角度来说,我们认为需要有前瞻性的眼光和布局,但也不能过度为技术概念买单。

随着消费类电子产品需求饱和,半导体行业的新增长将来源于新兴领域,特别是汽车和人工智能的半导体应用。新领域的突破非常困难,但存在弯道超车的机会,一旦做好,可能就会引领整个行业的发展。

综上,我们认为中国半导体芯片行业正经历一个巨大的势能,在中国和美国“脱钩”的大背景下,未来可能形成以中国为核心的另一个生态圈。

从费城半导体(SOX)指数看,半导体经历了PC(个人电脑)、移动互联网(智能手机)、5G/AIOT(穿戴设备、车物联网),在产业链各个环节诞生了无数伟大的巨头。

中国作为后发国家,“国产替代”的技术路径是确定的,因为前人已经把路走了一遍,从这层意义上说,在这一领域的追赶确定性较高,并且肉眼可见的投资机会正在迅速减少,需要及时布局。

而在AI芯片或是某些*的细分领域中,我们也能看到越来越多的中国公司站在全球前沿,他们若能成长起来将引领全球的发展方向。

如今,我们已经站在了全球第三次产业转移的关口,并且中国大陆已经占据了全球半导体消费总量的35%。若半导体进口全部国产化能令中国GDP直接增加恐怖的3.2%。

二十年后再回望如今的中国和美国科技战,肯定是无比震撼的,我们将在未来十年“All in”其中,想想,这也是一件令人激动的事情。

References:

1、《半导体:从EDA,半导体设备和日本经验看全球半导体价值链的投资机会》,中金公司

2、《2020年半导体行业展望:国产化和上行周期的投资机会》,中金公司

3、《电子行业专题研究:中国半导体核心发展趋势与投资机遇》,中信证券

4、《半导体商业模式要“去全球化”》,国信证券

5、《行业景气向上,国产替代边际加速,继续看好半导体产业链机会》,广发证券

6、《半导体自主可控全景研究:半导体自主可控全景研究》,西南证券

7、《半导体行业景气周期全景图》,平安证券

【本文由投资界合作伙伴微信公众号:经纬创投授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。