中国半导体产业,还有这一处软肋。

作为“工业粮食”,加速特种气体国产化,就是尽快为中国半导体产业建一座自主的工业粮仓。

工业粮食

相较于用来刻制集成电路的大硅片,大众对于特种气体在半导体中的应用相对陌生。

它被称为半导体、平面显示材料的“粮食”和“源头”,是半导体制造不可或缺的战略物资。

这一门类在中国工业体系中已经沉淀了30年,但真正发展起来,还是最近10年的事。

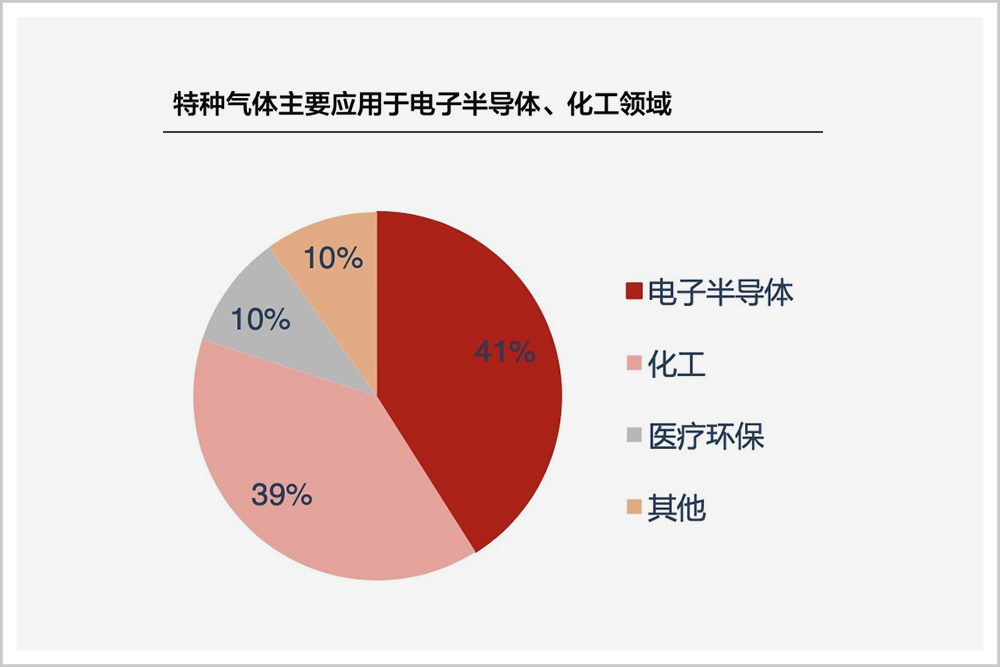

前瞻产业研究院发布的《中国特种气体行业产销需求与投资预测分析报告》显示,特种气体主要应用于电子、化工、医疗、环保等领域,其中电子行业约占41%。

▲资料来源:前瞻产业研究院,西部证券研发中心

简单而言,芯片制造涉及硅片制备、硅片制造、硅片测试/拣选、装配与封测、最终测试五大生产阶段,彼此独立,而特种气体,则或多或少参与到各个环节当中。

比如,为向反应系统提供所需能量,需要通过气体混合,在硅片表面沉积一层固体膜,这种工艺称为“化学气相沉淀(CVD)”,当中常用的特种气体就有高纯氮、硅烷等;又如,高纯四氟化碳、高纯六氟乙烷等氟基气体,是刻蚀工艺中所采用的主要介质。

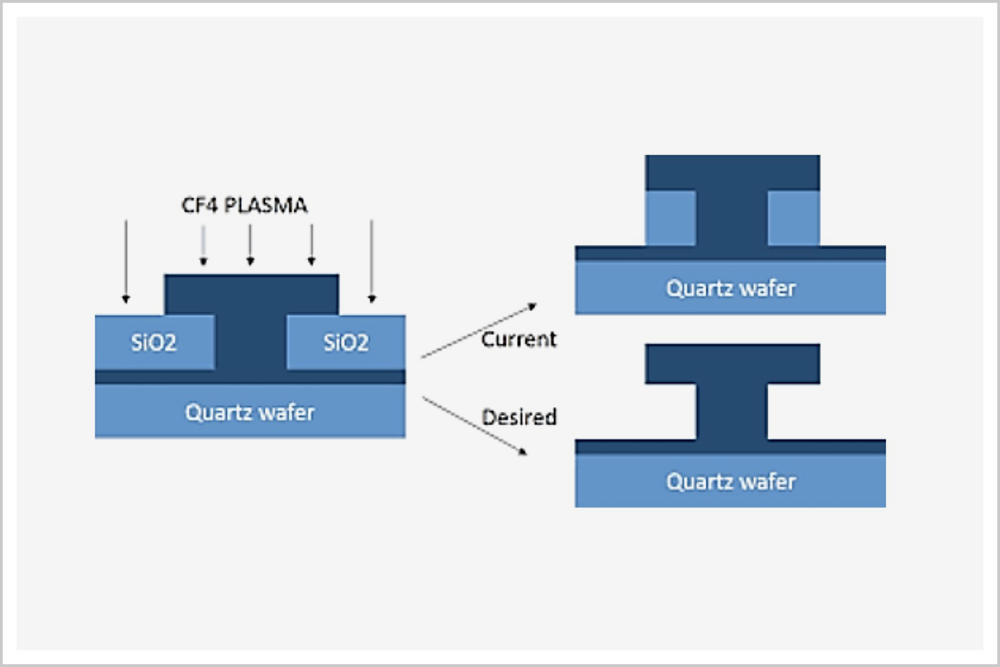

▲四氟化碳用于等离子刻蚀气体

资料来源:《应用物理》、国盛证券研究所

按照用途,特种气体可划分为掺杂气、外延气、离子注入用气、LED用气、光刻气、载运和稀释气体等大类。其中,光刻气是光刻机产生深紫外激光的光源,不同的光刻气产生的光源波长不同,直接影响光刻机的分辨率,是光刻机的核心之一。

特种气体在纯度、组成、有害杂质最高含量、产品包装贮存等方面均有极其严格的要求,属于高技术、高附加值产品。

目前,应用于半导体产业的特种气体有110余种,常用的有20—30种,在原材料需求占比中高达14%,仅次于大硅片。

作为不可或缺的关键性材料,国内半导体行业的快速发展,拉动着特气需求的大幅上升。

中国半导体行业协会数据显示,2018年,我国电子特气市场规模已达121.6 亿元,同比增长11.2%,全球占比达38.15%;预计2024年,其规模将达到230亿。

全球范围内,电子特气需求量也在不断提升。2018年,全球集成电路用电子特气的市场规模已达45.1亿美元(约合人民币318.7亿元),同比增长15.9%。

半导体产业作为互联网、航天通讯、无人驾驶等高科技产业的基石,其发展程度与我国在国际竞争中的地位息息相关。因此,作为半导体生产的刚需,电子特种气体是具有极大增长潜力的细分赛道。

经过多年的技术积累和兼并布局,全球工业气体市场已形成“四大气企”寡头垄断的格局。特种气体行业的话语权,也牢牢把持在法国液化空气集团、德国林德集团、美国普莱克斯集团、美国空气化工产品集团的手中。

目前,中国特种气体主要以进口为主。截止2018年2月,中国特种气体进口金额为24.51亿美元,出口金额仅为1.46亿美元。

这意味着,一旦国外企业或政府借此对中国半导体产业实施制裁,国内特气企业现有产能将无法实现有效补充。

匮乏时代

中国电子特气何以受制于人?这要从半导体产业的发展历程中寻找答案。

上世纪50年代,中国半导体行业还处在草创时期。在*个、第二个“五年计划”中,半导体均被纳入为重点科技攻关项目。然而,由于国际和国内政治形势的剧变,国家几乎停止了对半导体的投入。

改革开放以后,中国半导体产业的发展,再次被提到桌面上来。但与国外的差距,已经非常巨大。

而此时,美、日、韩等国已经在电子工业领域进行了长达十余年的积累,电子特气产业也因为半导体的飞速发展,从工业气体产业中细分出来,并逐渐发展出众多的龙头企业和成熟的国际合作模式。

80年代中期,美国气体化工产品公司(APCI)进军中国,成为*家在华投资的海外气体企业,主要向国内钢铁公司、化学品公司等销售空分、制氧装置等工业气体设备。值得注意的是,此时,APCI已经开始向京津地区供应少量特气产品,用以满足不多的电子工业生产需求。

随后,各国气体公司相继到中国投资,或设立独资企业,或合资建厂,以抢占中国市场。一时间,国内企业提供政策、厂房、劳动力,国外企业提供技术、设备的合资企业在中国遍地开花。截止1995年5月底,外国气体公司在华投资总额已逾5.2亿美元,组建合资气体公司约58家。

改革开放的深入,使中国气体行业得以借助他国优势,弥补在技术和设备上的空白。然而,这也为中国特气行业的发展埋下了隐患。

这一时期,中国半导体行业引进的大多为技术含量低的封测工序,在供应链中处于劣势状态,直接影响到上游特种气体的生产和供应水平。

同时,由于下游半导体产业的发展原动力完全依赖政策投入,重视短期成果和效益,缺少长远观念,这种饮鸩止渴的思维一直蔓延到特气领域。靠与外国企业合作,就能收获不错的效益,加之技术上的差距又十分悬殊,很少有企业静下心来搞研发。

相反,前沿的国外气体公司为了保持*地位,每年在研发上投入巨额资金。以1995年为例,各主要气体公司研发投入*为6100万美元,最高为1.446亿美元,这一支出在净利润中的占比最高达36.75%。

值得一提的是,当年,英国BOC加工设备公司还设计开发了一种现场用的组装式制氮装备,特别适用于电子、金属等领域的生产。

缺乏自主研发能力的中国电子特气,只能望着巨头越来越远的背影。中国越来越体会到,以市场换技术的策略毕竟不是长久之计。

2000年6月,国家首次将半导体产业提升到了国家战略层面,出台了《鼓励软件产业和集成电路产业发展的若干政策》(即“18号文件”),举全国之力振兴半导体产业。隔年9月,为具体落实“18号文件”,又发布了《国务院办公厅关于进一步完善软件产业和集成电路产业发展政策有关问题的复函》。

然而,受历史条件的局限,两份文件都将重点放在了半导体的国产化上,无法兼顾上游特气等原材料产业对半导体的牵制。

直到2020年,《新时期促进集成电路产业和软件产业高质量发展的若干政策》出台,中国半导体产业的布局,才从专攻集成电路生产环节,扩展到半导体全产业链。

正如“两弹元勋”钱学森感叹的那样:“60年代,我们全力投入‘两弹一星’,我们得到很多;70年代,我们没有搞半导体,我们为此失去很多。”

分水岭

中芯国际创始人张汝京曾说:“半导体这个行业要长期投入,相关从业人员也要耐得住寂寞。”

“18号文件”发布后,中国开始埋头钻研半导体技术,国内特气企业亦跟上脚步,开始攻克技术难关,并取得了一些成果。

在2010年第十四届全国特种气体年会上,业内人士开始自信地喊出:“国产特气必将成为中国芯片、LED、太阳能电池等领域的主力,这只是一个时间问题!”

这样的底气,源于国产高纯氨已在太阳能领域发挥的巨大作用。当年,国内市场每年需要高纯四氟化碳约1000吨,纯度达99.9995%的国产货,基本可满足需求。

特气从业者们据此欣喜地认为,国内企业已具备规模化生产能力,国产化已是大势所趋,金融危机以前“有价无货”的时代基本结束了。

然而,现实的发展证明,这种论断还为时过早。单一的技术突破,并没有让中国特气企业扬眉吐气。

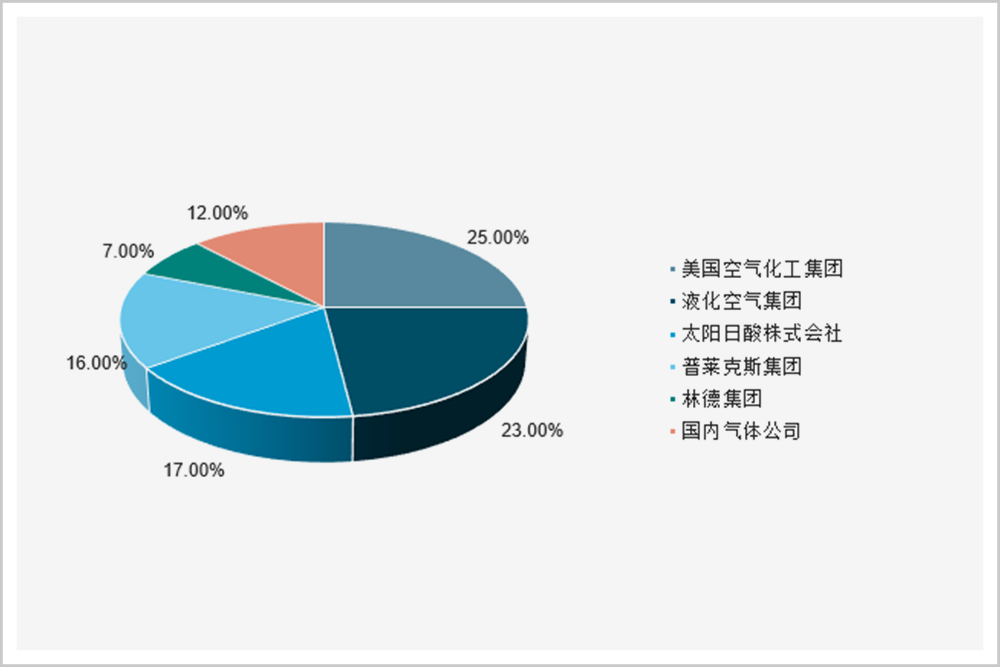

SAI公司的统计数据显示,2019年,全球气体巨头仍占据中国特气市场88%的市场份额;国内企业仅占12%,可谓在夹缝中求生。

▲国内电子特气市场占比

资料来源:前瞻产业研究院

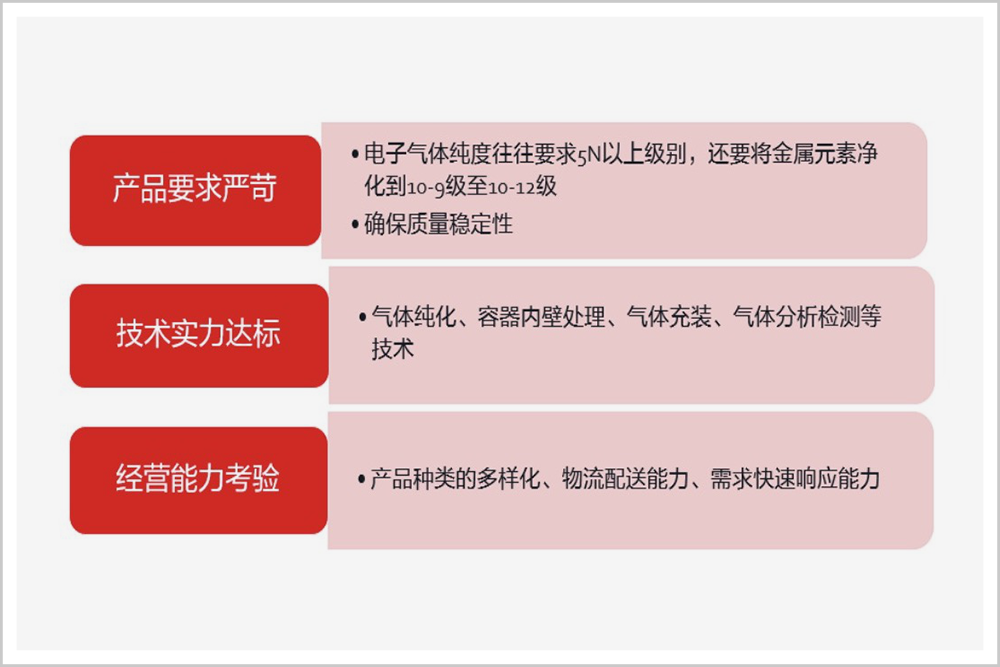

业内人士透露,极大规模集成电路、新型显示面板等精密化程度高的下游产业,对气体供应商的选择非常严格,认证周期长,客户粘性强。此外,客户对特气供应具有多品种、小批量、高频次的特点,他们既希望供应商能够提供一站式用气服务,又对气体公司综合服务能力和配送能力具有较高要求。而这些,都需要企业具备深厚的行业积淀和深刻的行业理解。

▲客户对特气供应企业要求严格

资料来源:前瞻产业研究院 西部证券研发中心

也就是说,要实现国产化的夙愿,技术突破只是其中一个方面。只有把综合能力提上来,才能在更大范围与国际巨头竞争。

认清现实的中国气体公司们,于是抱着更加踏实和坚定的态度,潜往行业更深的腹地。

以华特气体为例,作为特气领域的先行者,华特气体陆续打破了高纯六氟乙烷、Ar/F/Ne混合气、Ar/Ne混合气等特气产品的进口制约,并实现了20个产品的国产替代。

除了注重在生产过程中包括合成、纯化、混合气配制等多项工艺技术的研发外,华特气体还对客户需求进行了具体分析,培养出国内*的技术实力和综合服务能力,并获得了中芯国际、台积电、华润微电子、京东方等知名下游客户的信赖,不仅帮助其解决气体材料制约,还实现了对国内8寸以上集成电路制造厂商超过80%的客户覆盖率。

除此以外,华特气体还进入了英特尔、美光科技、德州仪器、海力士等全球*的半导体企业供应链体系。

同样,以科研能力见长的金宏气体,也与众多优质客户建立了长期稳定的关系。

根据金宏气体财报,公司拥有气体行业中*专注于电子气体研发的国家企业技术中心、CNAS实验室、博士后科研工作站等,并将应用于电子半导体领域的特种气体和大宗气体作为重点研发方向。在研发上的投入,使公司拥有贯穿气体生产、提纯、检测、运输、使用全过程的多项核心技术,并拥有150项专利(其中发明专利32项)。2019年,公司依靠核心技术产生的收入,占营收比的87%以上。

可以看出,在与国际巨头的竞争当中,国内特气企业砥砺前行,逐渐形成了较强的研发能力、丰富的产品种类以及半导体行业的品牌优势等核心优势。

看似巨大的市场占比差距,是可以通过实力变化逆转的。

逼上梁山

当今的局势下,特气国产化,甚至成为了一种必然选择。

长期以来,特种气体严重依赖进口,导致产品价格高昂、交货周期长、服务不及时等问题,严重影响了下游的生产活动,制约了中国半导体产业的稳定发展;国内半导体、新能源等产业的快速进步,对特种气体国产化的需求日益旺盛;国家产业政策的支持和国内特种气体的技术突破,也从客观上,让国产特气逐步替代进口有了可能。

贸易摩擦的不断加剧,也加深了国人对半导体产业的认识,人们的焦点从设计、制造等单一环节,扩展至科研、开发、设计、材料制造、集成应用与系统生态的全体系上来。

同时,长期作为世界工厂的中国,此时正处于产业跃迁的关键转折点。一方面,中国手握世界*的5G技术,随时准备弯道超车;另一方面,中国在半导体产业链的多个环节,受到他国掣肘。优势与劣势极度不平衡的现象,严重制约着中国的国际竞争。

从2018年的中兴事件,到2019年的禁用华为,再到最近逼迫TikTok“卖身”和“清洁网络”行动……美国政府的举措,让中国切实看到,构建自主可控、安全可靠的半导体产业体系,是关键性的战略部署,也是实现赶超的突破口。

作为“工业粮食”,加速特种气体国产化,就是尽快为中国半导体产业建一座自主的工业粮仓。

在政策利好和市场空间的双重驱动下,近年来,特种气体在资本市场上备受青睐。

以金宏气体为例,2020年5月20日,证监会同意其向社会公众公开募资超17亿,其中,超过60%将用于电子特气新产品研发,以实现打破国外垄断,提高市场占有率。随后,国盛证券发布研报,预计金宏气体在此后三年将分别实现营收13亿、15.3亿、17.7亿元,实现归母净利润1.81亿、2.46亿、3.04亿,给予“买入”评级。

无独有偶,2019年末在科创板上市的华特气体,也在公司年报中强调,将加大对电子特种气体的研发投入和营销网络覆盖;近日,又发行网下配售股127万股,涉及股东262名,其中不乏长期战略投资基金。

事实上,南大光电、昊华科技、雅克科技、凯美特气等一众国内特气企业,都在积极拓展电子特气领域业务,并获得资本加持,在技术上与国际巨头竞争的同时,抢占巨大的替代空间。

各种内外因素的叠加,一旦中国特种气产业下决心突破,相信一定会诞生出行业内乃至全球性的巨头。

【本文由投资界合作伙伴微信公众号:华商韬略授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。