内循环、促消费,商品怎么不大幅降价呢?

在前面一系列文章中,我们集中讨论了需求端促消费(详见《提高收入才能促消费,这笔钱该由谁出?》、《消费有多重要,牛市就有多必要》),但一个巴掌拍不响,促消费也要在供给侧发力。

比如在经典经济学派看来,供给会创造自己的需求;奥地利学派的代表人物罗斯巴德甚至认为根本不存在消费低迷,企业只需要使他们的价格下跌到足够低,这样就可以卖出他们所有的产品了。

降价当然可以促消费,那企业为何不降价呢?

从供给创造自己的需求说起

在凯恩斯主义兴起之前,经典经济学派一直坚信“供给会创造自己的需求”,也就是说在萨伊、李嘉图、马歇尔等经济学大师看来,供需是平衡的,需求不足是不存在的。

经济衰退时,大量的企业因为产品找不到销路而破产倒闭。面对铁一般的事实,这些大师何以还坚信供给会创造自己的需求呢?难道他们只懂纸上谈兵?

凯恩斯正是从这个问题深入下去,写出了20世纪最伟大的经济学著作《就业、利息和货币通论》;对我们而言,重新审视这个问题,有助于更深入地认识需求不足。

供给为何会创造自己的需求,马歇尔做过清晰的解读:

“个人的全部收入,是用来购买劳动力与商品的。有些人常常会把他的收入用掉一部分,再存起来一部分;但从经济学的角度来看,大家都认为被存下来的一部分收入,最终目的也是为了购买劳动力与商品,其实质与他用掉的一部分的效果是完全一样的。”

也就是说,企业生产过程中的全部成本,其实都会转化为收入——工人的工资、政府的税收、产业链合作伙伴的营收等,这些收入,或早或迟,最终都会用来购买商品和服务,从这个意义上,生产过程既制造了商品,也创造了对商品的购买力。

在经典学派看来,虽然单个产品找不到销路的情况广泛存在,但就经济整体而言,供给与需求仍然是均衡的。

显然,问题出在时间错配和空间错配上。今年的产品生产创造的收入,如果都储蓄起来等到后年再消费,那么企业明年就会倒闭,工人失业,经济萧条。到了后年,储蓄者也不敢消费了,供给和需求在低水平上重新达到均衡。同样,若商品制造的原材料来自进口,创造的是国外居民收入,一旦商品出口受阻,也会导致需求不足。

凯恩斯的建议是,在收入被储蓄起来的空挡,由政府扩大开支填补缺口,确保企业正常运转,撑到储蓄重新变成消费的时候。这就是凯恩斯主义的精髓,依靠有形之手调节内需,熨平经济波动。

二战后,凯恩斯主义成为各国宏观调控的理论依据,在凯恩斯主义的护航下,各主要经济体相继迎来了经济增长的黄金期。

成本,居高不下

同一个问题,凯恩斯的诊断是内需不足,开出的药方是扩大内需;奥地利学派的代表人物穆雷·N·罗斯巴德不以为然,他指出:

“人们喜欢用‘生产过剩’来解释萧条,无论是否为人接受,这种解释都是彻头彻尾的胡说。企业只需要使他们的价格下跌到足够低,这样就可以卖出他们所有的产品了,所以,我们没有发现生产过剩,我们现在看到了产品的出售价格低于它们的生产成本。”

在奥地利学派看来,问题的症结在于商品价格下降不到位,之所以如此,是受限于前期过高的经营成本。成本居高不下,产品降价不到位,过剩库存无法出清,压制企业投资意愿,经济就步入紧缩周期。

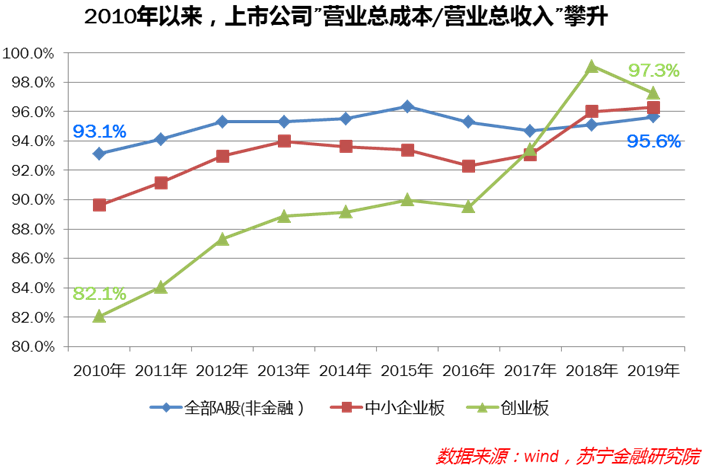

就我国情况看,一边是产能过剩,一边是经营成本攀升。从上市公司数据看,2010年以来,全部A股非金融上市公司营业总成本/营业总收入从93.1%提升至95.6%;而中小板、创业板企业更为明显,创业板上市公司成本比从82.1%升至97.3%,侵蚀盈利能力、压制投资意愿。

据发改委宏观经济研究院2016年的课题测算,2005年,中国工业总成本水平比美国高12.05%,2015年比美国高15.66%。整体上看,我国企业的用电成本、税费成本、融资成本、社保缴费、制度成本、物流成本等全面偏高。

比如社保成本,中国企业社保缴费占职工工资总额的40%左右,高于国际水平1倍以上;企业综合税费负担超过40%,超出OECD国家13-16个百分点左右;再比如物流成本,据测算,2014年,中国社会物流总费用与GDP的比率约为美国和日本的2倍、德国的1.9倍。

所以,并非企业不降价,而是经营成本高企,导致价格居高不下,再加上产品高度同质化,自然销量不佳。这个时候,消费者不买单,不能简单归因于需求不足。降低企业经营成本,为降价留足空间,才能更深层次地刺激需求。

2016年,国务院印发《降低实体经济企业成本工作方案》(国发〔2016〕48号),分别从税费负担、融资成本、制度性交易成本、人工成本、能源成本、物流成本等方面提出降本目标,力争“3年左右使实体经济企业综合成本合理下降,盈利能力较为明显增强”。

多管齐下降成本

受各种客观因素制约,有些成本容易降、可以降,有些成本不升即算成功,还有些支出要加大投入。

从近几年结果看,融资成本降幅较为明显,制度性交易成本、税费负担、物流成本不断边际改善,人力成本、土地成本、能源成本逐步控制增幅,研发支出、折旧费用仍要持续提升。

(1)金融让利,降融资成本

在诸多成本中,降融资成本最容易,受影响的主要是利润丰厚的金融机构,波及面小,各方容易达成共识。

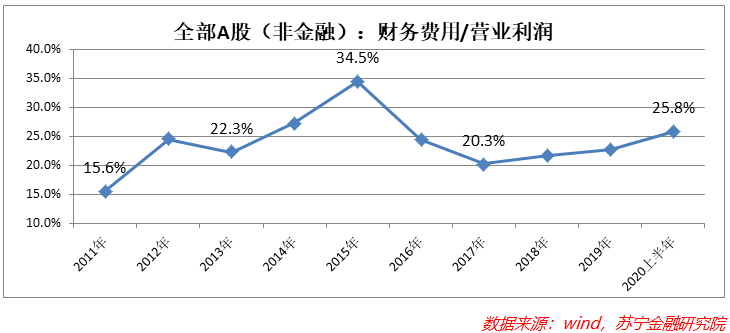

从A股上市公司数据看,2015年的融资成本负担最重,财务费用占到营业利润的34.5%,之后呈现下降趋势,*降至2017年的20.3%,之后受经济增长影响,企业盈利能力继续萎缩,财务费用占比开始回升,今年上半年为25.8%。

今年,随着金融让利1.5万亿的政策落地,预计实体经济融资成本会有明显改善,在这种背景下,融资性金融机构盈利增速仍会趋于下滑。

(2)控住房价,控住租金

2008年以来,100大中城市平均工业用地价格持续高位运行。数据显示,中国城市平均工业地价约为美国的25倍,而且美国是*性产权。对于很多小微企业、生活服务业来讲,租赁成本是重要的刚性支出。

2012-2018年,一线城市优质零售物业空置率整体下滑,租赁成本整体上升。2019年以来,大量企业退出,零售物业空置率快速提升,租赁成本才得到有效控制,但整体仍处于较高水平。中长期来看,只有坚持房住不炒,控住房价,才能控住租金。

(3)简政放权,降制度性成本

还有一些成本属于制度性成本,如地方保护主义、多头监管、标准混乱、垄断、不公平的市场准入、不成熟的信用环境等。这类成本,阻碍了资源自由流动,降低了市场经济效率,主要通过“放管服”(简政放权、放管结合、优化服务)进行消除,核心要义是促进市场竞争、推动资源自由流动。

(4)其他成本,缓缓图之

其他如税费负担、物流成本、能源成本、人力成本等,涉及到收入分配、效率提升、能源与环境约束等问题,只能缓缓图之。

诸如研发支出、资本折旧等,从转型升级的角度看,不仅不能降低,还需要持续加大投入。

转型增效,释放科技潜力

降成本的本质是一种利益再分配,这就决定了降成本的空间是有限的。既然空间有限,降成本就不可能成为落后企业、落后产能的保护伞。

宏观层面降成本只是一个缓冲垫,企业发展只能寄希望于转型升级,要向管理要效益、向科技要效益。当前,大数据、云计算、物联网、区块链等技术趋于成熟,已经让市场看到了科技赋能产业的巨大潜力。

从促消费、内循环的视角看,技术升级的目的,既要着力于补足“卡脖子”技术短板,就特定技术实现进口替代,又要持续降本增效,为降价留足空间。很多人不喜欢这种“内卷化”的技术升级,但内卷的目的是外卷,中国的产能是为世界准备的,通过技术升级持续降本增效,是中国制造保持全球竞争力的立足根本。

此外,我们时刻要牢记,消费品的价值构成,除了成本,还有品牌。促消费,除了降成本,还要提升品牌价值。就中国制造企业而言,品牌升级的重要性不亚于技术升级。

【本文由投资界合作伙伴微信公众号:苏宁金融研究院授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

华润国调厦门消费基金成立,规模20亿元

2020/09/12$tags$现在,VC/PE开始这样投资消费品

2020/09/10$tags$为家庭消费者提供高品质火锅食材,“餐爆”完成千万元首轮融资

2020/09/09$tags$农夫山泉喝出“新首富”,消费投资的春天来了?

2020/09/09$tags$后疫情时代,内循环如何刺激文化消费?

2020/09/05$tags$聚焦消费级医疗行业,完颜科技获数千万元A轮融资

2020/09/04$tags$

旗下微信矩阵:

旗下微信矩阵: