近日,李宁(02331.HK)股价连破新高,10月21日最高至42.60港元,市值突破1000亿港元大关。其后李宁股价和市值纷纷回落,截至28日,最新总市值为1022亿港元。在新冠疫情肆虐的今年,李宁股价何以屡创新高?

而据各大国产运动服装公司(如安踏、李宁等)中报显示,今年上半年营收仅比去年同期略微下降,个别企业甚至有所增长。这有国内消费市场复苏的因素,也与这些年运动服装企业不断转型升级的努力分不开。

安信国际日前指出,考虑到卫生事件过后,民众对健康和运动的重视性将会有所提高,对运动产品的需求也会进一步提升。体育服饰仍然是服装行业的*赛道之一。

2010-2014年:本土运动服饰遭遇危机

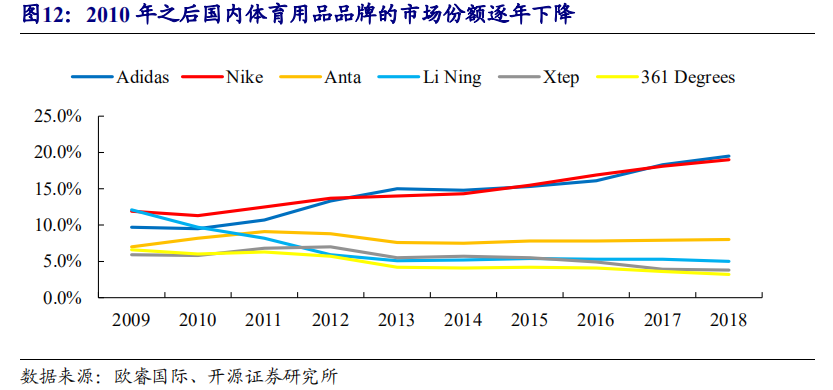

2010-2014年,体育服饰行业库存危机集体爆发,本土运动品牌陷入增长瓶颈。这背后的原因是,一方面自北京奥运后,国际体育品牌改变对华销售战略,使得国产体育用品低价优势逐渐消失,本土运动服饰的市场份额不断被国外运动品牌所挤压。

在与国外品牌的竞赛中,本土运动服饰企业节节败退,呈现整体下滑态势。

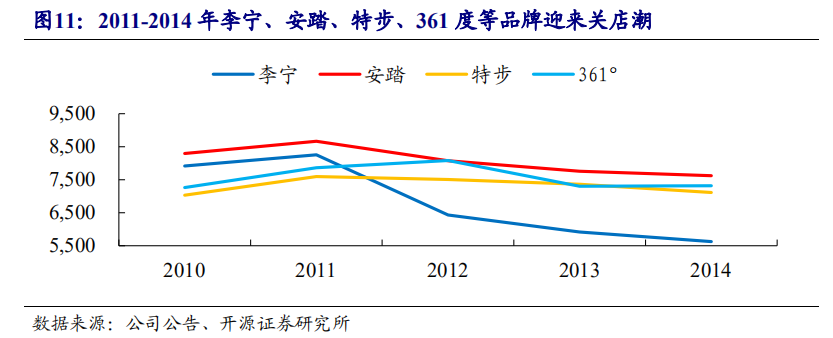

以4家知名运动服装公司为例,2011-2014年,安踏体育共计关闭1675家门店;特步国际关闭486家;李宁关闭2554家;361度关闭363家。

2010年-至今:本土运动服饰的反击

在此危急存亡时刻,国产运动服装公司纷纷举起改革旗帜进行大刀阔斧的转型。

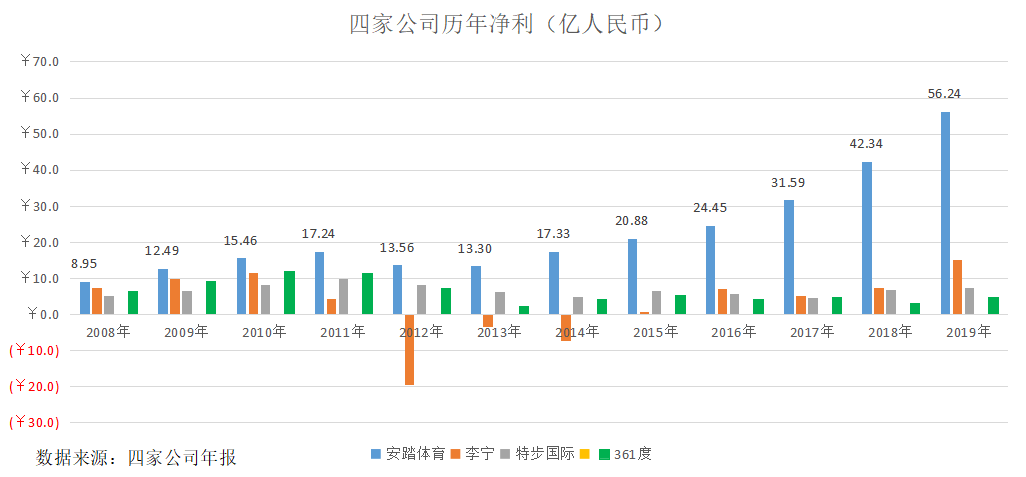

资本邦以李宁、安踏体育、特步国际和361度这4家港股运动服装公司为案例,分析本土运动服装企业如何在激烈的行业竞争中借转型破局。

2.1渠道转型

安踏体育:从批发商到品牌零售商

2013-2015年,安踏体育花费3年时间从经销商手中收回了所有门店,改为直营模式,并重新设计和陈列。相比于Nike和Adidas的代理商模式,安踏的这种直营模式,在终端渠道上具备本土化优势。

具体而言,安踏采取了以大店换小店,关停面积小、效益低的店铺,在好地段开设大店等多种改善措施。截至2019年,各级中心城市的购物中心安踏门店占比提升到了40%以上。

此外,安踏体育还对分销渠道进行了扁平化改革来提高效率。例如,安踏体育将渠道管理大区制调整为客户制,削减了管理层级,以便在门店运营方面拥有了主动权。

除了传统的线下渠道,安踏体育还大力拓展线上销售。在淘宝(天猫)、京东等平台积极开设官方旗舰店,实现全渠道零售。据安踏体育发布2020年中报后表示,电商占比达到20%的目标进一步明确,将在2020年实现。

特步国际:削减分销层级,增加分销数量

特步国际从批发到零售的渠道转型直到2015年才开始。公司通过直接掌控运营,建立一支由1000多名专业人员组成的团队,直接管理约6000家门店构成的整个零售网络。2015年-2017年末,直营店从仅占总店数的不到20%增到60%以上。

与安踏类似,特步国际通过削减分销层级实现高效管理,但是同时直接将分销商数目提升至38家,并计划继续逐步增加分销商数量,这能在强化集团把控力的同时,扩大集团销售网络覆盖范围。

上述两家公司都十分重视优化零售商的营运表现及店效。

安踏体育和特步国际都通过大数据监测及分析(如下图的ERP系统等),以改善店铺运营效率,同时紧密地监察零售商的表现,并给予支持和帮助。

在电子商务方面,特步国际比其他几家运动品牌表现得更加积极。以淘宝平台为例,截至2020年10月,特步国际官方旗舰店超过2000家,达到2065家,*361度的1990家,并大幅*李宁的404家和安踏体育的339家。截至2017年末,特步国际电子商务业务占集团收入就已经超过20%。

李宁:回归经销渠道,聚焦高层级市场

实际上,李宁的渠道重心历经多次变革,最终回归了经销渠道。

2012年开始,渠道建设方面,李宁扩大直营业务。公司通过建立了大数据中心,完成对80%的门店的数据收集,提高供应端的生产和补货能力。但是并没有成功阻止利润继续下滑,2014年起,亏损继续扩大。

李宁2015年重新调整了渠道关系重心,从直营转到经销。此外,公司聚焦高层级市场,持续开设高效大店,李宁在购物中心渠道重点开设全品类标杆店和中国李宁时尚店,重点强化超一线、一线、二线层级市场的布局。

李宁也没忘记线下线上融合,大力发展电商渠道,到2019年,李宁电商销售占比达22.5%,远远超过2015年的8.6%。

361度:下沉三线,专攻中低端市场

与李宁瞄准高端市场相比,361度则反其道而行之,主动从一二线城市收缩战线,进一步聚焦到三线及以下城市,专攻中低端市场。

截至到2019年末,从地区分布看,361度75.3%的核心品牌门店位于中国三线及三线以下城市,6.6%及18.1%的门店分别位于中国一线及二线城市。

然而,这会带来新的问题,即会固化消费者心中361度的廉价、低劣印象,不利于品牌提升和塑造。

361度意识到了该问题的存在。其在2018年重塑品牌战略中明确提出,未来三年,361度要在一二线城市运营1000个篮球场,通过“篮球进小区”来接近最广泛的大众运动市场,361度期望消费主力从中低端市场转向一二线城市。

2.2品牌转型

李宁:放弃多元化,打造产品差异化

在经历库存危机期间,李宁就进行了品牌的改革探索。

首先,在2010年李宁更换品牌LOGO,将“一切皆有可能”广告语替换为“Makethechange”;其次,公司将主要消费群体转换为“90后”,提出10年内成为全球5大运动品牌之一的目标,直接对标国际品牌;最后李宁连续三次尝试对鞋服产品提价,价位带直逼阿迪达斯、耐克等品牌。

此外,在2012年停止乐途的市场推广,逐步放弃多元化品牌战略,李宁的鞋服类品牌聚焦到李宁单一品牌。

但是李宁的“品牌重塑”计划伴随着提价失败而告终,而单品牌计划仍在继续。

原因在于,品牌定位与主力消费人群错位。李宁品牌原先的主要消费群体是70、80后,这部分人群对李宁品牌力的认可度和忠诚度较高,而年轻一代的“90后”对品牌缺少认同感。此外,相较于国际品牌,李宁产品竞争力较弱,不足以支撑较为激进的提价策略,最终导致曾经的主流客群流失。

痛定思痛,李宁不再盲目追求高端化,而是寻求产品差异化。

在2015年创始人李宁回归公司后,提出专注五大核心品类战略(篮球、跑步、训练、运动时尚以及羽毛球),在稳固“专业运动”品牌形象的基础之上,加入更多的设计和潮流元素。

品牌组合则经历了从品牌聚焦到品类差异化、价格差异化结合渠道差异化实现向不同的顾客圈层扩张。通过兼顾不同渠道的个性化需求,明确品类主次和单品主次,制定差异化的品类价格。如独立子品牌面向少年儿童的“李宁YOUNG”、国潮品牌“中国李宁”。

产品差异化初见成效,2015年李宁扭亏为盈,各项营运指标均出现改善。

甚至在2018年,李宁登上纽约时装周,向时尚运动转型,抓住“国潮”机遇,营收开始高速增长。

然而,李宁产品差异化伴随着的是涉嫌抄袭的纠纷和传闻。

如在今年4月份,李宁发布了“李宁Mars-地球七日”系列新品,华晨宇担任李宁品牌的形象代言人。但有细心网友发现,该系列的T恤和鞋子上的图案元素,与国外歌手DavidBowie主演电影《天外来客》中的一款经典造型十分相似。网络舆论再指李宁涉嫌抄袭。

事实上,这几年李宁品牌借助国潮回暖的同时,关于抄袭的质疑声便一直存在。再比如“飞电”和“天马”竞速跑鞋被质疑抄袭耐克NEXT%系列运动跑鞋等等。屡陷“抄袭门”使得李宁的品牌形象遭受着严重的挑战。

安踏体育:买下海外品牌FILA,切入中高端市场

不同于李宁品牌自身升级,安踏体育的品牌转型之路以收购海外品牌为主。

2009年,安踏就以3.32亿元人民币的价格从百丽国际手中收购了意大利百年运动品牌FILA在中国地区的商标使用权和经营权。

2012-2013年,公司出现营收负增长,渠道收缩时,安踏体育率先进行战略转型,其中一大突破点即向服饰高端化转型。

随着2014年时尚运动潮流兴起,安踏体育将FILA定位中高端时尚运动服饰。在此定位下,FILA产品结构也做了差异化的调整,调高服装销售占比,同时调整其服饰客单价至1400+元以上,与以鞋品为主的Adidas、Nike等专业运动品牌,以及H&M、Zara等大众时尚品牌形成差异化竞争。

同时,FILA开启品牌多元化战略,通过子品牌组合搭配,拓宽了消费群体:例如2015年公司成立FilaKids,定位3-12岁中高端儿童服饰;2017年推出FilaFusion(针对20-30岁消费者)。

除了FILA,在2019年,安踏以约53亿欧元(约合人民币401亿元)完成收购户外装备品牌始祖鸟母公司Amer Sports。

为配合高端化战略,安踏体育开始加大产品研发投入,2018年中,其研发活动占销售成本的比例为6.2%,虽低于耐克和阿迪达斯的10%,但高于本土品牌3%左右的比例。

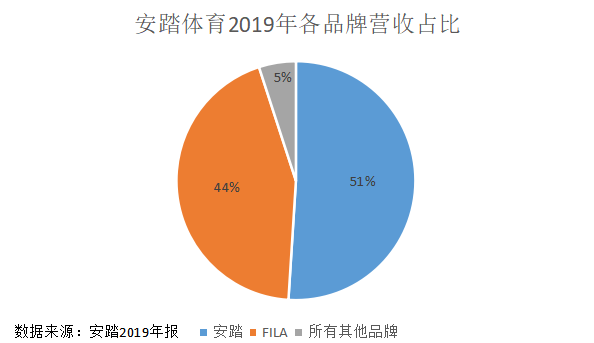

但是所谓“成也风云,败也风云”,虽然安踏体育借助FILA切入中高端时尚运动服饰市场,但其营收也越来越过度依赖FILA品牌,这让安踏的发展多有掣肘。

据财报,2019年FILA品牌销售收入突破170亿元(人民币),达到174.5亿元,占安踏总营收比例达44%,利润占比更是超过46%,成为安踏集团利润的主要来源之一。

一旦高端化FILA品牌销售不畅,将会给安踏体育业绩带来的严重拖累。

资本邦分析认为,安踏通过收购海外品牌切入中高端市场的做法,比李宁通过品牌自身升级来提升消费者的心理定位更为容易。另外,相较之下,在站稳中高端市场之后的多品牌战略也会更加稳健。

特步国际:从“时尚”转型“运动”

在2015年转型之前,特步的品牌定位是“娱乐+体育”,目标是成为“世界*的时尚运动品牌”。2015年之后,特步品牌定位转变为“体育时尚品牌”,努力成为“中国大众跑者的*品牌”,注重个性化,强调运动属性。

从定位的变迁可以看出特步体育以“体育为主,时尚为辅”的新品牌理念。

在该理念下,特步选择了从跑鞋领域重点发力:2016年4月特步提出足球战略,同年六月推出足球产品线;2016年第三季度推出智能跑鞋等。此外公司继续聘用国际级设计师和与国际纤维材料开发商巨头合作。

作为一家强调运动属性的公司,特步体育加强了研发上的投入。2016年研发费用上升13.9%至人民币1.382亿元。

但是,相对于耐克、阿迪达斯等大企,特步在研发上的投入严重不足。截至2019年,研发投入占营收比仅有2.8%,与耐克、阿迪达斯相去甚远。

361度:瞄准大众化和年轻化群体

事实上,361度也曾试图进军高端品牌领域,如赞助亚运会、奥运会等高端体育大赛、新建研发中心等等,但过去几年押下的筹码,361度都没能如愿为贴上高端化标签。

为了扭转在品牌竞争中的形象,361度从2018年底开启了品牌重塑计划。361度将自己定位于“起跑线”品牌,契合自身“大众专业体育”的定位,并以亲民的价格迎合主流消费。

为此调整公司业务,公司全部产品线致力于满足成人、青少年及儿童对活动、体育及休闲用品的需求,主攻大众市场。

361°还瞄准了年轻消费者市场。在2018年3月,361°与国内电竞战队QG俱乐部合作,而且还推出结合电竞、观赛等形式的主题门店。

另外,361度探索出了一条IP联名整合营销的路径。自2019年以来,361°都陆续与百事可乐、小黄人及三体等知名IP合作,不断推出联名产品。

然而,自2018年以来,361度的核心消费人群仍旧是收入较低、年龄较大的男性群体。361度的美好愿景与现实境况背离了。

2.3营销转型

李宁:体育赞助+联名IP等多元营销模式

自2012年以来,李宁确定了多元营销模式:即专业产品依托运动明星及专业赛事持续曝光,同时结合热点话题造势,进一步扩大消费者群体。

如在体育赞助方面,为配合单品牌转型需要,2012年透过“五年二十个亿”方式买断CBA联赛五年赞助权,主推李宁品牌鞋服,这是李宁之前未曾有过的大手笔。2017年,李宁再次豪掷10亿,再续五年。同时还签约了多个NBA球星,继续提升在国际领域的知名度。

另外最近两年来,李宁不仅和星球大战超级IP、说唱歌手GAI等推出联名款,而且还与红旗汽车、宝马等汽车品牌推出联名爆款。

安踏体育:紧抱奥运会,冠军龙服营销兴起

为配合品牌高端化战略,自2012年伦敦奥运会起,安踏体育开启了奥运营销。

从伦敦奥运会上张继科身着安踏的冠军龙服(领奖服)亮相,再到里约奥运会中国女排身穿冠军龙服逆袭夺冠,从温哥华到索契,再到2018年的平昌冬奥会,安踏将冠军龙服营销手法玩出新了高度。

如在里约奥运会上,安踏尤其注重观众互动以及情感的共鸣。当孙杨在200米自由泳夺冠,用成绩回应霍顿后,安踏官方微博立即发出GIF动图和“胜利是最快的反击”的文字,一天后阅读量就达130多万,安踏将此营销称之为“奥运即时营销”。

过去近十年,安踏与中国奥委会携手了五届奥运,安踏品牌也沾上了奥运冠军的光环。

冠军龙服的推出,是安踏塑造品牌高端化转型上的重要节点。

361度:钟情国际大型体育赛事

为转型升级,突出年轻运动品牌理念,361度从2010年广州亚运会开始先后赞助了2011年深圳大运会、2014年南京青奥会以及2014年仁川亚运会。2016年,361°赞助里约奥运会,成为历史上*结缘奥林匹克的中国体育品牌。

2018年赞助雅加达亚运会时,361度总裁兼执行董事丁伍号就表示:“亚运会是集团2018年营销重点,它彰显361°集团两个重要发展方向:产品年轻化和业务国际化。”

特步国际:热衷赞助电视娱乐节目和马拉松营销

事实上,在2015年之前,与品牌定位“娱乐+体育”相匹配,特步国际连续6年冠名湖南卫视《天天向上》综艺栏目。2015年后,特步国际终止了与湖南卫视近十年的合作。

之后特步国际开始主动赞助其他卫视的综艺节目,如2015年冠名《奔跑吧!兄弟!》,安徽卫视的《男生女生向前冲》,以及东方卫视的《报告!教练!》。虽然都逃不开“娱乐+体育”主题,但明显更为强调“运动”的元素,向公众强化特步的运动品牌特征。

然而,这种趋势并没有持续。2019年起,特步国际重新赞助《明日之子》等大火的综艺节目,又回到以前“娱乐+体育”的老路子。

此外,特步国际逐步涉足马拉松营销。2015年公司共赞助了17项国内*马拉松赛事。特步连续多年蝉联国内赞助马拉松数量最多的运动品牌,2018年,其赞助了43场马拉松和跑步赛事。

但同时,特步国际营销上的费用也随之水涨船高。仅在2015年,特步的广告及推广赞助费用就同比增加了25.1%至约为7.8亿元人民币。

终局之战:4大运动品牌业绩PK

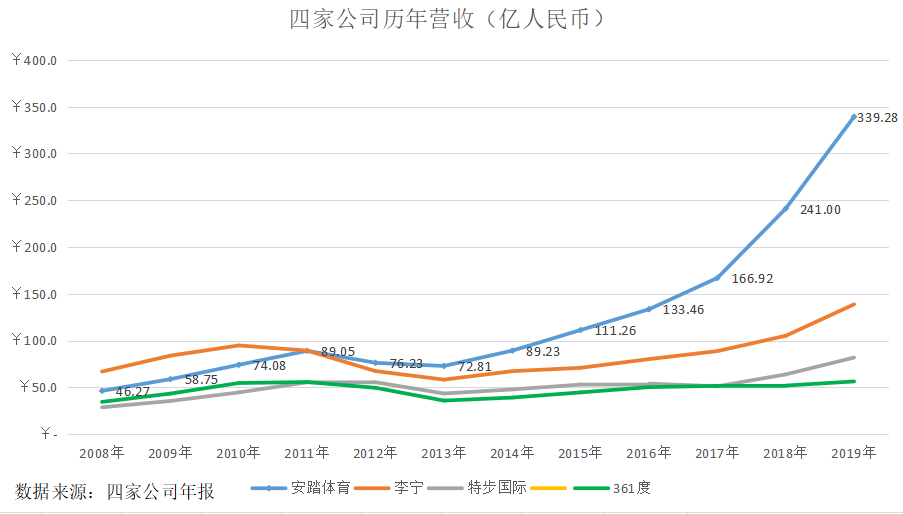

十年前四家运动品牌基本处于同一竞争赛道,十年后却出现了分化。目前,安踏国际超越李宁成为国产运动服饰品牌的龙头,而特步国际和361度则在竞争中双双处于下风。

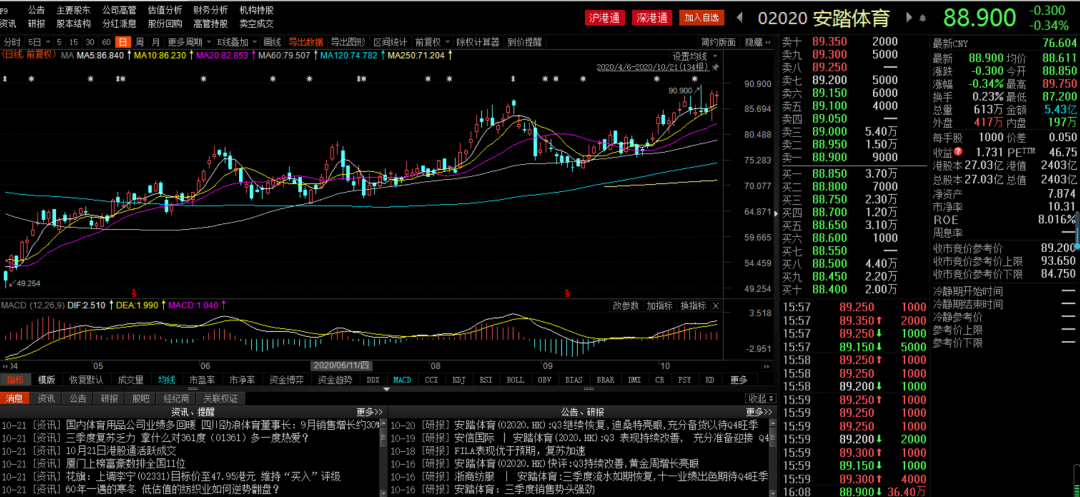

安踏体育:“千年老二”逆袭,8年股价上涨30倍

自2011年,国产品牌老大李宁跌下神坛之后,安踏体育迅速补位,并在国产运动品牌王座上一坐就是十年。

经历过伤筋动骨的转型后,安踏体育营收从2013年的仅约73亿元(人民币,下同)一路攀升到2019年的340亿元,营收7年翻了4.66倍。

净利润也随着营收水涨船高,从2013年的13.30亿元上涨到2019年的56.20亿元。

在二级市场上,安踏体育的股价也相当给力。从2012年年中到2020年10月21日收盘,安踏体育股价从*3港元攀升至88.90港元,最高甚至接近91港元,股价上涨了约30倍,最新总市值超过2400亿港元,是李宁同时期的约2.4倍。

(图表来源:choice)

然而,看似一片美好中,却也隐藏着危机。

这些年,安踏体育开启“买买买”模式,如2019年收购AmerSports。但收购完成后,安踏的资产负债从之前的78亿元暴涨至201亿元,资产负债率飙升。而Amer在2019年也出现了净亏损,亏损额高达12亿元,从持股比例来看,安踏需要承担其中6.3亿元的亏损。

事实上除了FILA之外,安踏的其他收购品牌(包括AmerSports)如迪桑特、斯潘迪等,都未取得好的进展,“水土不服”的现象依旧很严重。

摆在安踏面前的一大难题是,如何让吃下去的品牌重新焕发生机,而不是拖累业绩。

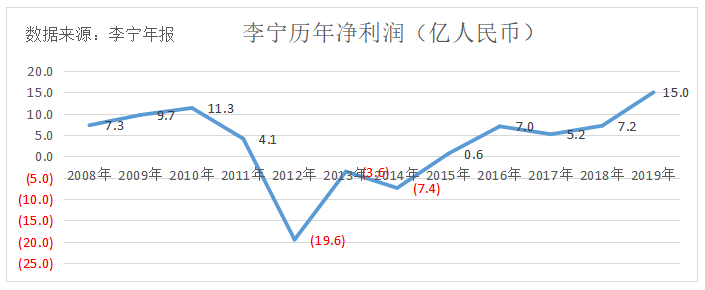

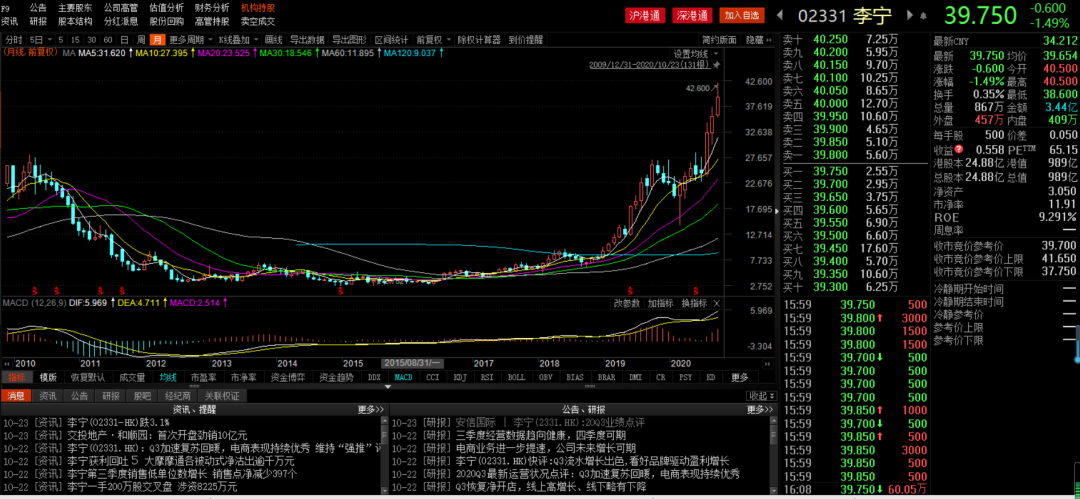

李宁:转型初见成效,业绩稳步回升

李宁的转型也显现了一些成效,营收从2013年的58亿上升到2019年的约139亿,也实现了两倍有余的增长。

值得关注的是,在净利润方面,李宁实现了V型反弹,成功扭亏为盈,2019年创下接近15亿人民币的利润。

虽然在二级市场上,李宁的股价没有像安踏体育那么增长惊人,但是也实现了U型反弹,并连连创下股价新高。

(图表来源:choice)

但是李宁的差异化产品战略,却往往为人诟病创新力不足,抄袭门层出不穷。李宁也意识到了这个问题,并且有意通过收购国外知名品牌(如英国百年鞋企Clarks)实现品牌层级的跃迁,但品牌升级之路充满荆棘,前路漫漫还未可知。

特步国际和361度:转型不利,走向没落

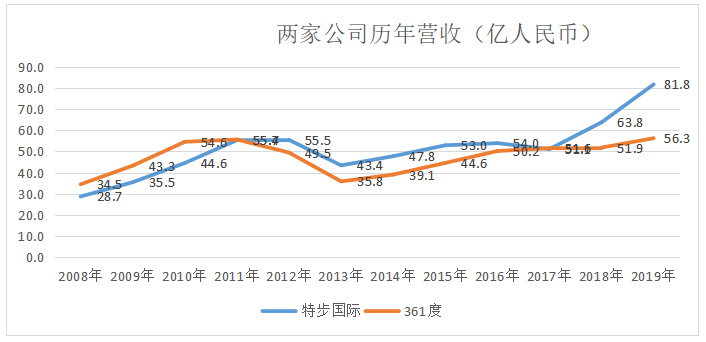

从营收方面来看,10年来,特步国际和361度长期在30亿-60亿人民币的中枢区间徘徊。

但自2018年起,特步国际营收有了明显抬头,2019年营收接近82亿人民币。而361度依旧营收平平,2019年的营收与2012年的大体相当,暂无明显起色。

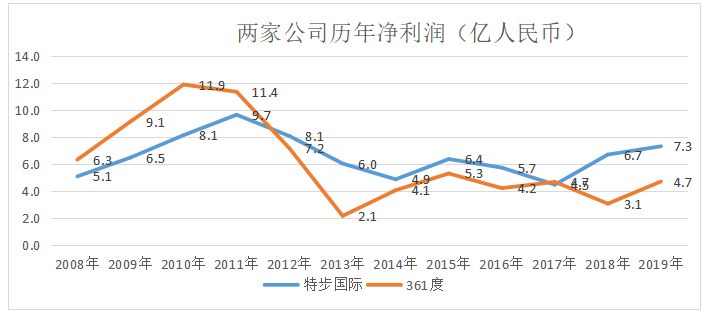

净利润方面,特步国际和361度则双双呈现下滑趋势。

特步国际的运动化路线缺乏研发实力做支撑,此外在营销方面也越来越娱乐化和时尚化,与企业提倡的运动风格并不十分相搭。

361度的问题则是其在转型过程中没有明确的定位,产品过于大众化,缺乏个性,产品竞争力弱。

361度曾一再尝试提升品牌形象,营销策略往中高端市场靠拢,其布局却徘徊在三线以下城市,主力消费市场集中在中低端领域;品牌定位年轻化,消费主体却是年龄较大的人群,其转型效果自然不佳。此外,还存在存货周转日数高企、电商业务发展不利,占营收比小等等问题。

特步国际和361度在市场化转型中趋于下风。从市值上面来看,与安踏国际和李宁相比,特步国际和361度直接沦为“小弟”。截至10月21日,特步国际总市值有70亿港元,而361度仅仅20亿港元。

线上线下融合,科技赋能运动,国产品牌如何应对新时期变化?

目前,国内运动鞋服市场逐渐产生新的变化,线上线下消费融合趋势渐强。

安踏国际在2020年中期报中表示,数字化转型及「新零售」推进是公司在二零二零年的重点项目。

此外,回归运动,回归体育,回归专业,科技赋能运动,逐渐成为企业的共识。

李宁表示,在产品方面,将坚持聚焦产品功能和科技创新。

特步国际认为,随着疫情期间保持社交距离的指引生效,更多人转向跑步,令中国内地跑步人数激增。长远来看疫情过后,中国人将增加运动频率及体育用品消费。因此,公司将增加研发投入,以开发可持续及创新产品,提升店效并于在线及线下平台提供全新顾客体验。

361º则表示,将继续积极把握市场趋势,强化核心竞争力,持续扩大电子商务市场份额,带动整体业务的可持续发展。同时“加大科研投入,增强品牌核心竞争力,通过集团庞大的代言资源撬动更多的客户群体。”

国产运动品牌市场化竞争仍在继续,下一个十年,谁能胜出?

【本文由投资界合作伙伴资本邦授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。