华为出售荣耀一事讨论得沸沸扬扬,虽然很多人都知道华为是在应对美国制裁才不得已出手了荣耀业务,但是却忽略了这其中还有很深层次的原因,尤其是联系到另一个消息后,整个画面就变得更加清晰了。

“36氪从多位接近华为高层的知情人士处获悉,华为消费者BG正在与智能汽车解决方案BU进行整合,总负责人是华为消费者业务CEO余承东。”

虽然目前还没有来自华为方面的官方认可,但是相关消息人士称:“目前两个部门在投资层已经合并,人员和业务上还没有变化。”并且在11月14日,长安汽车宣布联合华为、宁德时代打造全新高端智能电动车时,华为高级副总裁、消费者业务CEO余承东通过视频进行了讲话。

华为近10年来业务与组织架构经历过多次变动,目前整个ICT(信息和通讯技术)业务组织中,运营商BG、企业BG、网络产品与解决方案、Cloud&AI BG为一大块,而智能汽车解决方案BU则是单独隶属于ICT的一块。

注:BG(Business Group)并非是某个部门,而是业务集团;一般来说每个BG下面会有几个BU(Business Unit),即经营单元,负责更加细化的业务内容。

消费者BG,在华为员工自己眼里是“神终端”的存在,最想去的地方。2019年消费者BG的营收已经占华为集团55%的比例,尤其是其中的手机业务,华为和荣耀两个品牌的手机已经能为整个华为集团带来一半的营收。

但是光鲜的背后,有两个隐患。

首先,被人们一直认为是华为副业的手机业务,增速明显比整个集团快得多。2015~2017年,华为集团营收平均增速为23.6%,而同期,手机业务营收平均增速却高达34.8%,比集团业务平均增速快了11.2个百分点。2017年华为营收比2016年增加821亿元,其中消费者业务就贡献了574亿元,贡献度为70%。

从正向的角度去看,说明华为在手机业务上非常成功,仅用了数年就成功拿下了这块市场,且为集团带来了巨大的受益。但是如果反向来看,手机业务的硕果累累,意味着其他方面的业务增速,或者说其他方面的业务在未来较难成为华为的主要利润来源。

其次,也正是因为随着手机业务占营收越来越重,那么意味着一旦手机业务出现问题,或者市场出现不可预料的变动,将对华为造成巨大影响。

且不谈手机市场存在哪些隐患,就目前的市场状况来看,手机市场已经多少触及了天花板,华为目前在中国的手机市场占比接近39%,已经堪比当年诺基亚40%的*;同时不比前几年的疯狂增速,华为手机业务拿下全球*的同时,自身销量已经出现了几度下滑。

当然华为不断投入资本进行研发,可以继续加强手机产品的竞争力,但也很难将利润率提升多少了。

这还没有谈系统层面、半导体生产层面等多方面的外部环境影响,也就是说占比华为营收最重的手机业务,其潜在风险自己甚至都不占据主动权。

通过美国制裁华为一事,更是加剧了华为对于这种隐患的思考。华为自己很清楚,想要继续发展壮大,华为必须居然思危,不只是为眼前的寒冬做准备,还需要为未来的长期利益找寻新的“蓝海”,只有实力转化成利润,才有可能度过寒冬。

这个蓝海,就是智能汽车解决方案。理由很简单:市场潜力大,对手包袱重,技术全都有。

汽车行业的高利润诱惑

在120多年的发展中,汽车一直都是一种把人从A点运送到B的机械,其中核心的东西即是发动机;虽然各方面的技术得到了大幅度改进和提升,但本质上仍旧没有摆脱过去的影子。这也就是为什么近20年,国产汽车虽然不断崛起,配置越来越高,却始终与老牌传统车企存在差距的根。

在这样的工业模式下,一条完整的产业供应系统应运而生,从最上游的原材料开始,经过一级一级的供应商对零部件进行“赋值”,再以商品的形式与OEM厂合作,最终组装成汽车产品进入市场。

2019年德勤的汽车咨询报告显示,传统汽车工业,由于已经非常成熟的应链已经为汽车提供了超过60%的价值,OEM厂生存的空间越来越小。换句话说,未来供应链或许有可能成为真正的“车企”,而OEM厂可能很快被“失宠”。

然而由于新汽车时代的来临,如今的汽车核心创新来自于电子产品和软件。汽车需要连接互联网,用户希望车辆永远在线,能够随时随地得知交通状况,能够帮助自己解决诸多驾驶难题。

注意,电动车或者电机驱动只是推倒多米诺骨牌的*张,因为与传统燃油车结构不同,电驱动力系统虽然也需要一些必备的机械结构,但是由于电机作为动力来源的方式,导致为了更好的控制电驱动力系统,就对电子电器架构有了更高的要求。

在1930年代之前,汽车里是没有任何电子零件的,直到车载收音机的出现,才算是改变了一些。后来随着发展,越来越多的电子零部件搭载于汽车,现代化汽车中绝大部分功能和“黑科技”都是由于这些电子零部件的加入才得以实现。

通俗来讲,汽车电子电气架构就是如何将一辆汽车中所有电子/电气零部件按照需求运转的解决方案,这其中包括所需的硬件、配套的软件。

过去传统汽车时代,汽车中的电子电器架构是附加产品,或者说是随着各种功能不断出现而“不得不”对汽车进行改动,甚至脱离了这些电子零部件,其实并不影响绝大部分的汽车体验。然而随着技术的发展,汽车的属性已经逐渐发生了改变,人们在汽车上待的时间越来越长,驾驶车辆的使用场景所需要的功能越来越多和复杂,老旧的电子电器架构难以承担如此的“重任”。

可是说是由于特斯拉电动汽车的出现,加速了这一进程,而且这背后意味着行业大洗牌。

当然教育市场的那位显然还是特斯拉,因为那时市场中没有什么选择情况下,所以特斯拉为了实现“更好的电机驱动效率”“完全自动驾驶能力”等目标,只能自己动手进行研发和测试,以需要实现的功能着手,不拘泥于行业所谓的成熟,打造了一套全新的电子电器架构,并不断在完善。也是得益于此,特斯拉才能先于市场如此多年,做到如此多的“黑科技”。

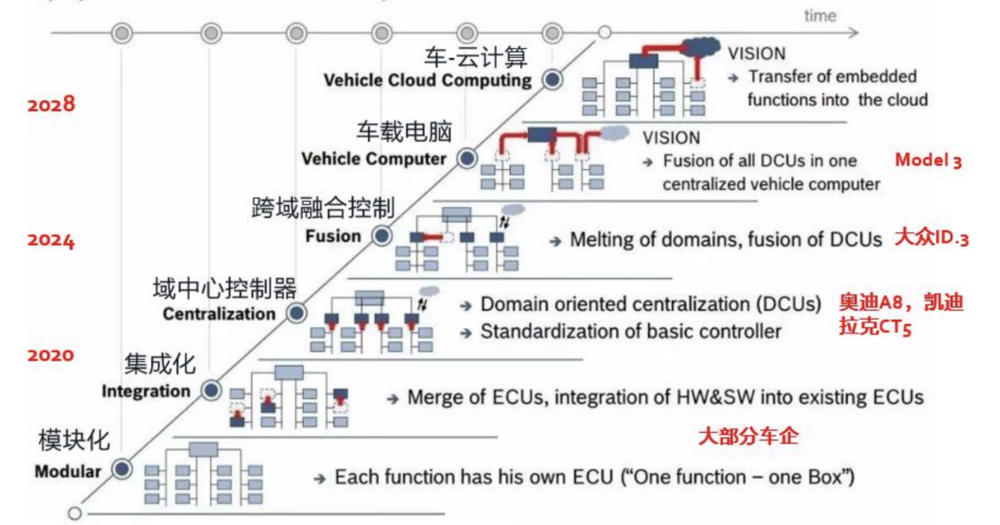

(不同阶段的电子电器架构,简单来说就是随着级别越高,信息互通效率越快、计算速度越快、能够实现的功能越多)

非常重要的一点是,想要实现更好的智能,电子电子架构的先进程度决定着“底线”,也就是说无论是哪家车企,在目前这个大趋势和大环境里,想要提升产品力不被市场抛弃,就必须采用新的电子电器架构。

由此带来的变化非常明显,那就是车载电子零部件越来越多。

根据BCG在2018年10月发布的对未来汽车产业的展望,CASE(互联、自动驾驶、共享、电动化)等新兴科技在汽车产业利润这块大蛋糕中的占比将由2017年的1%提升到2035年的40%, 而传统汽车产业链从业者的利润占比将从99%降低到60%。

根据Statista数据统计显示,预计2022年全球汽车市场规模将达到1.5万亿美元,中国乘用车规模将达到6300亿美元。与此同时,据中信证券调研显示,全球汽车零部件的市场规模基本保持稳定,并无太大变化,2017年为9534亿美元,2018年为9490亿美元;而全球汽车电子零部件市场规模在稳步提高,2018年为2175亿美元,预计2020年将达到2400亿美元。但这个估计还是保守估计,根据中投顾问产业研究中心测算,预计2020年电子零部件占整车比重将达到50%。

更值得注意的是,目前的预测并未将巨大的流量入口潜力计入。

汽车产业虽然原本规模庞大,但是整个行业相对稳定成熟,很难有新玩家入场。如果不是特斯拉从中“撕开”了一道口子,后来那些新车企可能压根就不敢出现。但是也正是因为这道口子,让消费者体验到了“黑科技”带来的变化,教育了市场,同时也给汽车行业创造了很多机会。

华为的机会

汽车电子产业链Tier1系统集成厂商中,全球前十大汽车电子供应商拥有70%多的市场占有率,在中国市场,基本被博世、大陆、电装等巨头垄断。

然而这些供应商就像传统OEM车企一样,在面临新能源时代变革都会遇到同样的难题,那些过往的成就和积累,不仅可能没有什么用,还会成为发展新方向的绊脚石。

原因在于旧的电子电器架构(分布式、集中域)中,车企所采用的电子零配件是由Tier1供应商直接提供成品。但这些不同的零部件,其软硬件系统控制在Tier1供应商手中,也就是车企并没有掌控权,意味着无论是多个系统融合(例如自动驾驶)还是后期升级改动,都需要车企与一家或者多家供应商协同合作才能实现,成本高且效率低。

举个例子,来自不同供应商的ECU,其驱动软件本身也是支持升级的,但是每家软件系统都不一样,加上没有一个能够掌管这一切的整体系统架构,就导致了整车的“固件级别”升级难以实现。

而新的电子电器架构(全车辆集中式)则不同,车企需要做的是跨过Tier1供应商,直接去找半导体生产商、IT软件公司、电子产品制造服务商(EMS, Electonics Manufacturing Service)、原始设备制造商(Original Design Manufacturer)等低一级供应商。从基础电子元器件考虑,到按照需求集成化设计整个硬件,到委托制造商按设计供货,再到整套系统的底层架构、信息娱乐架构等部分的软件研发,车企需要将整个系统中最核心最关键的算力单元和配套的软件系统架构,紧紧抓在自己手中,才有可能获得这套架构的长期价值,否则主动权永远都不在自己手中。

未来汽车行业发展是“软件定义汽车”,几家调研机构给出的数据显示:约 90% 汽车行业的创新都来自于电子和软件领域;预计到 2025 年,每辆汽车上的电子元件成本将上升至约 7000 美元,占车辆总成本的 35% 以上;预计到 2030 年,整个汽车行业年度研发支出的 40% 将用于软件,总额达 460 亿美元;未来的自动驾驶汽车,将需要 3 - 5 亿行代码来驱动。

而软件定义汽车,就像是面向功能(服务)研发一样,需要“解耦性”和“通用性”。产品不仅要在软件层面有高度信息互通性,同时还要保证软件驱动下,硬件可以升级换掉,同时还要保证FOTA的功能。

这才是新电子电器架构的核心目标。但是Tier1供应商的商业模式中,就是“打包售卖”一个功能,这也是他们的壁垒质疑。

但是想要打破原有的产品类型,重新构建全新的软硬件研发方向,就意味着重新招揽大量人才、芯片和软件的供应商资源、一改过去软硬结合的成套方案等。

这些都并非易事,尤其是面对董事会,将如此庞大资源投入到不熟悉的领域,甚至需要单独成立部门或者公司才能实现新的研发模式,该如何实现盈利,什么时候实现盈利是最直白的问题。这是传统车企和Tier1供应商在面临这次转型时候*的问题。

所以你能看到大众集团投入巨额资金和海量人才成立的Car.Software,结果闹出的软件问题被人嘲笑了一年多;而一众Tier1供应商虽然前几年有所反应,但是真正开始独立成立部门投入到这块、投入到自动驾驶,反应还是较晚。

无论是OEM还是Tier1供应商,判断他们慌不慌,只用看他们的动作就很清楚。Tier1供应商与OEM深度合作,OEM同时去找半导体、软件供应商合作,并且OEM与OEM之间也开始抱团取暖去应对这潜在的危机。

然而,华为不仅没有这些“尾大不掉”的历史包袱,甚至更夸张的,是华为可以把自己擅长的技术整合起来,正好就是智能汽车未来的方向。

华为凭什么?

“每一个行业都有可能收到人工智能的影响,未来最能颠覆的一个产业就是企业产业,自动驾驶电动汽车可能将中国16万亿产值的汽车业,包括周边产业,彻底颠覆掉。”这是华为轮值董事长徐直军在2018年全连接上发布AI解决方案时的发言。

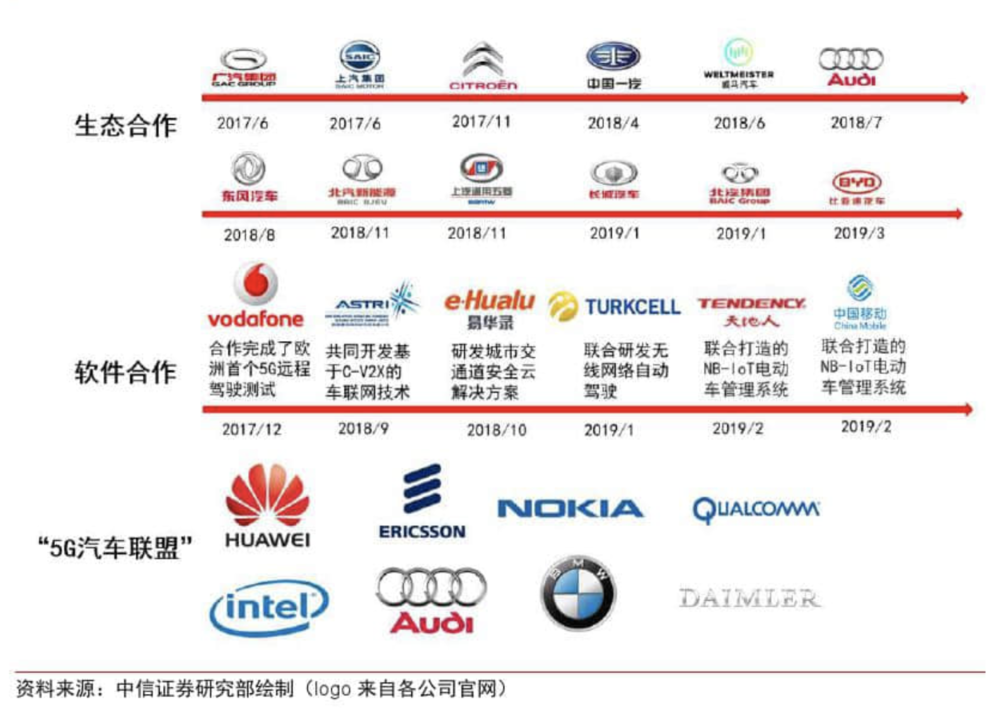

华为不止是在AI人工智能方面的实力不容小觑,华为同时在网络架构、5G、大数据等多个信息通讯方面的技术都非常强。华为的车载5G模组、TBox、鸿蒙操作系统、车机映射方案HiCar等,都是消费者业务部门的技术,而汽车BU的智能座舱方案也是基于上述部分技术搭建。

如果说华为抛弃掉荣耀还算是“断臂求生”的话,那么高度重视智能汽车解决方案就是“天时地利”了,因为这些技术原本就有。华为的思路很清晰,原本就拥有的ICT的硬件和软件的技术实力,把他们以车规级别实现就行了。

基于对网络架构的经验,重新定义汽车电子电器架构,用CCA(计算与通信架构)替代传统;通过半导体方面的积累设计生产自动驾驶芯片;通过产业垂直整合能力打造廉价的Lidar并同步推进固态Lidar;通过软件硬实力推动底层一直到操作系统层的设计研发;通过看家的5G技术实现V2X推进车联网和自动驾驶;利用的AI大数据对自动驾驶进行打磨和训练。

最终逐步成为中国汽车发展的新供应商巨头,不过华为想要做的并不是简单Tier1那种商业模式,将所有东西打包给OEM厂进行合作。而是OEM厂需要什么,华为这套方案都可以单独拿出那一部分来进行合作。

当然,华为的入场,是带着真东西来的。基于华为昇腾系列AI芯片的MDC智能驾驶计算平台、只需要几百美元的激光雷达、高集成化的电驱系统、比较完善的车联网云功能、高精地图的合作推进、自动驾驶的实际路测……

没人会质疑华为的落地能力,不过与此同时,也没人敢确定未来华为智能汽车解决方案会发展如何。不过从徐直军回答记者提问中,其实可以看出些端倪:

“如果现在就盈利,最有效的办法就是关闭。车BU今年就要花掉我5亿美金,如果追求盈利,就先把这5亿美金放在口袋里面*。汽车产业是有规律的,一个产品从A样、B样,我看那个流程,麻烦的要死,直到上车、走向市场,时间周期非常长,我们短期内不考虑车BU的收入和盈利。

但是长期,它总有一年要实现盈亏平衡吧,总有一年要实现累计盈亏平衡,再然后走向盈利,这是每个产业的必然规律。每一个产业都有发展曲线,从立项开发到走向当期盈利、再走向累计盈利,在华为公司这个周期平均是八年,当期盈利。”

“谁有棉衣,谁就活下来了。”这是任正非在19年前写入《华为的冬天》中的一句话。

华为舍弃荣耀品牌,押注智能汽车解决方案,是战术也是战略。既解决了荣耀品牌掣肘困境,又投资了下一个“蓝海”,既避开了手机业务可能的隐患,又将华为既有的优势资源整合。回笼的资金可以帮忙度过寒冬,但谁也不知道下一个寒冬在哪,所以投资一片更大的市场,备一件棉衣,总归是对的。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。