“现在在线教育那么兴旺,都是靠资本输血。”11月19日,新东方教育科技集团董事长俞敏洪在亚布力中国企业家论坛上说,在2020年全年,资本向在线教育领域输入了近150亿美元,但在线教育的收入只有几百亿元人民币。

而在俞敏洪看来,在线教育本就不是一个可以独立成长的商业模式。“到现在为止,我还不认为在线教育是一个可以跑通的商业模式。”

第二天,跟谁学发布Q3财报,似乎就佐证了俞敏洪的说法。跟谁学号称是在线直播大班课领域*盈利的企业,自2019年6月上市以来,一直都赚钱。但最新财报显示,公司三季度净亏损高达9.33亿元,去年同期为盈利190万元。这也是跟谁学上市后的*亏损。

跟谁学称,亏损扩大主要由于加大了销售和营销活动投资。“销售费用的扩大主要源自市场推广费用、销售及营销人员的薪酬增加等。”财报显示,跟谁学Q3的销售费用达到20.56亿元,相比去年同期的3.30亿元同比暴增522.22%。

接近跟谁学的人士称,跟谁学以前获客主要靠口碑,家长们互相介绍,营销费用很低,就能赚钱,“Q3开始打广告,做推广后,就亏损了。”

跟谁学不得不做营销的背后,是在线教育领域的喧嚣热闹。正如俞敏洪所言,资本很看好这个领域,今年6月底,作业帮宣布完成7.5亿美元的E轮融资;10月22日,今年以来已经第三次融资的猿辅导宣布完成G+轮融资,投后估值达155亿美元;11月8日,豌豆思维宣布完成由软银领投1.8亿美元的C轮融资。

《商业数据派》最新统计的数据显示,截至11月末,2020年在线教育行业披露的融资金额共计约388亿元,较比2019年同期的108.75亿元,增长了256.78%。

值得注意的是,这个赛道马太效应越来越明显,手握重金的资本更青睐一些头部公司。比如,在今年上半年的融资中,仅猿辅导和作业帮两家就占了总融资额的80%左右,一些初创公司很难获得机会。这体现在数据上,便是虽然融资金额增长了,但融资事件的却明显减少。《商业数据派》统计的数据显示,2020年1-11月末,在线教育行业共披露融资事件89起,与2019年同期披露的136起融资事件相比,减少了34.56%。

“在线教育这个赛道,已经容不下初创公司,而头部公司需要烧更多的钱来赢得机会。”在一位教育行业的投资人看来,在线教育融资不断,烧钱更大方。“初创公司已经失去了机会。”

互联网巨头或新贵,也纷纷入局,如刚刚推出自有教育品牌——大力教育的字节跳动。

行业越热闹,意味着未来的比拼需要更多的枪支弹药。伴鱼创始人兼CEO黄河以AI课包投放成本举例,今年年初,整个行业投放一个小课包的成本大概是200元,如今这一数字已经上涨到1000元,不到一年时间翻了4-5倍。

“未来在线教育的获客成本还会继续涨价,因为渠道在不断融合,线上流量渠道头条系和腾讯系两家几乎就占了70-80%,渠道被垄断,价格上涨是必然。”黄河说。

营销投入的增加,意味着在线教育行业的风险也在累积,一旦现金流出现问题,关店、破产、倒闭、跑路等状况就在所难免。

10月19日,优胜教育传出“跑路”消息,随后出现停课,无法退费等问题,11月5日,优胜教育创始人陈昊在公开道歉信中,陈述了优胜教育面临的问题,“由于资金链断裂,优胜处境的非常不好。在长达8个月的疫情期间,我们的收入只有原来的1/3,最差的时候,连以往单月的1/5都不到。”

资金链承压也成为今年以来大部分教培机构的“通病”。根据专业教育平台芥末堆报道,从调查的1726家教育公司数据来看,有89.4%和88.8的机构在疫情期间面临的主要问题是营业收入减少和场地租金压力。

“对于在线教育而言,现金流是最重要的。”伴鱼市场部负责人翟磊说。

但只靠“烧钱”拼不出未来,如果做不到稳定的增长,资本市场也不会继续买账。对于在线教育企业来说,想要赚钱,找到更便宜的老师和更贵的学生,是一条可行的路径。其中,围绕学生来制定策略,是*操作的选择,比如,一些在线教育企业选择靠扩科来弯道超车。

业内人士向燃财经透露,“明年是在线教育的关键点,从明年开始,所有从单科切入的公司一定都会扩科,教育赛道将是全科竞争状态。”

扩科的目的是通过更多的SKU课程带来更多入口流量,当“流量”进化为“存量”,一个具有规模性系统性的教育平台便能自然产生。

一些头部公司已经有所动作。如好未来推出了“摩比思维”和“小猴数学”,猿辅导推出了“斑马思维”,从少儿英语切入教育的字节跳动也于今年收购了数理思维品牌“你拍一”,正式进军数学赛道。

“单科竞争已经进入胶着状态,接下来比的是谁更能吸金,有足够的资本去扩科、做市场。单科公司如果在今年不能持续拿到资金和资源,明年势必会遭遇困境。”

俞敏洪也认为,“未来在线教育(商业模式)是可以跑出来的,但怎么跑出来,要靠教育领域的人不断探索。”

至此,一场关于在线教育的大洗牌,愈演愈烈。

混战

在线教育是一片红海,城头变幻大王旗是常态。

优胜教育的问题,2019年就已经显现出来。根据市界报道,曾在优胜教育北京一个校区做校长的知情人士表示,2019年11月,该教培机构就通知老师们进行绩效改革,教师绩效由原先的固定课时费,转为分成模式。这样一来,就意味着老师们的工资水平将直线下降。

今年以来,在疫情影响下,情况更加严峻。在道歉信中,陈昊表示,“在长达8个月的疫情期间,我们的收入只有原先的1/3,最差的时候,连以往单月的1/5都不到。屋漏偏逢连夜雨,这个时候,部分加盟商资金链开始出现断裂,有的会主动向总部求助,有些加盟商甚至直接失联,造成停课。从出现问题开始,我们都在尽力解决,直接接盘80多家加盟校区,不想因为当时加盟校的问题让学生家长和品牌受损,我们卖房卖车勉强接盘,本以为随着疫情的恢复,我们可以顺利解决,但没想到最终却连累到正常经营的校区,加速了总部资金链断裂。”

优胜教育的问题,并不是孤例,2月13日,在线教育品牌“明兮大语文”由于资金链断裂宣布停运,欠下近2000万元学费,还拖欠了员工100多万工资,成为2020年第二家倒闭的教培机构,首家线上教育机构。

“线上教育其实挺难的。”翟磊表示。

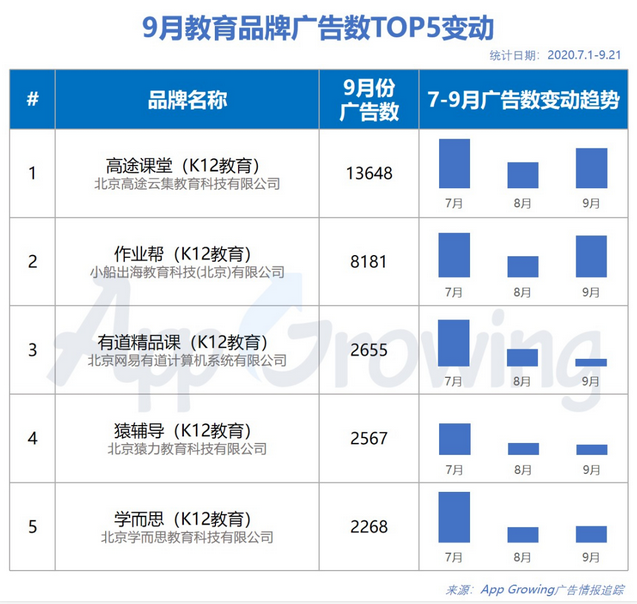

对于在线教育而言,虽然省去了租金的成本压力,但是获客成本却一点也不轻。根据App Growing发布的2020年Q3教育行业移动广告投放分析,7-9月份,排行前五的广告主比较固定,都被K12教育给占领了,如跟谁学旗下的品牌高途课堂,还有作业帮、猿辅导都在其列,广告投放力度也十分强势。数据显示,在暑期投放过后,高途课堂、作业帮在9月投放量都有明显回升。

来源 / App Growing

翟磊分析称,“今年的整体市场投放量是去年的4-5倍,获客成本也由原来的200-300元,到如今的千元不等。”获客成本的增长的同时,也显示出了转化率并不高的现象。各家拼尽全力花钱做市场,其实效果也都差不多。但是却又不能不跟,例如,若是猿辅导花钱投放市场,那么,作业帮就不得不跟。

翟磊分析指出,燃财经了解到,现在教育机构的基本情况是,尾部机构由于体量不大,便直接不跟市场投放。中部机构则分为两种情况,*种,有钱要跟,但是跟不上,最后将自己烧断了;还有一种情况就是跟不起了,直接收缩市场投放,市占率下降,成为尾部机构。头部机构也难,按照现在的市场投放量,突然资金链绷断也不是没有可能,一旦资金链断裂,几乎无法挽回。

这种形势下,如果没有寻求到资本的扶持,拥有足够的资金和流量来博弈,关于教育的故事就很难讲下去。

根据央视财经新闻报道,21世纪教育研究院院长熊丙奇曾表示,很多机构今年6月份就出现了现金流的问题。在2-6月,全国注销的培训机构达到2万个左右,这还是不完全的统计。

即使是跟谁学、好未来这种教育行业巨头,也承受了很大的资金压力。

10月22日,好未来发布2021财年第二季度财报(2020年6月-8月)显示,第二财季营收为11.03亿美元,同比增长20.8%。

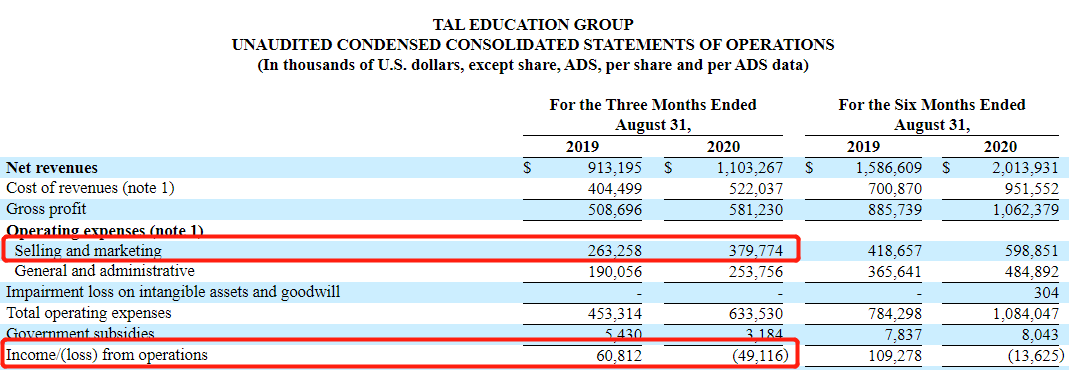

然而,营收的增速却不及成本的增速。财报显示,第二财季的经营成本和费用达到了11.56亿美元,比去年同期增长了34.7%。其中,由于教师薪酬、租金和学习材料的增加,好未来收入成本同比增长29.1%至5.22亿美元;销售和营销费用由去年同期的2.63亿美元增加至3.79亿美元,同比增长44.3%。

来源 / 好未来财报 燃财经截图

以至于好未来第二财季营业收入直接转为亏损,营业亏损高达0.49亿美元,而上一财年同期的营业收入为0.61亿美元,一年的时间,经营利润下降1.1亿美元。

财报发布后,好未来股价大幅跳水。10月22日,好未来美股当日跌幅超11%。有分析表示,第二财季好未来每股收益仅为0.02美元,低于市场预期的盈利0.06美元。

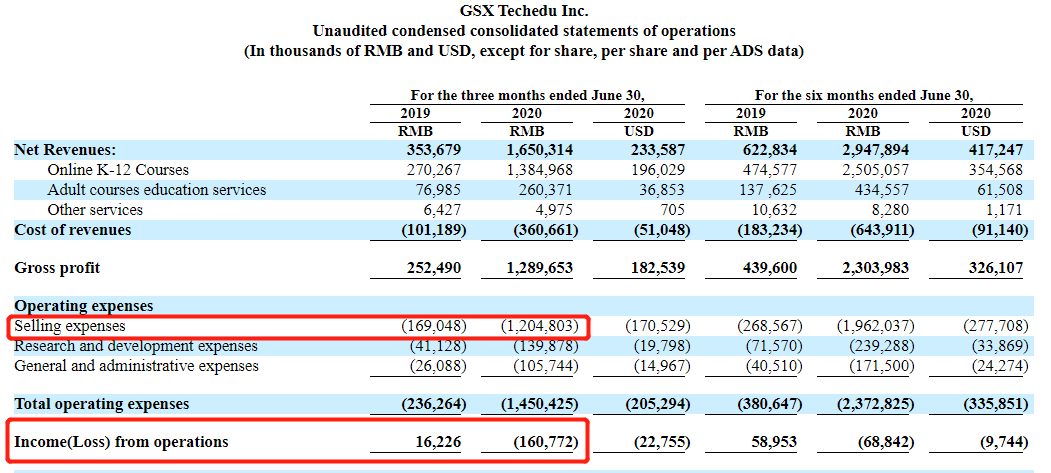

而跟谁学方面,在其9月2日发布的截至2020年6月31日的Q2财报中,可以看到,其销售费用也有一个较大的增长,由2019年度的1.69亿元同比暴增613.02%至12.05亿元,主要也是由于扩大用户基础和提升品牌的营销费用增加所致。

来源 / 跟谁学财报 燃财经截图

在Q3财报中,跟谁学的销售费用进一步扩大,达到20.56亿元,这也让其巨亏9个多亿。

在争夺生源的竞争中,新东方在线也不好过。由于变道K12赛道,2019年上市的新东方在线目前仍然处于亏损中。据新东方在线发布的财报显示,2019财年和2020财年,新东方在线净亏损分别为0.64亿元、7.58亿元,2020财年亏损同比增长近11倍。

新东方在线有新东方的品牌背书,一定程度上省去了推广费用。但是,销售费用大幅增长仍然是导致其亏损的重要原因。财报显示,2020财年,新东方在线的销售费用为8.72亿元,占当期营收10.81亿元的80.67%,同比增长96.4%。新东方在线也表示,这一部分销售费用主要是由于推广了免费课程,导致营销开支及员工成本开支大幅增加。

然而效果并不明显。新东方在线2020财报显示,尽管K12教育付费学生人次成为付费学生的主力,占总人次的65.08%,同比增长224.5%。然而K12教育却并不足以撑起营收,2020财年K12教育营收为2.95亿元,占总营收的比重不到三成。

在线教育竞争如此激烈,无论是对于小型教育机构,还是对于大型教育机构,要想在这场烧钱大战中生存下去,如何控制成本,挤出现金流就显得尤为重要。

方向

对于在线教育而言,想要赚钱,核心就是能否获得更便宜的老师和更贵的学生。

51Talk大力发展菲教业务,就是一个典型。

2020年3月9日,51Talk发布的2019年第四季度财报,让其成为*家盈利的在线英语培训公司。2020年11月23日,51Talk发布截止至2020年9月30日的第三季度财报,财报显示,51Talk实现了四个财季的连续盈利。

曾经在面对2019财年第四季度的盈利时,51talk创始人兼首席执行官黄佳佳就表示,这主要是由于聚焦菲教业务和城市下沉战略的推进。2020年三季度财报显示,菲教青少一对一的整体收入达到4.72亿元,同比增长46%,占营收总额比重约为87.57%;活跃学生人数同比增长30.9%,达到33.8万人。

据了解,51Talk此前主打的也是“美教一对一”业务。然而,公开资料显示,其相关负责人曾表示,使用北美老师的毛利只有20%左右,课程收入有八成要用来支付老师薪资。而菲教一对一业务则可以控制师资成本,其毛利率能达到70%。据51Talk数据显示,一个菲教的薪资成本只有美教的1/4。

然而,51Talk的模式却很难被复制。

对于目前的在线教育形势而言,随着更多入局者进入这个行业,师资必然成为稀缺资源,为了争夺师资,老师只会越来越贵。

比如,在字节跳动八周年的公开信中,张一鸣表示,字节跳动的教育业务在北美有5000位外教。

再比如,某教育行业创业者曾表示,好老师一共就有那么多,大部分在公立编制,一些编制外的高学历好老师就那么点,大家都要抢,结果就是在线教育公司给一个好老师最高年薪可以开到百万。

找不到便宜的老师,只能通过更多更“贵”的学生来平衡营收。

根据好未来发布的2021财年第二季度财报显示,第二财季营收同比增长20.8%的主要原因,在于学生总人次(正价长期课)的增加。6-8月,好未来学生总人次(正价长期课)由上一财年同期的341万人增至如今的563万人,同比增长65%,这部分的增长,主要在于小班课程和在线课程的注册人数上涨。

10元体验课或者免费送客的目的只是拉新,而重点就是拉新之后的“高价课”。

“高三物理春季考经课,13课次,约13000元。”这是一位学生家长给孩子续报明年学而思面授一对一春季课程的费用。燃财经了解到,上一次面授课是一个课次,每个课次有两个小时,折合下来每个课次1000元左右,费用明显有所增长。

据一位接近学而思的知情人士分析,学而思冬季和春季的续课费有明显增长,部分面授课的一个课次大约增长100元左右。而家长这边的考虑,主要是基于课程品质和可靠性,今年以来多家中小教育机构的破产让家长比较有顾虑,因此选择大机构就在所难免了。

突围

目前来看,绝大部分教培机构都把突破口放在学生身上。

由于单一产品增量空间有限,因此,在少儿英语成为存量竞争红海的情况下,不少单科机构开始考虑拓科。

精锐教育旗下佳学慧已经推出语文课程;好未来与猿辅导旗下则分别孵化了“小猴数学”和“斑马思维”两个数学启蒙品牌,同时兼顾了语文、英语产品;VIPKID和掌门1对1则分别推出了“噜啦教学”和“掌门少儿”。

进军教育的互联网大厂也在除英语以外的学科进行了布局。2018年5月,网易有道上线了“有道数学”;2020年4月13日,字节跳动正式上线了“瓜瓜龙思维”,而后又在8月收购了数理思维品牌“你拍一”。腾讯、快手和新东方还分别投资了数理思维机构火花思维和豌豆思维。

新兴学科起家的垂直机构也在试图扩科,今年火花思维在数理思维基础上开始涉足大语文赛道,而后又宣布将向英语培训方向发展;豌豆思维则与在线英语小班品牌魔力耳朵合并。少儿编程赛道出身的核桃编程也在今年开始涉足少儿英语。

黄河向燃财经表示,扩科这一动作背后的逻辑是教育本身是长用户周期,从启蒙阶段到小学、初中、高中甚至大学、成人教育,教育贯穿了用户生存的长链条,打造多科的产品矩阵,有利于在长度的基础上增加宽度。

相关投资人向燃财经解读,“在线教育企业的扩科,是一个基于原本的用户池去做更低成本拉新获客的动作,这样LTV和摊销的成本会更健康。新的学科项目即使做不大,也可以为原有学科产品输送新鲜血液。”

从学科刚需性来看,数学和语文未来线上化的场景不亚于英语。

相关投资人表示,教育行业未来的发展趋势是所有线下的品类都可以搬到线上做一遍,包括体育、文艺等技能类培训。但是会按照先简单后复杂、先知识后技能的顺序上线,因为技能类培训对互联网带宽、虚拟现实等技术能力有更高的要求。

“英语已经成为存量市场,再投新的项目没有太大意义,所以我们现在会着重去看一些数理思维、大语文还有编程的创业项目。”该教育投资人说道。

今年5月,还未被字节跳动收购的“你拍一”创始人唐振华也曾提到过,数理思维是一个严重被低估的赛道。在今年之前,大部分投资机构对数理思维赛道都不太感冒,疫情促使线上教育“爆红”以后,资本发现在线教育还有机会,一些平时不怎么看教育的投资机构也准备出手。但头部的在线教育企业已经被分割完毕,于是许多机构把目光都转移到了尚算蓝海的数理思维道。

天眼查专业版数据显示,今年在线教育领域获得过亿人民币大额融资的一共有15家企业,其中思维教育和编程教育企业占据了不小的份额。

多个科目多条路,拓科后利于增加学员的黏性,提高用户的续费率和转介绍率,也能够增加企业的营收增长点。

从学科上分析来看,少儿英语和其他启蒙学科的用户年龄相仿或相衔接,两者重叠用户较多,扩充品类产品可以开发用户其他教育需求,将用户价值发挥到*化。如果只有一门垂直学科,企业就需要用一门学科的营收去承担所有成本。

从运营成本上来看,数理思维启蒙教育一般聚焦3-8岁学龄用户,课程开发难度较低,制作成本也会更低,在线思维教育的客单价也低于K12在线学科培训的客单价。

思维教育、编程等学科作为一个新的教育品类,某种意义上也具备打开一个增量市场的可能性。根据易观万像检测结果,数理思维教育的主要付费群体是35岁以下年龄段的家长,新生代家长对思维教育的接受度高、付费意愿和能力更强,教育观念和理念也更新。

因此,教育巨头都在大力争夺新学科的市场份额,寻找新的增长驱动力。

但,扩科也意味着新一轮竞争的开始,在线教育的难题还没有完全解决,盲目走上全科竞争的路,或许会让在线教育市场更加混乱。

如何拓展优质的师资力量,在教研体系和课程内容开发上完成创新,依然是摆在在线教育企业面前的难题。如果真的想做好教育产品,就要投入教师力量,扩大成本,那么新学科势必也会面对毛利率低和获客成本高的问题。

最需要解决的,是教育和资本最本质的矛盾——教育是一个慢行业,而资本是逐利的,需要快速套现,如果不能够在二者之间寻找平衡点,那么新学科最终也会走上少儿英语的老路:不断烧钱去做规模,最后只能长期靠融资“续命”,一旦后续资本跟不上,就会溃不成军。

在线教育来到了赛点,到底谁会突出重围,市场拭目以待。

【本文由投资界合作伙伴燃财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。