TOP TOY作为潮玩新玩家,为行业带来了新的想象和可能。

60后有三高:“高血脂、高血压、高血糖”;95后也有“三高”:高学历、高购买力、高孤独感。

后者的“三高”,促成了泛娱乐行业的高速发展。过去几年,包括游戏、漫画、视频、网文在内的泛娱乐行业,复合年均增长率达到了14.8%。其中,实物商品的增速尤为突出:2019年实现325亿元的规模,同比增长30%。

95后逐渐成为消费主力,赋予“娱乐消费品”全新定义:审美至上,性价比被抛在身后。

玩具+艺术+设计,潮玩与年轻一代“一拍即合”,既填补了95后作为独生子女“孤独”的内心,又能满足他们追求个性自我、情感表达的诉求,构建了一个庞大的精神乌托邦。

在五花八门的潮玩品类中,盲盒无疑是潮玩界最闪亮的星,更是成就了一家市值近千亿的上市公司。

12月11日,泡泡玛特(09992.HK)登陆港交所。上市首日,盘中涨幅超过100%。这家企业的复合增长率超过226%。懂得“赌博上瘾,盲盒上头”的道理、将盲盒的“不确定性”和“稀缺性”发挥到*,这是泡泡玛特成功的核心因素。

从亚文化到大众消费品,盲盒算是成功出圈了。不过纵观整个潮玩市场,泡泡玛特并未*的存在,一些老牌企业也在寻找机会,一些新兴力量正在崛起,而中国潮玩行业也将进入新篇章。

01 群狼环伺的行业

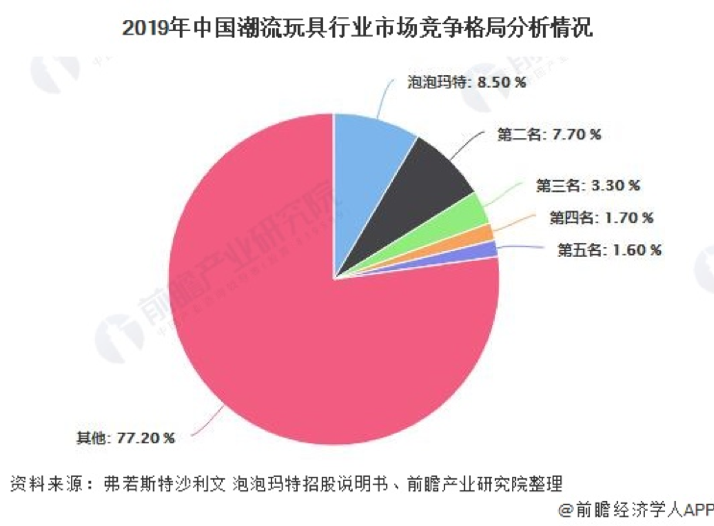

中国市场的主流潮玩品牌包括泡泡玛特、Dreams、MedicomToy、52Toys、十二栋文化等。其中,Dreams和MedicomToy为老牌日本玩具公司。

2019年,这几家公司的市占率分别为8.5%、7.7%、3.3%、1.7%、1.6%。泡泡玛特位居*。

泡泡玛特的成功离不开以下几点:

由代理转向自研

对优质设计师的抢占,对IP的运营能力。Molly的设计师王信明就是在2016年被泡泡玛特“买断”

精细化运营,主要体现在:门店选择及运营,保证应收账款和周转天数的健康状态

但在潮玩的细分赛道,泡泡玛特并非一家独大。

市占率排在第二的Dreams,旗下最为知名的形象莫过于Sonny angel。这款产品诞生于2004年,以扭蛋的形式推出,在21世纪初期捕获无数人心。2016年,还是“代理商”的泡泡玛特拿下授权,Sonny angel由此进入中国。

在很大程度上,Molly的成功算是“踩在巨人肩膀上”的成果。之后,泡泡玛特由代理走向自研,也结束了与Dreams的合作,Sonny angel的代理由IP小站拿下。

Medicom Toy同样是一家历史悠久的日本公司,成立于1996年,旗下的be@rbrick火爆多年。与泡泡玛特走大众消费路线不同,be@rbrick以昂贵的价格主打高端市场,笼络了不少明星粉丝。

52 Toys和十二栋文化与泡泡玛特在商业模式上最为相似——都是本土品牌,且具备IP开发运营、生产制造、渠道销售、市场推广的全产业链一体化能力。

前者的优势在于拥有众多国际知名IP,如《迪士尼公主》《冰雪奇缘》《复仇者联盟》等,曾日本万代、美国McFarlane的国内总代理。后者的核心竞争力在于IP运营和挖掘能力,依托长草颜团子等卡通形象,实现了“低成本高流量”的转换。同样是泡泡玛特不能忽视的竞争对手。

除此之外,泡泡玛特还要面临老牌玩具公司的挑战。

奥飞娱乐 (SZ:002292) 作为数不多的上市公司,具有更丰富的零售经验和更多元的业务。这家前身为“奥迪玩具”的公司,在2019年通过 “巴啦啦小魔仙”系列自有 IP 初探盲盒玩具市场,之后由推出“小猪佩奇”“贝肯熊”等十余款盲盒。

今年,奥飞娱乐与网易合作,推出“阴阳师”系列盲盒。仅半个月,销售量就破10万。截至2020年9月30日,该系列盲盒累计销售逾44.6万只。

此举可以算是老牌企业试水新业务、转型升级的阶段性成功。这种成功的标志,可以通过简单对比两家上市公司的财务状况得窥一斑。

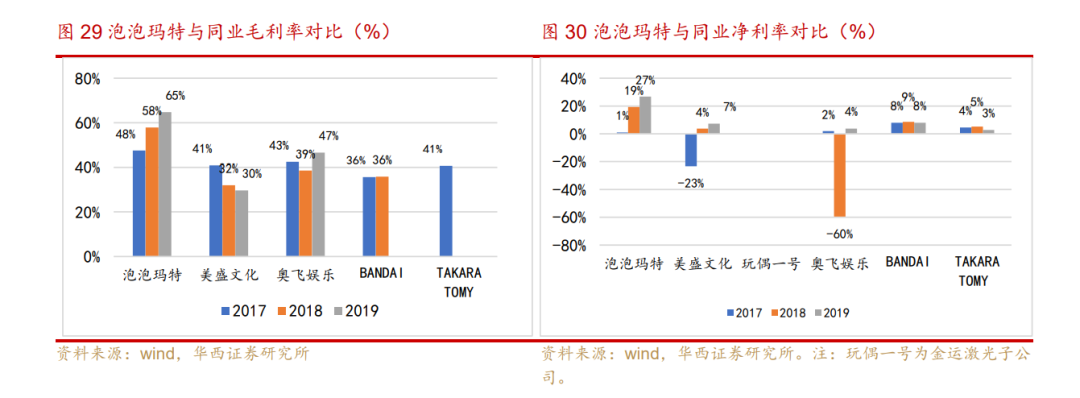

从2017年~2019年,奥飞娱乐营收分别为36亿、28亿、27亿;净利分别为0.9亿、-16亿、1.2亿。毛利率为43%、39%、47%。目前,这家公司市值仅为92亿人民币。

从2020年中报来看,玩具销售占公司应收约36%,是第二大业务。婴童用品最高,占比为42%。

而泡泡玛特2017~2019年的营收分别为1.6亿、5.1亿、16.9亿。净利分别为160万元、9950万元、4.511亿元。毛利率为48%、58%、65%。目前市值则逼近千亿港币。

图来自华西证券

除此之外,零售商名创优品(NYSE:MNSO)也加入赛道,推出TOP TOY,定位为亚洲潮玩集合店,主要针对10~40岁的群体。

今年年初,名创优品将盲盒+IP列为产品开发的重点战略之一。目前,TOP TOY已完成100多家供应商的初步搭建;与超过200个有影响力的工作室和设计师建立关系。同时还对潮玩展会进行探索。最终,TOP TOY将向潮玩全产业链一体化平台靠拢。

可以说,潮玩行业,群狼环伺。泡泡玛特不仅要面临垂直企业的挑战,更要接受玩具公司和零售企业的竞争。

02 穿越世纪的秘密

潮玩市场格局未定,其他玩家还有机会。由于潮玩仍处于发展初期,现阶段呈现出的三大特点是:市场分散、集中度低、竞争激烈。

供给侧,以盲盒为核心产品的进入门槛较低,IP来源广泛,目前以OEM代工为主,代工工厂多。而行业处在用户红利期,更是吸引企业进入赛道的原因。

截至2020年(11月30日),行业新增了260多家潮玩相关企业;需求端,消费者的忠诚度远未形成,不少潮玩消费行为是在好奇心驱使下促成的。龙头企业的品牌效应还未体现。

在庞大的潮玩市场中,盲盒仅是其中一种品类,艺术玩具、BJD娃娃、手办、模型。除盲盒以外的品类,商业价值尚未被开发。

横向来看,与经久不衰的日本潮玩市场相比,中国市场还是一片蓝海,不管是渗透率还是品类扩展,市场还有待增长。

对于泡泡玛特来说,目前过于依赖Molly已经成为行业共识。除此之外,IP授权的期限性、是否能够持续产出“爆款”、销售预判失误,都将衰减潮玩企业的生命力。

上个世纪90年代,水浒卡让一代人为之癫狂,然而热度很快消退,水浒卡最终封存在了80后的记忆中。即便在今年,小浣熊再次推出水浒卡,却无人问津惨遭无视。

盲盒的“生命有限”,也可能重蹈抽卡的覆辙。如何穿越世纪,保持长久的生命力,才是潮玩企业应该思考的问题。

短期来看,IP储备及运营能力 “基石” 目前,市场主流做法是自研或收购,或以签约形式抢占设计师资源。中期则是比拼的是品牌效应和渠道能力。

渠道方面,目前市场主流做法是延伸覆盖面积,线上线下齐发力。由于潮玩的本质仍然是零售,远期来看,潮玩行业的竞争将落在供应链水平,它不仅体现了企业对消费者需求的反应速度,更是一家企业盈利的关键。

具体来说,企业通过多渠道与广覆盖形成品牌效应,进一步增强用户粘性,“反哺”上游,从而增强IP获取能力,进一步降低成本,从而形成良性循环。

当广度与深度达到一定程度,进而摆脱对单一品类或IP的依赖,变现方式进一步拓宽,最终向泛娱乐产业渗透。从这个角度来看,日本万代、美国迪士尼,都是中国潮玩企业的*目标。

迪士尼不必多说,至今仍然是难以被超越的神话。而日本万代(BANDAI)从创立至今走过了70个年头,如今仍然以60~70%的市场份额在日本独占鳌头。

二者经久不衰的秘密,不仅是抓住了时代变革的特点,更是对产业链有着深厚的理解和把控。更重要的是,二者以不同的基因、理念、模式创造了不同的伟大,其秘密并非简单地复制别人的成功,而是以优势+差异实现“长青”。对于成长初期的中国潮玩市场,泡泡玛特模式并非*的选择。

03 与其模仿,不如创新

如果说泡泡玛特实现的是“从零到一”的突破,是从垂直赛道走向零售行业。那么对于名创优品来说,进入潮玩市场是“锦上添花”。

TOP TOY由名创优品100%控股并独立运营,前者将借助后者的零售经验与优势,在门店、渠道、供应链、数字化能力的基础上,向垂直方向延伸。

实际上,从价格、品类、门店布局等维度来看,名创优品与潮玩消费群体不谋而合。“万事俱备,只欠东风”,TOP TOY的存在,更是一种发挥优势的体现。

在这个细分的零售行业,潮流易逝,只有“快速反应+高周转”才能让企业保持稳健增长。“以量制价、买断定制、不压货款”是名创优品的差异化特质。

长期以来,名创优品参考711和Zara模式,保证7天上新,平均每月都会推出超过600个SKU;进入名创优品供应商体系的企业超过600家,而所有供应商供货比例均不超过10%。此举成为过度依赖某些供应商的*风控。

产品上市后,通过SAP系统自动计算订单需求,小批量多频次下单。从而降低产品滞销的风险。

在这方面,TOP TOY与名创优品一脉相承。品类上不仅局限于盲盒,还将涵盖艺术潮玩、日漫手办、美漫手办、娃娃模型、拼装模型、积木。对于消费者需求,TOP TOY将依托大数据和市场调研,通过搭建社群营销和会员体系进一步维护关系。中游,TOP TOY已经与超过100个供应商搭建合作。

渠道方面,TOP TOY通过广泛布局进一步增加品牌影响力。将借助大数据,挑选年轻群体偏好的商业区。12月18日,TOP TOY的首家旗舰店将落地广州,该门店拥有近1500个SKU。在2021年1月内,TOP TOY的门店将在深圳、重庆、西安等城市陆续落地。

门店方面,名创优品的优势非常明显。截至2020年6月30日,名创优品全球门店数量已达到4222家,其中中国市场门店2533家。

而从用户画像来看,名创优品80%以上消费者低于40岁,60%消费者低于30岁,恰好符合潮玩消费群体画像。更何况,名创优品在过去已经与不少知名IP合作,如漫威、迪士尼和 Hello Kitty等,为TOP TOY积累了丰厚的IP资源。

如今,名创优品在消费者心里形成了一种强烈的印象:即便是非刚需型消费,消费者也会走进门店买点什么。在这方面,TOP TOY将延续名创优品的“无处不在”,以“亚洲潮玩集合店”的概念,拉近与消费者距离,降低门槛。

尽管是新玩家,但TOP TOY已经想好了短、中、长期策略:

短期:

通过广泛布局门店实现“拓宽”

中期:

IP储备、强化运营能力。

通过签约设计师、孵化设计师,实现两条腿走路。

与泡泡玛特*的不同是,TOP TOY的潮玩产品70%来自外部品牌,30%来自研或由*IP开发;

TOP TOY还将探索展会,进一步推广潮玩文化。

长期:

深淘滩,低作堰,深耕产业链:

从IP挖掘、创作,先创作,再挖掘,再生产、销售、售后、社群以及迭代,完成潮玩生态的构建,实现“全产业链一体化平台”和“潮玩集合店”的塑造。

不同的基因决定了不同的模式,就像苹果与安卓,两者皆有特点和优势。而名创优品的基因决定了,TOP TOY的基调是“开放”,抢占的是年轻人的“桌面经济”,更是年轻人在家的“软装”,让消费者在心里形成“TOP TOY=潮玩”的印象。

尽管泡泡玛特的模式已经成为主流,但行业不应该被限制住想象力。与其跟随或复制,不如创新。

在这个蓬勃发展的新兴行业,名创优品入局潮玩不应该被简单解读为“搅局者”,其价值在于为行业带来了新的想象和可能。中国潮玩的新篇章,还需要更多人来书写。

【本文由投资界合作伙伴微信公众号:阿尔法工场授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。