原标题:百度值乎:给百度做的估值测验

来源:雪球

作者:陈达美股投资

我想清楚了。先说结论:我打算建仓百度。

2020年以来,要不要买百度股票这个问题,就一直缠绕我聊赖的灵魂。之前也发帖说要做一下百度的估值,看了很久,总觉得百度做的许多事情,比如AI和自动驾驶,虽离货币很远,但离牛b很近。

全世界都在说百度低估,但好像没有人说,百度到底有多被低估。这就是这次估值应用题,我尝试向自己回答这个问题。

先说一点最基本的,估值不能混在一起估,百度这种holding company,你不能把她当成个体户超市生意来估。百度,可以拆成许多个发展阶段不同的小百度。

一家公司的发展,以及公司不同业务的人发展,有其生命周期与不同的成熟度。最简单的,可分为初创期(start),成长期(growth),规模期(scale),成熟期(mature)。成功的公司轨迹都是相似的,但每个阶段的斜率各有各的不同。

你会发现,百度所有业务的成熟度,并不在一条横列的线上,甚至,根本就在一条纵列上。因此估值,就不能用同一种方法,同一套逻辑体系。有的人说百度估值啊简单,老公司了,又能赚钱,给个整体的P/E,估个明年的盈利,然后XX乘一下。这就有点,老哥裸泳太平洋—— 虾扯蛋。

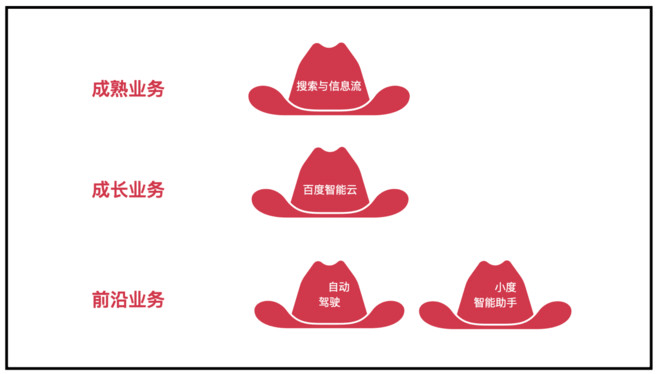

百度体系庞复。但核心还是清晰的。可以分为三块—— 这里我的切割方法与财报的不同——1. 成熟业务、2. 成长业务、3. 前沿业务。分别对应scale/mature、growth/scale,和start/growth三阶段。不同业务用不同方法估值,然后加总的Sum of the Parts ,感觉这事就比较靠谱。

成熟业务,主要包括移动生态。这块业务货币化稳定。在百度生态里,主要包括搜索与信息流业务。成熟业务产生的是搜索与信息流广告收入,大多就来自于,就是你手机桌面上那个蓝色熊掌App为核心的App矩阵。

成长业务,主要包括成长性高而货币化程度也相对高的业务。在这里主要是指百度智能云。成长业务收入来源于云计算,是ABC(AI、big data、cloud computing)的主要焦点、触点和卖点,to B 的产业智能化是其市场容量。

前沿业务,主要包括成长天花板高、货币化远。在这里主要是指自动驾驶Apollo和小度智能助手。

有人会问,All in 的 AI呢?AI这块如糖化在牛奶里,赋能百度所有的业务,收入也化成大海与星辰,这块无法单独拎出来估值。

在定量估值分析之前,关于移动生态,我想先来扯几句定性的淡。如果你赶时间,可以跳过,直接看后面估值部分。

核心广告收入这一块,百度已不是原来的千百度。PC时代百度是国内*的流量入口,而移动互联网时代,百度仅仅是众多超级入口里的一个,是围绕百度App的一个App矩阵。

虽然如此,百度App仍然很强。

聚合的内容类App,大家都越做越像,彼此互为整容的模板。你可以打开常用的内容资讯App(百度、今日头条、知乎、B站),看首页栏目,基本上*个是“关注”,第二个是“推荐”,第三个不是“热榜”就是“热门”,再不然就是“头条”。

在整容姐妹花之间,百度如何打出差异化,在于内容分发的“搜索+推荐”机制,以及AI算法下的机制优化。就是所谓的“有事搜一搜,没事看一看”。按目前大趋势,主动搜一搜(觅食)的重要性,正在被被动看一看(投喂),越拉越远。

实现搜+推的载体是百度App的三大支柱——百家号、小程序、托管页。百家号方便内容生产者一键N发;智能小程序——不同于微信小程序的“内循环”——在于打通百度App以外的入口连接;托管页,在于抓营销线索,抓转化。

移动互联网那么多年了,坊间一直有两大错觉—— 一是QQ App不行了;二是百度 App不行了。但如果去看一看数据,发现根本是幻觉。QQ月活6.2亿,百度月活5.4亿。QQ全面拥抱年轻人,而百度全面拥抱嗷嗷待哺的投喂人群(42.7%用户覆盖率,内容咨询类*,来自极光大数据)。

而互联网广告模式,也越来越内容化。比如信息流广告,润物细无声,就是你吃着火锅唱着歌刷着朋友圈,突然某一条就是麻匪的news feed广告。信息流玩法下,广告本身就是你消费的内容。我将其称作广告即内容,你还要fancy一点的说法,这个模式可以叫 advertising as the content 。

另一个好例子,是直播带货。我一直很诧异啊,直播带货不就是广告吗,谁会在大好春宵时光,花大把非碎片化的时间,去看广告呢。但大把人会去看李佳琦、辛巴、薇娅。其本质也是内容消费与社交消费。孤单是一个人的直播,直播是一群人的孤单。

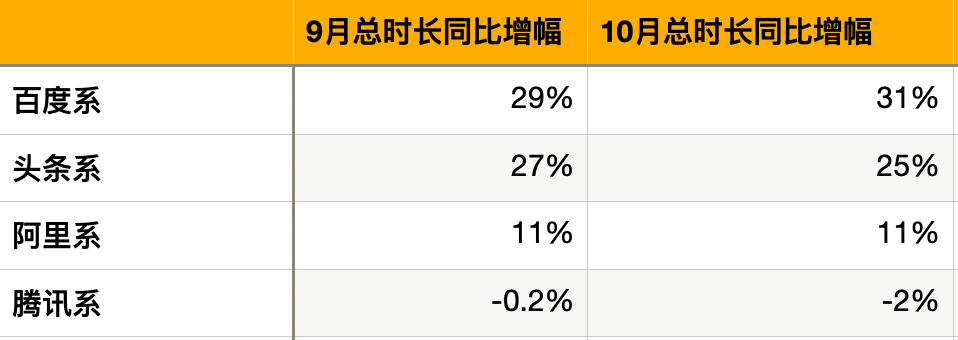

百度MEG在移动互联网上的江湖地位,BAT市值可能已经不太整齐,但用户规模而言,根据QM数据,百度仍然是移动互联网用户渗透率超90%的三巨头之一。另外从用户时长而言,百度系的App增幅表现也不错,优于其他巨头。当然,腾讯基数大。

开始定量的估值。

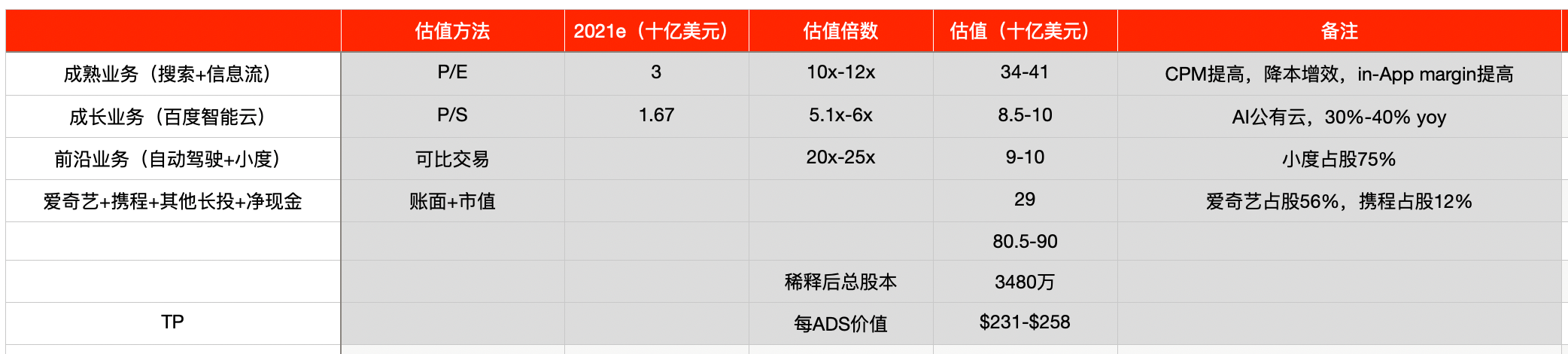

首先列公式,sum of the parts,百度估值 = (成熟业务+成长业务+前沿业务+ 长投及净现金)X (1- holding company 折扣)

1. 成熟业务:搜索+信息流

盈利可确定性强,增长无波澜,成熟阶段,适用P/E估值(或用EV multiple,差别不大)。

成熟业务MEG的收入与利润来源主要就是搜索与信息流带来的广告,topline的收入上广告业务不太乐观,2018年以来基本上就没有像样增长,基本平如飞机场,2019年收入780亿,2020预估能730亿。当然,疫情对吃广告饭是暴击,这属于要排除掉的诡异状态,以2020Q3出现增长来看,2021的收入肯定会反弹。

如果要说topline这块有增长引擎,我认为大概两个吧,一是用户端的增长,百度App 的MAU/DAU 都仍保持10% yoy左右的增速,用户使用时长也保持近30% yoy 的增加(根据上文提到QM的数据)。站内搜索量也逐渐向疫情前的20%+增长靠拢。百家号也有52%的增长。

二是App站内的广告收入已占成熟业务收入的一半,并有两位数增长—— 这部分为什么是引擎呢,因为百度逐步将寒窗多年、锻造数载的AI嵌入推广服务平台,提高了CPM(商家需要为一千次展示所付出的成本),夯实了定价权。

所以此消彼长之下,in-App的崛起能够cover百度的一些夕阳业务的式微,从而总体呈现8%-10%左右的增长,可以期待。

所以成熟业务的topline收入,以2020年的收入基础上(疫情一次性影响要normalize一下,大约740-750亿),2021年给个800亿预期,上下10亿,比较合理。

成熟业务没有高增长故事,那有没有降本增效的剧本?这次conference call我也听了,听出了管理层的一个意思,这块业务吧,未来发展的主旋律不在于增加收入的*值,因为觅得新流量太难;这块业务主旋律在于提高利润率。

Q3核心业务调整后EBITDA利润率倒是有46%,创了历史新高,看起来很美。但这很难持续,费用低的原因是因为疫情之下,一是招人难,二是花不出市场营销费用,这个EBITDA margin,倒未必是可持续的降本增效的成果。

真正可能降本增效的,是相对于传统的老业务而言,in-App利润率天然更高。本质上是TAC成本、COGS成本等会降低;换句话就是说,那些发生在单一超级App入口里的收入,将能产生更多利润。

然后这部分运营效率能提高的话,ebit margin有望保持在35%以上(假设搜索+信息流的margin要高于财报中“核心业务”里其他业务的margin);假设20%的税率,2021年成熟业务的净利应该在224亿人民币左右,折34亿美元,给个10x-12xP/E,成熟业务毛估估值340-410亿美元。

10x-12x 的P/E估值,给一块以搜索+信息流广告为收入且有增长预期和降本增效预期的业务,我认为是合理的。毕竟仅仅需要10%-12%的净利增长,PEG就合理化了。而海外同类公司的P/E都一般都在30x往上。

2. 成长业务:百度智能云

云计算+大数据一直是资本的猎场,尤其是对于在如今大环境下,机会成本(利率)无比之低的大资本。因为云计算+大数据在应用上的无边际化,是一种不容易受困于增长陷阱的资产。

之前看到关于房地产SaaS明源云的段子,说以后买房你要戴个摩托头盔,不然给大数据分析出了你的表情,看穿了你买房的急迫心情,差异化定价反手就是一个杀熟,或者,杀傻。大数据威力如斯,big data is watching you。

由于资本追逐,云计算(广义:包含IaaS、PaaS、 SaaS等)公司的估值普遍飘,诸如Snowflake这样百倍P/S的,使人痛呼南海泡沫。100倍P/S是个什么概念——同样的估值水平用在沃尔玛上,沃尔玛就要值50万亿,等于美国三年的GDP;可以把美国所有的房子——买上两遍。

而这块资产,P/S估值目前看起来是一个行业共识。估值这事没有*的对错,只有估值方法共识上的合理,共识的估值方法哪怕是错的——至少在一段时间里——它仍然是对的。这是游戏规则。你不能说华尔街都按P/S来估的行业,你非要按P/E估,说他是泡沫。说句实话,是不是泡沫,你说了不算。我说了也不算。

市场是一个接纳相对真理而排斥*真理的诡局。

另外P/S有个*的问题就是不反映资本结构。但负债率相对低的公司,就有可比性;S这个数字不反映盈利能力,但如果大家都不赚钱,或者暂时都不能稳定赚钱,那也有可比性。另外如果盈利很漂移的公司,那也用P/S估,因为至少相对稳定。

从财报可知,百度智能云Q2收入20亿,Q3 22亿,Q3 yoy增速达到41%。

做IaaS公有云的金山云是*较可比的上市公司,IPO时定价大概是5x的2021P/S,且上市后一路走高,目前2021P/S 至少10x以上。金山云一半业务是CDN,乃是IaaS里面margin最破产的。无论如何,用10x P/S来估值百度智能云,不算过分。且金山云与百度智能云的收入增速也相仿。

金山云10x,阿里云更慷慨了,普遍12x往上。所以行业10x-12x,合理。

另外,我们要看到相对于金山云,百度云有三个溢价点:1. AI公有云市场份额*;2. 工业质检市场份额*;3. 视频云市场份额第三;4. 金融云市场份额第四。(数据皆出自国际数据公司IDC的报告。)

然并卵,出于谨慎起见,我不仅不给溢价,还要打个对折。云计算行业竞争太白热。我只给百度云5.1x-6x 2021 P/S,也没啥特殊原因,就是谨慎,就是保险;但为啥不是5x而是5.1x?因为,年轻人不讲5的。

(看似戏谑,我只想说明,估值这事儿,it’s just a game,好玩,别搞那么严肃。)

投行给出的百度云的收入预测,30%-40%的yoy增长,那差不多是2021年110-120亿,2022年140-150亿,增速也比较合理。以2021年低值110亿算,16.7亿美元,给5.1x-6x估值,大约是85-100亿美元。

3. 前沿业务:自动驾驶+小度

自动驾驶Apollo 挺难估值的,货币化不容易。个人觉得自动驾驶*的货币化方法,要么就是跟特斯拉一样,随车卖10000美元/人民币64000 一套的FSD;要么就是未来自动驾驶打车,消灭出租车与代驾市场。

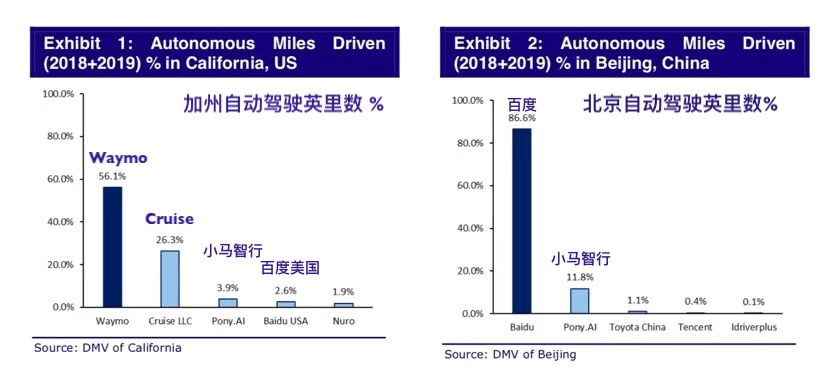

因为目前货币化的问题,导致美国的谷歌Waymo,GM的Cruise、国内的小马智行、百度Apollo —— 只有市场前景,但都没什么实际收入,这就给估值出了难题。

那自动驾驶的估值只能用可比交易法,或一级市场可比估值法。

先说一下目前市面上对于这几家的估值情况。

谷歌自动驾驶的亲儿子Waymo,估值漂移比较凶,最高的时候Morgan Stanley给的估值是1750亿美元,然后跌到1000亿,但今年3月最后一轮融资后,估值仅剩300亿美元。

Uber最近传言要将自己的自动驾驶业务卖给Aurora,这一块上轮投后估值72亿美元(但有软银的Vision Fund啊,这就有点虚)。

Cruise,在2016年被通用买下的时候是10亿美元,上一轮的投后估值是190亿。

国内的自动驾驶独角兽小马智行,创始人是前百度负责自动驾驶的工程师,上轮投后估值是54亿美元。

所以基本上在一级市场上,类似于创新药研发,同样都是不赚钱,市场给到54亿-300亿不等的估值。我认为对比小马智行,给百度Apollo 70-80亿估值,不夸张。

因为比起小马,Apollo至少有几个溢价点:1. *的自动驾驶开放平台。2. 专利数1800件,测试里程超600万公里,自动驾驶测试里程占比87%,远*小马(见上图)3. 测试牌照170张,并拿到北京的T4级牌照,是国内*拿到此牌的公司。4. 百度是威马的*股东,也是蔚来股东,所以有类似FSD的货币化路径。

小度智能助手(智能家居等)这一块,也参考一级市场,最近一轮外部投资者(CP/E、IDG)的融资,估值30亿美元。百度占股75%,22.5亿。

所以前沿业务这一块,差不多就90-100亿美元。

最后就是加上,爱奇艺+携程+滴滴的股份,再加净现金,大概约是290亿。这块是明牌,就不展开细说了;怀疑爱奇艺、携程、滴滴的市场公允价值,那就又是一大篇估值作业。我也不认为市场高估了爱奇艺和携程。

差不多估值805亿-900亿美元之间。当然你还可以给个holding company discount,意思就是,业务太复杂的控股型大公司,因为对一些资产没有实际控制权,或者投资的资产流动性不好,要打个折扣。

但我认为这个就像价投,要给投资公司的内在价值加一个 margin of safety 折扣一样,比较主观。老张给10%,老王给20%,这都是自己的投资偏好,还是由你来做荤素搭配。

而目前百度475亿美元。所以我心动了,所以我行动了。