医生,在很多人的眼中,意味着是一个拥有着高薪且体面的职业。不过对于普通大众来说,接触更多的一般都是公立医院,而对更能赚钱的专科医院知之甚少。

相对于主要面向综合医疗服务的公立医院来说,专科医院则更加偏向于单一的诊疗方向。而在民营医疗行业之中,素有“金眼银牙”的说法存在,这也意味着,眼科医疗有着极高的利润空间存在。其中,就有着国内*的民营医疗上市公司——爱尔眼科,它同时也是国内市值最高的专科医院。

爱尔眼科作为在创业板之中首批上市的企业之一,其市值一直保持着飞速的增长,备受投资机构及市场的青睐。在今年12月份,爱尔眼科连续公布了两起并购,将自身的股价再度带上了新的高点。

截至2020年12月25日收盘,爱尔眼科股价登上了73.38元的历史高位,市值成功突破3000亿人民币。形成了鲜明对比的是,在去年的12月25日,其股价才刚刚触及30元,市值才仅有1000亿左右。

爱尔眼科,究竟是如何做到成为专科医院之中的佼佼者?反观其他国内民营医疗上市公司股价一片低迷的状况,爱尔眼科又究竟有着怎样的区别?

巨大的市场,无限的可能

眼科医疗,与牙科医疗,两者作为民营医疗赛道之中*有发展价值的优质赛道,一直以来都有着“金眼银牙”的说法。这意味着,眼科医疗领域有着较为丰厚的利润空间。

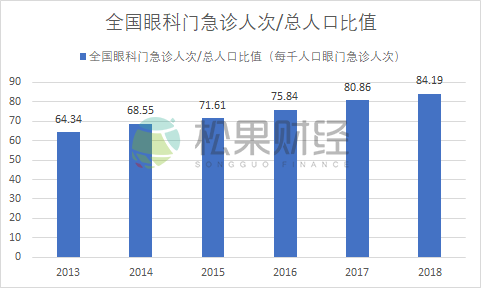

随着我国人口老龄化速度的加速,加上手机、电脑等电子显示设备的不断深入普及,以及工作强度压力增加等因素,眼疾患者的人数数量急剧增长,这对于眼科治疗的需求不断放大。

但是实际上,在大部分公立医院,眼科都规模较小,能够提供的利润较低,因而其规模很难满足国内患者对于眼科医疗服务的需求。

根据天风证券在相关研报中统计的数据显示,截至2018年,眼科医院的诊疗人次达到了2932.4万,同比大幅增长至了11.3%。

同时,天风证券预计,2019年我国眼科医疗市场的整体规模为1700亿元,其中眼科医疗服务市场就占到了大约1240亿,占比达到73%;其次是眼科器械市场,2019年市场规模大约为267亿元,占比为16%;最后是眼科用药市场,约为193亿元,占11%。

巨大的市场空间,为爱尔眼科的发展提供了充足的发展潜力。如今爱尔眼科在全国有超过600家连锁医院,其布局的范围遍布全国每一个角落。

回顾当前,决定爱尔眼科发展上限的,是整个行业的天花板究竟有多高。但在当前,爱尔眼科虽然已经成为了行业龙头以外,实际上仍然还有超过3/4的市场仍未被挖掘,这意味着仍然有着极大的发展空间。

但,巨大的市场存在,同时也意味着其将能够容纳下多个竞争者的存在。

是什么支撑起了

爱尔的连锁眼科医院帝国?

眼部健康,在近几年来越来越得到重视。不过由于自身的性质,眼科疾病大部分都是需要通过进行手术才能实现治疗,而仅仅只有小部分能够进行药物治疗和利用相关医疗器械进行物理治疗。这一性质同时也表现在眼科医疗服务在市场份额之中的占比中显示出来。

那么,以爱尔眼科为代表的民营连锁眼科医院的优势在哪?

公立医院虽然因为有着公立背书和资金投入等多方面的优势存在,但是由于眼科医疗长期以来的收入都处在较低位,这使得大部分公立医院都忽视了眼科的建设与发展。

而民营连锁眼科医院则仅针对眼科医疗服务,在相关设备的投入上以及医疗资源上则更加聚焦。除此之外,民营连锁眼科医院在本质上是一个商业机构,因此借助推广、营销,在很大程度上拉近了与公立医院之间口碑的差距。

总得来说,眼科是一门极其精细化、专业化的医疗科目,对于医院的设备、医师力量有着极高的门槛与要求,这意味着相关的眼科医疗设备、医生需要高昂的资金成本。

民营连锁眼科医院通过连锁的模式,在一定程度上摊薄的这些成本,相较于公办医院较高的资金压力,民营连锁眼科医院能够将这部分资金投入在技术的提升之上,两者的差距显而易见。

不仅如此,相对于公立医院,民营连锁眼科医院自身商业机构的本质,决定了其发展将会受到资金的限制,自身的经营能力决定了其发展的上限。

在经营压力下,民营眼科医院能够给出与公办医院同等甚至更好的设备及服务,而在价格上反而相等甚至更低。而公办医院受制于相关的限制,反而在价格上占不到更多的优势。

同时,政策上也对民营医疗有着激烈与支持,加速了爱尔眼科的发展。在2017年5月份,由国务院办公厅发布的《关于支持社会力量提供多层次多样化医疗服务的意见》中提出了,“到2020年,打造一大批有较强服务竞争力的社会办医疗结构,逐步形成多层次多样化医疗服务新格局”。

在这一政策的鼓励之下,公办医院受到了自身公办优势的制约,阻碍了其扩张;民营眼科连锁医院反而有着更充足的扩张动力,在政策鼓励的机遇下,实现快速的扩张。

如今的爱尔眼科,已经成为了国内当之无愧的眼科连锁医疗霸主,旗下的连锁眼科医院已经遍布了全国各个省市,构建起了一个庞大的连锁眼科医疗帝国。

连锁眼科无疑是一条有着*发展前景的赛道,尤其是对于爱尔眼科来说,未来仍然有着极高的发展空间。巨大的市场和利润,自然也吸引了一些竞争者的闯入。

“三英”战爱尔,谁能成赢家?

在今年,就有着三家民营眼科医院申请创业板IPO,这三家申请IPO的企业分别是华厦眼科、何氏眼科和普瑞眼科。这三者的上市,是否会对爱尔眼科形成威胁?

从三者的招股书来看,在2019年的营收分别为24.32亿元、7.42亿元、11.92亿元。这相较爱尔眼科来说,差距显著。

在医院数量上,也与爱尔眼科有着极大的差距。截至2019年,华厦眼科、何氏眼科和普瑞眼科三者分别拥有51家、13家和18家医院。其中何氏眼科采用了三级眼健康医疗服务模式,拥有3家三级眼保健服务机构、30家二级眼保健服务机构和56家初级眼保健服务机构。

不仅如此,在布局范围上,这三者目前都是以区域发展为起步,逐步向全国范围扩张的方式。这与爱尔眼科面向全国范围的布局,也有着较大的差距。不过这在一定程度上也是受制于自身体量的因素,相对爱尔眼科千亿市值,以区域市场作为起点确实是一个更好的选择。

在医疗服务行业,医疗技术的*就意味着能否走向更高的高度。因此,对于技术研发的投入,将决定了未来发展的状态。

爱尔眼科在2019年的研发费用占到了总营业收入的1.52%,而这三家竞争者,2019年研发在总营收的占比均未超过个位数。在研发上的薄弱,意味着在医疗能力上将无法与爱尔眼科形成较强的竞争力。

总得看来,三者相对爱尔眼科仍然具有较大差距,在短期之内还无法对爱尔眼科形成较大威胁。而爱尔眼科能够成为眼科医疗龙头,就在于其强大的并购能力以及对医疗人才的把控。

通过设立并购基金,在自身之外培育相关眼科医院。利用并购基金对外部眼科医院进行投资,在培育成熟之后,收购股份进行并购,从而实现迅速的扩张。不仅如此,这种模式由于实现了将上市公司母体与外部医疗机构的分割,在一定程度上降低了外部医院对母体所带来的风险。

这一种“上市公司+基金”的模式,在既保证了母体上市公司的稳定及业绩以外,同时还能够实现稳定持续的扩张,减轻融资压力,构成了一套良好的成长闭环。这一模式也是爱尔眼科得到投资机构及市场认可的关键所在。

而在对于人才的把控上,爱尔眼科建立起了独特的股权激励机制。爱尔眼科开展了以合伙人计划为主的多种激励计划,相关技术人才、管理人才能够作为合作股东共同合资设立新医院。这种模式将极大调动人才工作积极性,同时较好的激励机制也能够吸引更多的医疗人才加入和减少人才的流失。

在这两套模式共同的作用下,构建了爱尔眼科快速成长的连锁眼科医疗商业帝国。后来者想要超越,无疑是非常困难的。

总结

爱尔眼科的崛起,实际上也反应出了消费者对于专科医疗服务的庞大需求。而连锁化的模式能够快速提升相关医疗服务能力,满足这一庞大的消费需求。

能够看到的是,人口近视化的程度不断的上升,对于眼科医疗需求的缺口将会继续放大。爱尔眼科作为眼科医疗赛道中的佼佼者,也将随着这一不断增长的需求,在2021年也将登上新的高度。

【本文由投资界合作伙伴微信公众号:松果财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。