中国医药行业不可或缺的核心资产。

医保谈判和带量采购导致的价格下降,犹如一面照妖镜,可以照出医药公司的真实面目。仿制药公司在集采之后,很可能被投资者视为粗鄙的化工公司从而估值大降;而优秀的创新药公司通过降价进入医保,则有可能被当成颜值出众的科技公司,并给以更高的估值。

01、纳入医保对恒瑞影响几何?

上月中旬,恒瑞抗癌神药卡瑞利珠单抗(艾瑞卡)就进入医保目录展开谈判,最终以降价85%的代价进入医保目录。

作为恒瑞创新药战略的标志性产品,卡瑞利珠单抗是公司自主研发并具有知识产权的人源化PD-1单克隆抗体,研发投入超过5亿,于去年5月获批上市。在降价前,该药每针1.98万元,按照赠药方案和使用频率,患者每年*费用5万多元。进入医保后,以70%报销比例计算,患者费用可能降低到1.53万元。

在恒瑞之前,几乎所有因为集采而导致产品价格大降的医药公司,股价都会在之后的一段时间大跌,但是恒瑞的股价在核心产品降价之后反而上涨了近20%,再次证明了其创新药*的地位。

医保谈判对恒瑞的杀伤力之所以不如集采对其他仿制药公司大,首先是因为降幅上相对更小。与仿制药动辄95%的降幅相比,卡瑞利珠单抗85%的降幅已算温和,好于之前的市场一致预期。且进入医保后,之前的赠药环节可能取消,对恒瑞的售价影响实际上较小。

其次,高价创新药通过谈判进入医保对销量的刺激非常大,药企可以获得以价换量的回报。由于创新药远高于仿制药的极高毛利率,销量提升对业绩帮助比仿制药更大。

比如2019年11月第四轮医保谈判*成功的PD-1代表信达药业信迪利单抗(达伯舒),进入医保之前,2019年上半年销售额只有3.32亿,但是到2020年上半年的销量已高达9.21亿,涨幅近200%。

值得一提的是信迪利单抗仅获批了霍奇金淋巴瘤一项适应症,而恒瑞卡瑞利珠单抗对霍奇金淋巴瘤、肝细胞癌、非小细胞肺癌、食管鳞癌4个适应症全部进入医保。特别是非小细胞肺癌和食管鳞癌是国产PD-1中*获批的品种,肺癌和食管癌都是中国高发性癌症,每年发病人数大概在70万和40万,恒瑞在PD-1的市场竞争中显然占得先机。

2020年上半年,恒瑞卡瑞利珠单抗销售额超过20亿,预计全年超过50亿。2021年是PD-1的关键之年,恒瑞具备极其强大的销售能力和广泛的适应症,卡瑞利珠单抗销售额超过100亿应该大有希望,将为今年恒瑞的业绩增长带来更强动力。

02、A股创新药*如何炼成?

恒瑞医药前身是连云港制药厂,当年是一家极其羸弱的国企。后在孙飘扬带领下发展壮大,并改制成民企,于2000年在A股上市。

上市以来,恒瑞的业绩持续高速增长。2000-2019年,公司营收增长了47倍,年复合增速22.6%;归母净利润增长了80倍,年复合增速26%。更可贵的是,恒瑞的业绩极其稳定,呈现出明显的弱周期性。20年来其营收和扣非净利润从来没有出现过下降,增速几乎都保持在20%以上。

公司各项财务指标也非常亮眼。最近10年以来,公司毛利率一直保持在80%以上,净利润率和净资产收益率都超过20%。而资产负债率仅在10%左右,商誉更常年为0,说明公司主要靠自有资金内生增长,债务压力极小,资产质量很高。

极其优秀的业绩,也带来了股价稳定而持续的长牛行情。上市以来恒瑞的股价上涨超过100倍,市值接近5600亿,是A股当之无愧的绩优白马股,也是市值最高的医药公司。目前其PE(TTM)达到95倍以上,资本市场对其业绩确定性给予的高溢价行为。

恒瑞的优秀业绩,来自其对创新的坚守,丰富的产品管线和长期的研发投入。

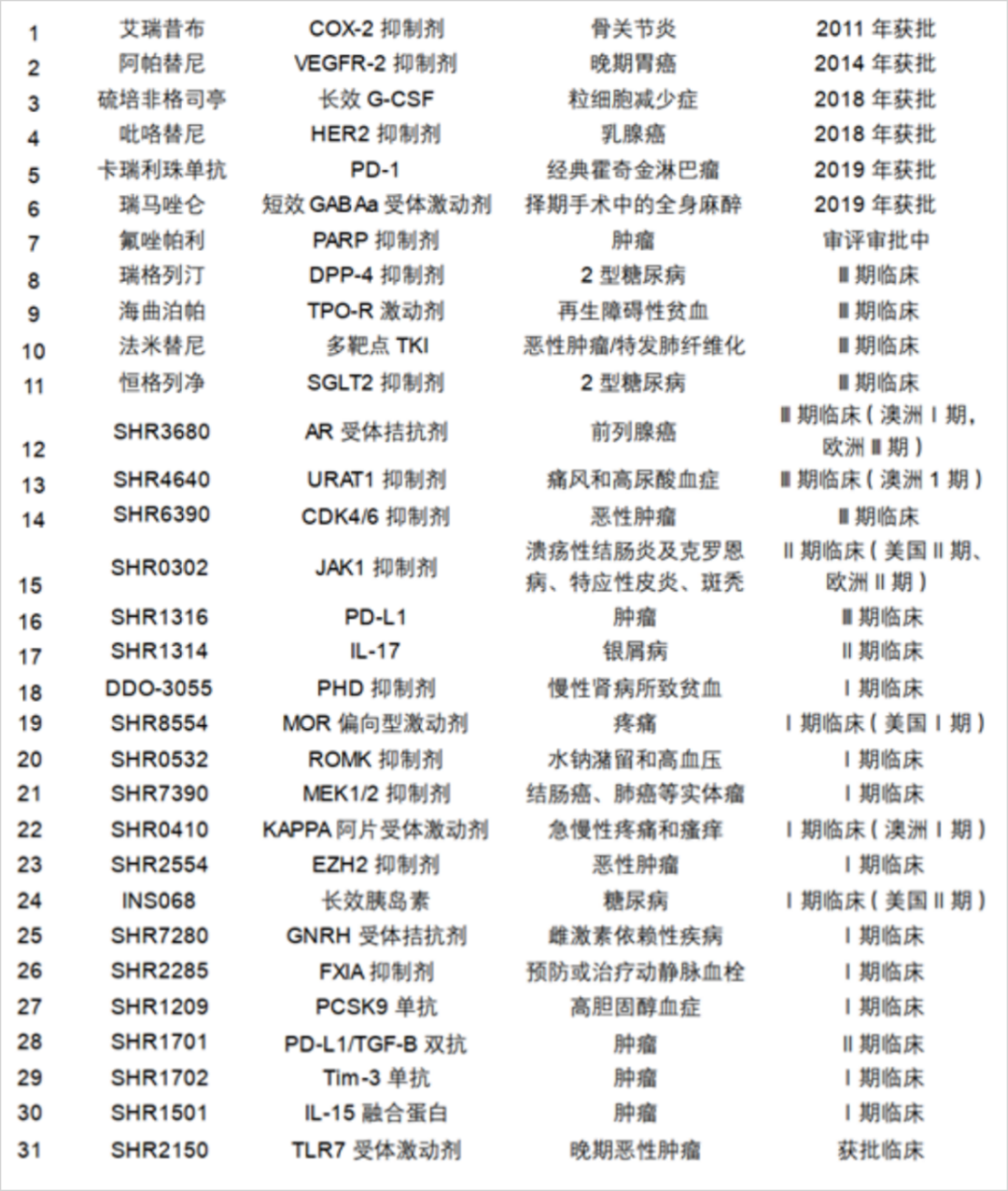

公司目前的产品包括抗肿瘤药、造影剂、麻醉药和其他涉及重大疾病的相关药物,有6种创新药已经上市,即艾瑞昔布、阿帕替尼、硫培非格司亭、吡咯替尼、卡瑞利珠单抗和甲苯磺酸瑞马唑仑。2019年其创新药收入已经占营收的接近3成,是中国医药行业产品线布局和已上市创新药种类最丰富的公司之一。

除了已上市的6大创新药外,恒瑞在研创新药储备极其丰富,瑞格列汀(DPP-4抑制剂)、海曲泊帕(TPOR激动剂)、法米替尼(多靶点TKI)等多个重磅药物已处于3期临床阶段,未来几年将有望陆续上市。创新药占恒瑞营收权重将进一步提高,公司从仿创结合到创新驱动的转型将更加坚实。

恒瑞具备*的研发实力,拥有超过3400人的研发团队,包括2000多名博士、硕士及100多名外籍雇员,超过所有A股其他医药企业。公司在连云港,上海,成都以及美国等多地建立了临床医学部和研发中心,此外还设有国家级企业技术中心和博士后科研工作站、国家分子靶向药物工程研究中心、国家“重大新药创制”专项孵化器基地,为药物研发提供了强大技术支撑。

2019年公司研发投入38.96亿元,同比增长45.92%,占收入比例 16.73%,研发投入的金额和占营收的比例都远超国内其他同类公司。研发投入上仅次于恒瑞的是复星医药和迈瑞医疗,两者2019年的研发投入分别达到34.6亿和16.49亿,占营收比例分别是12.12%和9.96%。

即使和国际巨头相比,恒瑞的研发强度(研发占营收比例)也并不逊色。全球研发投入最多的10大药企,平均研发强度是19%,只是略微*恒瑞医药。其中辉瑞的研发强度是16%,葛兰素史克13.5%,赛诺维16.7%,均在恒瑞之下。

和国内很多医药及科技公司把研发投入资本化,从而做大当期利润不同,恒瑞的强悍之处,还在于其研发投入的完全费用化,其利润和科技实力的含金量也可见一斑。

在众多投资机构眼中,恒瑞医药不仅是医药股,也是中国科技实力的重要代表。易方达中证科技50指数基金甚至将其直接列入其*持仓股,占基金总净值的比重接近10%。

▲图片来源:同花顺iFinD

公司高歌猛进的同时,管理层也正在经历着更新换代,年轻一代逐步上位。去年年初,孙飘扬已经卸任恒瑞董事长,接任者是49岁的恒瑞前总经理周云曙,恒瑞正式步入70后职业经理人时代。

在外界看来,周云曙各方面能力被孙飘扬考察已久,是作为接班人让恒瑞更上一层楼的不二人选。

周云曙和孙飘扬都毕业于中国药科大学,同属于技术专家型管理者,1995年进入恒瑞工作,是伴随恒瑞一路发展壮大的老资历员工。2003年,周云曙成为恒瑞总经理,17年来分别主管过研发、运营、人力资源工作,在2014年后主管销售工作。在其主管研发期间,恒瑞研发投入快速增长,创新药从无到有,逐步成长为中国研发管线最齐全的创新药龙头;而在其主管挑战性更大的销售工作后,恒瑞营收保持了接近25%的年化复合增长率,明显快于接任前5年的增速水平。

在后孙飘扬时代,恒瑞医药能否在国内创新药领域继续扩大优势,享受中国医药行业高速发展和国产创新药替代的双重红利;能否在产品国际化上打开局面,帮助恒瑞扩大市场范围和全球影响力,是恒瑞医药业绩和市值持续向上共振的关键。

【本文由投资界合作伙伴微信公众号:市值观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。