2月11日晚上,农历除夕夜,“网红”新茶饮公司奈雪的茶提交招股书,在港交所申请IPO。由于时间节点特殊,这份招股书并未引发太大关注,但奈雪的茶作为新茶饮领域的头部公司之一,此前已经完成了多轮融资,公开报道称其估值达20亿美元(约130亿元人民币)。

招股书显示,奈雪的茶过去两年营收均超过20亿元,吸金能力惊人。不过,即便常年生意火爆,奈雪的茶目前仍处于亏损状态,2018年、2019年及2020年前三季度,公司净亏损分别为6970万元、3970万元、2750万元,三年累计亏损超1亿元。

并且由于快速扩张加上疫情影响,奈雪的茶近年来营收增速、净利润率、单店日销均呈现下降趋势。在门店数量上,截至2021年2月5日,奈雪的茶门店总数为507家,而在2020年底,同为新茶饮头部玩家的喜茶,门店数量为697家。

成立于2015年的奈雪的茶,是彭心、赵林夫妇共同经营的“夫妻店”生意,从门店规模、品牌度等方面来看,仅次于喜茶处于行业第二的位置。或许是不满于这一地位,进入2020年,奈雪的茶密集拿了两轮融资,快速扩张,高调营销,跑步冲向港交所。

鉴于网红茶饮在二级市场的稀缺性,业内人士认为奈雪的茶抢先上市,应该能拿到不错的价格。

不过,行业内喜茶估值已经达到了250亿元,门店数量遥遥*,蜜雪冰城门店数超过1万家,前不久刚爆出首轮20亿元融资,估值就超过了200亿元,再加上茶颜悦色、乐乐茶、1点点、CoCo等知名度极高的新老品牌,奈雪的茶面临的挑战也愈加严峻。

未来,随着核心商区布局完毕,奈雪的茶和喜茶拓展天花板成了当务之急。喜小茶下沉,奈雪PRO转向写字楼和社区,即使上市,未来的新茶饮形势,还远未到终局。

年营收超20亿,三年亏损1个亿

作为新茶饮赛道的头部玩家,奈雪的茶发展迅猛,处于扩张期,但公司整体尚未盈利,且各方面数据呈下降趋势。

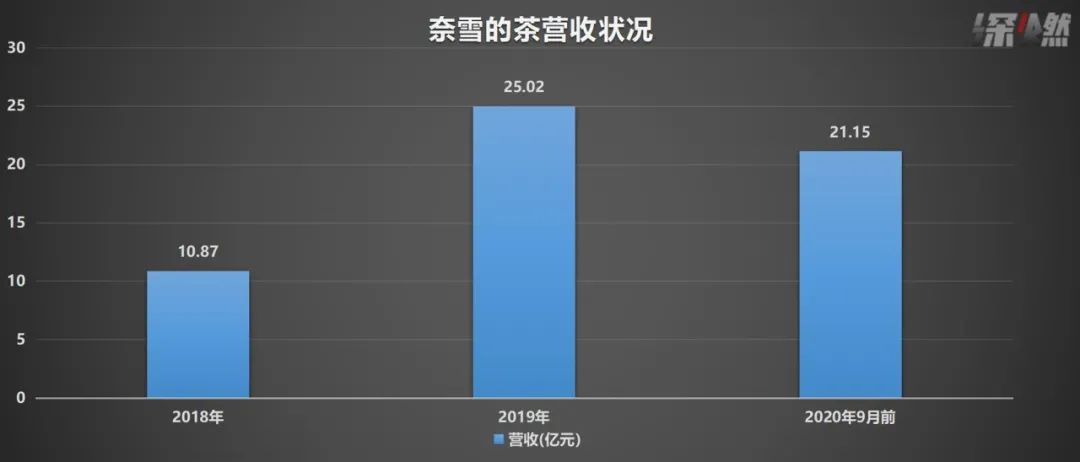

具体来看,奈雪的茶2018年营收为10.87亿元, 2019年为25.02亿元,2020年前三季度营收为21.15亿元,而2019年前三季度这一数据为17.5亿元,2019年和2020年前三季度营收同比增速分别为130.2%和20.8%。可以看到,2020年前三季度奈雪的茶营收增速大幅度放缓。

制图 / 深燃

同时,招股书显示,截至2017年、2018年、2019年及2020年前三季度,奈雪的茶门店数量为44家、155家、327家和422家。截至2021年2月5日,门店总数增至507家。其中2019年及2020年前三季度相比上一报告期门店分别净增172家和95家,门店增速呈下降趋势。

值得注意的是,奈雪的茶单店日销售额也在持续下降。其2018年、2019年及2020年前三季度单店日均销售额分别为3.07万、2.77万和2.01万元。同时,上述对应年份客户订单量分别为2120万、5320万、4590万,2019年前三季度这一数字为3640万,2019年和2020年前三季度同比增速为150%和26%,也在下滑。

而由于单店营业额的下降和新开店产生的大量前期投资成本,奈雪的茶门店利润率也在下降。招股书显示,奈雪的茶在2020年前9个月单店利润率为12.6%,低于2018年的24.9%和2019年的25.3%。

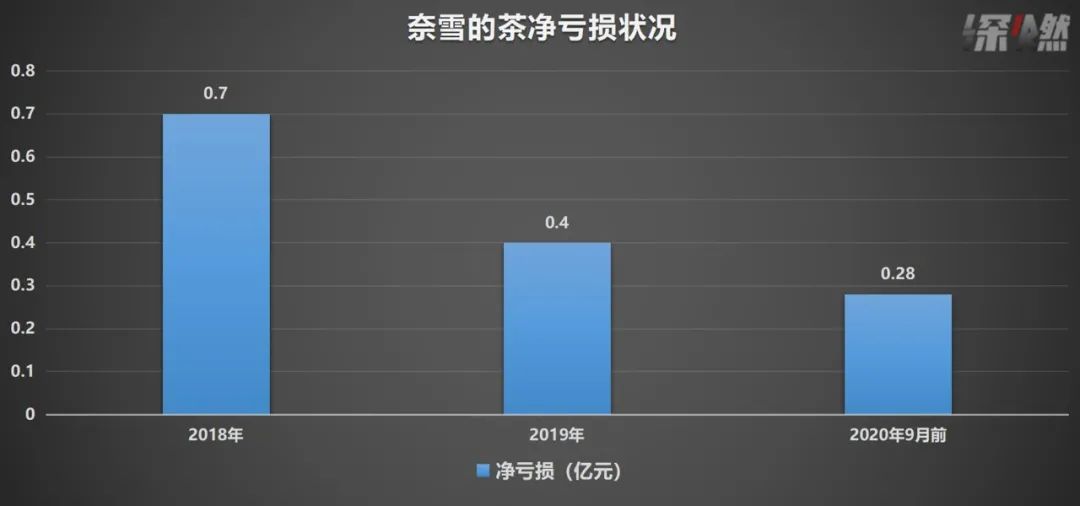

整体来看,奈雪的茶目前仍处于亏损状态。具体来看,奈雪的茶2018年、2019年净亏损分别为6970万元、3970万元。2020年前三季度,其净亏损2750万元,同比2019年同期的净亏损390万元扩大605.1%。

制图 / 深燃

增速放缓、利润率下滑背后,除了规模扩大的原因,疫情也有不利影响。

在招股书中,奈雪的茶提到,受疫情影响,2020年2月大约有61%的门店暂时关闭7天或以上,武汉的19家门店自2020年1月底至2020年4月初暂停营业。

按照奈雪的茶平均一杯奶茶售价27元,每家店铺平均单日营收2.01万元计算,仅卖茶饮的话,奈雪的茶一家店平均一天要售出744杯奶茶。

在支出上,材料成本、员工成本构成了奈雪的茶主要的支出。招股书显示,2018年度、2019年度与2020年前三季度,材料成本占比分别为35.3%、36.6%、38.4%,同期员工成本占比分别为31.3%、30.0%、28.6%。

奈雪的茶门店设在高端购物中心的核心位置,招股书显示,截至2020年12月31日,按2020年商品交易总额计,中国排名前50的购物中心有28家开设有奈雪的茶。

2018年开业的门店投资回收周期为10.6个月,截至2019年9月开业的门店该周期为14.7个月。奈雪的茶也曾在2019年关闭1家店,2020年截至9月关掉了7家店,招股书解释是因为将该奶茶店搬迁至附近更优的位置或表现欠佳。

行业老二,跑步上市

奈雪的茶成立于2015年,创始人为彭心、赵林夫妇,“奈雪”是彭心的网名,故起名为奈雪的茶。IPO前,彭心、赵林夫妇通过林心控股持股67.04%。从股权结构上来看,这是一家夫妻店。

一直到2018年,公司只拿了来自天图资本的融资,且一直停留在A轮。而喜茶在2016年拿了IDG、今日资本超1亿元A轮融资,又在2018年拿了来自美团龙珠资本、黑蚁资本的4亿元B轮融资,融资速度超过奈雪的茶。

到了2020年,奈雪的茶突然加大了步伐。根据公开报道,奈雪的茶在2020年6月完成了来自深创投领投的近亿美元B轮融资,又在2021年1月拿了PAG太盟资本领投的1亿美元C轮融资,估值达约130亿元。

奈雪的茶拿到钱后,开始快速进击。在2020年受到疫情影响的情况下,奈雪的茶依旧新开100多家店,还推出了奈雪PRO。产品上,奈雪的茶新增了7款咖啡,还大量推出联名款和各种衍生品,如与TeamLab、钻石世家、锤子科技、FlowerPlus等各种品牌的跨界合作,加大话题营销。

向来不与资本打交道的蜜雪冰城,前不久曝出20亿元首轮融资,估值就达到了200亿元。据传喜茶新一轮融资估值将达250亿元。最近大半年来,这些公司IPO的传闻甚嚣尘上,最终是奈雪的茶*个提交招股书,有机会抢得“网红茶饮*股”的名号。

按零售消费价值计,中国现制茶饮2020年的市场总规模约为1136亿元,预计到2025年将达到3400亿元,复合年增长率为24.5%。在这个千亿市场上,喜茶和奈雪的茶一直是行业的前两名。

从数量上看,截至2021年2月5日,奈雪的茶门店总数为507家,而喜茶公布的数据显示,截至2020年底,喜茶在58个城市开出690家门店,门店数量上喜茶更胜一筹。

目前,奈雪的茶门店有两种类型,即奈雪的茶标准茶饮店(包括奈雪梦工厂、奈雪的礼物店及奈雪Bla Bla Bar)、奈雪PRO茶饮店。奈雪的茶门店内产品包括现制茶饮、手工烘焙产品、伴手礼及零售产品。现制茶饮和手工烘焙产品平均标价为27元、23元。截至2020年9月,奈雪的茶平均销售单价为43.3元。

喜茶在以现制茶饮为主的同时,近年来又推出了价格低于20元的子品牌喜小茶,另外,喜小瓶气泡水也在2020年上市,并进入便利店、商超等线下渠道。喜茶公布的客单价为52-56元。

在会员数上,2019年底,奈雪的茶注册会员数为930万,到了2020年9月,这一数字为2920万。奈雪的茶称,其订单总数中约49.4%来自奈雪的茶会员。喜茶公布的数据显示,截至2020年12月31日 ,“喜茶GO”微信小程序会员数为3500万。

事实上,在向上还是下沉这一问题上,奈雪的茶更追求高端,对标星巴克,即使拓展也选择在高端写字楼和社区。而喜茶则以“喜小茶”向下沉市场及功能性饮料零售渠道迈进。

奈雪的茶像一个不断奔跑,急于冲到*的第二名,要证明给所有人看,为此他们密集融资,快速扩张,抢先上市。

当然,这背后,也有现金流的压力,奈雪的茶仍存在高额负债。数据显示,截至2018年、2019年12月31日、2020年9月30日与2021年1月31日,奈雪的茶流动负债净额分别为5.65亿元、9.31亿元、10.86亿元与10.52亿元。2018年、2019年与2020年前三季度末,奈雪的茶经营活动所得现金净额分别为2.01亿元、4.16亿元、3.99亿元,融资所得现金净额分别为1.81亿元、2.29亿元、0.80亿元,现金及现金等价物分别为1.86亿元、0.81亿元、3.77亿元。

也就是说,接下来要继续扩张,奈雪的茶目前的现金储备并不是特别充足,上市输血势在必行。

此外,作为行业第二,早一步上市更能抢得先机,获得资本市场更高的溢价。

对手多、天花板不高

奈雪的茶未来拼什么?

在格隆汇的《2020中国茶饮十大品牌榜》上,排在前6位的分别是喜茶、蜜雪冰城、奈雪的茶、CoCo、1点点、茶颜悦色。但其中,蜜雪冰城是主打下沉市场的品牌、CoCo和1点点以粉末冲泡型外带店和街边店为主,茶颜悦色的主要市场在湖南,它主打的也是街边店。将店开在大型购物中心核心地段的堂食大店则主要是喜茶、奈雪的茶、乐乐茶等。

另外,近年来,一些腰部奶茶品牌如沪上阿姨、七分甜等也都拿到了融资,资本将目光投向腰部品牌,仿佛在寻找下一个喜茶。

在产品上,行业内茶底加水果加芝士奶盖早已是所有品牌的基础款,茶和面包也成为标配,新款爆品再也不是哪家独享。网红奶茶,终于不能免俗地成为了网红脸。在玩法上,各家都在推应季茶饮和跨界联名。

据行业统计数据,奶茶店的存活概率为20%左右。老品牌相互厮杀,新品牌层出不穷,能否守住新式茶饮*梯队的位置,奈雪的茶还有一场硬仗要打。

对于每一个餐饮公司来说,*条红线是食品安全。此前,喜茶和奈雪的茶都曾遭遇食品安全问题。2020年5月,奈雪的茶对于食物发霉变质的问题公开道歉。此类事件如果频发,将大大影响品牌形象。

长期关注茶饮行业的投资人林达告诉深燃,由于奈雪的茶在二级市场的稀缺性,在海外,他们能讲一个对标星巴克的故事,另外其整体数据表现不错,应该能拿到较高的PS倍数,这对整个行业都是利好。

“奈雪的茶的优点在于规模,其与行业*喜茶规模接近,再加上现在整个行业进入了封闭期,购物中心比较优质的点位已经被他们占据了,在这个客单价和选址范围内的门店,目前就是喜茶、奈雪的茶和乐乐茶。能在核心购物中心的底商规模化开店,这其实不是钱就能买到的壁垒,后进者再想跟他们竞争难度很大。”林达指出。

不过他提到,未来奈雪的茶可能面临的挑战是如何打开天花板,在现有的购物中心点位基本布局完成后,下一步怎么走,是下沉还是拓展海外,边界的延展是接下来的挑战。

从招股书来看,奈雪的茶选择的路线是推出奈雪PRO,开拓高端写字楼和社区,目前行业头部玩家都在快速扩大规模,奈雪的茶避开强势竞争的点位,找差异化竞争也是必然的选择。在招股书中,奈雪的茶计划2021年、2022年主要在一线城市及新一线城市分别开设约300家、350家门店,其中约70%将规划为奈雪PRO茶饮店。但这一形态的商业模型如何,还有待验证。

此外,新茶饮都走现制方式,高度依赖人力,标准化程度还有待加强。同时,新茶饮追求的核心地段大店业态的重资产模式,压低了企业的盈利空间。蜜雪冰城这样的小店已经突破万家,而喜茶和奈雪的茶还分别只有五六百家门店。

新茶饮领域,新老玩家不断涌现,行业乱象也会如影随形。目前对各家来说,产品、供应链、选址、品牌、服务都要做好。

上市后将拿到更多资金的奈雪,或许会引发行业新一轮军备竞赛和跑马圈地,但它面临的挑战依然严峻.

【本文由投资界合作伙伴微信公众号:深燃授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。