3月9日,港交所宣布百度正式通过了上市聆讯,准许其在港股二次上市,今日百度正式开启招股,拉开了2021年新经济企业回港上市的序幕。百度也是继阿里巴巴、网易、京东之后,又一个回港上市的中国互联网巨头。至此,BAT会师港股,集结完毕。

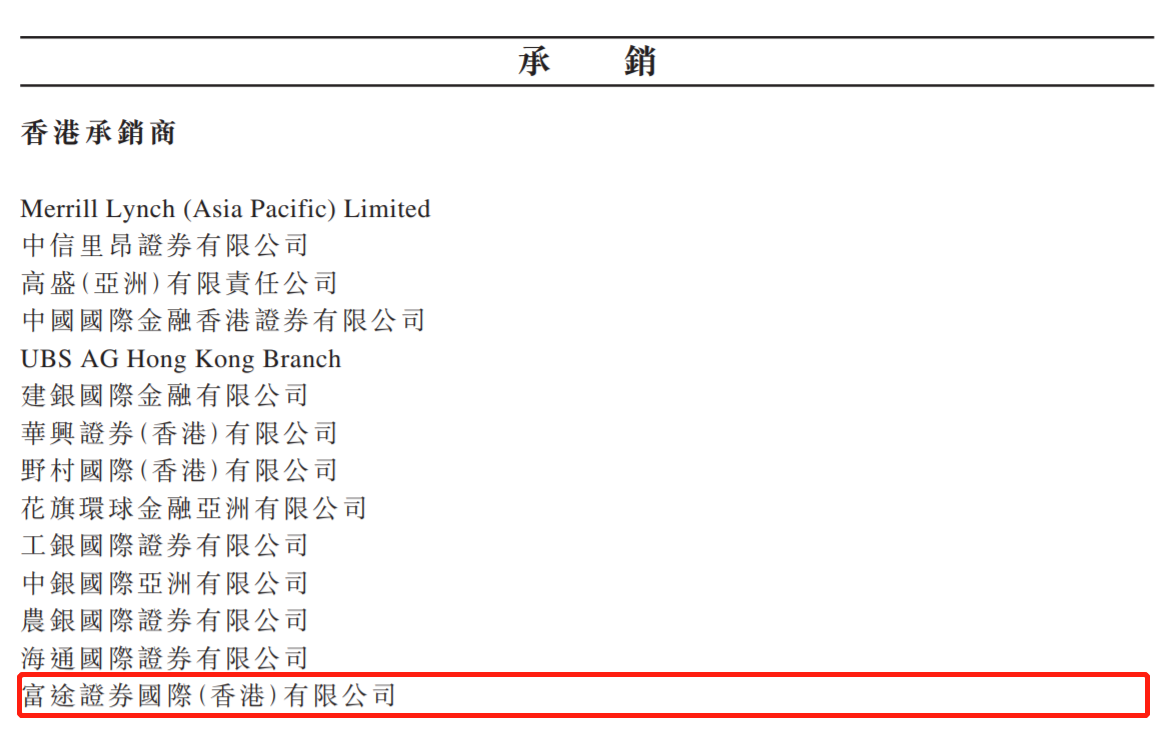

本次二次上市IPO,百度拟公开发行9500万股,每股发行价不超过295港元。3月12日至17日期间进行招股,预计于3月23日上市。本次百度IPO,富途与美银证券、中信里昂和高盛共同担任其承销商。富途作为*登上百度招股书的互联网券商,将助力百度IPO招股。

据悉,宣布回港上市当天,百度在美股的股价大涨14%。在二次回港效应之下,百度后续的IPO进程以及上市走向令人期待。

2000年1月1日,百度正式创立于北京中关村,也开启了中国搜索引擎的新纪元。2005年,百度在美国纳斯达克成功上市,发行价27美元,并曾在2014年以800亿美金的市值登顶中概股。

同时,百度紧抓AI核心技术,从搜索巨头向全面化人工智能企业转型。目前,百度AI平台目前汇聚了超过265万开发者,是全球*的人工智能服务平台。作为智能时代的“AI新型基础设施”,百度大脑已全方位对外输出270多项*的AI能力,日峰值调用量突破1万亿次。

据灼识咨询报告显示,百度是迄今*已开发全栈AI能力(从芯片设计到深度学习框架及应用层面AI能力)的中国公司。同时,根据灼识咨询报告,百度持有最多中国AI专利申请。按开发者数目计,百度AI开放平台于中国*,开源深度学习框架飞桨在全球排名第二。百度“AI*股”的称号,可谓实至名归。

事实上,自去年二次回港上市的风声传出,百度股价持续走高,一路上扬至最高354.82美元。某种程度上,这也可以反映出投资者对其二次上市抱有很高的期待。

面向企业未来的发展,百度在其2020年财报中明确提出三层增长引擎,即构建以移动生态为基本盘的*增长曲线,以智能云等增长业务为第二增长曲线,以智能驾驶及DuerOS、AI芯片等前沿业务构建未来长期发展破局的第三增长曲线。此外,根据本次招股书,百度二次上市所募集资金也将主要用作持续科技投资,促进以人工智能为主的创新商业化。

与此同时,百度新涉猎的造车业务同样备受瞩目。1月11日,百度宣布与吉利汽车共同组建成立电动汽车公司,以整车制造商身份进军汽车行业。2月21日,百度造车公司CEO夏一平正式公开亮相。3月2日,百度造车公司完成注册,名称为集度汽车有限公司。这也标志着百度向智能驾驶行业龙头进发的*步。

过去的2020年,是当之无愧的IPO狂欢年。乘着这股东风,在港股,富途共实现了17个百亿港元级认购案,农夫山泉、京东健康、蓝月亮,及热门的生物医药类企业嘉和生物、沛嘉医疗也都悉数在册,分销数量、分销成绩均*业界。

2021年以来,富途在港股市场的IPO认购成绩单更是足够亮眼。前有医渡科技通过富途的认购金额高达273.9亿港元,认购人数超13.1万人,后有超级热门股快手,通过富途斩获的认购金额高达426亿港元,认购人数超20.6万,双双落座富途百亿认购俱乐部。

美股方面也丝毫不逊色。2020年,富途共参与了一半以上中国新经济企业的美股IPO,服务名单中包揽了融资额前三名的陆金所、贝壳、小鹏汽车。作为小鹏汽车的IPO承销商,富途贡献的认购金额达22.1亿美元,甚至超过了其14.96亿美元的募资额。2021年赴美敲钟的雾芯科技与容联云在富途的认购额分别达到31.6亿美元和17亿美元,成为富途美股百亿俱乐部的重量级新秀。

富途在美港股IPO分销上能取得如此傲人的成绩,主要得益于富途所拥有的庞大且高质量的用户群体。

富途的用户群体往往是各行各业的佼佼者和KOL,在业内有显著的影响力,资金实力也不容小觑——富途的人均客户资产超过50万港币,在业内居于*水平。

目前富途注册用户数已经超1300万,开户客户数已突破117万,其中半数是来自互联网、金融、IT等行业的高学历、高净值客户。他们非常关注且认可新经济公司的价值,是企业潜在的优质投资者。富途拥有活跃且高质量的实盘交易社区,能够有效实现批量触达,帮助企业在上市后实现更高的流动性需求。

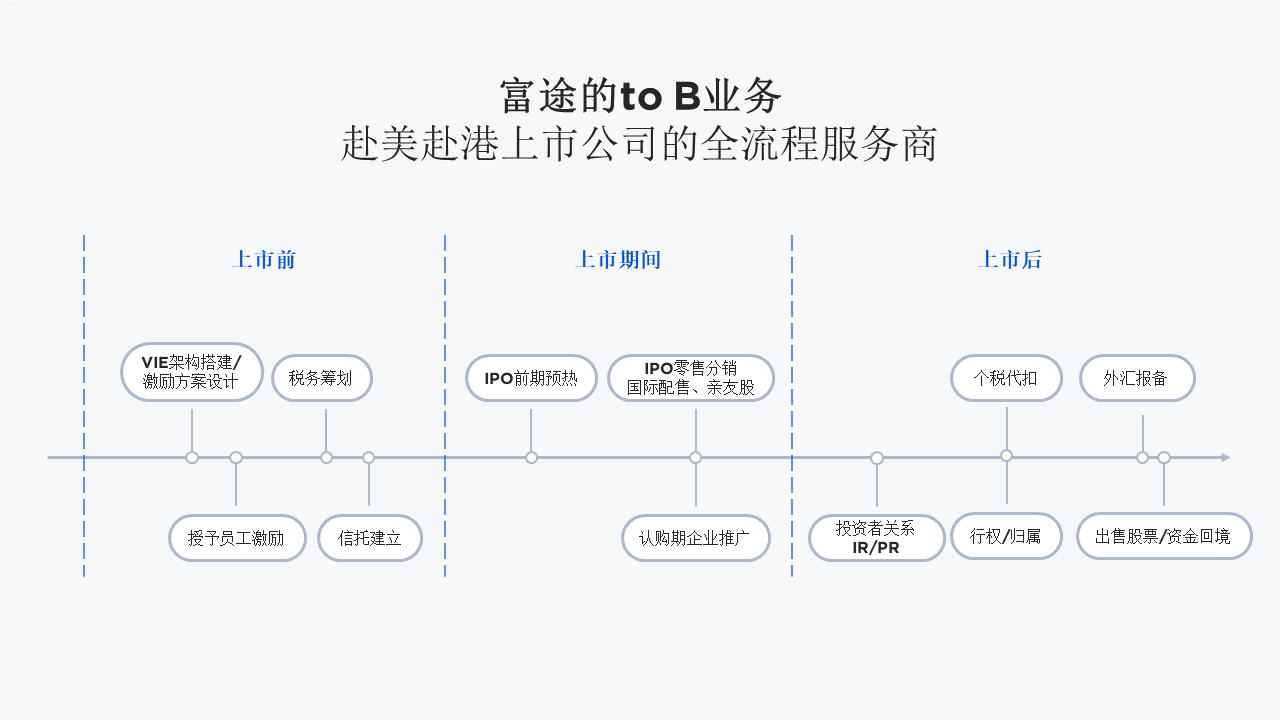

2019年上线的富途旗下企业服务品牌「富途安逸」(FUTU I&E),始终怀有将富途的“平台价值”*化的目标,以新经济企业的IPO分销*为节点,同时连接企业和C端的投资者,为新经济企业提供投资者关系管理(IR)、PR和一站式ESOP期权管理解决方案。

截至目前,富途安逸已经服务 400+ 家新经济企业,成为美股港股上市新经济公司的*合作伙伴。

*注:由富途旗下子公司提供服务