3月2日,虎嗅热文《张坤的神话不可持续》发表后,有读者留言称“基金经理都是人中龙凤,哪个不是名校毕业……”对明星基金经理的膜拜之情溢于言表。

虎嗅日常臧否的互联网公司,哪个不是人中龙凤扎堆,更不要说创始人,没有人跳出来说“我的偶像是刘强东、雷军、黄峥……”

虎嗅对公募基金关注较少,有两方面原因:

一是规模太小。虎嗅关注的互联网公司市值动辄几百上千亿美元,张坤的易方达蓝筹精选2020年末才膨胀到100亿美元出头;

二是过于简单。不说阿里、腾讯这两家十几万人服务十几亿人的“商业帝国”,也不说美团、百度、京东、小米等巨头,就是携程、好未来、顺丰的年报,动辄满满当当几百页。基金经理全年买的股票打不满小半张A4纸。

鉴于读者对公募基金话题感兴趣,破例对刘彦春、张坤两位明星基金经理的代表作进行比较分析:一是刘彦春操盘的“景顺长城鼎益混全(LOF)”,代码162605(本文简称“鼎益”);二是张坤操盘的“易方达中小盘混合”,代码110011(本文简称“中小盘”)。

“鼎益”基金净资产被反超

2015年7月9日,张继荣离开管理5年又294天的“景顺长城鼎益混合LOF”基金。近六年间,他操盘的基金回报率为30.19%。

2015年中报披露,截至6月30日基金单位净值为1.739元,较三年前增长109.5%,跑赢比较标准52.56%个百分点。但这其中32.25个百分点是2015年H1赚到的。2015年的牛市给了张继荣一个台阶。

张经理离职前的季度(2015年Q2),“鼎益”遭遇大规模赎回。期末份额、净资产分别为13.96亿份、24.27亿元,净资产环比减少45.5%。

张继荣离任前短短六个交易日,基金单位净值暴跌25%。刘彦春接手的那天(2015年7月10日),基金单位净值为1.354元。

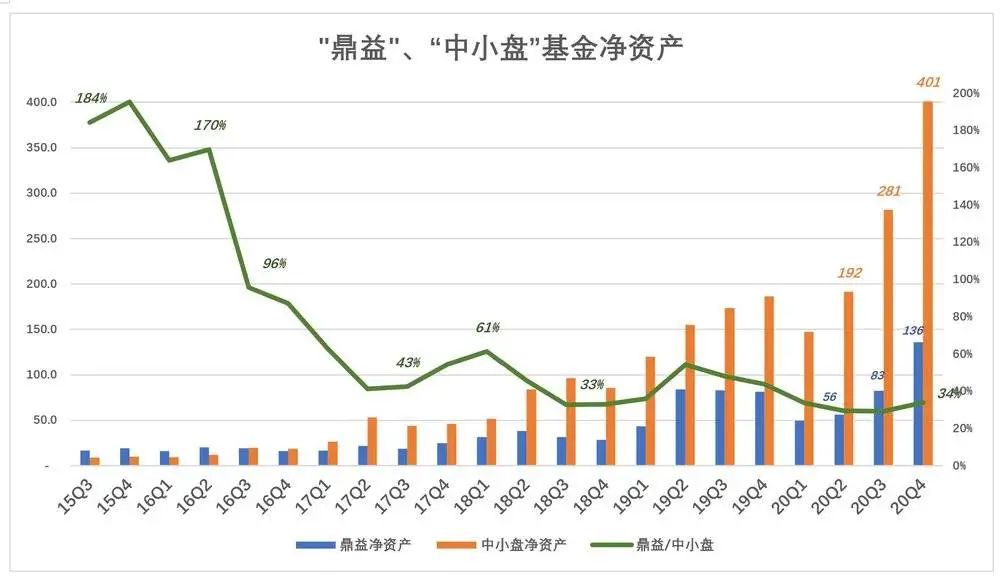

尽管如此,刘彦春接手的“鼎益”不能说是个“烂摊子”,至少净资产规模比张坤操盘三年的“中小盘”有明显优势——截至2015年9月末,“鼎益”和“中小盘”的基金净资产值分别为16.9亿元、9.2亿元;份额数分别为12.7亿份、3.86亿份;份额净值分别为1.336元、2.378元。

在2015年9月末这个起点,“鼎益”基金净值为“中小盘”的184%。到2016年9月末,“鼎益”基金净值为“中小盘”的96%,*金额相差不足9000万元;再到2017年9月末,“鼎益”基金净值仅为“中小盘”的43%。

不到两年,刘彦春就输掉了规模。倒不是能力问题,而是与操盘者对基金*规模的把控有关。毕竟“盘子”越大,获得高额投资回报的难度越大。

随后的三年(2018~2020年),“鼎益”基金净资产与“中小盘”的比例略有波动,但*金额相差越来越大:2020年9月末接近200亿,2020年末达到265亿。

“中小盘”累计份额净值增长率胜出

份额“净值”与“累计净值”的差别在于:前者是某一时点单位基金的净值;后者是将分红“还”给份额(相当于对股票价格进行复权),更准确地反应基金经理的业绩。

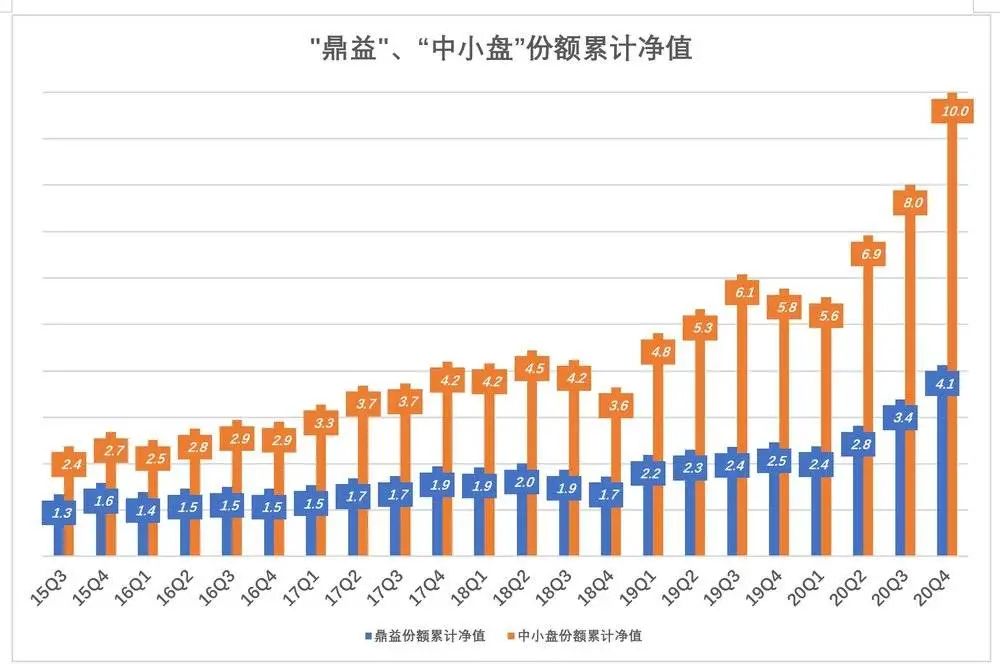

我们以2015年三季度末为起点,此时“净值”与“累计净值”相等(与基金公布的累计净值数额不同,因为设定的起点不同)。

2015年9月末至2016年9月末,“鼎益”累计份额净值增长12%,“中小盘”增长24%;

2017年9月末,“鼎益”累计份额累计增长29%,“中小盘”累计增长57%;

2018年9月末,“鼎益”、“中小盘”累计份额增长分别为39%、78%;

截至2020年末,“中小盘”累计份额净值达10元,“鼎益”仅为4.1元,较起点的增幅分别为320%、209%。

张坤的“完胜”似乎推翻了“盘子越大获得高额投资回报越难”这个规律,其实是基金“抱团”造成的反常现象。

基金净资产增长的*动力是基民申购

基金净资产和份额净值的增长,不仅取决于投资收益,还与基民净申购正相关。

因2020年报尚未披露,本文对2016~2019四个年度的数据进行分析。

2015年末,“鼎益”、“中小盘”基金净资产分别为19.1亿、9.8亿。

我们分别看看,亏钱年份、赚钱年份两只基金净资产规模的变化。

1)亏钱年份——2016年、2018年

2016年两家投资收益都不理想:

“鼎益”亏1.2亿。基民申购使基金净值增长26亿,基金拿27.5亿分红,相当于“还给”基民1.5亿。算下来基金净值减少2.7亿,年末降到16.4亿。

“中小盘”投资赚9500万。基民申购使基金净值增长8.1亿,没有分红,算来下基金净值增加9个亿,年末达到18.8亿。

“鼎益”还钱、“中小盘”拿钱,一出一入相差10亿,后者规模首次*。

下一个表现不佳的年份是2018年:

“鼎益”投资亏损6.8亿,份额净值回撤16.8%;基民申购使基金净值增长11亿,基金8100万分红,算下来基金净值增长3.4亿,年末增至28.4亿。

“中小盘”投资亏损17.3亿,份额净值回撤14.3%;基民申购使基金净值增长57.3亿,没有分红,基金净值增加40亿,年末达到85.8亿,相当于“鼎益”的3倍。

2)赚钱年份——2017年、2019年

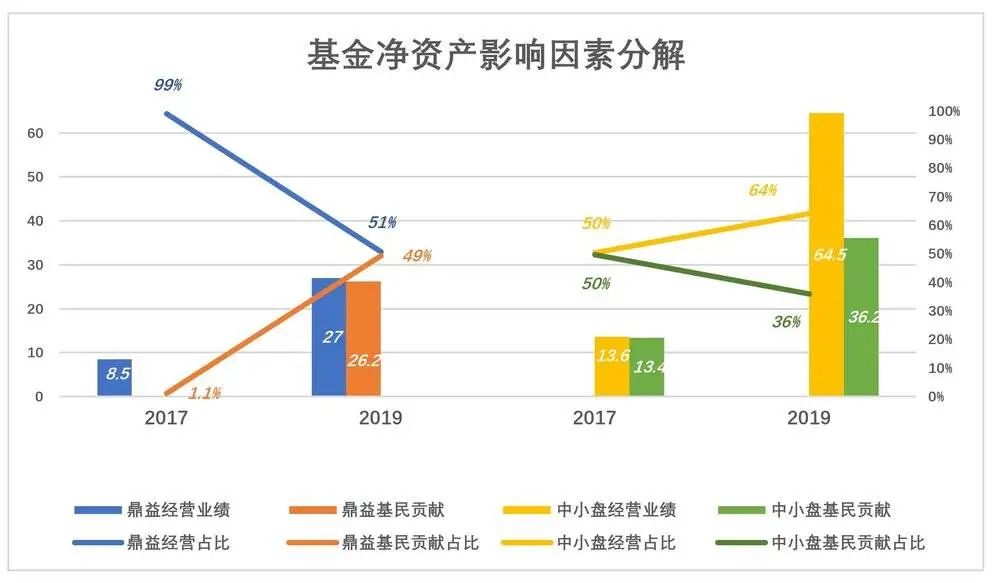

2017年“鼎益”投资净赚8.5亿,基民申购使基金净值增长900万,没有分红,基金净产增加了8.55亿,其中99%来自投资收益。

“中小盘”投资赚13.6亿,基民申购使基金净值增长18.6亿,分红5.15亿,基金净值增加27亿,投资收益、基民贡献各占一半。

2019年“鼎益”投资收益27亿(份额净值增长率69.04%),基民申购使基金净值增长29.5亿,分红3.25亿。基金净资产增长了53.2亿,达到81.5亿。其中,投资收益占51%、基民贡献占49%。

2019年“中小盘”投资赚64.5亿(份额净值增长率65.34%,比“鼎益”低3.7个百分点),基民申购使基金净值增长53.4亿,分红17.25亿,基金净值增加超过100亿。其中,投资收益占64%、基民贡献占36%。

2016~2019四年间,“鼎益”投资赢亏相抵后净赚27.4亿,基民净投入(扣除分红)为35亿;

同期“中小盘”投资净赚61.7亿、基民净投入115亿。

“鼎益”净资产规模被“中小盘”反超的根本原因在于营销策略:2016~2019四年间,刘彦春向基民索取35亿,张坤索取115亿。

基民的投入不仅直接推高基金净资产,还让操盘者有更大的本金去博利润。

四年间,两只基金投资收益分别为27.4亿、61.7亿,张坤*的关键原因是本金多。因为采取“抱团”模式,对“核心资产”基本只买不卖,资金量越大反而越安全。

总之不论赚钱、赔钱,基民真金白银的投入都是支撑基金净资产增长的*动力。

3)2020年季度数据

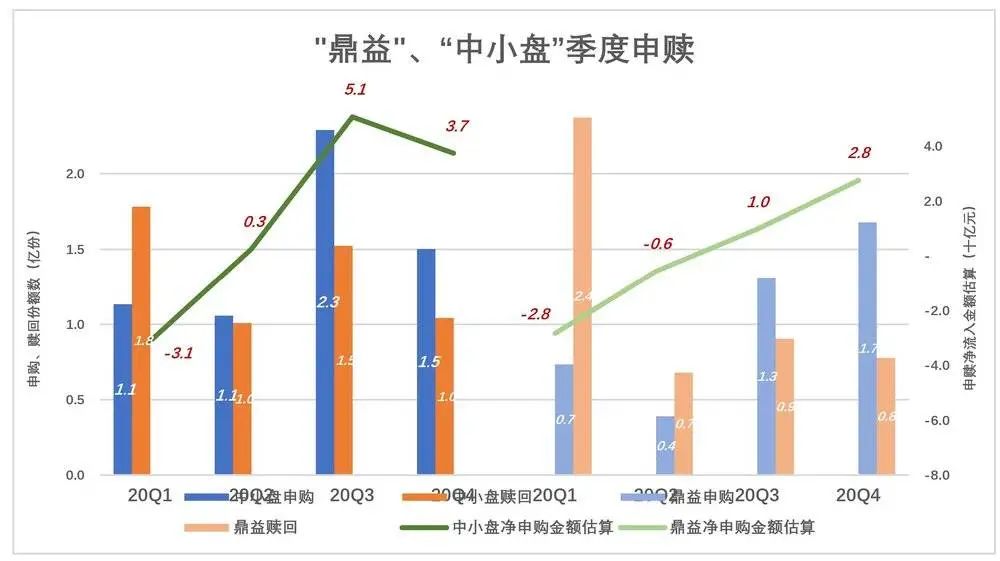

2020年Q1,张坤的“易方达中小盘混合”申购、赎回分别为11.34亿份和17.81亿份,份额净减少6.47亿份,按季度起止日均值(4.82元/份)估算,资金净流出31.2亿;

刘彦春的“景顺长城鼎益混合LOF”申购、赎回分别为7.34亿份和23.71亿份,份额净减少16.37亿份,按季度起止日均值(1.73元/份)估算,资金净流出28.3亿;

2020年Q2~Q4,“易方达中小盘混合”资金净流入分别为2.6亿元、50.7亿元和37.4亿元,全年基民申购净流入59.6亿元(精确金额以基金年报为准)。

2020年Q2,“景顺长城鼎益混合LOF”申购资金净流出5.5亿元,Q3、Q4净流入分别为9.8亿元和27.7亿元,全年申购净流入3.7亿元(精确金额以基金年报为准)。

总结一下:截至2020年末,“易方达中小盘”基金净资产比“景顺长城鼎益”高265亿。但张坤比刘彦春多向基民“索取”了大约136亿(2016~2019四年间80亿元,2020年约56亿元)。基民投入的资金不仅直接推高基金净资产,还可产生投资收益。

共同偏爱——可以入“入口”的个股

观察两位基金经理持仓的个股,发现他们都偏爱可以“入口”的个股,白酒、医药、农牧渔。

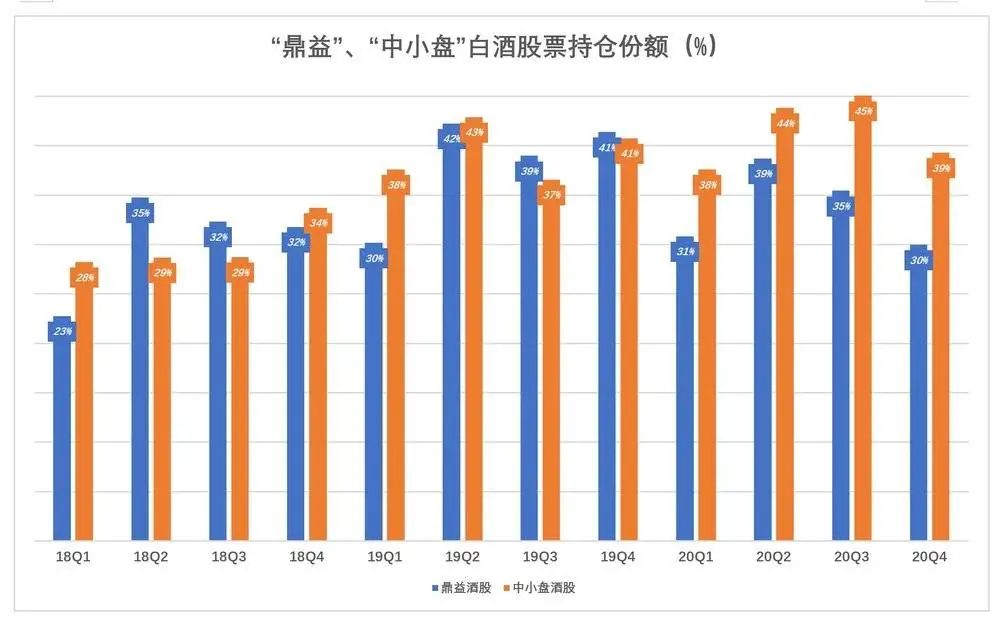

2018年Q1~2020年Q4十二个季度当中,“鼎益”持有白酒、农牧渔个股占基金净值的比例为51%;“中小盘”持有白酒、医药个股占基金净值的比例为55%。

1)主线:白酒

2018年Q1,在“中小盘”的十大重仓股中,茅台、五粮液、泸州老窖占净值比例均超过9%,合计28.2%。这是张坤的一贯风格,他操盘的“易方达蓝筹精选”也常年顶格配置这三只白酒股;“鼎益”也“好酒”,只不过用洋河股份替代了五粮液,三只白酒股合计占基金净资值22.8%。

2019年Q2,“中小盘”在“茅、五、泸”之外重仓山西汾酒、洋河股份、水井坊,六只白酒股市值占基金净值的43%;“鼎益”不甘示弱,重仓七只白酒股,总市值占基金净值的42%。

2020年,张坤的“中小盘”达到疯狂的程度,Q2、Q3六只白酒股占基金净值的比例分别达到43.8%、45.1%!

过往十二个季度、八个季度、四个季度,“中小盘”持有白酒股占基金净值的比例分别为36.9%、40.4%、41.4%;“鼎益”的这三个数据分别为34.1%、36%、33.7%,均显著低于“中小盘”。

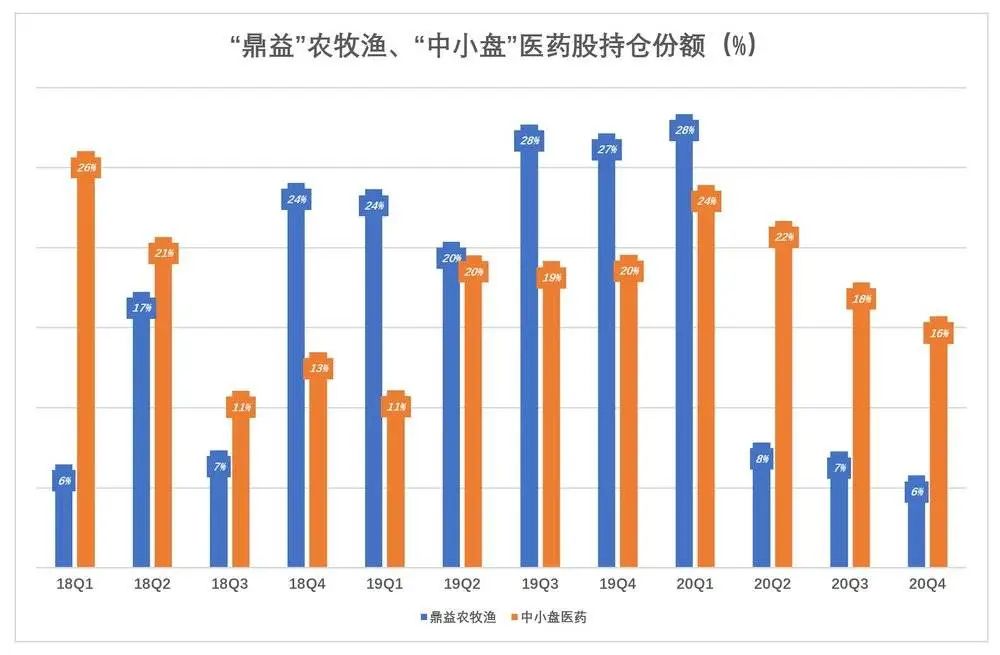

2)辅线:医药、农牧渔

“中小盘”医药类个股

除了白酒,张坤比较关注医药、健康类个股。2018年Q1,“中小盘”十大重仓股中复星医药、爱尔眼科、恒瑞医药、华兰生物四只个股市值合计占基金净值的26%。

2018年Q2,四只医药股都获得不同程度增持,但由于基金净值环比增长超过60%,医药股占比反而下降。

2018年Q3,张坤清空复星医药和恒瑞医药,增持华兰生物,减持部分爱尔眼科,医药股占基金净值比例跌至11%。

接下来的两个季度,华兰生物、爱尔眼科只买不卖,到2019年Q2买入天坛生物、药明康德等个股,医药股占基金净值的比例回升到20%。

2020年Q1,华兰生物、天坛生物、爱尔眼科在十大重仓股中分居*,第六、第八位,合计占基金净值的24%。

2020年剩下的三个季度,张坤清空华兰生物,将基民投入资金主要用于增持白酒股,医药股市值占比缓慢下滑到16%。

“鼎益”农牧渔类个股

刘彦春对农牧渔的高度重视,主要体现在2018年Q4~2020年Q1这六个季度,相关个股合计占基金净值的比例最高达到28%,仅仅比白酒股低3个百分点。

2020年Q1,刘彦春清空温氏、牧原两个“猪”,躲过一波下跌,应该点赞。到2020年Q4,“鼎益”的农牧渔股票占基金净值的比例仅为6%。

刘彦春还有一条“战线”是文具、家电,2020年Q2持有的美的集团、晨光文具市值合计占基金净值的13.7%。

刘彦春操盘“鼎益”期间,十大重仓股中也常出现恒瑞医药、迈瑞医疗等医药类股票。

总体而言,刘彦春的风险分散性比张坤要强,代价则是在“白酒牛市”中的收益落于下风。

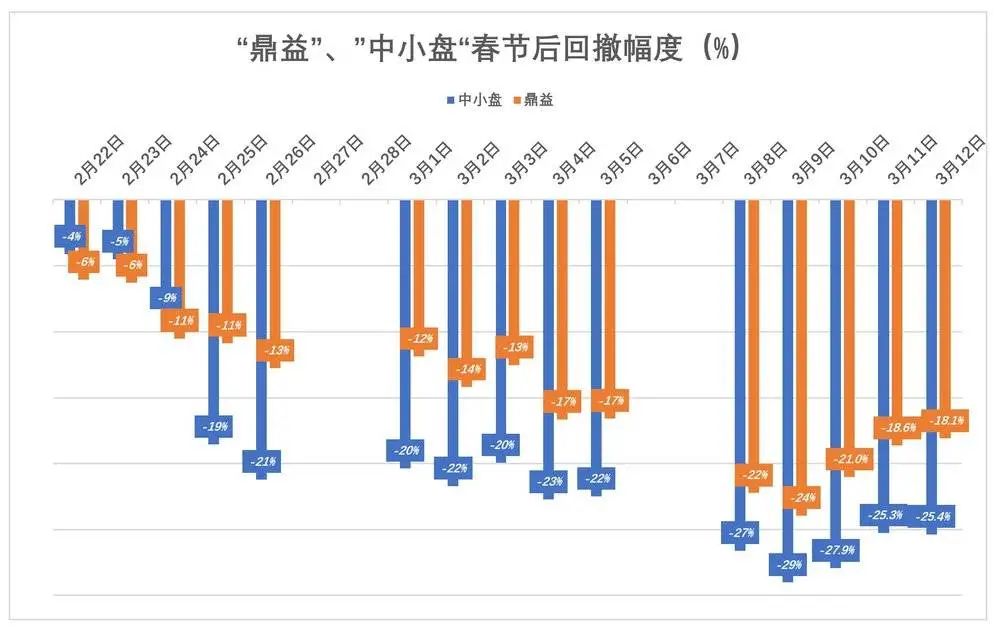

3)回撤中谁的表现好

2021年春节过后,“鼎益”和“中小盘”基金份额净值均出现大幅度回撤。

我们以节后*个交易日(2月18日)收盘收后基金份额净值为100%。张坤操盘的“中小盘”2月25日就出现21%回撤,3月9日*回撤达29%。相对而言,刘彦春操盘的“鼎益”回撤要温和一些,*回撤也出现在3月9日,幅度24%、比“中小盘”少5个百分点。

“鼎益”十大重仓股回撤情况

以2020年12月31日(基准日)收盘价为100%,我们发现“鼎益”十大重仓库于2021年2月18日冲到最高点后,呈现不同程度的回落。截至3月12日收盘,有3只股票的相对价格高于100%。假设没有任何买卖操作,2月18日十大重仓股市值较基准日高17.6亿,3月12日较基准日低5.1亿。

3月12日较2月18日,十大重仓股市值损失22.7亿,幅度为14.8%,小于同期基金份额净值的实际回撤幅度(18.1%)。造成这种情况的原因可能有多种,例如申购、赎回对净值的影响,调仓换股错过反弹或者踩到“新雷”。不做回撤反而小几个百分点。

“中小盘”十大重仓股回撤情况

别看“中小盘”仅持有十只股票,却踩中三个雷:白酒、医药股跌得最狠的通策医疗、因修订机场免税协议致连续跌停的上海机场。

据测算,如果一股不卖,3月12日十大重仓股市值比2月18日少60亿,基金净资产回撤幅度将达到32%。而实际回撤幅度为25.4%,说明张坤“跑得快”,减轻了基民的损失。(注:“中小盘”2月25日开始暂停申购,并实施每10份派现9元的*分红。在资金只出不进的情况下,基金经理必然大幅减持股票)。

但是,“夺路而逃”加剧股价向下波动,损害其它股东的利益。

不必神化基金经理

普通投资人把资金委托给基金是理性的选择。毕竟术业有专攻,股民自己操作牛市赚的不如基金经理多,熊市赔的不比基金经理少,还耽误时间、影响情绪。

但买基金要冷静分析持仓情况,不要盲目崇拜所谓的明星基金经理。不妨把基金经理视为网约车司机——信任其专业能力和操守,但不必下跪。

飞机失事后,通过黑匣子分析事故原因非常有必要,绝不是“马后炮”。同样,对明星基金经理的错误也应当复盘。不要用一句“事后诸葛亮”拒绝批评。

以张坤的“中小盘”为例,白酒股市值占基金净资产的40%,从分散风险的角度不明智。用基民的钱为个人博名利,赌输了赔钱吗?

再比如上海机场(所谓的“机茅”)。2020年Q2、Q3疫情期间,“中小盘”还在增持(Q2持有1580万股、Q3增至1960万股、Q4增至2180万股,市值高达16.5亿)。

结果,上海机场2020年营收同比下降60.7%、净亏损12.67亿(2019年净利润50.3亿)。因与日上免税行重签的协议将“比例提成”改为“保底+定额‘提成’”,严重限制了“想象空间”,股票连续跌停。

张坤从2016年就开始大举买入,对上海机场绝不陌生。他对2020年上海机场业绩有没有预判,对与日上免税行重签协议之事毫不知情?指望张坤带基民躲过这个雷,不算苛求吧?

还有通策医疗(所谓的“牙茅”)。这家主营口腔医疗的连锁机构也是明星基金经理云集的“抱团股”。2020年H1营收7.4亿、净利润1.45亿,市值一度被炒到1200亿,在很大程度上透支了未来的业绩增长。

通策医疗三季报显示,“中小盘”为第四大股东。截至2020年末,“中小盘”持通策医疗股票市值25.7亿,占基金净资产的6.41%。按最新股价并假设一股没卖,“中小盘”持通策医疗股票的市值较2020年末减少约3亿元。

不是说张坤不该买茅台、买上海机场、买通策医疗,他有他的道理,普通投资者买或不买也有自己的道理,不见得张坤一定高明。赚钱、赔钱都在情理之中。

打个比方,王卫、刘强东能领导10万人,您一定不能。张坤能看出茅台是只好股票,您也一定不能吗?

对基金经理寄予过高期望,甚至把他们视为点石成金的赵公明,对张坤、刘彦春们也不是好事,放过他们吧。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。