近日,排队五年的万达商业决定撤回A股IPO申请,这一消息将久久排队未上市的企业们重新拉入公众视野。

相较于万达排队五年,A股开市至今,不乏与IPO“纠缠”十年之久的公司。

十年相较于A股历史来讲并不算短。十年里,有无数企业成功登陆资本市场,也有不少企业因多方原因黯然退市。然而,对于个别想要在A股上市的公司来讲,十年时间可能都用在等待上了。

十年左右的时间中,有的公司在IPO道路上走了又来,有的公司执着排队等待上市;有的公司排队多年终修成正果,有的公司上市仍遥遥无期。

都说十年磨一剑,但是,并不是所有公司都能在长久排队后得到happy ending。

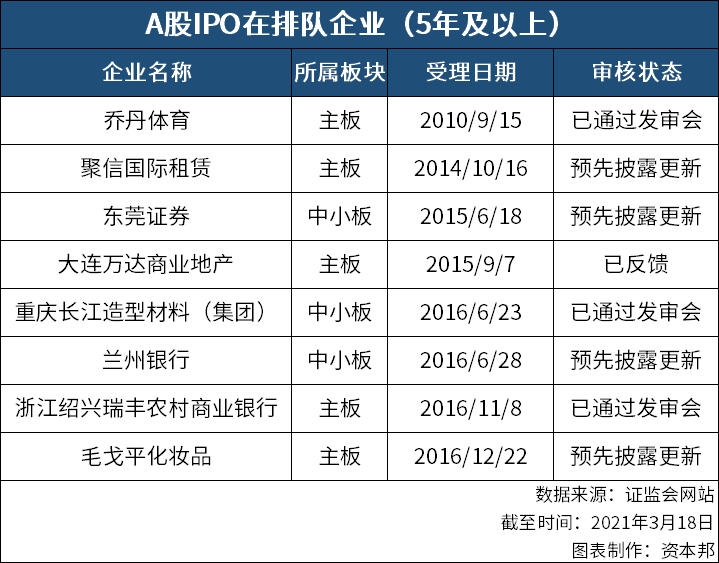

在2021年3月证监会公布的A股IPO在审企业名单中,上交所主板IPO在审企业总数为109家,深交所中小板IPO在审企业数量为51家。其中,IPO排队时间在十年以上的公司有1家,排队五年以上十年以下的公司数量为7家。

资本邦在本文中摘取了A股史上三家经历过“排而未上”窘境的企业,细说其在IPO道路上的十年故事。

中新集团

跌宕11年终上市,一年破发为哪般?

2008年10月10日,中新苏州工业园区开发集团股份有限公司的A股IPO申请获证监会受理,其保荐机构为中信证券股份有限公司;五年多后的2014年5月4日,中新集团IPO预先披露;两年后的2016年1月13日,中新集团IPO申请成功通过证监会发审委审核;时间条再向后拉三年,直到2019年11月29日,中新集团才最终拿到证监会核发的批文。

从受理到获得批文,中新集团的IPO之路走了11年。

公司彼时披露的招股书显示,中新集团围绕园区开发运营的主营业务,开展土地一级开发、房地产开发与经营(工业厂房、商业租赁、长租公寓)、绿色公用及多元化业务。

中新集团首次公开发行新股1.5亿股,募集资金总额为14.49亿元,扣除发行费用后募集资金净额为13.62亿元。公司2019年12月10日披露的招股说明书显示,其计划将募集资金全部用于斜塘项目(基础设施改造)。

2019年12月20日,中新集团正式登陆上交所主板市场,证券代码601512.SH,发行价9.67元/股。上市当日,公司开盘价为11.38元/股,较发行价上涨17.68%,首日收盘,中新集团收报13.66元/股,较发行价上涨41.27%。上市当日公司总市值达到了208.65亿元。

在经历了最初三日的上涨后,中新集团股价开启下跌模式,到2020年2月4日,公司股价*跌至9.92元/股,接近发行价。2月4日后股价小幅回暖,险险避过破发危机。然而,在其后的时间里,中新集团的股价上涨幅度也都有限,最“辉煌”之时,股价也仅为13.45元/股。

2021年伊始,中新集团的股价经历了新一轮的下跌,终于在1月7日跌破发行价。此时距离公司上市仅一年时间。

业绩表现方面,中新集团上市后披露的2019年年报显示,公司2019年实现营业收入53.11亿元,较上年同期增长53.54%;实现归母净利润10.84亿元,较上年同期增长10.77%;实现扣非净利润7.29亿元,较上年同期下降12.74%。

如果说2019年公司的业绩表现差强人意,那么2020年中新集团的业绩就可以称之为糟糕了。

2020年8月21日,中新集团披露2020年半年度报告,上半年,中新集团实现18.12亿元,较上年同期下降49.61%;实现归母净利润8.02亿元,较上年同期下降17.99%。值得注意的是,2020年上半年,中新集团经营活动产生的现金流量净额为-2.71亿元,较上年同比下降了404.71%。

2020年10月28日,中新集团披露的三季报显示,公司前三季度营收为25.03亿元,较上年同期下降44.76%;实现归母净利润9.57亿元,较上年同期下降9.49%。尽管三季度业绩较上半年有所好转,但不断下跌的股价昭示了投资者对于中新集团的态度并不算乐观。

商标之争阻拦上市路,成也乔丹败也乔丹

2021年1月,原乔丹体育股份有限公司正式更名为中乔体育股份有限公司,即乔丹体育更名为中乔体育。

而在2020年12月30日,上海二中院对美国职业篮球运动员迈克尔·乔丹诉乔丹体育公司、百仞贸易公司姓名权纠纷案作出一审宣判,判决乔丹体育停止使用其企业名称中的“乔丹”商号,并向原告迈克尔·乔丹赔礼道歉,澄清二者关系。

随着乔丹体育更名,围绕其名称十数年的纠纷似乎告一段落。

提到乔丹体育,很多人想到的估计都是前美国职业篮球运动员迈克尔·乔丹,正如迈克尔·乔丹在诉状中所称:自1984年以来,中国各大媒体对球星迈克尔·乔丹进行了持续几十年的新闻报道,都用中文译名“乔丹”指代迈克尔·乔丹。乔丹体育未经许可,擅自在其商号、产品和商业推广活动中使用迈克尔·乔丹的姓名“乔丹”,已构成对其姓名权的侵害。

事实上,乔丹体育成立于中国晋江,1991年,乔丹体育的创始人丁国雄注册了乔丹商标,彼时正是球星乔丹运动生涯的*时期。乔丹体育在当时注册商标,不排除“蹭热度”之嫌。

正因为迈克尔·乔丹在国内的影响力的不断扩大,乔丹体育也享受到了名人效应的红利,从1991年到2011年的20年时间里,乔丹体育一路迅速扩张,发展成中国有名的运动体育品牌。

2011年10月,乔丹体育递交A股IPO招股书,同年11月,乔丹体育的IPO首发申请获得发审会通过。如无意外,乔丹体育将成为A股体育品牌*股。

然而,在这一关键时刻,迈克尔·乔丹的一纸诉状扯下了乔丹体育傲人业绩之下的遮羞布,公司的IPO进程戛然而止。

在乔丹体育IPO搁浅后的十年时间中,与其同样出身晋江的安踏、特步等纷纷登陆资本市场,但乔丹体育却一直在商标诉讼的泥潭中泥足深陷,此外,因商标之争,公司也被外界冠以“山寨品牌”的称呼,其品牌好感度一落千丈。

而就算此后更名后的中乔体育最终能成功上市,其未来的资本市场表现也同样让人担忧。香颂资本董事沈萌表示:“在一系列商标纠纷中完全看不到乔丹体育对商标、知识产权、法律和市场的敬畏,所以投资者无论从投资风险还是企业信誉来考虑,选择乔丹体育的可能性都不大”。

新荷花

IPO折戟后再冲刺,业绩十年几无增长

2020年9月18日,四川新荷花中药饮片股份有限公司的创业板IPO申请获深交所受理,公司本次IPO拟募集资金总额为3.03亿元,将投资于中药饮片(含防疫饮片)生产研发基地建设项目、营销网络建设项目和补充流动资金。

招股书显示,2017年至2020年前三季度,新荷花分别实现营业收入2.34亿元、3.09亿元、3.64亿元和3.07亿元;实现净利润2,919.23万元、3,718.83万元、4,586.55万元、2,468.46万元。

事实上,新荷花首次冲刺A股IPO是在2011年。

2011年3月17日,新荷花向中国证监会申请首次公开发行股票并在创业板上市,2011年11月25日,公司IPO申请顺利过会。然而,在过会后,新荷花遭遇员工举报事件,举报内容为公司财务造假、涉嫌隐瞒关联交易等。而后经当地监管部门调查核实,终止其首发上市核准审查。

根据新荷花2011年披露的招股书,2008年至2010年,公司分别实现营业收入1.6亿元、2.42亿元、3.11亿元,同期实现的净利润分别为2696.61万元、3450.2万元、3806.18万元,由公司两次递交的招股书可以看出,新荷花2010年的营收和净利均高于2017年和2018年,同时2019年其实现的营收和净利润较2010年涨幅也并不高,历时十年,新荷花的业绩基本上在原地踏步。

除了业绩十年几乎没有增长外,新荷花的产品质量同样令人担忧。

公开资料显示,新荷花曾分别于2017年、2019年在质量抽检中出现产品不合格情况。

截至目前,新荷花的创业板IPO进程更新至“已问询”状态,公司已回复了首轮问询。在首轮问询中,其前次撤回IPO申请事件、关联方及关联交易等均遭到问询。

后记

中新集团、乔丹体育和新荷花都对A股市场情有独钟。尽管三家公司当前现状并不相同,但在其坎坷漫长的上市路背后,均有或多或少的问题存在,这背后折射出的是市场对于问题企业“不将就”的态度。若想成功上市,或想在上市后顺利借力资本市场助推企业发展,公司自身的条件优劣才是关键因素。

【本文由投资界合作伙伴资本邦授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。