遭保险公司嫌弃,特斯拉欲进军保险业务破局

最近,特斯拉陷入诸多争议之中。

先是上海车展遭遇车主维权,后有媒体报道称:平安产险在部分省市暂停为特斯拉新车主上保,并收紧相关续保政策。

特斯拉和平安产险均在*时间否认了这一消息,但还是引发广泛关注。实际上,这不是特斯拉*次与保险公司一起“上头条”。

早在2017年,特斯拉与美国本土汽车保险公司——AAA The Autoclub Group就曾发生争执。当时,美国公路损失数据研究所(Highway Loss Data Institute)将市场主流车型索赔的次数和严重性与乘用车的总体平均索赔次数和平均索赔额进行比较时发现,特斯拉Model S和Model X的索赔数量和索赔额远高于行业平均水平。

以Model S为例,它的索赔率要高出平均水平近46%,而索赔的费用也要高出平均水平近两倍。Model X索赔额同样比平均水平高出两倍多。

理赔数据是保险公司设定保险费率的主要依据之一。AAA The Autoclub Group认为Model S和Model X电动汽车的保险索赔频率高,成本也高,因此提出要在美国部分州将特斯拉车型的保险费率提高30%。

特斯拉指责相关数据没有反映事实,并认为:拿Model S和Model X与非豪华车型比较并不公平。此后,美国公路损失数据研究所重新调整了计算方法,结果却依旧相差不大。

特斯拉强势反击有现实考虑。保险公司提高保险费率无疑将提高特斯拉买家的拥车成本,冲击汽车销量。

时代周报从保险业人士处了解到,特斯拉新车只能在其交付中心指定的四家保险公司投保,包括人保财险、平安产险、国寿财险和太保产险。很多险企因缺乏相关数据,对新能源车市场并不热衷。

特斯拉为何遭保险公司“嫌弃”

在美国本土市场,特斯拉与保险机构合作确存一定障碍。

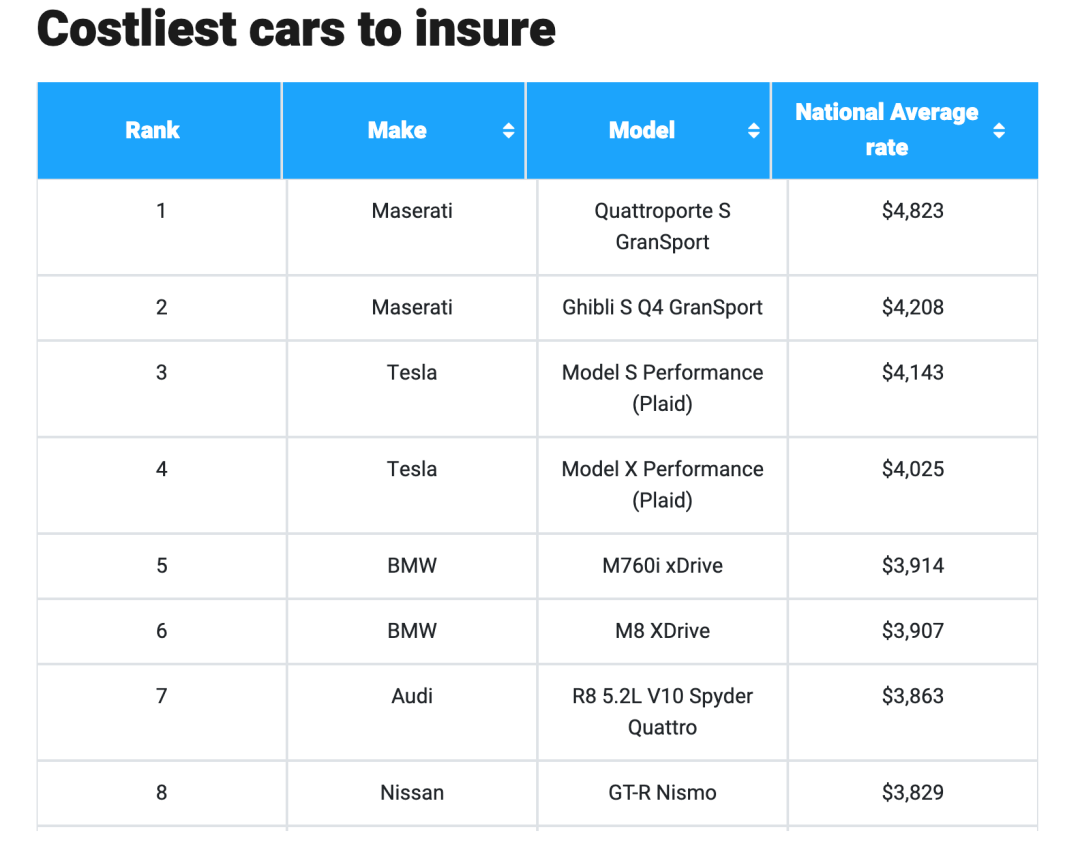

在Insure网站2021年的一项研究中,特斯拉Model S、Model X为全美最昂贵的保险车型中的第三位和第四位,平均年保费分别为4143美元和4025美元,超出宝马 ,直追玛莎拉蒂。

美国商业保险初创公司CoverWallet前产品营销总监Maxime分析称,特斯拉的保费之所以如此之高有多重原因。从费用率(成本侧)来看,电动车比一般的燃油车价格更高,保费也更高;特斯拉搭载更多的高科技配备,维修、保养成本也水涨船高;特斯拉对维修人员提出了更高要求,人工成本也更高。

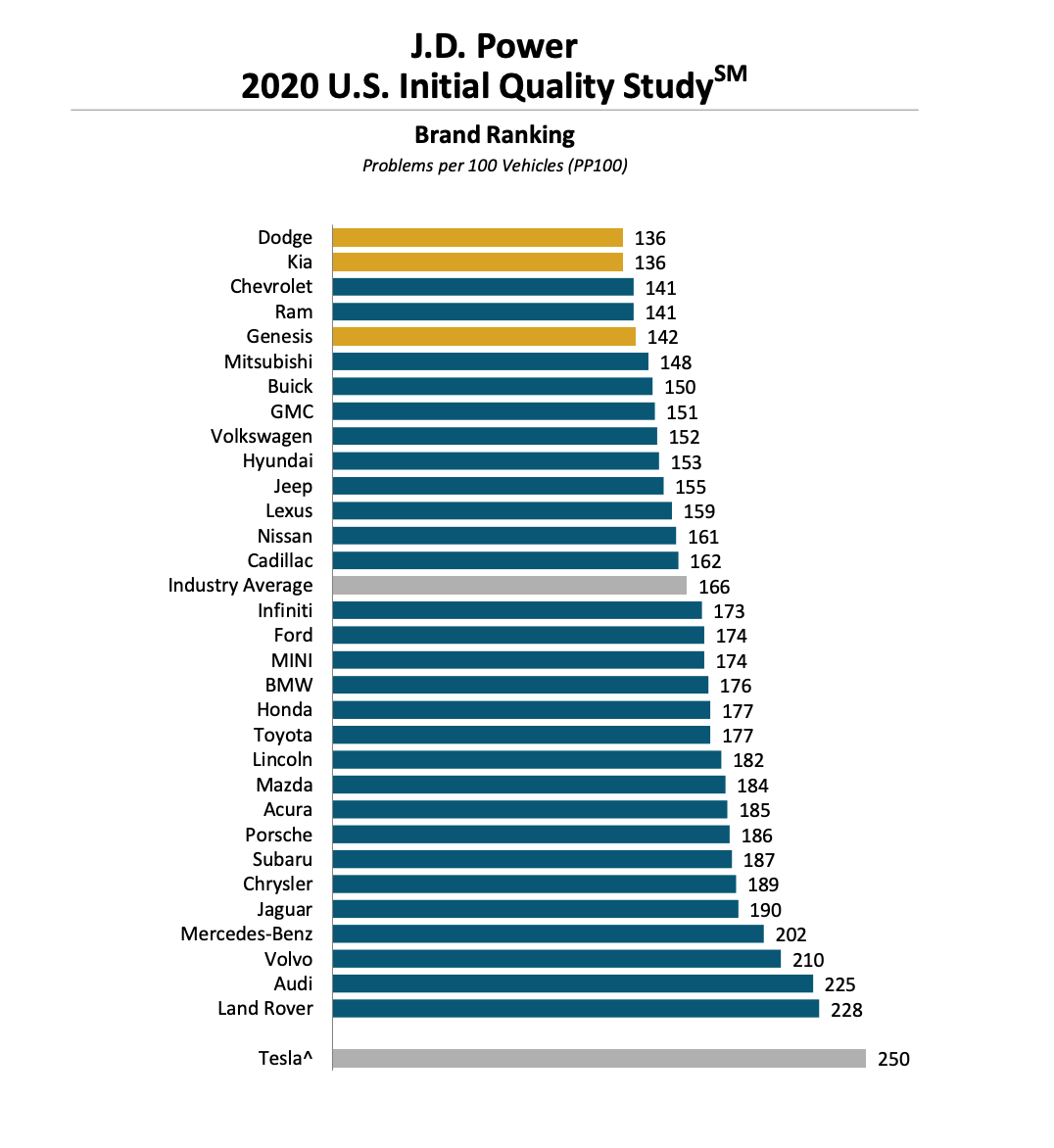

市场研究咨询机构JDPower(下称JDP)调查了2019年11月至2020年2月间,美国50个州所有新车车型在售后90天内使用过程中出现的质量问题记录。其中,包含了223个车辆使用项目的调查,并通过每百辆车出现故障的数量得出了新车质量研究报告(PP100),分数越低则说明每百辆车型出现的问题越少,也就是新车质量越好。特斯拉排名末尾。

在国外,新能源车保险费率建立在成熟的车型风险等级评价和人员风险等级评价体系之上,保险公司对新能源车的保险定价相对更为市场化。

目前,新能源车的相关数据资源较为封闭,保险公司难有获取途径,无法对风险状况做出全面认识与风险管理。

时代周报记者了解到,国内新能源车保险使用的是传统燃油车的条款与定价。现有的车险体系并未有针对新能源车的专用保险,国内保险公司只能套用燃油车保险体系。这导致了用户投保费贵,保险公司理赔却“降级”赔付的局面。

有国内财险公司负责人分析,从理赔情况看,新能源车出险率比传统燃油汽车要高一些,主要原因在于新能源车的动力电池系统和电池材料、驾驶习惯,会导致出险率偏高。

此外,在车辆维修方案和价格中,特斯拉都处相对强势地位,保险公司话语权缩减。

近日,中国银保监会财产险部主任李有祥也公开表示,目前,新能源车受总体保有量小、车型迭代快、产业化时间短、潜在风险未完全显现等因素影响,行业掌握的新能源车承保理赔数据有限,影响了新能源车险风险保费的测算。

特斯拉想要革保险公司的“命”

与AAA The Autoclub Group之间的争执,或直接促使特斯拉萌生了进军保险业的念头。

2019年4月,特斯拉在美国加州推出保险业务(Tesla Insurance),推出一款专为其汽车设计的保险产品。

早前,特斯拉都是与第三方保险公司合作,特斯拉车型的车险服务均由第三方保险公司提供。

特斯拉推出保险业务的消息既让市场意外,也在情理之中。

特斯拉给出的答案是:由于保险公司并没有多少关于电动汽车维修成本的历史信息,所以特斯拉汽车的保费始终处于较高水平,进军保险业的动机之一是为了追求更低的保费。特斯拉甚至声称将提供比竞争对手低20%至30%的保费。

这样的底气来源于特斯拉拥有“更多的数据”。

特斯拉掌握的内部数据要多于保险公司,也更了解客户和汽车的风险状况。特斯拉拥有来自所有驾驶员行为和车辆技术性能的实时数据,包括摄像头记录和传感器读数,可以准确地预估风险和维修成本。

特斯拉对保险的热情同样也延伸到中国市场。上海工厂投产后,特斯拉就开始进军中国保险市场。天眼查信息显示,2020年8月,特斯拉就在上海注册成立了特斯拉保险经纪有限公司。

不过,特斯拉在中国取得的只是经纪牌照,距离真正自主开发保险产品还有距离。

即使在美国市场,特斯拉的保险产品也并不十分成熟。官网介绍称,特斯拉保险旨在为特斯拉车主提供折扣高达20%-30%的全面保险和理赔管理。

但是一些车主发现经过特斯拉网站计算费率后,保费仍高于其他公司。业内人士认为,特斯拉的保险产品被市场广泛接受依然有很长的一段路要走。

新能源车险有待市场充分开发,也亟待规范。

监管部门已经展开行动。2020年9月,银保监会发布《关于实施车险综合改革的指导意见》提出,支持行业制定新能源车险、驾乘人员意外险、机动车延长保修险示范条款,探索在新能源汽车和具备条件的传统汽车中开发机动车里程保险(UBI)等创新产品。

日前,李有祥也公开表示:“目前相关工作已经启动,行业协会也在开始拟定新能源汽车专属的示范条款。”

有多名保险行业人士向时代周报记者分析称,以特斯拉为代表的新能源车企必须公开行车数据,才能让新能源车险产品定价更为精准和科学。

矛盾的是,行车数据在众多新能源车企眼中又是“命根子”。如何打破这一僵局还有不确定性。

【本文由投资界合作伙伴时代周报授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

追求速度的特斯拉,埋下多少安全隐患

2021/04/24$tags$保险合同管理SaaS平台「Ignatica」获领沨资本领投Pre-A轮融资

2021/04/23$tags$追求速度的特斯拉,埋下多少安全隐患?

2021/04/23$tags$重走特斯拉事故现场:路况复杂,车主弟弟称父亲不可能飙车

2021/04/23$tags$带不动的宠物保险

2021/04/23$tags$教教特斯拉,怎么踩刹车

2021/04/22$tags$

旗下微信矩阵:

旗下微信矩阵: