650亿!近10年A股最大IPO即将诞生

7月2日,一则重磅IPO消息引爆了市场,世界*大植保公司,同时又是世界第三大种子公司的先正达集团公告了招股书,计划在科创板上市,拟通过此次IPO融资650亿元。

650亿的IPO规模是什么概念?这不仅超越了去年中芯国际的532亿的科创板首发融资记录,而且有望成为近10年来A股*的一次IPO。

即便放眼整个A股市场,如此庞大的IPO规模,若以暂定的650亿融资规模计,可以排到历史第四,仅位居农行、中国石油和神华之后。

然而,相比2016年中国化工收购瑞士先正达那笔高达430亿美金的天价交易,此次先正达IPO的融资规模似乎并不算多大。

在那笔世纪收购于2017年交割后,先正达启动了在海外市场的私有化退市。如今又计划在科创板挂牌上市,再次回到投资者的视野,先正达的A股之旅会将是一场*归来吗?

化工+农业的巨无霸

言归正传,在中国化工对瑞士先正达的收购完成后,中国化工又与中化集团合并组建了中国中化。瑞士先正达作为农化领域的巨头,旗下资产与中国中化是即有互补也有重合。

因此,在经历了多轮的资产/债务重组之后,此次上市的主体—全新的先正达集团,包括了先正达植保、先正达种子、安道麦和先正达集团中国这四大业务单元,2020年末的总资产高达4700亿人民币。

图1:全新先正达集团的四大业务单元 资料来源:先正达官网,36Kr整理

而在展业方面,先正达则通过上述业务单元,开展了包括植物保护(即农药的研发、生产与销售)、种子、作物营养、现代农业服务这四大主营业务。

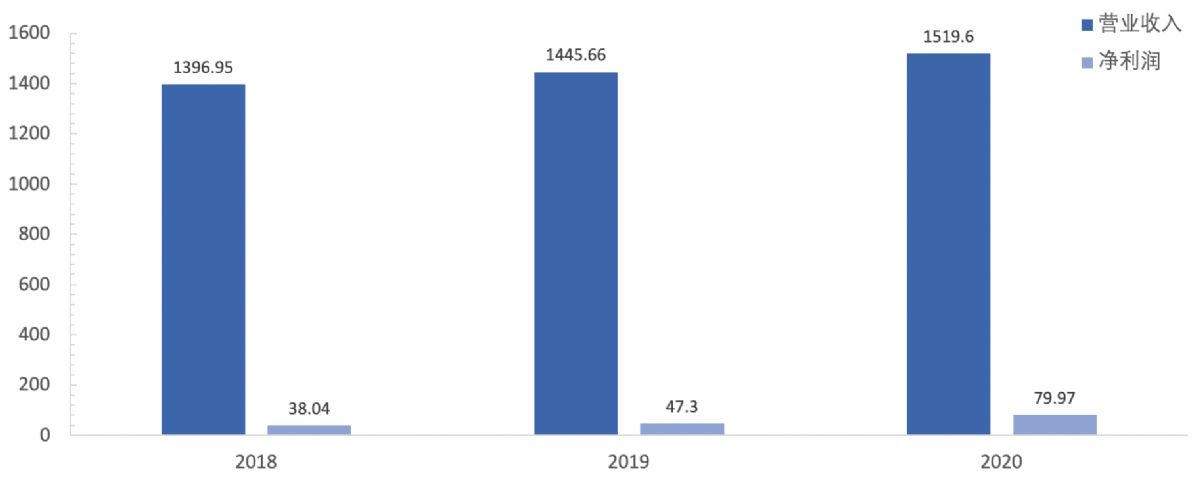

2020年,先正达主要通过上述4大主营业务,实现营业收入1519.60亿元,同比增长5.11%;同期实现净利润79.97亿元,同比增长69.06%。

图2:报告期内先正达集团的营业收入与净利润,单位:亿元 资料来源:wind,36Kr整理

若以产品类型来划分具体业务,先正达的植保业务整合了先正达植保、安道麦以及中国中化旗下的农药资产,产品涵盖了除草剂、杀虫剂、杀菌剂等各类农药,市场份额稳居国内*。

种子业务亦是当年中国化工收购瑞士先正达的核心目标之一,该业务现由先正达种子、中种集团、荃银高科等资产重组整合而来,市场份额目前居国内第二。

作物营养业务通过先正达集团中国开展,其资产主要来自于中化化肥,在国内拥有完整的农用肥料产销体系,市场份额也做到了国内*。

现代化农业服务包括农服、农产、数字化农业等具体业务,相较前三者规模还较小,但是作为热点子行业,收入增长飞快。

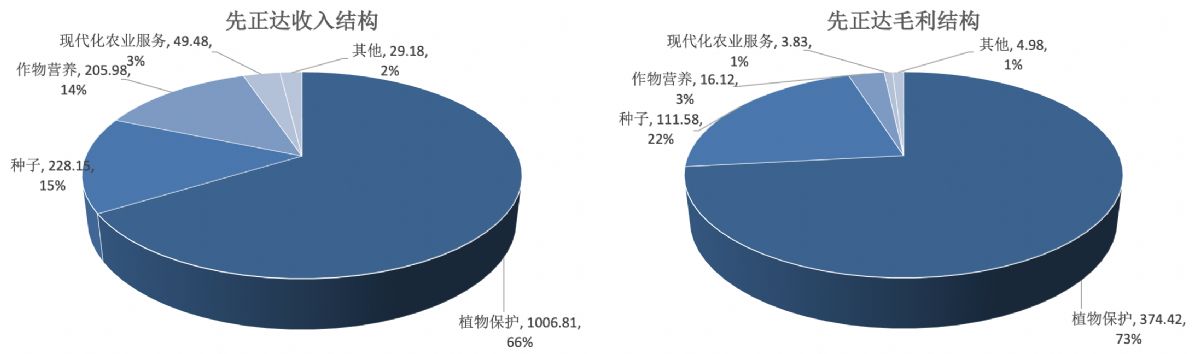

图3:先正达集团的收入与毛利结构,单位:亿元 资料来源:wind,36Kr整理

从收入结构来看,植保与种子业务为先正达贡献了绝大多数的收入与利润。作物营养业务的同期收入虽然与种子业务相当,但仅有7%的毛利率水平,实际贡献的利润其实并不多。

江湖地位上,先正达的四大业务在国内是数一数二,但作为曾经国际巨头的核心资产,其展业早已覆盖全球,因此国内排名并不能反映先正达真正的江湖地位。

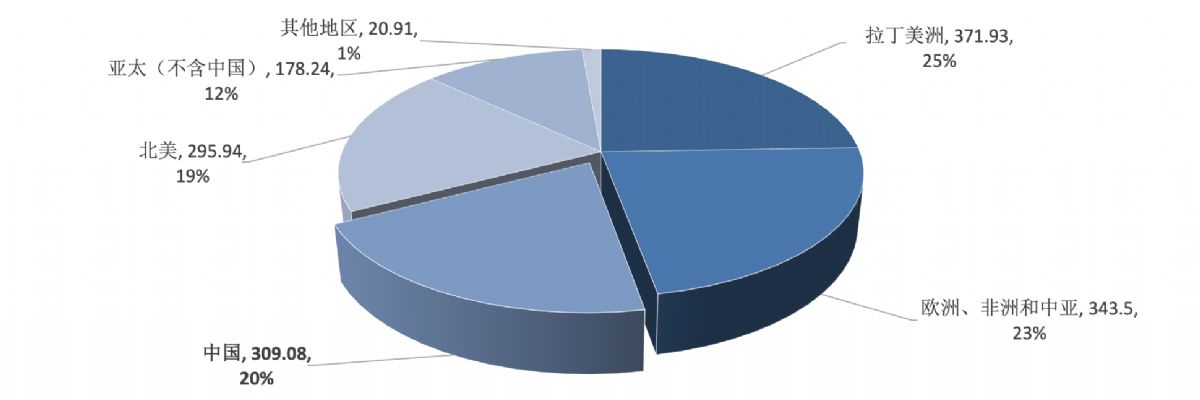

从营业收入的区域分布来看,国内收入仅占先正达总收入的20%。而剩余80%的收入则分别来自北美、欧洲、非洲、亚太等主要农业市场。

依托瑞士先正达遍布全球的销售网络,先正达的各类产品在全球主要农业市场均占据*地位。其中,在全球范围内植保*、种子第三,正是继承了瑞士先正达的衣钵。

图4:先正达集团收入地区分布 单位:亿元 资料来源:wind,36Kr整理

从收入结构上,业务与地区这两个不同的维度来定性,先正达就是一个以农业为本、化工为核心、业务覆盖全球的农化巨无霸。

植保业务的看点:创新+全面

作为先正达的基本盘,植保业务的毛利贡献占比接近75%,其重要性不言自明。然而就赛道而言,近年来,植保行业在全球范围内都相对不景气,整体增长缓慢。

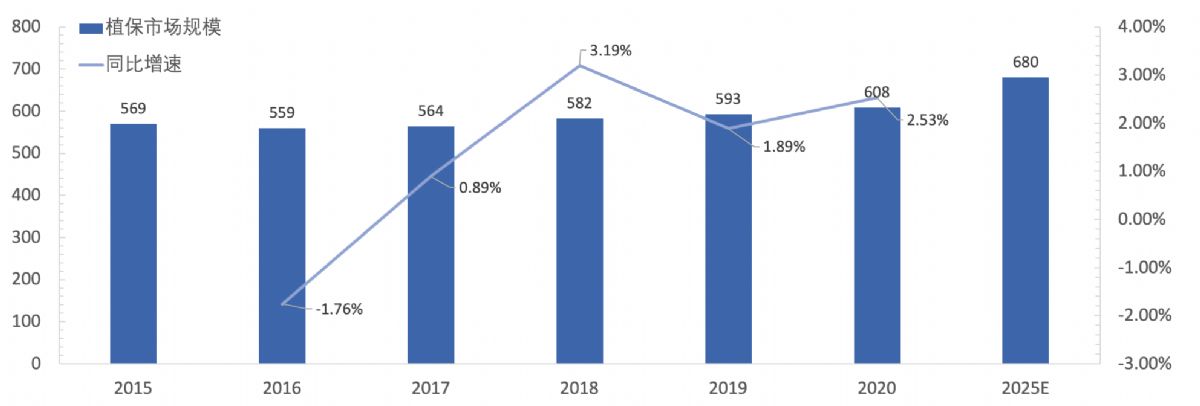

根据AgbioInvestor数据,2020年全球植保产品市场规模为608亿美元,同比增长2.53%,根据他们的测算结果,2015年至2020年间的CAGR也仅有1.3%。

即便AgbioInvestor预测,到2025年末全球植保产品市场规模将上升至680亿美元,未来5年的CAGR也将提升到2.3%。然而,依然偏低的增长率,反映出植保行业未来的景气度,其实并没有多大改善。

图5:全球植保产品市场规模及增速,单位:亿美元 资料来源:先正达招股书,36Kr整理

再看先正达的植保业务,根据2020年报数据,植保产品在当年的销售额为154.30亿美元(1006.81亿人民币),同比增长5.05%。

纵观整个植保行业,以销售额计,先正达占据了全球25%的市场份额,不仅稳居全球*,而且增速亦高于行业整体。

而对于先正达的植保业务,其看点不仅仅是世界*的江湖地位,更关键的是先正达在农药研发方面实力强劲,使其在竞争中占据优势地位。

与人用药相同,农药领域的知识产权也受到专利保护,因此根据专利保护的情况,可将其分为创制农药(创新农药)、仿制药和非专利农药。

创制农药的研发与创新药的研发有着极高的相似性,不仅需要企业/科研机构在研发经验上有着深厚的积淀,同时非常的烧钱、烧时间,而且研发风险也不低。

根据公开资料显示,长期以来研发创制农药的成本一直呈上升趋势。目前,研发一款创制农药的资金投入大约在2~3亿美元,耗时大约8~10年。

由此可见,创制农药的研发壁垒高,其逻辑亦与创新药类似,在专利保护期内具有市场独占性,毛利率也通常高于仿制药和非专利农药,故而盈利性更佳且增速更快。

创制农药的逻辑,放在植保行业目前相对不景气的大环境里,就显得弥足珍贵。可以说创制农药凭借其更高的科技属性,搅动了植保行业的结构调整。

作为全球*的植保公司,先正达在创制农药的研发上,不仅有能力覆盖目前的所有品类,包括了除草剂、杀虫剂、杀菌机、种衣剂等主要大品种。

而且,在售的创制农药种类颇多,并凭借其全球*的商业化能力,几乎所有创制农药产品都取得了不俗的销售业绩,先正达的植保业务收入增速高于行业平均水平就是证明之一。

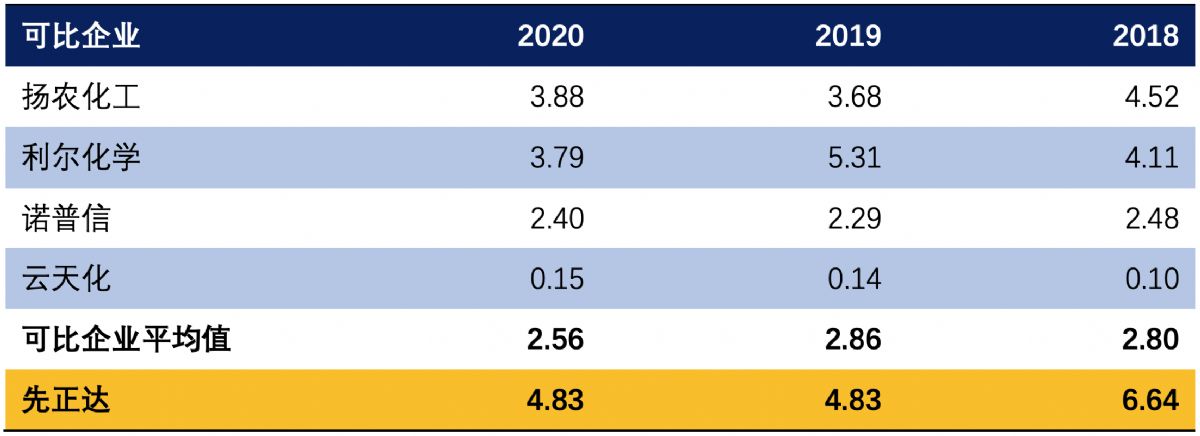

农药创新也离不开持续的资金投入,先正达在研发投入上亦非常大方,2020年的研发费用率为4.83%,高于行业平均水平,且报告期内近3年的情况都是如此。

如果把资本化支出的那部分研发投入与研发费用加总,2020年先正达研发投入占营业收入的比率为6.45%,同样高于行业平均水平,而且这也反映的是长期趋势。

表1:先正达与可比企业的研发费用率,单位:% 资料来源:wind,36Kr整理

在数据上,虽然研发费用率高于行业平均,在感知上相对不强,但是先正达凭借其巨大的体量,对比研发费用支出的*值,就能看出A股可比公司与它的差距是有多么的恐怖了。

2020年,先正达的研发费用为73.41亿元,再看A股两大农药龙头利尔化学和扬农化工,同年的研发费用分别为1.88亿元,3.32亿元。

诚然先正达目前有四大主营业务,植保业务虽然规模*,但也不可能占据全部的研发费用。

但根据先正达招股书披露,目前正在推进的7大植保研发项目,在2020年的资金投入合计约51亿元,这一数字放在A股可比公司中,还是无人能及。

在农药方面的创新能力保证了先正达长期的竞争力,而作为世界*大的植保公司,另一大看点就是种类丰富的产品矩阵,不仅体现在创制药方面,仿制药也是如此。

根据公开数据,目前仿制药占据了全球农药市场60%的市场份额。而先正达旗下的安道麦则是全球*的非专利植保产品提供商,拥有一流的非专利化合物制剂复配能力。

根据农药快讯信息网数据显示,草铵膦、草甘膦、阿维菌素、硝磺草酮、嘧菌酯等先正达旗下的知名仿制药,2018年时在先正达所有的在售产品中依然销售额居前。

总的来看,在产品端的创新能力与全面的产品线,为先正达赢得了好口碑,从而建立了品牌壁垒。而如此巨大的业务规模,亦需要强大且成熟的销售网络来支撑,由此建立了起了渠道壁垒。上述业已形成的两大壁垒,都是继承自瑞士先正达的最核心资产。

种子业务的看点:粮食安全+生物育种技术

种子业务是先正达的第二大业务,根据Kynetec数据,先正达的种子业务在全球范围内排名第三,仅次于拜耳(孟山都)与科迪华(杜邦先锋)。

回溯历史,种子业务也是当年中国化工收购瑞士先正达的主要目标之一。其实,当年那笔世纪收购的交易逻辑,与目前先正达在A股上市之于种子业务的核心看点是一致的。

首先,彼时收购交易中种子业务的*看点是粮食安全,这在当时非常具有前瞻性。种业可以说是农业的“芯片”,保障了种业的安全,即保障了粮食的安全。

近年来,粮食安全的地位越来越重,各种政策利好也是频频落地。就在今年7月9日,中央深改委审议通过了《种业振兴行动方案》,把民族种业发展和种源安全提到了国家安全战略的高度,所以政策是未来种业景气的强支撑。

在细节上,以目前的政策基调,除了种子的供需格局预计会有较大改善外,还会大概率推动转基因商业化的相关政策,从而跟上当下发达国家/地区农业的发展趋势。

先正达作为世界级的种业巨头,供需格局的改善只是利好之一;更关键的是,先正达在转基因育种领域亦造诣颇深,处于全球*水平。

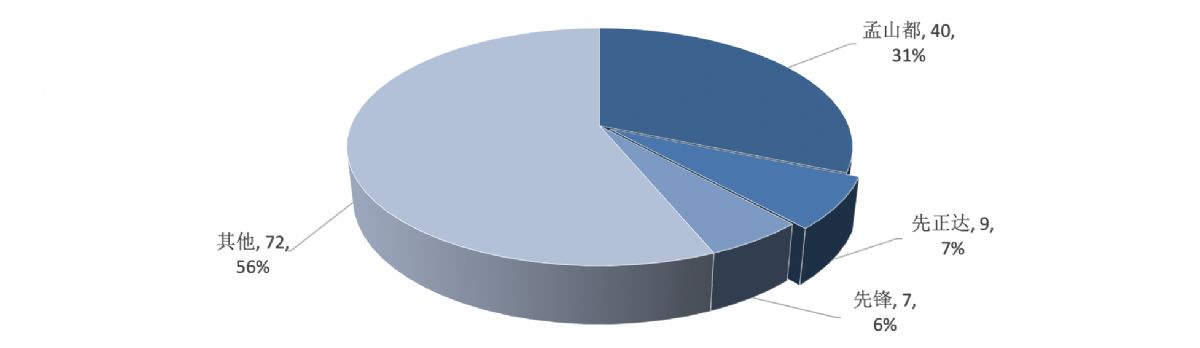

根据USDA数据,截至2019年,孟山都(拜耳)、先正达、先锋(科迪华)三大种业巨头的转基因性状数量,合计超过了美国全部转基因性状数量的四成,先正达的数量占比约7%。

图6:2019年美国转基因性状数量及占比 资料来源:USDA,36Kr整理

由此可见,在转基因食品合法的美国,转基因育种技术被孟山都、先正达等少数种业巨头所把持,其关键在于转基因育种的高壁垒。

如果未来,转基因商业化在国内落地,先正达作为收购回来的优质种业资产,凭借其在生物育种方面的技术优势,必然是大有可为,这是先正达在未来高预期的核心逻辑之一。

除了自身在转基因方面的技术积累,先正达还与全球众多*科研机构、大学保持长期合作,科研领域的长期投入,亦可使其育种技术保持*。

目前,先正达拥有全球品类最丰富之一的种质库,其中包含了6000多种自主知识产权的种子产品,同时众多种子产品性状优质,种质资源之强大由此可见一斑。

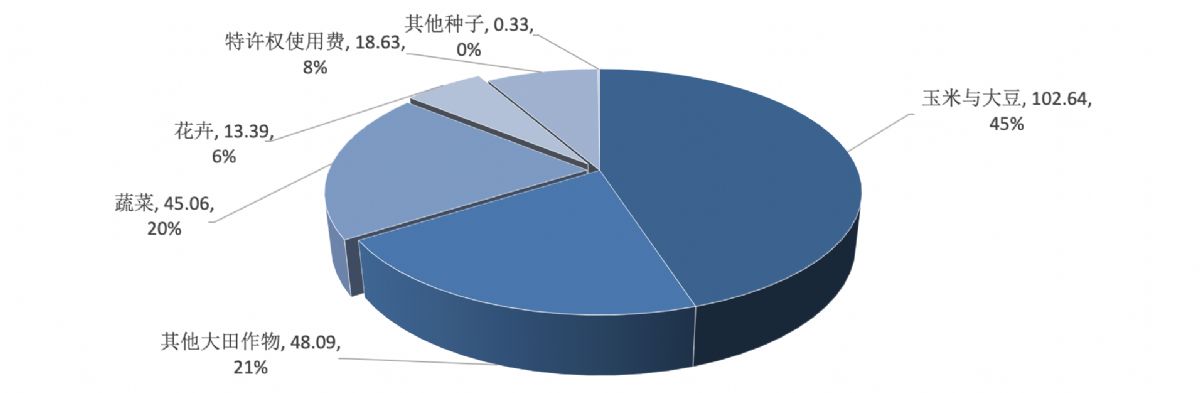

而且,先正达在蔬菜与花卉种子这两大高附加值的产品上占比颇高,构成了自身在业务结构上独到的优势。

图7:2020年先正达种子业务收入结构,单位:亿元 资料来源:wind,36Kr整理

再看我国种业的竞争格局,目前的集中度依然非常低,2020年的CR5仅12%,与同期全球种业市场CR5高达52%的集中度水平相比,国内种业市场还有非常大的整合空间。

先正达作为全球第三的种业巨头,在保障粮食安全,尤其是解决卡脖子的问题上,会起到关键作用。并且凭借其技术、品牌和渠道优势,在国内种业市场整合的过程中亦会受益良多。

投资策略

对于即将在A股上市的先正达,作为一个巨无霸级的存在,目前在A股找不到对标企业,业务相仿的企业在体量上都与之差距明显。所以,巨大的规模是看多先正达的*重逻辑。

从行业层面来看,作为先正达基本盘的植保业务,正站在一条并不景气的赛道上,即便收入增速略高于行业平均,且地位做到了行业*。但是,由于植保行业本身成长性不足,未来先正达植保产品的销售增长率上限预计不高。

而且,报告期内先正达植保业务的毛利率呈连续走低的趋势,虽然主要系巴西市场的大额汇兑损失所致,但也从另一个侧面多少反映了行业不景气的现状。

相比之下,先正达销售规模第二大的种子业务似乎更具看点。然而回看过去,种子业务的收入增长却还不及植保,2020年的同比增速仅有3.65%。

往后看,随着种业利好政策的接连推出,尤其是预期中转基因商业化政策的落地,届时国内的种业预计会迎来一波明显的增长,而作为种业巨头的先正达亦是增长可期。

至于先正达种子业务的价值,不仅仅体现在预期的成长性上,更重要的是凭借其*的育种技术与全球一流的种质库,来保障我国的粮食安全。

但是,对于这一点,资本市场似乎并不会给出太高的估值,中石油就是一个很好的参考。谁都不会否认中石油在能源安全方面所起的关键作用,然而上市以来20倍左右的估值中枢(PE-TTM)就很说明问题。

另一个对先正达未来估值不友好的因素是资本市场对它的界定,以农化为主的核心业务,似乎已经注定会被看做周期股,估值长期的天花板亦不会高。

而且,核心的两大业务增速都不快,预期上是一空一多,且偏空的植保业务规模更大。而看多的种子业务在更多利好政策落地前,其增长的程度并不确定,这在看重确定性的A股市场,可以说是非常的不利。

业绩方面,因为一些历史遗留问题,近3年来先正达的净利润波动巨大,这还要从中国化工收购瑞士先正时因融资产生了一些债务说起。

在收购交割后,经历了连续的资产重组整合,全新的先正达集团继承了一部分曾经的债务,因此在资产负债表形成了大额的未弥补亏损。

而反映到利润表上,就是大量的财务费用和少数股东损益侵蚀了净利润,导致了报告期内的先正达的净利润和归母净利润都出现了大幅波动。

至于,2020年净利润的大幅增长,主要还是因为财务费用里,偿还历史债务及利息的支出大幅减少,而非经营出现了明显改善。

至于账面上现存的未弥补亏损,我们认为不必太过担忧,凭借自身的造血能力,可以靠时间来逐步消化掉,至少背靠中国中化,不可能让如此优质的资产信用暴雷。

反观报告期内,公司毛利的变化幅度都非常小,这说明了先正达实际上经营的相当稳健。另一方,也证实了先正达是个成长性不足的周期股。

因此,我们大胆预测,先正达上市后,很可能会像中国石油那样,因着体量与地位出道即*,之后随着热度降温,市场对其周期股身份的观点将发挥主导作用,估值从而出现大幅回落,至于什么时候风云再起,就要看届时具体的驱动因素了。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

广投集团发挥国有资本引领作用,成功为广西新增孵化2家上市公司!

2021/07/17$tags$挖掘上市公司新引擎 探索资本市场新动能——2021上市公司高质量发展论坛即将在京举办

2021/07/16$tags$44只企鹅救上市公司的迷案破了

2021/07/15$tags$投资界24h|这家险资下场做GP;货拉拉更改至中国香港上市,官方回应;遇见小面完成超1亿元新融资

2021/07/14$tags$投资界24h|广州鼓励创投公司上市;张近东辞任苏宁董事长;百度造车挖来摩拜蔚来大拿

2021/07/13$tags$广州正式发文:鼓励创投公司上市

2021/07/12$tags$

旗下微信矩阵:

旗下微信矩阵: