基辛格有句名言——谁控制了石油,就控制了所有国家;谁控制了粮食,就控制了人类;谁控制了货币,就控制了全球经济。

2020年,中国原油产量1.95亿吨,同比增长0.9%(2019年原油产量同比增长0.8%);2020年,中国原油进口量同比增长7.3%,创纪录地达到5.42亿吨,花费1763亿美元;2020年,中国汽油表观消费量为1.14亿吨,按1吨油炼0.2吨汽油计算,每年“喂饱”汽油车需要5.7亿吨原油(不包括柴油车)。#进口5亿吨原油,还不够汽油车烧!#

汽油车造成中国对石油和美元的依赖,发展新能源车事关中国能源安全,而不仅仅是环保问题。2020年,汽油表观消费量同比下降7.85%,推广新能源车初见成效。

当前大行其道的三元锂电池,对锂、镍、钴有刚性需求。其中,锂资源以“辉石矿”和“盐湖”,前者主要分布在澳州,后者富集于南美。中国锂资源占比不到全球总量的10%,而且品位低、开采难度大,还会破坏环境。与锂相比,中国贫镍、贫钴的情况更加严重。

新能源车在中国机动车销量中的占比刚刚达到5%,上游资源已经全线吃紧,价格飞涨。到20%、50%、70%,不可想象。根据“短板理论”,锂、镍、钴任何一种的瓶颈就是三元锂电池产业的瓶颈。

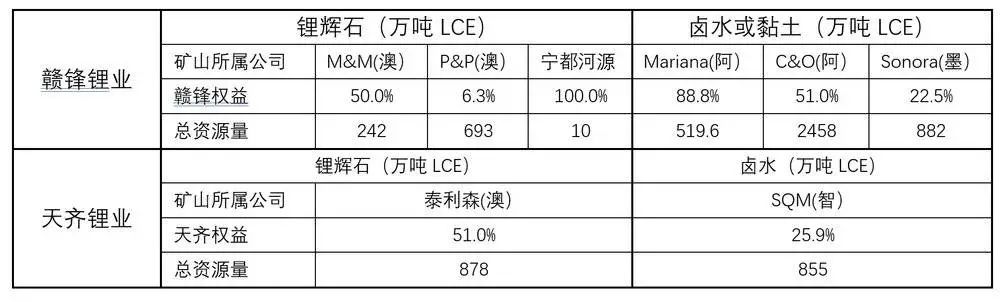

天齐锂业(002466.SZ)、赣锋锂业(002460.SZ)是中国锂电池原料(碳酸锂)的主要供应商,到世界各地收购锂资源也都很积极。天齐锂业最新市值超过1600亿(2020年净亏损18亿),赣锋锂业市值2700亿,静态市盈率267倍,足见资本市场热捧。

为“锂”走遍天下

根据五矿研究报告,2020年全球矿石锂产量为21万吨LCE(碳酸锂当量)。

另据Roskill预测,2030年仅中国新能源汽车对锂资源的需求就将达到58.2万吨LCE。在积极探索钠离电池、氢燃料电池的同时,还要尽可能多地掌握锂资源,毕竟锂离子电池技术最成熟而且已形成庞大的产业。

锂资源的获取有两个路径:矿石提锂、卤水提锂。矿石提锂工艺成熟,成为中国获取锂资源的主流方案,占比达80%。但矿石提锂能耗和成本偏高,而且中国缺乏高品位锂辉石矿资源。卤水提锂技术难度高,但能耗和成本相对低。

1)天齐锂业

中国锂资源储量中卤水占比达79%,但因卤水的提锂技术难度大,矿石提锂产量占比达80%。但中国锂辉石矿分布广、规模小、品质不稳定,有的矿山资源已枯竭。所以像天齐这样从矿石提锂起家的企业,一有机会就想去海外收购锂矿资源。

2013年天齐锂业营收只有4.1亿,净亏损1.3亿,经营活动现金流净额负1.3亿,净资产9.5亿,却要收购自己*的供应商——澳大利亚泰利森(主要资产为格林布什矿山),对价30.4亿。

2014年2月,天齐锂业定向增发募集的30.2亿资金到账,“蛇吞象”式收购倒是没造成多大资金压力。

问题是泰利森要输血才能活,天齐锂业只好以采矿权为抵押向汇丰银行贷款,2017年贷款余额达2.26亿美元。2019年,贷款最高额度被上调至7.7亿美元。

此外,天齐锂业还要向澳大利亚政府补税、要承担采矿后复垦等环境义务。

2017年3月,泰利森启动“二期扩产项目”,目标为134万吨/年,累计投资4.7亿澳元,资金来源为泰利森自筹,2019年10月正式运营。

2018年7月,“第三期扩产项目”获董事会批准,目标为180万吨/年、概算超过5亿澳元,资金来源为泰利森自筹。试运营时间从2021年被推迟到2023年,再推迟到2025年。

泰利森还没“消化”,天齐锂业又瞄上智力SQM(拥有阿塔卡玛盐湖开采权),斥资40.7亿美元购买23.77%股权,成为第二大股东并派驻三名董事。加上此前购入的2.1%股权,天齐锂业持有SQM权益达到25.9%。天齐又借了35亿美元抵押贷款。

2020年12月,SQM董事会批准概算为19亿美元的扩产计划,拟通过发行股票筹集资金,天齐锂业放弃认购权。

为满足资金需求,天齐锂业按每10股配3股的比例进行配售,募集资金净额27.2亿。相较于动辄几十亿美元的海外并购,这点钱不够“塞牙缝”的。

2020年12月,不堪重负的天齐锂业,引入澳大利亚上市公司IGO,后者投入14亿美元间接获得泰利森49%股益,2021年7月完成交割。

天齐锡业国内找锂不算顺利。2008年10月拍得“雅江县锂辉石矿”探矿权,2011年10月拿到《地质报告》,2012年获得《开采许可证》,但截至2020年末,一期工程仍无重大进展。

2)赣锋锂业

上文提到中国锂资源储量中卤水占比达79%,但卤水的提锂技术难度大,绝大多数企业都采用矿石提锂。

赣锋锂业的过人之处在率先实现“卤水直接提氯化锂”、“卤水直接电池级碳酸锂”的产业化,在成本、生产能力、指标稳定性等方面达到国际先进水平。

在2010年的《招股说明书》中,赣锋锂业号称“国内*同时拥有卤水提锂和矿石提锂”技术的企业,自然走上海外找矿之路。

2013年,赣锋开始对阿根廷Mariana项目尽职调查,最终获得超过80%权益(总代价约2250万人民币)。这是赣锋锂业首次在海外获得卤水矿权益。所谓的“太阳能蒸发”成本低廉,说白了就是晒两年。《2020年报》中,赣锋锂业称“Mariana项目已于2019年顺利完成可行性研究工作,计划在2021年内拿到建厂环评许可后开始建设”。

澳大利亚Mount Marion是个大型露天矿,探矿阶段与赣锋锂业有合作。2016年正式投入运营后,成为赣锋锂辉石的主要供应商。2017年,赣锋获得Mount Marion的43%股权(后增持到50%)。建成后,赣锋获得为期5年的包销权。

Mount Marion年锂精矿产量稳定在40万吨/年,赣锋锂业可包销其中的19.26万吨。

赣锋锂业在澳大利亚Pilbara Pilgangoora项目拥有6.3%权益,每年可获不超过16万吨6%的锂精矿。

赣锋锂来还获得阿根廷Cauchari-Olaroz盐湖项目51%权益(预计2022年试车),墨西哥Sonora黏土项目约25%权益。

赣锋锂业在西澳、爱尔兰及江西省投入时间和金钱并布局锂电池回收业务(2020年,宁德时代此项收入达34.3亿)。

3)小结

天齐锂业、赣锋锂业纵向一体化动机都非常强烈。

天齐锂业更加激进,不仅倾其所有还借了高利贷。成果是控股泰利森、向SQM派出三名董事,锂辉石、卤水两大资源获得基本保障。

赣锋锂业四面出击:一方面在国内掌控青海、江西等多块锂矿资源,同时将触手伸向澳大利亚、阿根延、爱尔兰、墨西哥、加拿大。目前建成运营的锂辉石、卤水项目各有三处。另外,在阿根廷有有两个锂盐湖项目尚在建设。

产品线

1)天齐锂业

天齐锂业营收包括两个部分:一是卖泰利森开采的锂精矿石(主要面向玻璃陶瓷行业),二是用锂精矿加工成碳酸锂、氢氧化锂及氯化锂(用于制备金属锂)。

锂精矿石业务本质上是卖资源,附加值远低于锂化工产品。从趋势看,天齐锂业“从卖矿石”向“卖产品”的升级还算顺利:

2013年锂精矿石销售收入6.4亿、占营收的60.2%,2020年锂精矿石销售收入增到14.8亿、占营收的比例降至45.7%;

锂化工产品销售收入从2013年的4.1亿增至2020年的17.6亿,占营收的49.2%。但峰值出现在2016年,为11.6万元/吨;2019年单价跌至7.2万元/吨;2020年锂化工产品单价跌至4.9万元,锂辉石单价也跌至4200元/吨。

天齐锂业“富裕”到可以把锂辉石卖给玻璃陶瓷企业,锂化工产品价格也显然下降。至少对天齐来讲,锂资源并不紧张或者说还没有充分利用。

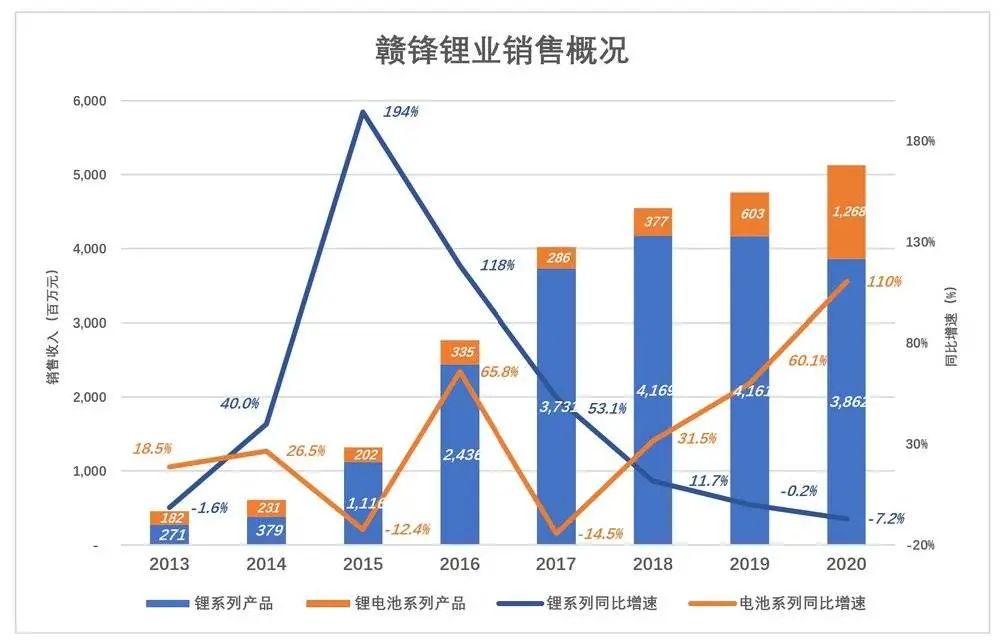

2)赣锋锂业

赣锋锂业的产品线非常丰富,涵盖五大类40多种锂化合物及金属锂,相关销售收入被分为两大类:

*类是“锂系列产品”,包碳酸锂、氢氧化锂、氯化锂等,涵盖范畴大致与天齐锂业的“锂化工产品相同”;

第二类是“电池系列产品”,包括锂电池、锂电芯及制造锂电池的直接材料。

2015年,赣锋锂系列产品(相当于天齐“锂化工产口”)销售收入突破10亿元(首次超过天齐,但没拉开距离),同比增长194%;2018年,赣锋、天齐此项收入41.6亿和40.4亿,非常接近;

2019年天齐锂化工产品销售价格下降33%,天齐将销量增速降至8.5%,锂化工产品收入下降27.6%至29亿。同年赣锋锂系列销售价格下降20%,赣锋销量增速超过24%,收入41.6亿基本与2018年持平。#天齐掉队了#

天齐的第二块收入“锂精矿”,相当于卖资源;赣锋的第二块收入是“卖电池”,比锂化工原料还要更进一步。2020年,赣锋锂电池收入超过12亿,同比增长110%。

天齐还在卖初级产品(锂精矿石粉),赣锋已可以卖锂电池/回收电池,高下立判。

投资价值

1) 盈利能力

天齐锂业“卖矿石”毛利润率远高于卖锂化工产品。在最火爆的2018年,卖矿石毛利润15.8亿、利润率71.9%;锂化工产品毛利润26.4亿、利润率65.2%。

2019年、2020年受新能源车补贴退坡及疫情等因素影响,两项业务毛利润都大幅下跌,但“卖矿石”业务明显抗跌。到2020年,锂精矿业务毛利润9.3亿,是锂化工业务的222%,毛利润率仍高达62.5%。

前些年,赣锋的锂系列业务规模优势不明显、毛利润还低,盈利能力明显低于天齐。

2018年,赣锋、天齐锂产品销售收入分别为41.7亿、40.4亿;赣锋利润率比天齐低25个百分点,结果赣锋的毛利润只有16.7亿,较天齐的26.4亿差一大截。

2019年、2020年赣锋锂系列产品急剧膨胀,销售收入分别达到天齐的142%、220%;毛利润率差距也大幅缩小,2019年赣锋锂系列产品毛利润接近天齐的80%,2020年一跌而为天齐的217%。

赣锋锂电池业务初见成效,2017年毛利润率负7.1%,2020年爬升至15.4%(宁德时代动力电池毛利润率为26.6%),金额不足2亿。研发、管理、市场费用一扣,电池业务肯定亏损。而天齐卖卖锂矿石,2020年毛利润达到9.3亿。整体算下来,2020年赣锋毛利润仅为天齐的88%(2019年为46%)。

2020年,赣锋净利润超过10亿,天齐却亏损18.3亿,主要原因是利息支出,2020年达18.2亿、超过年度毛利润,还有一笔6.44亿“投资公允价值”减计。

天齐巨亏的直接原因是并购SQM。截至2020年9月末,相关的未偿还贷款超过200亿,利息负担沉重。2020年底贷款已到期,展期利息更高,其中拖欠的利息将按计算复利!

两家锂化工产品毛利润率趋同,卖矿石毛利润率超过60%,卖动力电池毛利润率只有15%。如果天齐锂业能融到160亿,省下大笔利息支出,盈利能力将超过赣锋锂业。#虽说卖初级产品l有点low#

2)投资价值

天齐锂业

天齐锂业掌握了丰富的锂资源,但代价沉重。

2021年1月16日,天齐锂业公布了《非公开发行预案》,拟向大股东天齐集团发行4.4亿股,募集159亿,发行价35.9元/股,锁定期36个月。但由于大股东实施过减持,其中2020年12月有六次减持价值超过拟定的增发价。例如12月28日,通过竞价减持128万股,价格39.4元;通过大宗交易减持126万股,价格37.2元。

1月18日,天齐宣布“终止非公开发行”,增发预案有可能报上去立即被驳回。

截至2021年1季度末,“一年内到期的流动负债”高达214.7亿,而流动资产仅为29.7亿(其中现金11.9亿)。

2021年,锂资源需求大于供给,价格攀升,但天齐的债务风险仍未解除。比较可行的方案是启动新的一轮定向增发。目前20日均价为87.4元,意味着增发价不能低于69.9元(20日均价的80%)。

如果过不去眼前的“坎”,辛辛苦苦获得的海外资源将得而复失(因为相关股权早已被抵押),天齐锂业有可能成为下一个“乐视”。投资人*的策略是静观其变。

赣锋锂业

赣锋锂业掌握的锂资源同样丰富,且与天齐锂业存在此消彼长的趋势。天齐因资金压力被迫放弃在多个项目中的权益,赣锋则有好几个前景较好的在建项目,未来值得期待。

更重要的是动力电池项目已初步成熟,2021年8月宣布投资84亿建设15GWh“新型电池项目”。15GW是什么概念?2020年宁德时代动力电池出货量为31.9GWh。赣锋锂业动力电池产能几乎是半个宁德时代!

此外,赣锋锂业锂电池回收业务也有很大经济潜力及社会效益。

曾有新能源分析师向消费主题的基金经理推荐天齐锂业:

其实,截至2021年6月底持有天齐锂业的基金有102家,持股市值58.6亿;而持有赣锋锂业的基金多达286家,持股市值238亿。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。