今日,白酒、食品、银行继续接捧,迎来久违大涨。但其实,市场风格轮动已经有一段时间了,近日显得愈发明显。

短短10个交易日,三一飚26%,美的19%,保利16%,牧原13%,招行9%。当然,前期一大批白马跌了30-50%,中长线已经破位。如此大周期的趋势转折,不是简单几天就能扭转的,接下来恐怕也不要对这轮白马反弹的持续性抱有太大期待。

前期这批白马跌这么多,一方面是由于去年市场*抱团导致估值奇高之后的正常回归;另一方是面业绩基本面不可避免地随着宏观经济而下行。在反弹之前,这批白马并没有出现大面积低估的情况,在逻辑上也不能支撑太久。在我看来,前期博白马超跌反弹的短期投资者,接下来可以分批落袋了。

现在,全市场的目光依旧在硬核科技——新能源车(含锂电)、光伏、芯片上。如此疯狂的行情还能不能疯?疯多久?值得探讨与思考。

1

撕裂与人性

首先,我们来看看市场整体的估值水平。当前,上证指数PE(TTM)为14.2倍,PB为1.53倍,位于过去10年估值中线水平。但上证大权重为金融地产,看似仍然便宜,但早已失真,不用多讲。

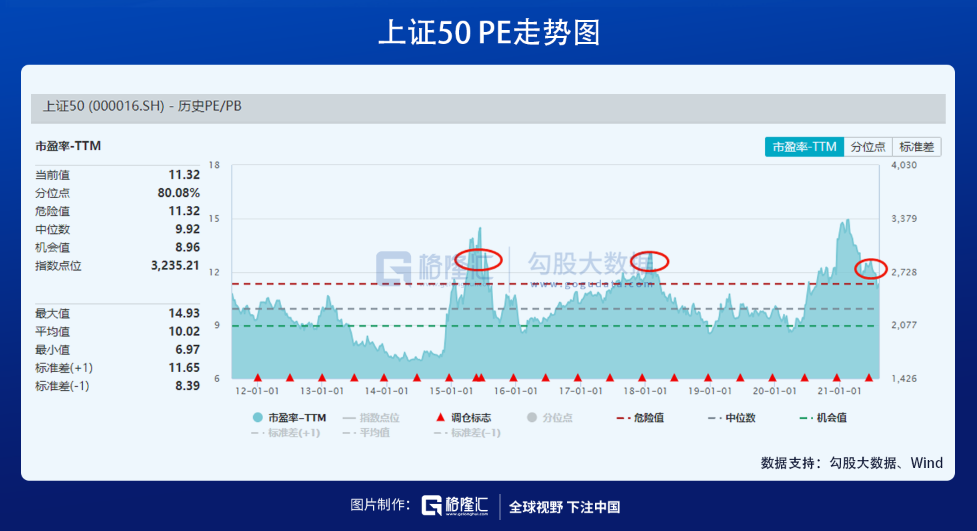

蓝筹为主的上证50,虽然经历了半年的回撤,当前PE仍然有11.3倍,估值水平仅次于2015年和2017年末。要知道在今年2月行情崩盘之前,估值水平比2015年牛市高峰还要高。沪深300的状态跟上证50相差不大。

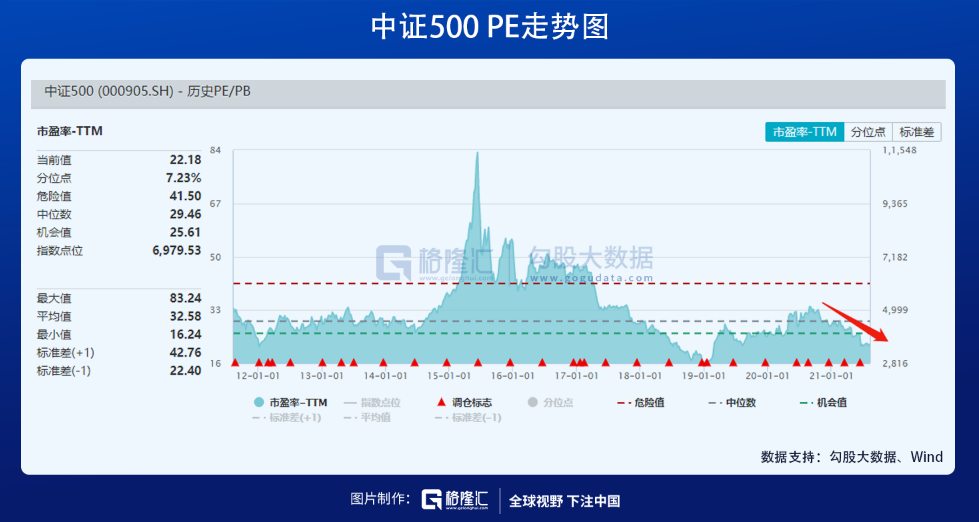

不过,以小盘股为主的中证500从去年7月便开启了大熊途,当前PE仅22倍,低于10年来估值下线,略高于2018崩盘的那一年。而2015年牛市高峰,中证500估值高达83倍。

上证50向上,中证500向下。这是市场选择出来的结果,亦说明市场越来越强化“恒者恒强”的逻辑,逐步靠齐更为成熟的港美市场。

逻辑上,这几年中国宏观经济拾级而下,多数行业已经没有增量,存量市场竞争异常激烈,而龙头竞争力凸显,业绩成长性和确定性要远高于中小型公司,自然也得到了越来越多资金的青睐。

现在,市场极为撕裂,更愿意押注行业有增量、龙头业绩增速特别快的赛道,给予非常激进的估值水平。诸如今年爆火的新能源车、光伏、芯片。

但经过长达半年、乃至1年的持续暴涨,已经出现了买股票不看估值的新理论,更出现了基民威胁基金经理,不买硬科技赛道股票就赎回的疯狂现象。

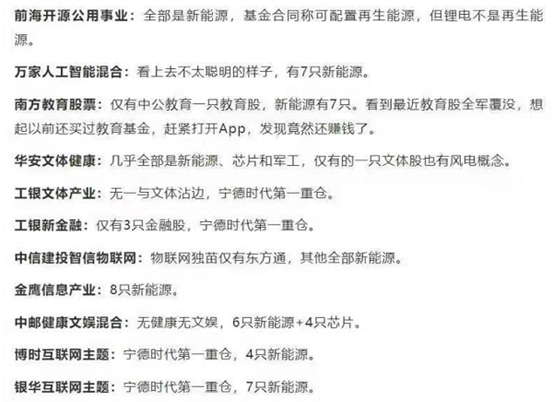

以致于媒体出来质疑基金的“契约精神”——挂着“羊头”的摊位上吃到了“狗肉”。本来基金经理是相对专业的选手,现在需要散户们来指指点点,教人炒股,时代变了?不是的,持续暴涨的行情,贪婪的人性驱动着这一切。

6亿基民把钱交给基金经理,而大量的钱又集中在少数明星基金经理手中,交易策略雷同,出现了一幕幕令人匪夷所思的爆裂式的大行情。

比如锂电赛道,1年3、5倍常见,10倍涨幅的公司也不少。这跟去年YYDS的食品饮料(白酒)何其相似,赛道好,业绩确定性好,期盼着高估值会被业绩消化。然而现实是,短短数月一大批白马被干了30-50%。

当前,三大板块有一些撤退迹象。芯片ETF最近7个交易日下跌9%,龙头代表之一的兆易创新同期大跌21%。新能源车ETF最近2日大跌5%,宁德时代4日跌了10%。当然,光伏ETF相对还够刚,2日小跌1.4%。

这次是继续拉涨过程中的小插曲,还是大回撤的开启?我们不得而知。但结合当前板块狂热亢奋的情绪以及主力调仓传统白马来看,当前继续激进做多上述3大行业面临的风险是巨大的,虽然短期行情仍有可能反复。

新能源车的暴涨,以致于创业板指呈现了明显的高估状态。当前,PE达到60.4倍,已经渐渐接近2015年5178点该板块的估值水平。同样放眼全球,估值依旧是最高的。我们不得不警惕其中蕴含的风险。

2

货币与通胀

讲完行情,再来讲一讲昨日央行发布的《中国货币政策执行报告》,对于接下来的投资还是很重要的。

央行在报告中体现的货币政策思路跟730政治局会议相似:统筹今明两年宏观政策衔接,保持货币政策稳定性,增强前瞻性、有效性,坚决不搞“大水漫灌”。具体解读请看文章——。

报告中,多次提到——主要发达经济体(主要指美国)货币政策转向可能带来溢出效应和风险扩散。通胀水平保持高位,主要发达经济体货币政策转向步伐可能加快,全球尤其是新兴经济体跨境资本流动、汇率和金融市场波动加大等问题均值得关注。

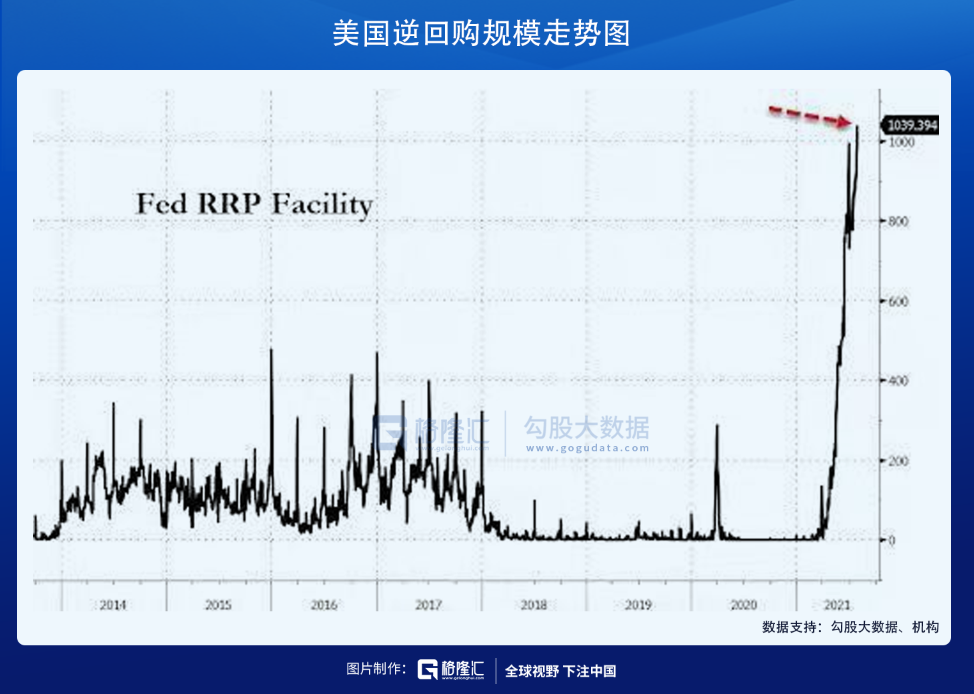

过去几个月,美国通胀愈发失控,但美联储不断安抚市场——通胀只是暂时。另外,美国金融市场流动性已经非常充裕,逆回购金额近日已经突破10000亿美元大关,但美联储仍然坚持每个月1200亿美元的购债计划。

通胀如此之高,但美联储依旧不为所动,主要逻辑不是就业不是经济,而是维持大而不能倒的金融市场。尤其是美国股市已经催生出史无前例的大泡沫。

一边继续放水,一边又期盼着高通胀自然回落到正常水平。能实现吗?中国央行的这份报告给出了一些思考。

有人认为,2008年国际金融危机后,主要发达经济体长期货币超发但并未出现通胀,说明货币和通胀之间的关系失灵,因此把央行通过资产购买扩张货币,作为既可以刺激经济又不会带来通胀的“灵丹妙药”。但为何2020年以来这波大放水,主要发达经济体通胀都一起飞涨呢?

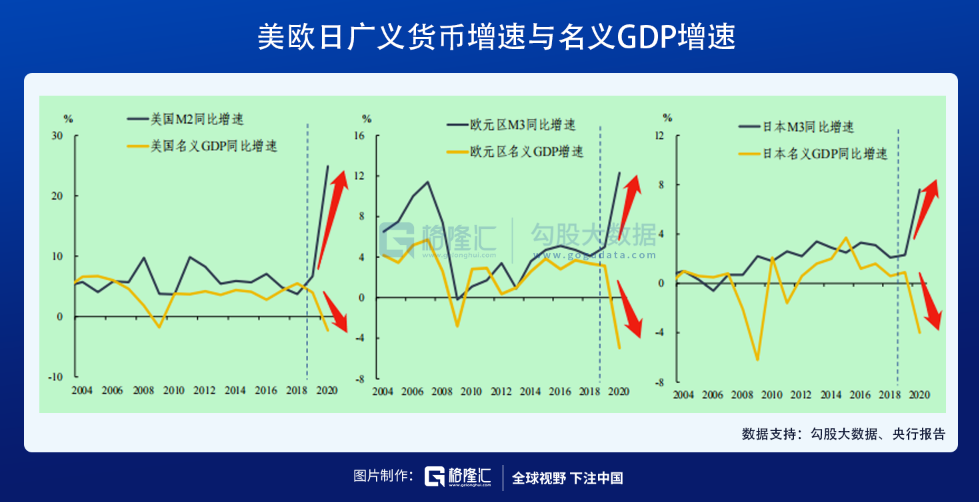

2008年三季度末至2017年末,美、欧、日央行资产负债表扩张非常夸张,累计分别为375%、209%、375%,但同期货币供应量仅增长80%、30%、27%,平均增速仅6.5%、2.8%、2.7%,跟同期3.1%、1.8%和0.4%的名义GDP平均增速大体相当,这是发达经济体没有引发明显通胀的根本原因。

2020年这一波,美欧日央行资产负债表扩张同样激进,支持财政赤字货币化,导致同期货币供应随之大幅增长,这是今年通胀高企的最根本原因。这跟此前的放水没有引发高通胀有很大不同。

2020年,美联储购买了约52%的新增国债,由此支持财政支出形成的货币供应量占美国新增M2的61%。去年末,美欧日货币供应量分别同比增长24.9%、12.3%和7.6%,而名义GDP增速分别为-2.3%、-5%和-4%,货币增长大幅偏离了名义GDP增速。从物价走势看,美国通胀形势最为严峻,两者之间的偏离也*。

货币大量超发必然导致通胀,稳住通胀的关键是管住货币。中国就是一个鲜明的典型——中国当前通胀压力比较小,最根本的因素是去年5月便*全球实施宽松货币政策的正常化,M2增速早早与经济增速匹配。

这也从另外一个角度说明了,美国一边要继续放水,一边又期望通胀自然回归,其实根本就不现实。接下来,最有可能的是,被迫于高通胀压力,美联储不得不减少购债、缩债,进而开启加息周期。

但纵观过去,美国一旦开启加息周期,每次都会爆发危机!对于我们的启示是,投资策略从进攻变为防御,祈求能够安然度过这个史无前例的泡沫爆破的洗礼。

8月11日,美国方面会公布7月份的通胀数据,值得高度关注。

3

尾声

今年,A股行情异常撕裂,掌握市场话语权的大多机构抛弃了价值投资的理念,更多趋向于做趋势性投机,亦成为了市场不稳定运行的*根源之一。春节那一波是,7月底世界末日般的暴跌亦是。

近期,市场熬过了政策面的密集打压,行情有所回暖,但持续性会有多强也不见得,但市场跷跷板效应非常明显,茅指数涨了,宁指数就要失血。

现在做3大热门赛道,容易吃到“剩宴”,如果配置到超跌的白马中去呢,可能又没有持续性。这样的状态对于普通投资者而言,亏钱特别容易。但没办法,未来这种撕裂可能会是常态。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。