阿里跌,腾讯跌,美团跌,没上市的字节跳动估值也被下调。在资本市场上,互联网公司正在面临一次严峻的困难时期。

这是整个行业历史上的第二次系统性风险——上一次已经是有些遥远的二十年前,互联网泡沫破灭时期。

本轮风险展示出的特殊性和复杂性,已远超简单的估值变化范畴:用户数量和使用时长见顶、业绩增速下降、反垄断和数据信息等行业监管日趋严格。这些因素的合力导致,互联网公司在资本市场上的估值快速下降。

下沉市场是被行业寄予厚望的新空间。拼多多积累了超过淘宝的用户数量,快手的5亿用户撑起了最高1.7万亿港元的市值。但经过几年渗透,两家下沉市场的代表企业市值跌去大半,显示出曾经的蓝海正在迅速变红。

军工研究-一线城市-高线级城市-下沉市场,互联网几十年间从实验室走向民用,再从一线城市到低线级城市的扩张路径清晰可见。市场规模逐渐扩大的同时,中国的科技互联网公司也逐渐失去了进一步成长的空间。

日益逼仄的状态下,中国的科技互联网开始进入“夺食阶段”:用多元化的方式化解单一业务增长放缓的窘境,相互进攻至其他公司的业务领域。还有部分企业进入金融领域、实体领域寻找增量,最终引起了监管力量的强烈警觉。

在这场系统性风险面前,出海成了无法绕开,却又被有意无意忽视的话题。

向海外市场输出产品和服务,几乎成了中国科技互联网公司寻找增量的*选择。尤其是主营业务天生就在海外的一些“原生出海”型科技互联网公司,开始展示出超越同行的成长能力。

01

国内用户瓜分殆尽

失去了高速成长赖以存在的用户基础后,资本对科网股的追捧开始退潮。

互联网企业与大多数传统产业不同的特点就是高度依赖用户,强调用户规模,强调用户价值的发掘。如果失去了用户,互联网公司的商业模式就无从谈起。

拥有了用户,互联网公司才能有无限的想象空间。很多企业都是从一个聚拢用户的服务开始的——这些服务开始的时候甚至没有形成商业模式,腾讯、陌陌等社交工具类就是其中的典型代表。

经过几十年的发展,行业探索出了以广告、游戏、电商和投资为主的获取收入的模式,这些也成了巨头级企业最重要的盈利来源。

没有用户的累积,这些商业模式都是水月镜花。但现实的严酷就在于,互联网的触手已经伸到了中国社会的各个角落,城市、乡镇市场,新的用户来源消失殆尽。

拼多多、快手和抖音是下沉市场接受度最高的APP,几家公司也吃到了下沉市场的增量红利,但如今已经分别遭遇了不同的困境:拼多多的单位用户消费金额上涨缓慢,快手用户使用时长出现下滑。大量公司至今仍严重依赖资本输血和补贴获客以此获得收入,没能找到更好的盈利模式。

下沉市场空间不再,仅剩幼儿和老年人群能够称之为增量用户。

资本对成长性有着狂热的追求。在失去了高速成长赖以存在的用户基础后,资本对科网股的追捧开始退潮。包括谷歌、Facebook在内的美国互联网公司估值下降的同时,中国科网股的估值下降更为猛烈。

腾讯的市盈率已经下降至20倍左右,这是在过去多年从未有过的情况,美团、快手等互联网公司的市销率估值下降至6-8倍。这些数字之低,已经很难让人想象,这些都是几年前最朝阳的朝阳产业。

增量有限情况下的激烈博弈,让强大如阿里巴巴也在拼多多、抖音快手的冲击之下焦头烂额。资本对于这样高强度的竞争心里更加没底,退出成了最安全的策略。

02

成长性绿洲

在无数产品经理和技术人才的努力下,中国的科技互联网产品——不论是硬件还是软件,都有着被低估的强大竞争力。

中小型互联网公司,是行业出现成长性困境之后的重灾区。这些企业的估值、市值一般在数亿到数十亿不等,占据互联网经济中的某些垂类领域生态位,有一定的知名度,但成长性匮乏,处境尴尬。

“出海”成了这个大背景之下,很多科技互联网公司必须做的战略选择。

中国的科技互联网公司在国内激烈混乱的竞争中,练就了一身硬件低成本、软件服务用户的本事。在无数产品经理和技术人才的努力下,中国的科技互联网产品——不论是硬件还是软件,都有着被低估的强大竞争力。

以TikTok、SheIn、赤子城、安克创新、传音等为代表的“原生出海”型科网企业,从一开始就凭借对海外市场需求、文化的理解,结合中国的产品和运营能力,去海外吸引用户。

这其中以社交娱乐、游戏、跨境电商、智能硬件等为主要代表。再加上腾讯、小米等巨头公司在海外的产品和投资布局,都表现出了非常良好的成长势头。

2020年,TikTok不惧美国、印度等国不利的政策环境,在用户规模、收入等关键指标上都实现了大幅度的提升。到2021年,TikTok已经成为全球下载量*的应用,超越Facebook。

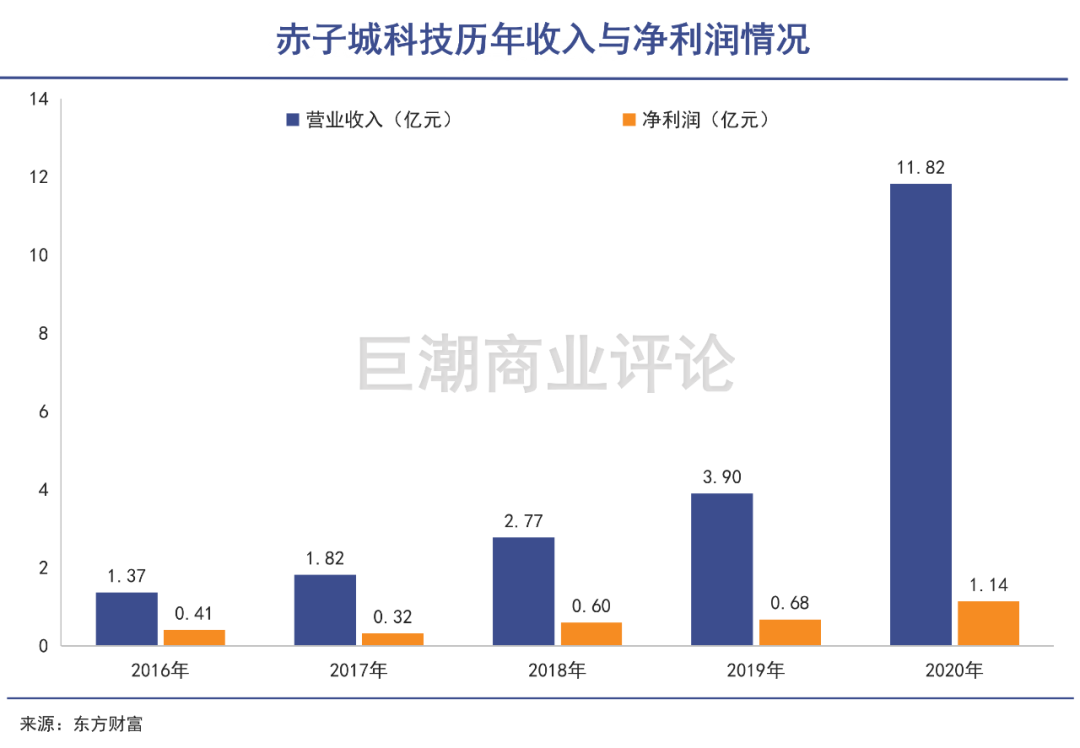

社交出海领域的代表企业赤子城,2020年收入大增203.2%,毛利增长187.7%。在2020年较高增速的情况下,其2021年半年业绩继续飞升:收入预计超10亿人民币,同比增长超过575%,其中增值服务收入同比增长了50倍以上。

相比之下,国内规模*的陌生人社交企业陌陌,在2020年录得负增长——收入-11.7%,毛利-17.31%,净利润-29.2%,2021年一季度同样是全面负增长,其市盈率(TTM)已经低至8倍以下,市销率低至1.2倍以下,估值和宝钢接近。

主打快时尚的独立外贸品牌SheIn在2020年实现了100亿美元的营收,夸张的是,这个成绩是在其2019年收入只有28亿美元的基数上实现的。疫情期间,SheIn获得了前所未有的业绩大突破,以至于一度被迫暂停接受新订单;

国内的服装电商代表唯品会,在2020年的收入、毛利润增长等重要的成长型指标数据不堪,都仅有个位数增长,到2021年一季度才开始出现反弹;另外一家重要的服饰时尚类上市公司蘑菇街,收入规模已经在过去四年时间里下滑了三年。

明显的成长性差异,在出海与不出海之间体现得非常充分。

03

互联网国际化才刚刚开始

欧美、亚非拉美地区的互联网市场,仍然是只翻耕过一遍的肥沃土壤。

除TikTok、SheIn等之外,东南亚小巨头SEA也是互联网出海的成功案例。腾讯以投资的方式获得了这家公司22.90%的股份,是位列创始人李小冬之外的第二大股东。

目前,SEA市值已经超过1500亿美元,2020年的收入和毛利润都实现了翻倍增长,市销率估值已经高达35倍以上,是国际互联网企业中高估值、高增长的代表。

而当年腾讯对其进行大手笔投资,最重要的原因就是东南亚是一个有着10亿用户基础,并且互联网正快速渗透到人们生活中的一个地区。

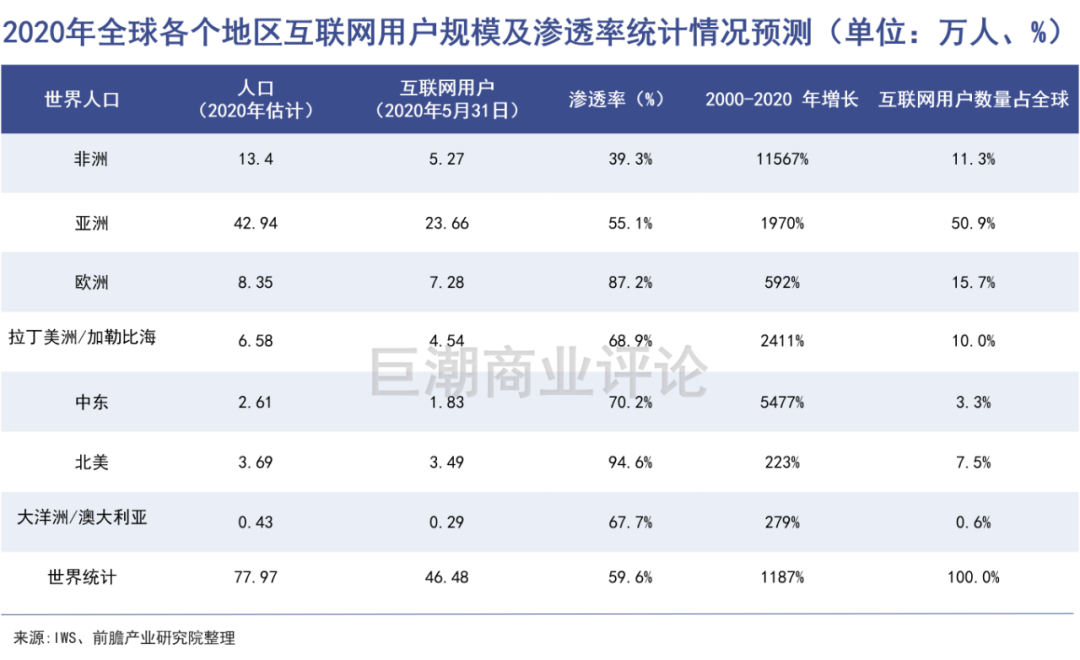

东南亚是全球互联网用户增长的缩影。根据前瞻产业研究院的数据,截至2020年6月(5月31日),全球互联网用户数量达到46.48亿人,占世界人口的比重为59.6%。

全球范围内仍有40%的人口没有被互联网所渗透,粗略计算接近30亿人,广泛分布在亚非拉美地区,这是一个*值相当大的数字,是中国互联网企业所急需的增量用户。

而在那60%被互联网所覆盖的人口中,除了14亿的中国人之外,绝大多数用户在美国互联网巨头的覆盖之下。这些巨头的产品和服务虽然足够优秀,但也存在一些重要问题:

1.巨头公司都是平台型企业,缺乏对用户的精细化运营能力,缺乏垂类服务;

2.FAANG等巨头高度依赖互联网广告作为盈利来源,因此在用户体验上普遍不如国内的免费应用,在商业模式上也较为单一;

3.企业、产品充斥着美式文化和美式价值观,难有多元化的文化与价值展示。

因此,除中国之外,欧美、亚非拉美地区的互联网市场,仍然是只翻耕过一遍的肥沃土壤,竞争的颗粒度不够细。垂类应用、精细化用户运营的空间仍在。

TikTok和SheIn的巨大成功之外,其他出海企业也正在快速崛起。以社交赛道为例,港股上市公司赤子城旗下的开放式社交应用MICO已经成为欧美、中东、东南亚、南亚地区的主流陌生人社交网络,位列近百个国家社交软件畅销榜前10。旗下Yumy、YoHo等其他产品也在全球社交市场抢占份额。

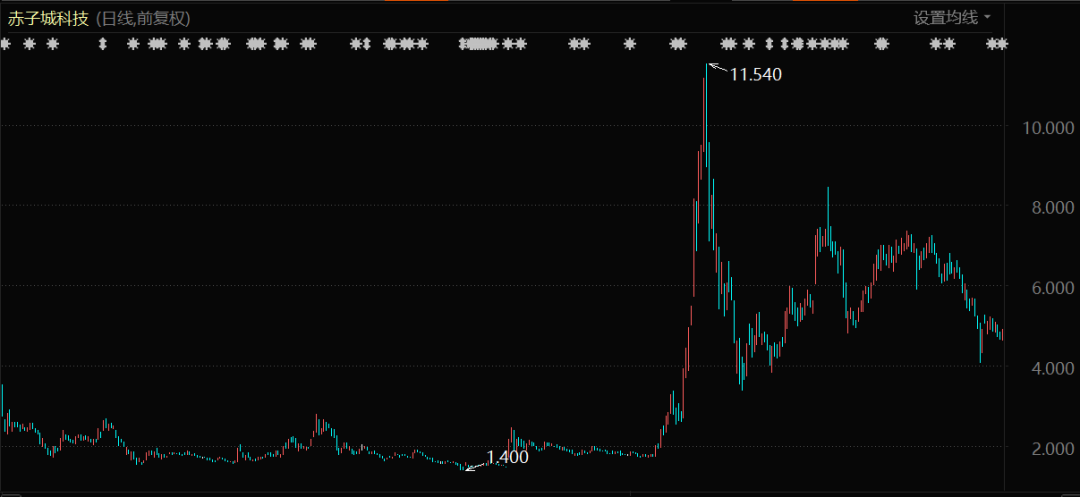

赤子城科技股价表现(自上市至今)

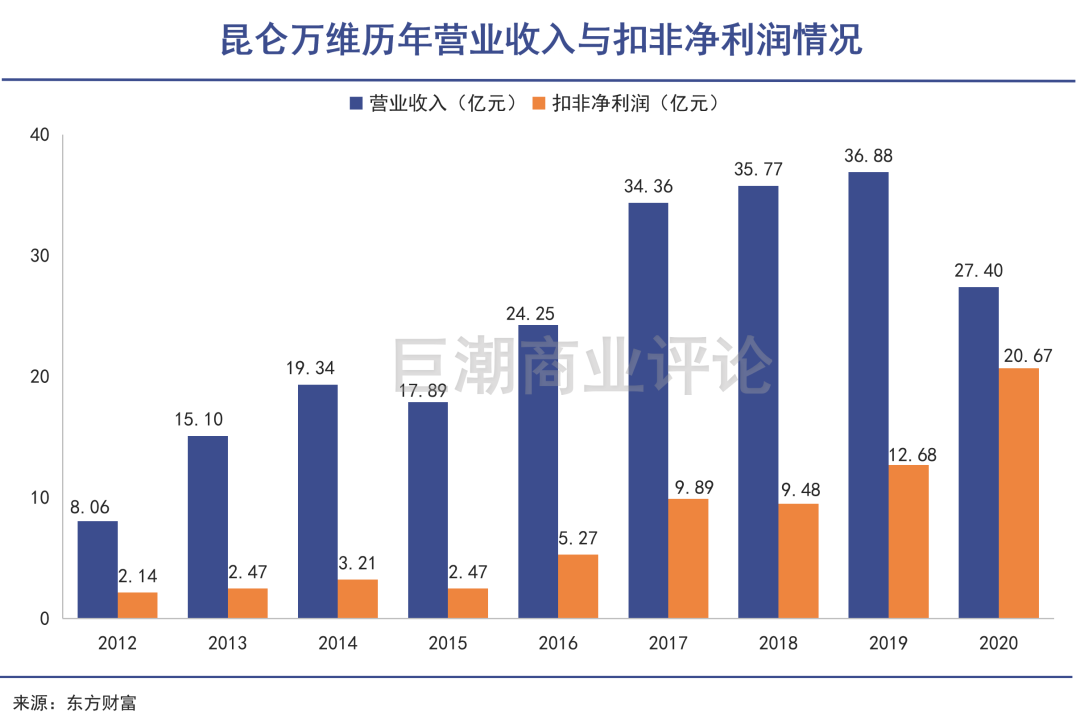

另一家社交出海上市企业昆仑万维,则通过不断收购海外表现亮眼的社交产品抢占市场,今年初收购的StarGroup,其核心产品StarMaker是东南亚用户规模*的在线K歌社交应用。

相比海外同类竞品,中国出海的产品采用差异化、本地化的策略搞精细化运营抢占用户心智,在各国融入不同的文化元素。例如SheIn将中国网红经济的核心经验复刻到广阔的全球市场,抓住了近几年欧美市场KOL营销的早期红利。

在以线下运营商渠道为主的欧洲,小米通过加强与运营商的合作获得成功,今年4月欧洲手机市场份额中,小米首次超过苹果排到第二。

赤子城的社交产品在英国增加艺术类的内容,在美国增加说唱类内容,这些都不是难以理解的运营思路,但对于大平台来说往往无暇顾及——大平台利益*化的策略是服务大基数人群,提供标准化服务。

互联网用户的需求远不止于标准化服务。精细化的运营,垂类的切入,多种文化与价值观的展现,正是国内互联网企业在海外的优势和机遇。

04

写在最后

互联网企业的估值问题之所以成为问题,首先就在于大量的企业对于寻找增量的来源束手无策。而这也被敏锐的资本所察觉。

走出国门、开启国际化征程的科技互联网公司越来越多,在东南亚、中东、非洲、欧美国家,出现了越来越多中国企业的身影。出海,就意味着更大的市场空间、相比国内较宽松的监管环境以及更多的增量价值,也意味着重新获得资本的认可。

在全球用户被圈占、被服务完毕之前,我们仍将看到这个过程持续向前,这会成为科技互联网企业抵御这一轮行业系统性风险最核心的路径之一。

行业风险充分释放的过程中,有海外生存能力的互联网企业将会崛起;而那些无法掌握海外增量用户的企业,就不得不在逼仄的空间中勉强求生,要么把自己逼到*火并到底,要么偃旗息鼓失去未来。

两条道路的生存概率,都算不上高。

【本文由投资界合作伙伴微信公众号:巨潮商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。