在多种因素的推动之后,毫无疑问,半导体设备厂商在今年也是钱包袋鼓鼓。

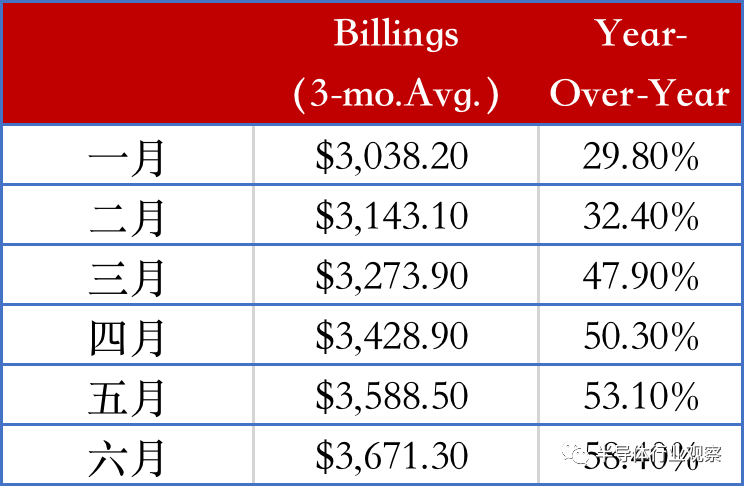

2021年是芯片大缺货,代工厂大举扩产、建厂的一年,在这样的背景下,对半导体设备的需求激增,设备厂缺货、订单积压已成常事。SEMI 总裁兼首席执行官 Ajit Manocha 表示,半导体设备市场在 2021 年上半年表现出非凡的增长。根据SEMI发布的设备市场数据订阅 (EMDS) 账单报告,上半年每个月份都有很大的增长,其中6月的账单比2020年6月的 23.2亿美元高出58.4%。

数据来源:Semi July 2021

半导体设备厂商交出上半年成绩单

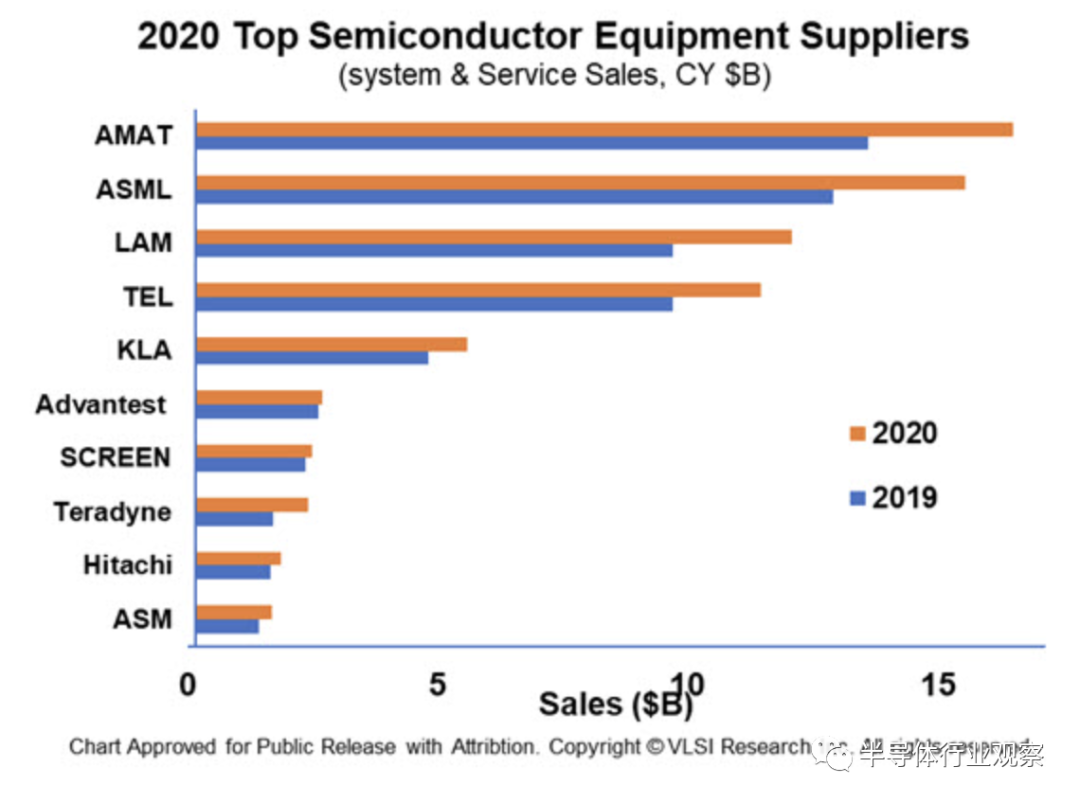

稳坐全球半导体设备的前十名的赢家,还是如下这几家:应用材料(Applied Materials)、阿斯麦(ASML)、泛林(LAM Research)、东京电子(Tokyo Electron Limited (TEL) )、科磊半导体(KLA-Tencor)、爱德万(Advantest)、斯科半导体(SCREEN)、泰瑞达(Teradyne)、日立高新(Hitachi High-Tech)、先进太平洋科技(ASM Pacific Technology)等。所有的设备企业无一例外上半年比去年同期都收获了不同程度的增长,40%-50%的增幅很常见。

图源:VLSI research

应用材料

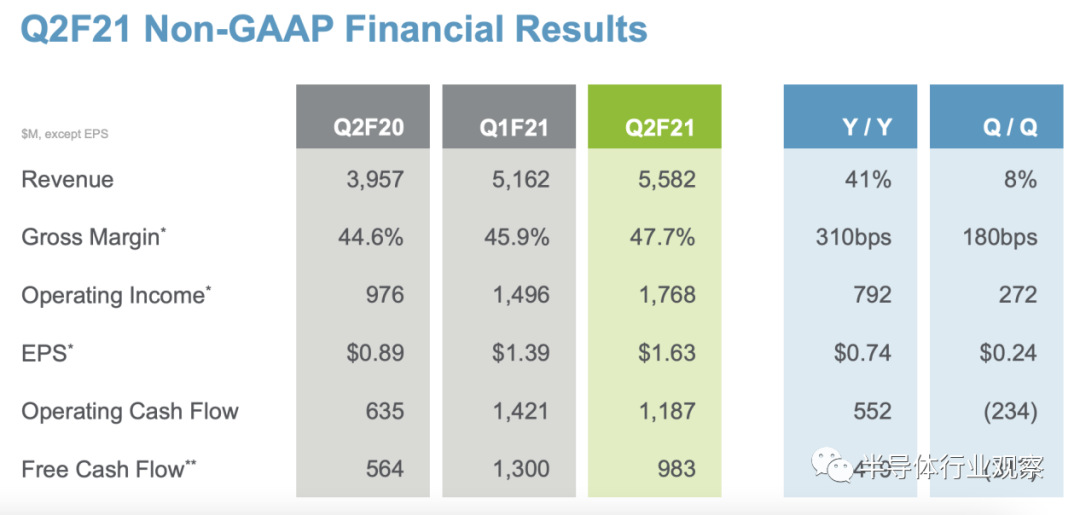

应用材料2021财年第二季度(截至2021年5月2日)的营收为55.8亿美元,*季度的营收为51.6亿美元,也就是说2021财年前两个季度总营收为107.4亿美元,比2020财年前两季度的总营收的81.1亿美元同比增长32%。“Applied Materials 创纪录的业绩得益于我们半导体业务的广泛实力,” 应用材料总裁兼首席执行官Gary Dickerson如是说。

应用材料2021财年前两季度的财报情况(图源:应用材料)

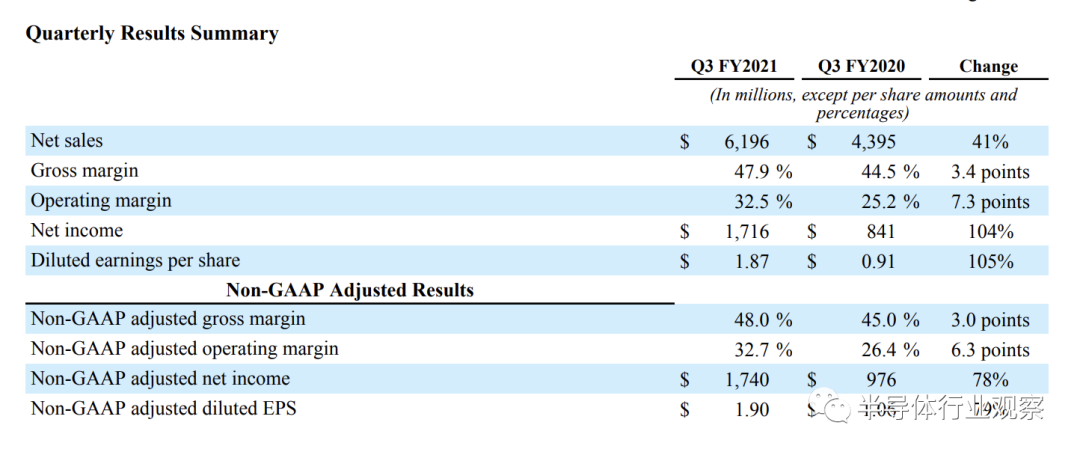

昨日,应用材料也发布了其2021财年第三季度(截止2021年8月1日)的财报,第三季度收入为62亿美元,同比增长41%。创纪录的季度GAAP营业利润率为32.5%,非GAAP营业利润率为32.7%,同比分别增长7.3和6.3个百分点。该公司总裁兼首席执行官Gary Dickerson表示:“由于经济数字化转型推动的长期趋势推动了对半导体的强劲长期需求,应用材料取得了创纪录的业绩。”

应用材料2021财年Q3的财报情况(图源:应用材料)

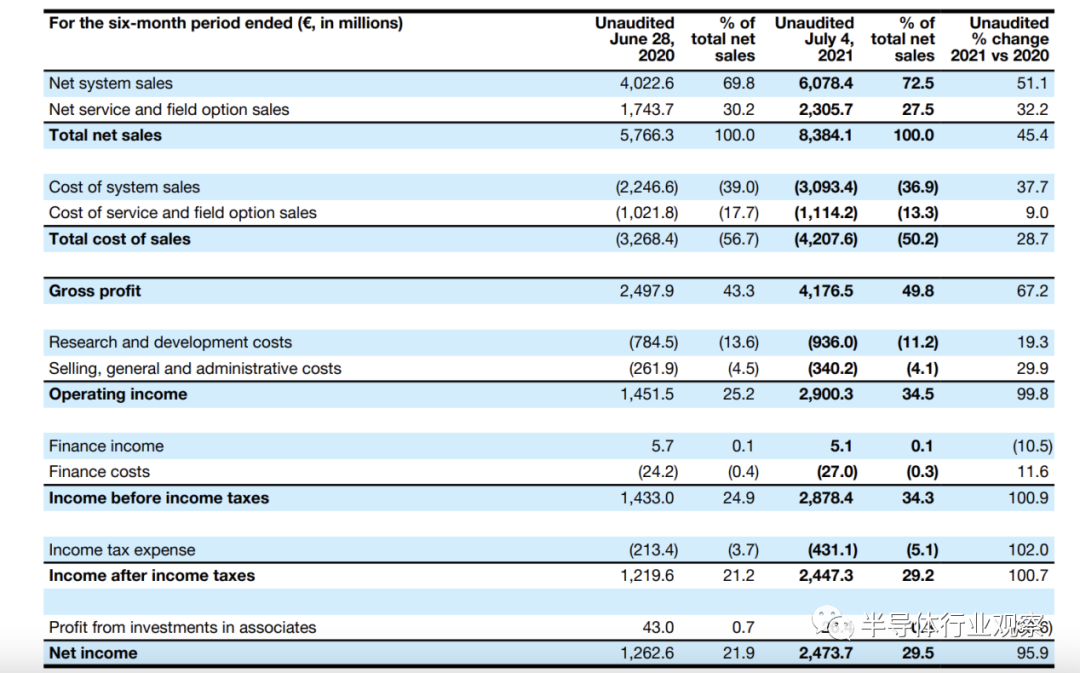

ASML

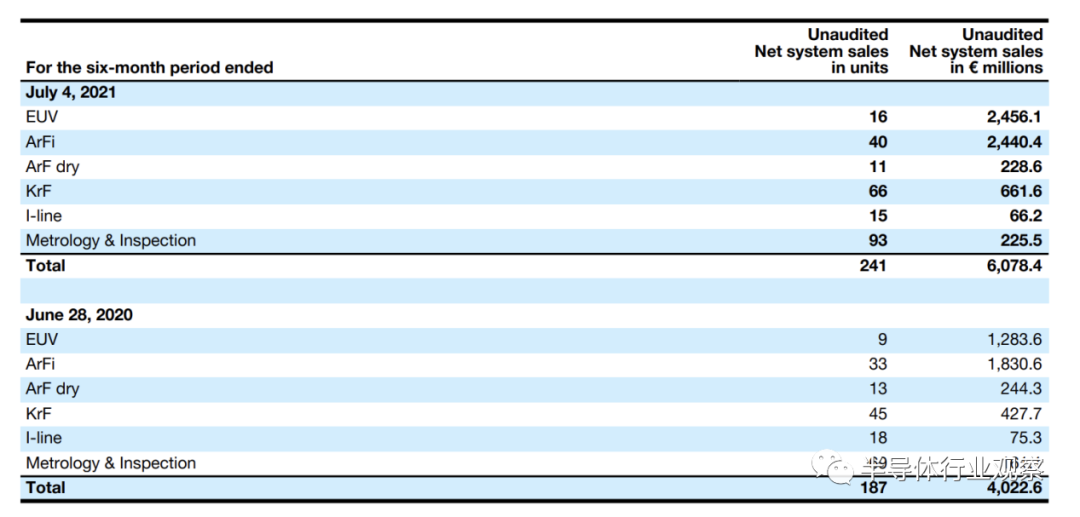

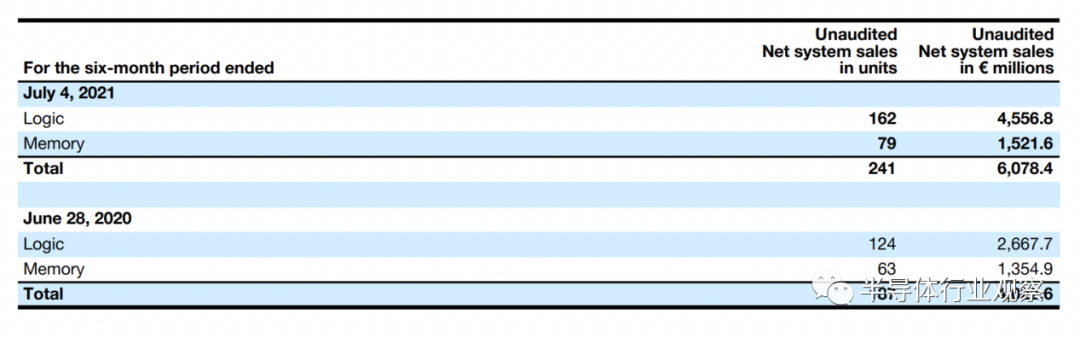

ASML 2021年上半年的总净销售额为84亿欧元,比2020年上半年的58亿欧元增长了45.4%,利润占总净销售额的比例从2020年上半年的43.3%上升到2021年上半年的49.8%,如下图(a)所示。2021上半年ASML销售了126台DUV和16 台EUV设备,相比之下,2020年上半年有97个DUV和9个EUV系统。不过还有2个EUV系统和1个DUV系统的收入将在2021年下半年确认,如下图(b)。在逻辑领域卖出162台设备(2020上半年是124台),净销售额为45.5亿欧元;在内存领域共计卖出79台设备(2020上半年63台),净销售额为15.2亿欧元,如下图(c)。

图(a):ASML 2021年上半年的运营业绩(图源:ASML财报)

图(b):ASML 2021年上半年各项设备的净销售额(图源:ASML财报)

图(c):ASML 2021年上半年的最终用途的系统销售净额(图源:ASML财报)

而ASML 2021年上半年的研发投资为12.572亿欧元,2020年是11.109亿欧元。在2021年上半年,研发投资主要集中于支持公司在EUV、DUV和应用领域的整体光刻解决方案的项目。首先是EUV方面,2021年上半年ASML继续投资于EUV的大批量制造,完成了NXE:3600D的开发,并进一步提高其已安装的基础系统的可用性和生产率。此外,他们的路线图包括High-NA,下一代0.55NA系统,以支持客户2纳米逻辑及以上,以及类似密度的内存节点。DUV领域,ASML提升了最新一代浸没系统NXT:2050i和开发提升干式系统XT:860N,并继续开发下一代扫描仪,其中NXT:2100i用于大多数高端应用,NXT:870用于KrF干燥市场的突破性生产力;在应用方面的探索,ASML持续投资于单光束检测、电子束计量和光学计量(Yieldstar ADI和IDM解决方案)。此外,还要确保其多波束检测路线图,并不断扩大公司在整体软件应用领域的投资。

对于2021年下半年,ASML财报中指出,与去年相比,预计2021年净销售额将增长约35%。预计逻辑的需求将保持健康增长,将继续推动对EUV系统以及我们其他产品的需求。在逻辑上,客户继续使用7/5nm的先进技术节点,以支持数字基础设施的建设,推动终端市场应用,如5G、人工智能和高性能计算等需要*设备的应用,这些设备有更长的交货时间和认证时间表。在内存领域,ASML的客户表示看到了复苏的迹象,而且越来越多的内存厂商开始拥抱光刻技术,因此,ASML表示今年下半年的需求将会增加。

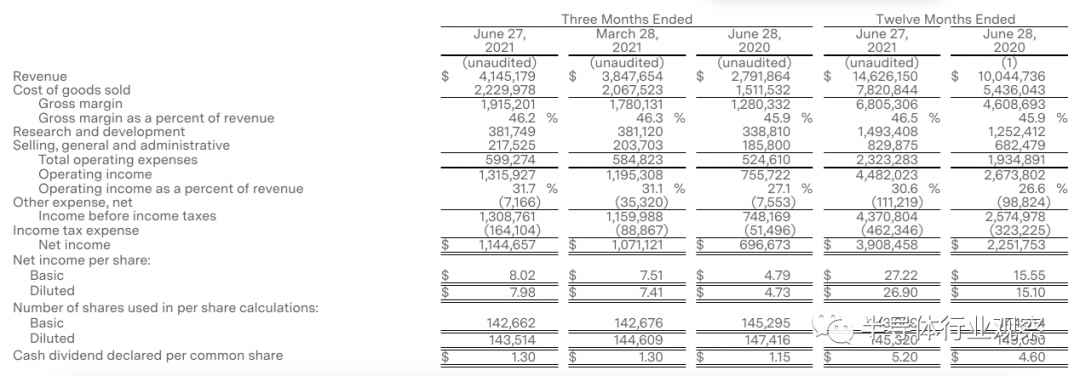

LAM Research

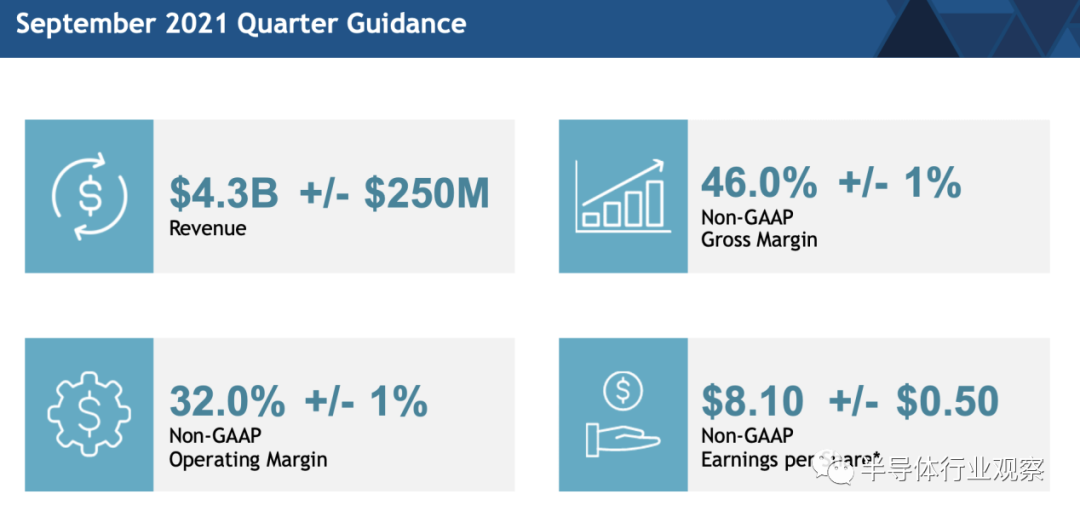

LAM Research也公布了其截至2021年6月27日(“2021年6月季度”)的财务业绩。截止6月27日,公司收入41.5亿美元,非 GAAP 摊薄每股收益为 8.09 美元。2021年3月的季度营收为38.48亿美元,非 GAAP 摊薄每股收益为 7.49亿美元。计算可得,2021年上半年LAM Research的总营收为79.9亿美元,而2020年上半年的营收为52.9亿美元,同比增长了51%。

LAM Research季度的主要财务数据(以千计)(图源:LAM Research)

LAM Research预计9月季度的营收将有43亿美元(图源:LAM Research)

TEL东京电子

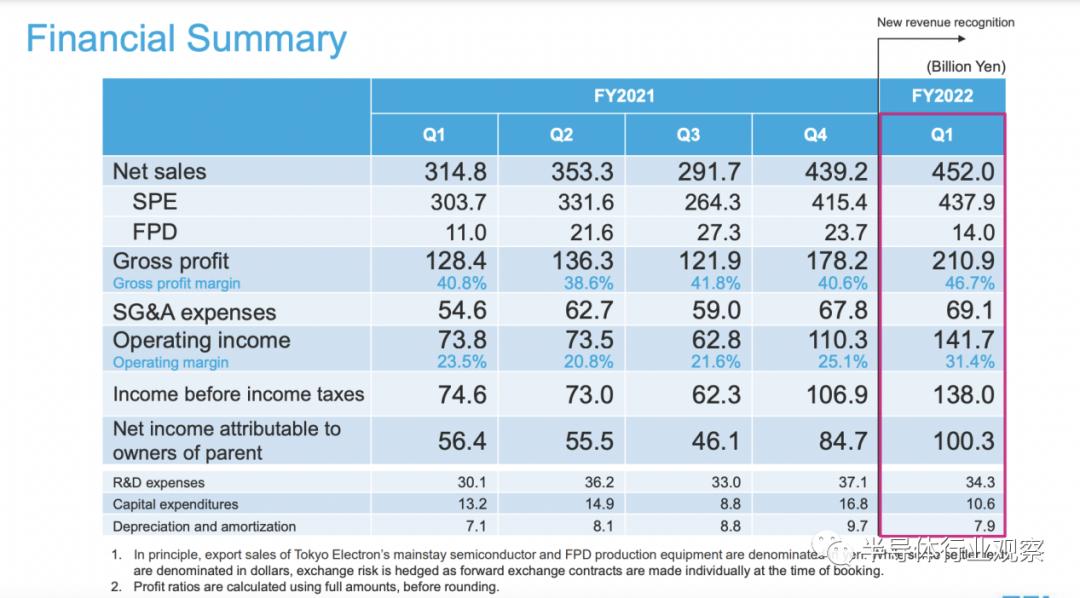

TEL 2022财年*季度(2021年4月1日- 2021年6月30日)财务公告中指出,因逻辑/晶圆代工厂的设备投资持续强劲,DRAM厂设备投资持续旺盛、加上NAND Flash厂设备投资持续维持高水准,带动合并营收较去年同期大增43.6%至4,520.49亿日元,合并营益暴增92.0%至1,417.91亿日元,合并纯益暴增77.8%至1,003.63亿日元、纯益创季度别历史新高纪录。*季度东京电子半导体制造设备销售额较去年同期大增44.2%至4,379.24亿日元、FPD制造设备销售额成长27.9%至140.9亿日元。

东京电子FY2022 Q1(2021年4月1日- 2021年6月30日)财报一览(图源:东京电子)

东京电子近日宣布,今年度(2021年4月-2022年3月)合并营收目标自原先预估的1.7万亿日元上修至1.85万亿日元(将年增32.2%)、年度营收将创历史新高纪录;合并营益目标自4,420亿日元上修至5,080亿日元(将年增58.4%);合并纯益目标自3,300亿日元上修至3,700亿日元(将年增52.3%),纯益将创下历史新高纪录。

KLA-Tencor

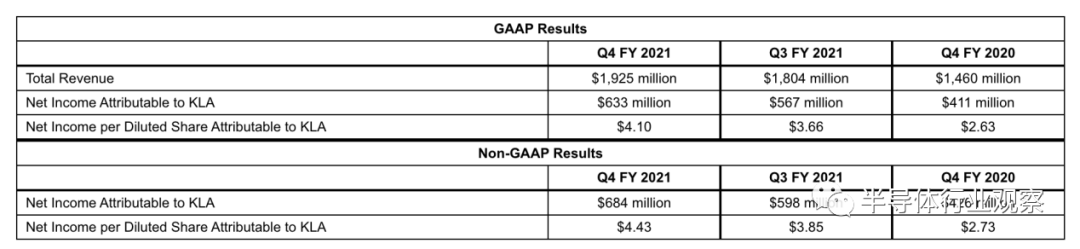

截至 2021年3月31日(FY2021 Q3),KLA-Tencor总收入为 18 亿美元(去年同期是14.2亿美元),归属于 KLA 的非 GAAP 摊薄每股收益为 3.85美元。截止2021年6月的季度业绩(FY2021 Q4),总收入为19.3亿美元(2020财年同期是14.6亿美元),归属于 KLA 的非 GAAP 摊薄每股收益为 4.43 美元。所以整体来看,2021年上半年KLA的总营收为37.3亿美元,相比2020年上半年的28.8亿美元,同比增长29.5%。

KLA-Tencor 2021年上半年的财报一览(图源:KLA-Tencor)

KLA指出,EUV光刻系统今年将增长30%左右。光学图案晶圆检测预计将成为2021年WFE产品增长最快的部门之一。这些细分市场的收入超过10亿美元。此外,KLA 的旗舰标线检测业务在 2021 年有望创下历史新高。KLA还估计当今几乎所有 5 纳米的光罩都由KLA系统检查。其基于下一代电子束的 8XX 掩模检测平台已于上个季度发货,并已开始为3纳米及以下应用提供客户资格认证。

关于下一季度(9月份的季度)指导如下:预计总收入在 20.2 亿美元上下 1 亿美元之间。其中晶圆代工/逻辑预计将占半导体客户收入的约 59%,内存预计将占半导体过程控制系统收入的约 41%。在内存中,DRAM 预计将占细分市场的 60% 左右。我们预测非 GAAP 毛利率在61.5%至63.5%之间。

Advantest

自动测试设备制造商爱德万测试2021财年*季度(截止6月30日的一个季度)销售额为971.2亿日元,比去年同期(667.3亿日元)增长45.5%。当季营运利润从去年同期的134.6亿日圆上升94.1%至261.3亿日圆。*季度归属于母公司的净利润攀升83.4%,至193.4亿日元,去年同期为105.5亿日元。每股收益为97.87日圆,高于上年同期的52.89日圆。

爱德万测试2021财年*季度(截止6月30日)财报(图源:爱德万测试)

展望2021财年,Advantest目前预计净利润为750亿日元,营业收入为1000亿日元,净销售额为3850亿日元。该公司此前预计可归属净利润为640亿日圆,营业利润为850亿日圆,净销售额为3,500亿日圆。

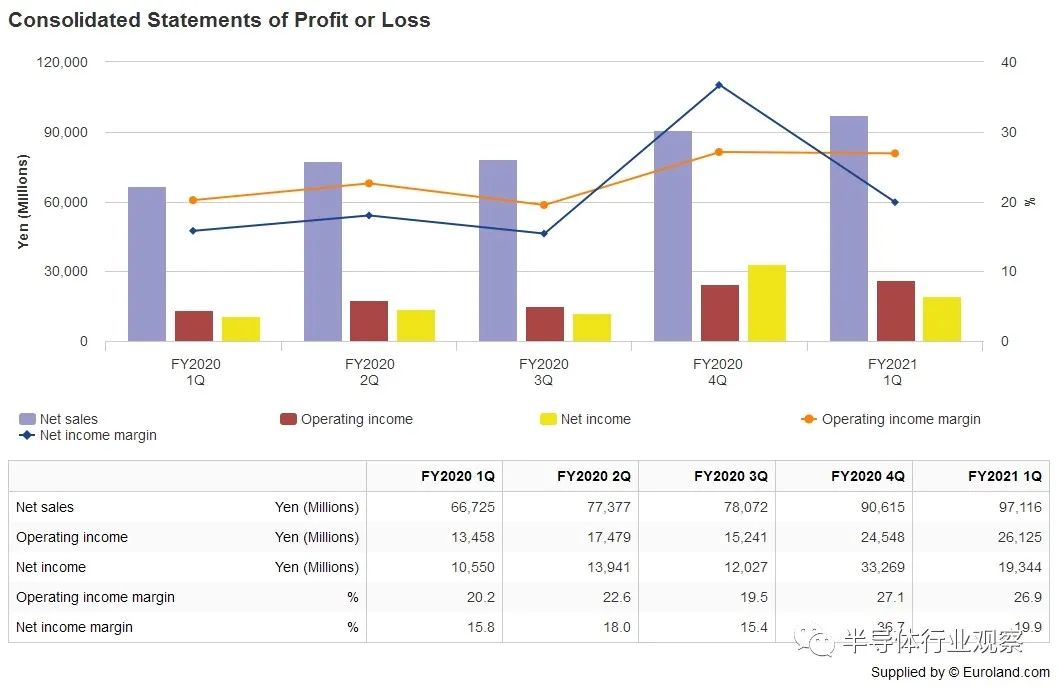

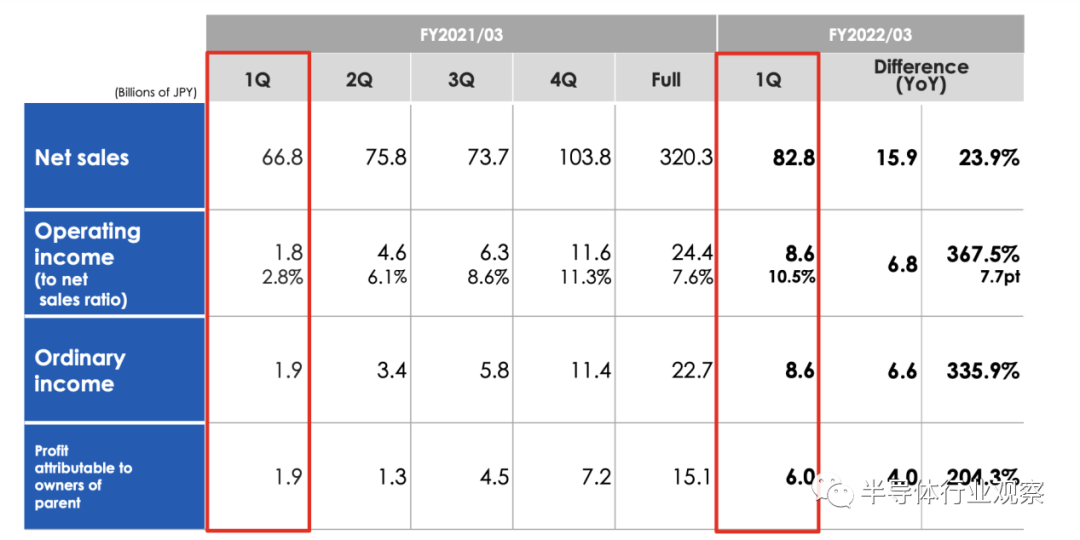

Screen Holdings

截止2021年6月30日的一个季度,Screen Holdings综合净销售额828.56亿日元,较上一财年增长159.76亿日元(23.9%)。营业收入总计86.93亿元,较上一财政年度增加68.33亿日元(367.5%)。普通收入86.68亿日元,同比增长上一财年66.8亿日元(335.9%),母公司所有者的季度利润总计6081亿日元,较上一财年增加40.82亿日元(204.3%)。

Screen Holdings 2022财年(截止2021年6月30日)*季度的财报(图源:Screen Holdings )

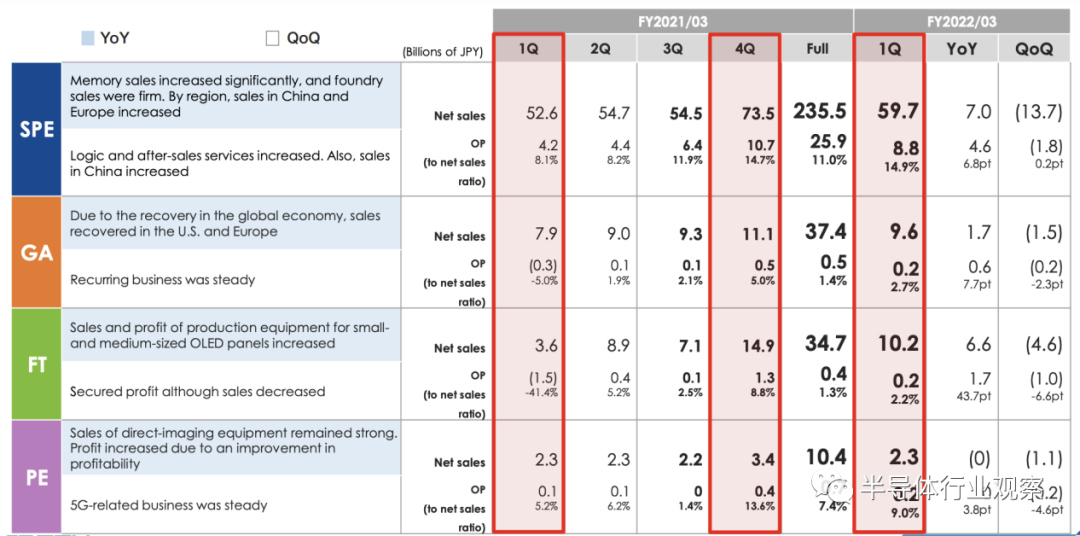

其中,半导体生产设备(SPE)业务的净销售额达到597.53亿日元,同比增长13.4%。该板块盈利888.88亿元,同比增长107.8%;在印刷艺术设备(GA)业务的净销售额达到96.45亿元,同比增长21.7%,盈利为2.62亿日元(之前的营业亏损为3.96亿日元);在FT业务中,中小型OLED生产设备的销售和净销售额都有所增长,合计102.9亿日元,同比增长180.5%。盈利为2.3亿日元(与上一财年营业亏损15.19亿日元);在PE业务方面,由于直接成像设备销售稳定,该领域的净销售额保持在23.46亿元,同比下降0.7%。盈利为2.11亿元,同比增长70.9%。

Screen Holdings不同设备的营收情况(图源:Screen Holdings )

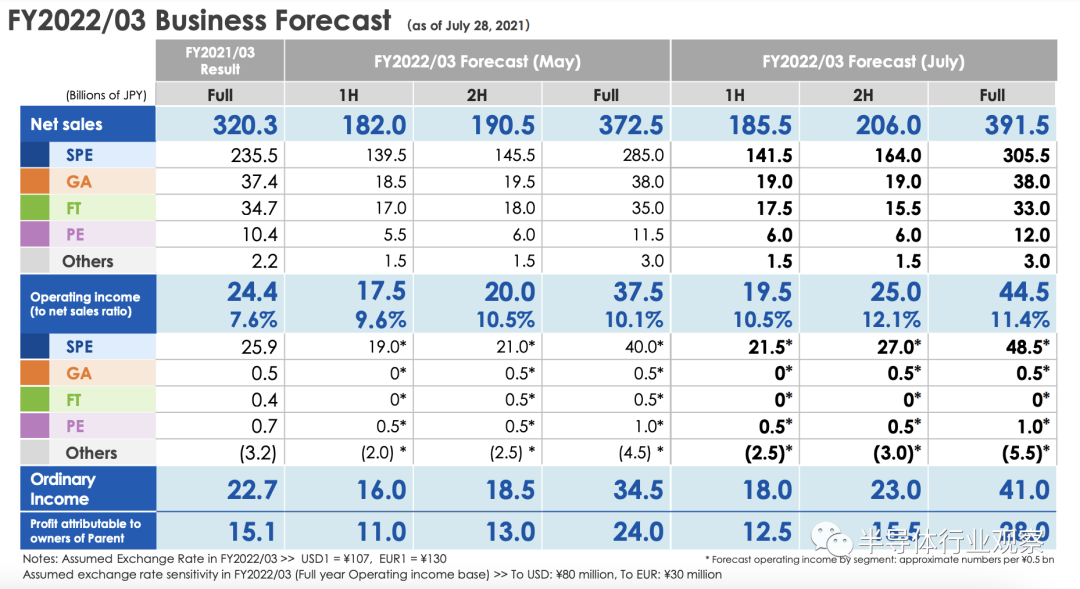

Screen Holdings于7月28日宣布,因预估芯片厂将持续积极进行投资,因此今年度(2021年4月-2022年3月)合并营收目标自3,725亿日元上修至3,915亿日元(将年增22.2%)、合并纯益自240亿日元上修至280亿日元(将年增84.6%),如下图最右侧一栏所示。

Screen Holdings全年财务预测(图源:Screen Holdings )

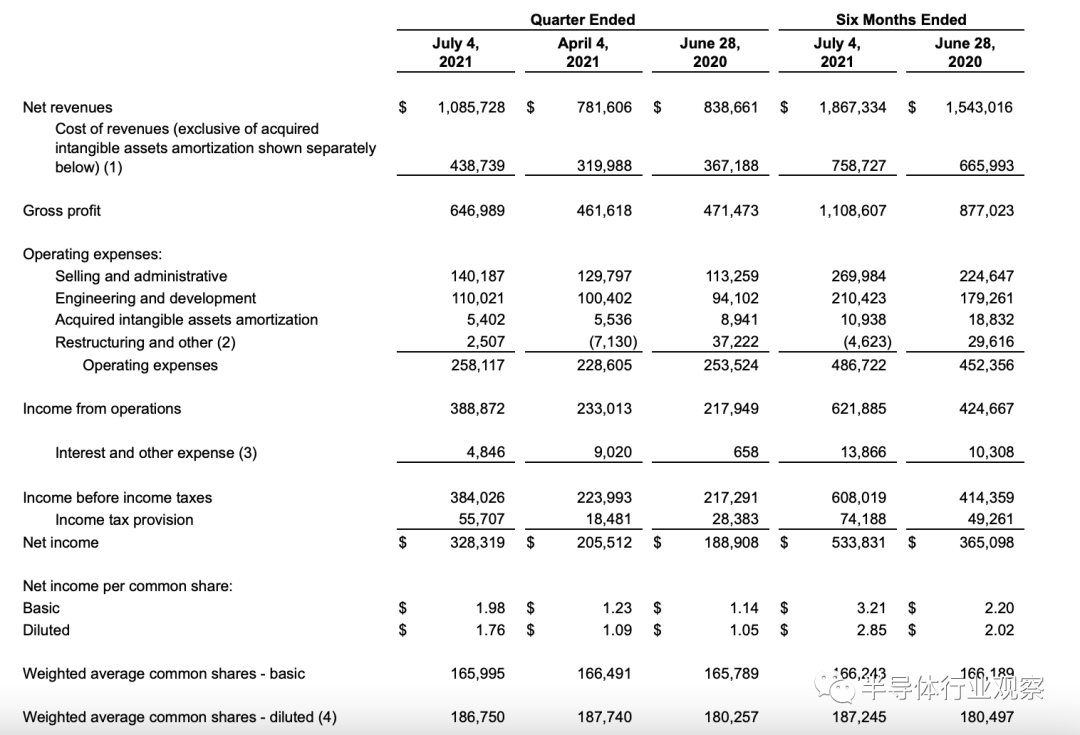

泰瑞达(Teradyne)

2021年泰瑞达第二季度的收入10.86亿美元,*季度收入7.82亿美元,整体上半年的收入为18.68亿美元,相比2020年同期的15.43亿美元,同比增长21%。在上半年的收入中,其中13.62亿美元来自半导体测试,2.38亿美元来自系统测试,9600万美元来自无线测试,1.72亿美元来自工业自动化(IA)。

泰瑞达2021年*、二季度的财务数据(图源:泰瑞达)

泰瑞达预计2021年第三季度的营收预期为8.8亿至9.6亿美元,摊薄每股GAAP净收入为1.17至1.41美元,摊薄每股非GAAP净收入为1.29至1.55美元。

日立高新(Hitachi High-Tech)

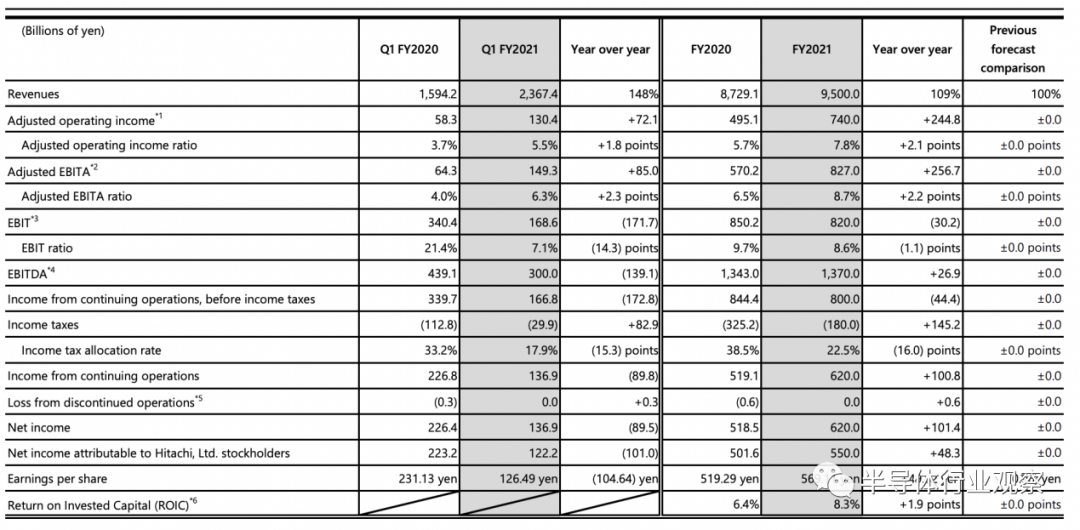

与2020财年相比,日立高新2021财年*季度的收入和收益都有所增加。营业收入为2.3万亿日元,相比去年同期的1.59万亿日元,同比增长48.5%。并且已经实现了 1304 亿日元的收益,比去年同期增长了124%。与此同时,本季度的净利润同比增长了60%,达到2264亿日元。日立高新预测2021年全年公司的收入将达到 7400 亿日元

日立高新2021财年*季度的财报情况(图源:日立高新)

先进太平洋科技(ASM Pacific Technology)

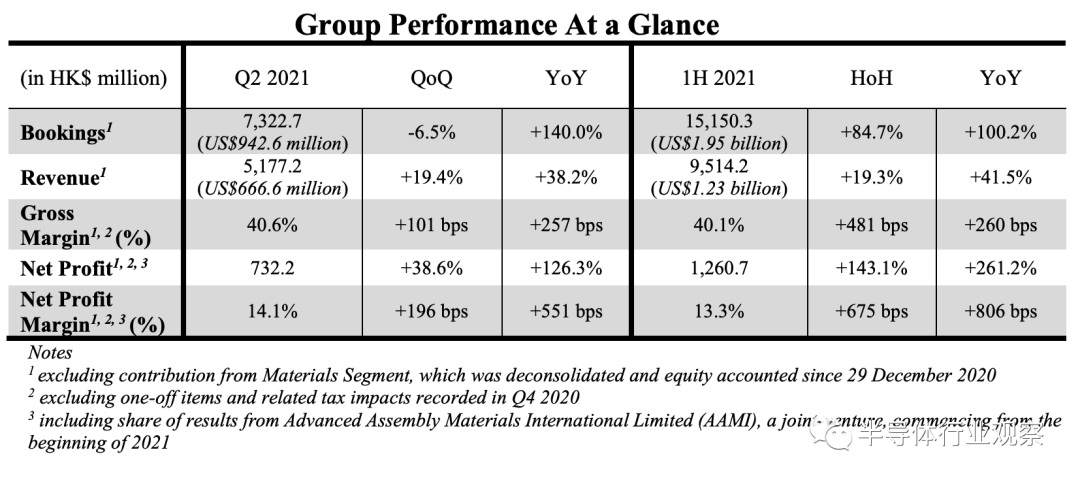

2021年上半年ASM的收入和预订量均创纪录,毛利率大幅提高,订单积压量创纪录。在截至2021年6月30日的六个月实现收入95.1亿港元(12.3亿美元),较2020年前六个月的67.3亿港元(8.659亿美元)增长41.5%。净利润为12.6亿港元,截至2021年6月30日,积压订单达115.4亿港元(14.9亿美元)。

ASM第二季度和半年报(图源:ASM)

ASM一直在系统地构建业界最全面的高级封装(AP)解决方案产品组合,支持整个系列的客户需求,包括2.5D、3D-IC、扇入和扇出晶圆级封装和系统封装(“SiP”)工具。其高级封装(AP)解决方案涵盖SEMI和SMT工具,为CPU、GPU、XPU和SiP应用等高端终端用户市场的客户提供具有行业*能力的“整体互连解决方案”。上半年ASM的AP预订量已占2020财年整体预订量的80%以上。

ASM预计2021年第三季度的收入将在7.3亿美元至7.8亿美元之间,并重申2021年下半年的收入将保持强劲。

对设备的需求度丝毫不减

去年晶圆厂的设备交货时间在三到六个月之间,今年*季度平均延长至10个月。截至今年 7 月,这一时间进一步延长,平均为 14 个月。知情人士称,对于一些晶圆厂设备,交货时间超过两年。

来看下不同半导体设备厂商的交付情况,根据韩国晶圆厂设备制造商的数据和TheElec的报道,截至7月,ASML的ArF设备的交货期为 24 个月;i-line设备18 个月;极紫外设备的交货时间为18个月。KLA 的覆盖设备目前的交货期为 14 个月。应用材料公司的交货时间分别为 14 个月和 13 个月。Tokyo Electron、Hitachi High-Tech、Kokusai Electric、Advantest、Screen Semiconductor Solutions 和 Kulicke & Soffa 制造的设备的交货时间都在12个月左右。知情人士说,一些晶圆厂设备制造商发现很难采购制造设备所需的FPGA。

交货时间的延迟也导致对二手晶圆厂设备的需求增加,因为它们的交货时间相对较短。市场研究公司VLSI Research表示,2021年上半年二手设备的价格比上一年平均上涨了 20%。Lam Research 在第二季度电话会议上表示,其翻新设备业务(称为客户支持业务组)在第二季度也创下了14亿美元的历史最高销售额。

然而,晶圆厂设备的高需求和供应不足预计将持续一段时间。需求其实显而易见,毕竟从晶圆厂正在宣布各家的扩张计划,台积电今年早些时候宣布,将在未来三年内投资 1000 亿美元以提高产能。韩国巨头三星还计划到 2030 年在非存储芯片上投入 1510 亿美元。可想对半导体设备的需求度。

根据 SEMI 最近发布的一份报告,预计明年全球原始设备制造商的半导体制造设备销售额将超过 1000 亿美元,创下新高,2021年增长34%至 953亿美元,而2020年为711亿美元。而预计2021年晶圆厂设备支出将比上年增长15.5%,达到700亿美元。该组织表示,这将在2022年再同比增长12%,达到800亿美元以上。VLSI Research在最近6月的更新中也预测,半导体内容量将从2020年的9450亿台增加到2025年的1.43万亿台。

而从设备大厂的下半年乃至全年的市场预测中,设备厂下半年依旧是盆满钵满。

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。