“我是为一场太平洋战争而来的,准备了10年的弹药”,从一开始,快狗打车的创始人陈小华就做好了打持久战的准备。

和许多的互联网公司一样,快狗打车未能实现盈利,烧了投资人一轮又一轮的融资。到2021年4月30日,除去受限制的资金,快狗的账面上只有1亿元的货币资金。快狗进行了又一轮的融资,也开启了上市的路。

快狗的盈利状况一年好过一年,只是在货运版滴滴的赛道上,真正的滴滴货运来了,其他的巨头也来了,这个赛道瞬间变得拥挤起来,持久战可能比想象中要更持久。

01 快狗是一家什么公司?

2014年,大部分人的目光都在美团和饿了么的大战上。在C端用户不那么关注的同城货运市场里,O2O公司也应运而生。

得益于互联网+物流的发展,2014年,有超过200家货运O2O公司获得了融资,包括货拉拉、云鸟配送、速派得等。

快狗打车的前身,58速运也成立于这一年。

2017年8月,58速运与东南亚的同城货运及物流平台GOGOVAN合并,进一步扩大业务规模。“58速运,是从几十家公司竞争力里存活下来的。既然这个领域我们来了,很明显的,我们是踏入了他们的领地,我们是主动的拥抱全球市场”,陈小华说。

完成合并之后,58速运的目标是全球*的短途货运平台。从快狗提供的招股书来看,梦想终究是梦想。

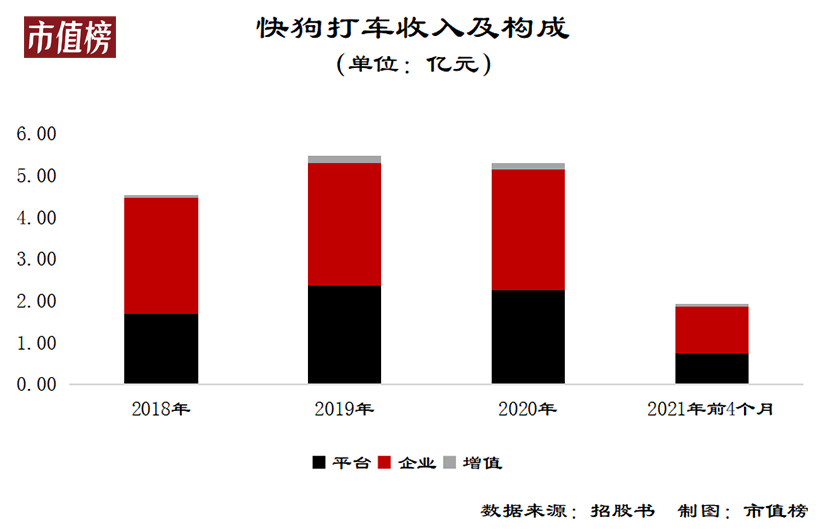

快狗目前形成了三大业务板块,分别是平台业务、企业业务和增值业务。截止2021年4月30日,快狗打车的平台上有2480万的注册用户和450万的注册司机。2020年,有320万名托运人在快狗打车上完成订单,产生了高达27亿元的交易总额。

平台业务服务于个人和中小企业,提供拉货、搬家等服务,收取的是服务费,俗称抽成,这部分业务按照最新的财务数据看,占收入的比重近四成;

企业业务,包括计划服务和按需服务,通常会和企业订物流服务协议。这种情况下,从企业处收到的服务费全额计入收入,付给司机的部分计为成本,企业业务占收入的比重近六成;

第三部分是增值服务,比如通过APP为司机提供定位加油站和车辆维修保养中心的信息,收取佣金,这部分尚不成规模,只有3.5%的收入贡献。

按照2020年的交易总额计算,在中国内地的线上同城物流市场中,快狗位居第二,占据5.5%的市场份额,行业一哥是货拉拉,市场份额54.7%。

这个第二,离快狗声称的全球*短途货运平台的目标还有很远的距离。和全球有产生点联系的是海外的业务做得不错,企业服务和增值业务增速胜于国内,总体收入平分秋色。

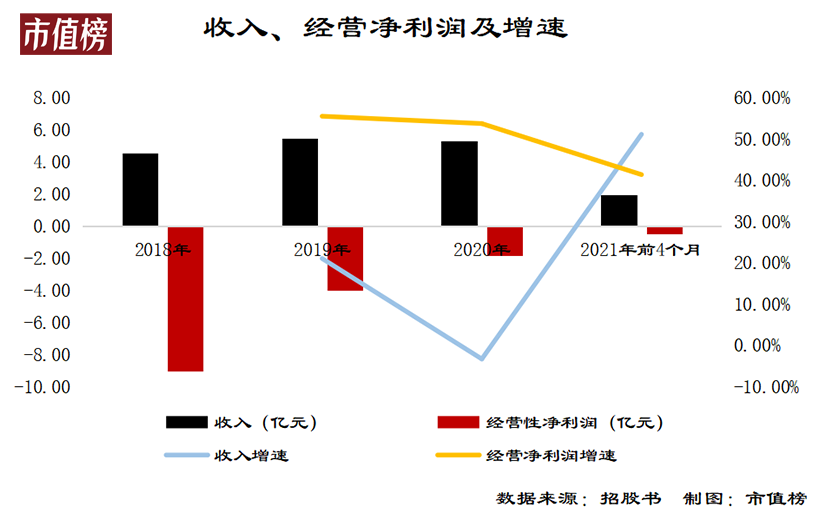

快狗打车近几年经营成果的*特点是,利润端的改善好于收入端。

2019年,快狗打车的营业收入有21%的增幅,2020年受疫情的影响,收入缩水3.3%。2021年前4个月,收入增加50.8%。

快狗打车有着许多互联网公司的共性:亏损。减亏的趋势很明显,2021年前四个月经营性的亏损为5004.2万元,同比减亏超过40%,距离盈利越来越近。

02 停止烧钱后,巨头们来了

亏损的幅度大幅收窄,原因有二,提高抽佣率和减少销售开支。

先看提高抽佣率。

抽佣针对的是平台业务。不管是国内还是海外,快狗打车的抽佣率都稳步提升,到2021年前四个月,国内的抽佣率已经达到11.7%,整体来看,海外的抽佣率低于国内。

抽佣率的上升叠加的企业业务中向物流服务供应商的分成下降,带动毛利率整体提升,快狗打车的毛利率从2018年的23%上升到2021年前四个月的35.5%。

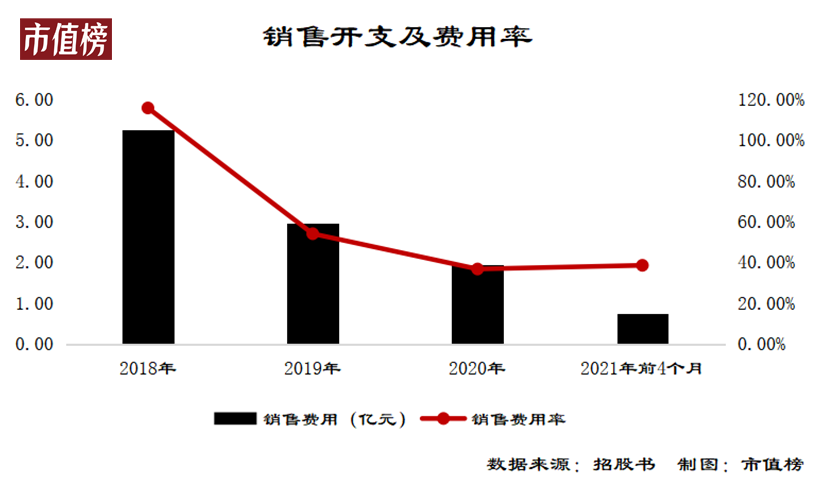

销售开支要从2018年的改名开始说起。

2018年,58速运更名为快狗打车。快狗打车方认为原来的名字容易让人误以为是物流公司,和顺丰、快闪混为一谈,不利于明晰其市场地位。

快狗希望改名后向市场传递出他们满足的是运送用户自己搬不了的,公共交通不给运的,私家车放不下的,还有快递不干的这些物品的需求。

为了占领C端用户,快狗打车与货拉拉展开了近一年的价格战。

方式是补贴平台用户和大规模做广告,那年花在补贴和推广、广告商的开支高达2.9亿元,仅这两项占到总收入的64%。再加上销售人员的工资和其他,整体的销售开支,比收入还高。

投入一块多,只得回一块钱,这样的生意干得越好死得越早。

高额补贴过于烧钱,此后两年,快狗不再把补贴当做销售的重点,广告和补贴金额都大幅缩减,2019年和2020年,快狗打车的销售费用分别为2.96亿元和1.95亿元,占收入的比例缩减至54%和36.7%。

缩减销售方面的开支之后,就平台业务而言,几乎没有变化。从2018年到2019年,托运人的月活缩水3.5%,订单量增加约2.5%,交易总额缩水1.1%。

放弃补贴模式后的快狗距离盈利越来越近,市场上的竞争格局却发生了变化。

2020年4月,滴滴出行宣布进军同城货运市场,6月,滴滴货运开始在成都等城市正式上线;到了12月,顺丰控股旗下网络货运平台拿到了“网络货运道路运输经营许可证”牌照,试图进军货运市场;城际货运龙头满帮集团在2020年拿到17亿美元融资后,以“运满满”品牌进军同城货运市场。

巨头、独角兽的集体入局,带来一个新的问题。同城货运之间会不会带来新一轮升级版的烧钱大战?换句话说,同城O2O货运市场能不能靠烧钱烧出规模?

快狗现在对于补贴的态度很明确,补贴只是一种阶段性手段而非长久之计,“这是一个不可持续的生意,你不能永远做一单亏几十块钱。”CEO何松说,“补贴适合新进的玩家迅速打开局面,这个动作我们在三年前已经完成了”。

现在的快狗只做战术性的补贴,而不会做大规模的战略性补贴,不加入战争的快狗会不会被殃及?

03 会不会掀起补贴大战?

同城O2O货运,和打车比较相似,区别在于载客还是载货,因此,同城货运的老大货拉拉,也被称为货运版的滴滴。

这是一个万亿级别的赛道。以内地同城物流市场为例,按照交易总额计算,2016年到2020年的年复合增长率为11.5%,预计2025年市场规模可达到2.12万亿元,年复合增长率为11.7%。线上同城物流的规模,到2025年预计近4000亿元。所以赛道上不乏实力玩家。

这个赛道也和网约车有所不同。

其一在于货运更难标准化,网约车的作用是实现人的移动,定价和车程、路况、当地普遍的收费标准有关,货运除了前述因素,还涉及到搬运、卸货、货物的体积重量等方面,环节越多,越难标准化。

其二在于网约车的弹性较高,货运市场偏刚性。

对个人来说,对照快狗的业务,就是平台业务板块,货运的消费频次低。消费者会因为滴滴的优惠券将出行方式从公交或者地铁改为打车,进而养成打车就找滴滴的习惯,但不会有人因为收到快狗的优惠券就多搬两次家、多运送两次货。

同城货运即时用车的场景下,一个重要角色是批发市场的商贩,他们属于价格敏感型客户,会跟着优惠走,可以按照客运的打法依靠补贴创造增量市场。同时,这类客户天然不具有忠诚度,补贴终止或缩水终有时,争取来的这类客户对于创造利润贡献有限。

对企业业务来说,尤其是固定合作的伙伴,转换车队供应商的成本比较高。正面竞争客户可能会杀敌八百,自损一千。

在同城物流市场中,企业是最重要的玩家。弗若斯特沙利文的资料显示,2018年中小企业和大型企业占中国内地同城物流市场的交易总额的比重是78.9%,2020年已经上升至84.9%。

一直说发力C端用户的快狗,也不怎么提这一说法了。

这也注定了在同城货运里在客户端大打价格战、烧钱补贴市场不如网约车市场的效果好,滴滴在网约车的成功难以复制。

这样一来,战争就转移到了司机端,也就是抢运力。

快狗的应对方式之一是将司机从兼职司机、抢单模式转为全职司机、派单模式,以提高司机的使用体验和收入,从而获得司机端的粘性。在快狗的设想中,司机收入有保障之后能为托运人提供更完善的服务,最终形成口碑,进一步提升平台所连接的双方的忠诚度。

提升服务体验,用口碑说话,自是正途,只是产生这样正循环的周期比较长,再加上巨头下场,盈利必定后延。

下半场的战争,可能才刚刚开始。

【本文由投资界合作伙伴微信公众号:市值榜授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。