九个月,盈利规模翻七倍。

如此“神奇”的故事,就发生在上市公司京东方A身上。

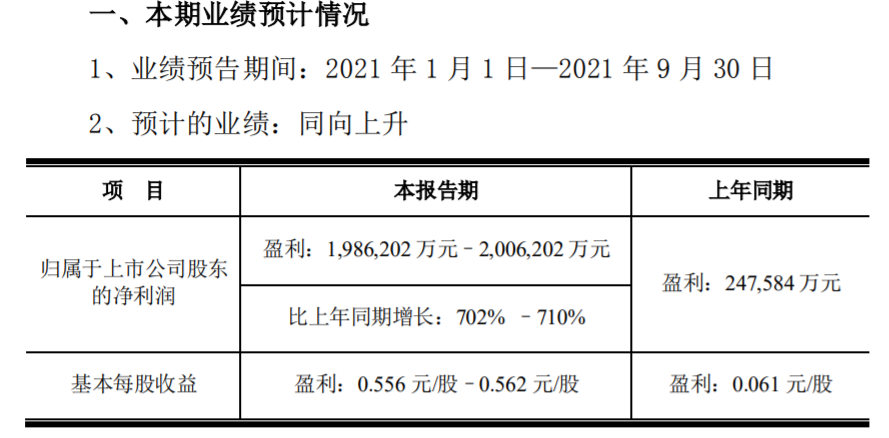

在国庆假期的最后一天,面板龙头企业京东方A披露前三季业绩预报。公告显示,2021年前三季度,京东方A预计实现归属于上市公司股东的净利润198.62亿元至200.62亿元,同比增长702%–710%。

同日,公司发布股份回购进展公告,截至9月30日,其累计回购9080.7万股(占总股本的0.236%)公司股份,已完成回购计划下限的26%。回购价格介于5.8元/股-5.96元/股之间,耗资5.3亿元。

业绩大涨叠加回购消息利好,本是难得的好兆头,但京东方A的股价却并未随之抬升。近三个月来,公司股价下跌18%,其中9月份单月跌幅达13%。截至10月10日收盘,京东方A报5.31元/股,距4月份的盘中最高点7.55元/股下跌近三成。

外界将如何看待这这一迷雾?京东方前路几何?

一涨一跌究竟为何

根据业绩预告,京东方A除了前三季度预计盈利大涨七倍之外,基本每股收益也由去年同期的0.061元/股提升至预期的0.556元/股–0.562元/股。第三季度预计净利润为71亿元-73亿元,同比增幅为430%–445%。

图片来源:京东方A公告

对于业绩增长的原因,京东方A表示主要受益于半导体显示行业整体景气度高,目前公司LCD主流应用市占率进一步提高。作为半导体显示行业龙头企业,京东方显示面板占全球份额的28%,位居全球*;OLED产品市占率已经实现国内*、全球第二,柔性OLED市占率接近20%。

与此同时,京东方表示,前三季度显示、传感器、MLED事业、智慧系统创新及智慧医工等多个领域均获得了快速发展,未来将持续推进物联网转型进程。

与亮眼的业绩形成鲜明对比,京东方A的股价走势却较为低迷。三季度以来,公司股价进入震荡下行模式,股价跌幅达13%,总市值在2000亿元左右徘徊,市值距4月份高点已跌去超860亿元。

对于当前的股价走势,京东方A董事长陈炎顺于8月31日的发布会上称,“我个人认为,京东方目前的市场价值是被低估的。”

为什么会出现业绩向好但是股价却一直跌的现象?身为行业龙头的京东方A为什么被资本冷脸相对?或许和整个行业的周期性有关。

自2019年第三季度触底以来,面板经历了一轮接近2年的上涨行情,京东方A作为面板龙头,成为本轮行情当之无愧的领头羊,业绩也由此进入高速增长模式。

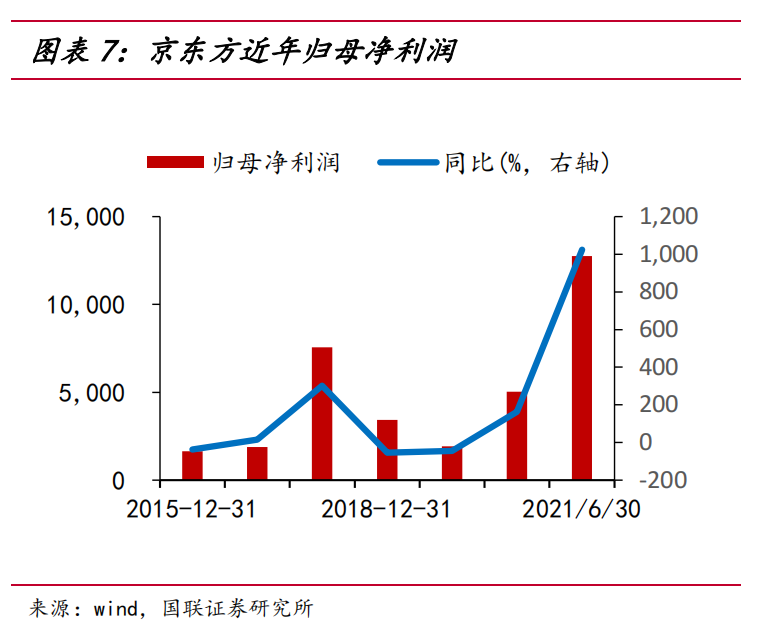

图片来源:国联证券

2020年,公司一改过去两年连续负增长的窘境,实现净利润50亿元,同比增长162%;今年上半年,在营收同比增幅仅为89%的情况下,录得净利润127.62亿元,同比增涨超10倍;二季度毛利率也提升至31.26%,是过去八年以来的最高值。

不过,从面板行业过往规律看,伴随着新增产能和供需关系的更迭,每隔12-24个月就会有一个价格的波峰和波谷出现,呈现出典型的周期性规律。

今年三季度以来,液晶面板的价格下跌让市场开始担心面板周期开始向下反转。

据招商证券援引wind数据,9月份液晶电视面板价格多数下行,手机面板价格下降。液晶电视面板的下跌幅度*,9月份32寸和43寸液晶电视面板价格分别较上月跌了32.43%和30%,跌了近1/3;只有21.5寸液晶显示器价格月环比上涨0.68%。此外,在手机面板方面,8月份5.71寸手机面板价格维持在11美元/片;6.22寸手机面板价格为13.5美元/片,较上月下降3.57%。

对此,京东方方面表示,仍然维持面板周期弱化的判断,目前TV市场价格回落,事实上有对前期价格过快上涨修正的因素。公司并不希望行业价格过快地上涨或下跌,而是希望保持相对稳定。

到底面板行业是否已经进入了“去周期化”,目前业界仍未有明确定论。不过多家调研机构预测,第三季度面板价格将一定程度回调,第四季度随着市场供应过剩风险加大,LCD电视面板价格或全面掉头向下。

至于京东方是否值得投资,包括中银国际、西南证券、国海证券、安信证券等在内的多家券商都给出了“买入”评级。

但对于已经开始技术革新的面板行业,即使京东方市占率做到了全球前列,其未来也能够被一眼看穿。投资者看不到未来,其下注时必然会犹豫再三。此外,单一业务模式带来的风险也是不得不考虑的因素。

面板之争,京东方的难题

强周期性变化无疑是面板行业刻骨之痛,行业自诞生之日就进入一个周期连着另一个周期的循环模式,升升不息与跌跌不休如影随形。

除了行业大周期的问题,京东方所处的面板行业本身竞争也十分激烈。

以近两年打得火热的OLED举例,从全球范围来看,OLED产线现阶段集中于中韩两国。市场研究机构UBI Research数据显示,2020年OLED显示屏的全球出货量达到5.78亿片,同比增长3.7%。其中,三星OLED市场份额从81.6%下降到68.2%;LG Display市场份额增长到21%,同比增长近2倍;京东方(BOE)2020年的OLED销售额达到18.6亿美元,市场份额为5.7%,上一年同期是3.4%。

可见,头部企业集聚效应日渐凸显,供应链、制造端、消费端各个环节都向其靠拢。从产业发展规律来看,当位居行业前三名的企业占据80%以上市场份额,行业发展很长一段时间里都会呈现出“三国杀”的局面。

然而这种面板龙头主导的市场平衡并不牢固,产能高度集中后带来的垄断风险和法律风险都值得注意。中国大陆面板行业在全球取得显著的成本竞争优势之后,面板的“摩尔定律”并未失效,*者总会被更高的效率和性能、更优越的技术所颠覆。

京东方身处的环境前有韩国双雄通过8.5代线降维打击日本次世代线,后有中国大陆厂商借助10.5代线发起冲击。如今三星和LG Display又冀望换道AMOLED取代TFT-LCD,重夺*地位,行业竞争犹如逆水行舟,以科技创新为底色的竞争版图一旦改写,液晶面板重大价格调整难以避免。

2015-2020年,京东方的平均净利率始终在3%左右,一旦上游原材料价格出现波动或销售端遇到市场价格调整,这微弱的净利很可能不保,甚至会直接影响公司整体业绩。

意识到这些问题后,京东方持续在布局下一代显示技术Mini LED和Micro LED。

Mini LED和Micro LED具有高分辨率、高亮度、省电及反应速度快等特点,被视为新一代显示技术,吸引苹果、三星、LG、索尼等大型企业布局发展。

图片来源:国联证券

从本质上来说,Mini LED与Micro LED一样,都是基于微小的LED晶体颗粒作为像素发光点。区别在于,Mini LED是采用数十微米级的LED晶体,实现0.5-1.2毫米像素颗粒的显示屏。目前,LED inside将Micro LED的尺寸界定为75微米以下,且不带蓝宝石衬底;Micro LED采用的1-10微米的LED晶体,实现0.05毫米或更小尺寸像素颗粒的显示屏。

目前制约Mini LED背光应用的重要因素是成本,而Micro LED尚未大规模量产,难点集中在巨量转移、芯片、驱动等方面,技术尚未成熟。

苹果最新的iPad Pro 12.9英寸版本已采用Mini LED屏幕,它的供货商依然是三星。未来,Mini LED屏幕可能大面积出现在平板电脑、车机屏幕、手机屏幕和电视上,一场行业大战在所难免。

京东方目前虽在Mini LED与Micro LED两条路线上皆有布局,但技术不算行业*,要想凭借弯道超车,需在这方面投入更多资源。数据显示,京东方近五年的资本开支都高于经营活动现金流。换言之,京东方一直需要通过投资来提高技术水平和扩大规模。而这也直接导致京东方的负债率从2016年的55.14%增至2020年底的59.13%。

为了获得更充足的研发资金,今年1月15日,京东方抛出募资200亿元的定增方案。8月18日,京东方披露此次定增发行情况。据悉,该公司以5.57元/股完成非公开发行股票36.5亿股,实际募集资金203.33亿元,扣除相关发行费用的实际募资净额约为198.7亿元。

这是2021年以来A股上市公司新发定增实际募资额最高的案例,也是进入2020年以来仅次于邮储银行发股募资300亿元的定增实施完成案例。

有了充足“弹药”之后,京东方或许可以放开手脚加码研发、提高产能,但仍需面对众多国内追赶者和国际巨头的冲击。

参考资料:

国联证券:《京东方A——全球面板龙头迎来稳定收获期》

证券时报:《京东方A前三季度净利预增超7倍,第三季度净利增幅收窄,股价较年内高点已下跌超30%》

【本文由投资界合作伙伴资本星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。