后疫情时代:我在伦敦投资中国

这一年多以来,我时常面对着泰晤士河,用双眼记录一切。眼见白昼一点点被拉长,又一点点被夜晚吞噬,我也在这之间慢慢成长。

刚毕业时,我在机缘巧合之下加入了一家欧洲资管公司,主投 中国市场。因为团队看的是亚洲市场,所以工作时间自然是尽量和亚洲重合,但不管早上多早起床,开盘看市场时仍然是兵荒马乱。在还可以去Office的时候,我会每天在地铁上边听新闻边快速的用Bloomberg或者Wind看头条新闻,筛选出有用的信息,以便在办公室和同事进行交流并执行。

二级市场投资人的投资理念千差万别,我也就不在此班门弄斧了。以下只是和大家分享我个人在英国做投资时的经历和感受。

首先,我的感受是中国的金融市场正越来越被重视。中国最开始是一个相对小众的投资标的,可以说是自己和自己玩儿的市场,到现在国际市场不管做什么投资都可能需要考虑中国的动向,这个转变时间说短也非常短,只有3年而已。如果我们把时间拨回到中 美贸易战时期,甚至可以说这可能是全世界*次意识到除了美国以外,各国经济也和中国牢牢绑在一起。

作为全球*的进口国与出口国,两国贸易战的后坐力波及世界各地。在贸易战中,每个人都是输家,而*输家却不一定是中 美。就个人而言,我感受最深的是疫情所带来的分化:中国明显走出了一条first in first out的道路。不管是在财政政策或货币政策上,也都更加以自我为主,和美国货币政策明显脱钩。

01、Global Eyes On恒大

最近在国内闹得沸沸扬扬的恒大事件,同样在西方媒体中频频登场,Bloomberg新闻几乎半个小时一定会提到Evergrande(恒大)。然而,恒大的事件为什么会在外资间引起这么大关注度呢?

首要原因在于,高收益中资地产美元债因其高收益、低波幅、低回撤被外资银行、国际共同基金和私人银行大量持有,并且这也是最容易增加杠杆的品种。恒大在高收益中资地产美元债中的占比高达近15%,而高收益中资地产美元债占亚洲高收益美元债的11%。加上恒大曾经是这个市场最可交易的几个发行人之一,亚洲信用债投资者几乎不可能避开这个板块。

恒大风险暴露所带来的溢出效应进而引起流动性冲击(加杠杆后需要平仓,只能卖出其他债券来补充资本,但进一步导致其他板块同步下跌),使得整个中国高收益地产债下降30%,中资美元债市场下挫-5.7%。提供一个参照:2008年金融危机时,中资美元债的跌幅也仅为-7.8%,并且在几个月后大幅度反弹。

第二个原因在于,恒大将会是试验境外债券清偿的试金石。虽然境外具有更成熟的质权人保护机制,但由于发债主体以及大部分资产都处于境内,实际清偿会非常困难,诉讼过程也更为复杂。如果恒大违约,境外债券人将是最后一个获得清偿的主体,且中国企业今后在美元债市场的发行将会受到极大的阻碍。

随着恒大事件继续发酵,其负债之重,也引起大家对系统性金融风险的担忧。房地产企业贷款和居民贷款都是银行的重要业务,房地产企业一旦大面积违约破产,就会对银行产生压力,有媒体甚至将其和雷曼时刻相提并论。但因为恒大并非金融机构,即使其体量巨大,在合理拆解债务的前提下也并不应该产生系统性风险。不过恒大事件对地产企业的连带效应是不可避免的,近期花样年意外违约,当代置业要求债券展期都使得这个市场阴云密布。

02、外资如何投资中国

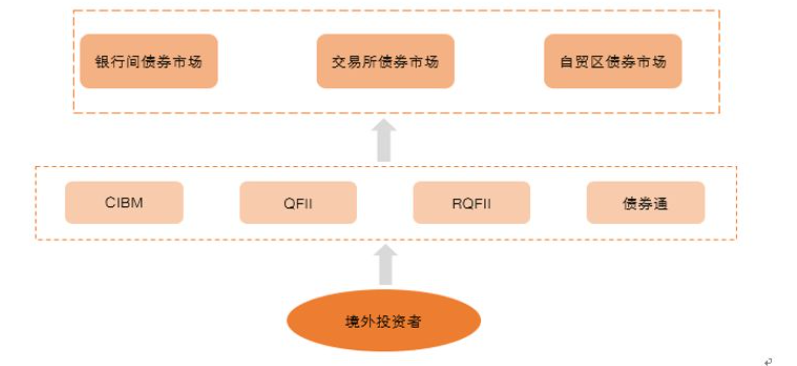

继续讲回中国市场,近年来很多投资中国市场的欧美基金的诞生离不开金融市场开放和基础设施的完善,从QFII到CIBM,Bond Connect 和Stock Connect,再到10月18日已在港交所上市的MSCI A50期货指数,都使得投资中国变得越来越简单。

QFII/RQFII指的是合格境外机构投资者,作为*代外资投资渠道在2002年推出,政府允许通过审核的投资者按照一定额度投资中国市场。因其严格的审批机制,QFII是目前为止外资投资中国范围最广,*能够参与新股发行的渠道。2019年9月10日,国家外汇管理局宣布取消QFII和RQFII的投资额度限制,以支持境外机构投资者进一步参与境内市场投资。

其后开通的Stock Connect项目作为沪港通/深港通中的北上通道,允许香港投资者与海外投资者透过这个机制交易在上海/深圳/联交所上市的符合条件之股票,主要包括指数成分股以及A+H股票。因其资金最初由香港北上流入上海,才有了我们现在常说的北上资金的概念。当然,19年正式推出了“沪伦通”也为上海和伦敦股市的互联互通提供了巨大的想象空间。

债市方面,QFII、RQFII、CIBM、BC是目前境外机构参与中国债券市场的四个途径。较早推行的QFII和RQFII,以及CIBM代理结算模式是外资参与我国债券市场的主要途径,但是债券通因其便利的操作,已经有迎头赶上的趋势。CIBM直接准入结算代理模式需要境外投资者在中国境内委托一家代理银行,通过这家代理银行进行债券交易和资金结算,虽然过程相对繁琐,但是由于其运行时间长,所以市场参与者多,流动性较好。当然,CIMB也在不断进步,近期与Tradeweb和彭博达成合作,改善目前CIBM直接准入的境外投资者仅能委托境内结算代理人发起债券交易或进行询价交易的现状,有利于进一步提升境外投资者投资交易中国债券的效率 。

来源:平安证券研究所

债券通(Bond Connect)则是以香港为节点,连接起中国内地与多个不同经济体市场与投资者。其*的优势在于境外机构投资者可在境外通过国际电子平台(Tradeweb 或BBG),通过被认可的在岸做市商在中国银行间债券市场交易债券。虽然中国在不断简化入市流程,加快开放步伐,但如此多样化的入市方式仍难免会让初次涉足中国市场的投资人望而却步。所以,(中国市场的)开放之路仍然任重而道远。

03、Top Down 和 Bottom Up

作为一个以宏观研究起家的团队,虽然我们现在纳入了越来越多关于个券的研究,但自上而下仍然是非常重要的框架。在趋势面前提前布局,可以说是重中之重——细节上可以犯错,但是总体趋势一定要是对的。

随着各大银行和研究机构提及中国的频率不断升高,我们也不难发现,‘US will lead developed country while China will lead the EM country’ 的两级格局已经逐渐成为主流。英国脱欧,对于本国的发展有利有弊,但是对于欧盟整体力量的统一来说毋庸置疑是一场打击。但即使没有英国出乎意料的退出,仅仅看欧盟的经济政策:在一个统一的货币政策下,各国分别有各自不同的财政政策这一点就难以持续。再加上欧盟两级中的德国换届,默克尔在执掌德国政坛十六年后退休......德国在未来是否能够延续默克尔在位时对欧盟的领导力,在欧洲事务和全球安全事务中扮演更主要的角色,以及重新定位欧洲在美国-中国之间的地缘政治角色,都尚且需要打上一个问号。

欧洲仍将是一个快乐绿色的欧洲,而角逐的焦点将会转向中 美。中国一定会是一个长期不断发展的引擎,但增速会放缓,质量会提高。有了这些前提,下一步就是如何在其指引下完善投资决策了。政策会有反复,但我们的目标就是拨云见日,看见隐藏在云层中,但终究会出现的那轮太阳。对于宏观研究而言,每个人都有自己完全不同的做法,其中理论数据当然是必不可少的,但我自己觉得最重要的是抓大放小的能力。不同的指标会把个体的思考引向不同的路径,两条路也可以完全背离,然而现在摆在大家面前的是岔路口上的无数分支。正确的答案当然不只一个,但在这道多选题里,最难的恰恰在于有太多的选项。

有了自上而下的框架,剩下的就是在框架里填色了。这个时候就轮到自下而上研究出马,这个概念相信大家都非常熟悉了——每个人会选择1/2个感兴趣的领域,不管是自己建模研究还是和卖方研究员交流,最后要求只有一个,跑赢基准。

那在英国做中国投资和在国内做二级市场有什么差别呢?其实投资逻辑都是一致:找到好公司,好标的,低买高卖。但是我觉得最不一样的是视角,或者说是参照物不同。所谓“不识庐山真面目,只缘身在此山中”,相同的事情,当我的参照物不再是国内市场时,能够看到面就有了些改变,利用同时接收国内和国外多种不同观点的优势确实有助于我自己想得更全面。

另一个不同点在于,由于不使用本币进行投资,公司天然的就有外汇管理的需求,所以我们也增加了以欧元英镑美元和人民币为主的外汇策略。又因为存在这一投资层面,所以我们对于这些地区的经济走势和政策也会特别关注。最开始的时候我会觉得这个工作又多又杂,海量信息铺天盖地,但也正是这个经历极大地磨练了我筛选信息的能力。当量变产生质变,这些信息在某天突然就连在一起变成了一个网,许多以前想不通的问题也随之迎刃而解。

不过凡事有利有弊,从事海外交易*的问题在于落地执行和实地考察。于前者,我能够看到向好的趋势;于后者,就是作为一个海外投资者需要学会与现实共存的了。

04、疫情初期,从不习惯到轻车熟路

还记得公司宣布WFH(Work From Home)的邮件来得非常突然,那段期间不管是英国还是欧美,每天的新增入院病例都让人胆战心惊,而我们同样是愁得头都大了。但是正式邮件到来速度之快,还是让人有点猝不及防。公司前一天还只是在讨论一周后可能会开始在家工作,让大家检查好笔记本是否能正常工作,结果团队第二天一早就收到邮件称具备办公条件的同事从当天开始无需再去办公室。

随后我就沉浸在巨大的梦幻中了,真的不用去办公室了嘛?那我是不是还可以回去再睡半个小时?

疫情之下,我最不习惯的其实是信息的获取方式:在办公室的时候,每当有重大消息时都会有人shout out,所以你很难错过关键数据和头条;身后的同事可能在和自己的对手方电话交流观点,讲的是EM某个国家的政治,很有趣,可是你可能连这个国家的英文名字也不认识,但多听几次就熟了;另外几个同事可能在会议室争论起来,大概是在说汇率走势,原来大家对于美元的看法不一样啊;坐对门的同事,你瞟了一眼他的屏幕,在看中国恒大,真有意思啊......

但在家工作时就不一样了,所有信息都需要动脑子进行编辑,交流起来往往费时费力。所以,只有必须分享的信息才会在团队里广而告之。毕竟谁也不希望有人每天100封群发邮件,分享今天的见闻吧?

之后,憋在家里的时间逐渐变长,室友也回家工作了,公司开始意识到要准备长时间在家工作,于是发补贴让大家买办公用品。我终于不用挤在餐桌上工作,椅子、桌子、屏幕等等全部配齐,工作台逐渐有了雏形。视频一关,家居服换上,WFH简直是yyds。在家每天随时都能收快递,也开始从农场定蔬菜水果和鲜奶肉类,晚上只要不是太忙,都能自己美美的做一顿饭,营养健康。

05、从难以找到边界到走上正轨

然而,过度舒适的办公环境带来的是生活和工作间愈发模糊的边界:起床两步就是工作台,一睁眼就开始刷邮件,待在工作台上吃饭......一天24小时里,除了睡觉以外,好像都是在同一个区域看着同样的画面。由于一直待在家里,所有的工作会议都改为线上召开,脑袋越来愈木,身体越来越累,工作越干越多,生活却没有如自己所期待般满意。

Staycation时也是吃吃睡睡,休完假疲惫感不减反增,心里越来越焦虑,做事情的效率开始下降,每天都被困在家里的日子望不到尽头。随之而来的是越来越空泛的心,还记得每天清晨耷拉着的双眼以及家里此起彼伏的叹气声。

痛定思痛,我决定给自己设立边界,每天上下班前都尽量坚持运动,不求高强度,但求转换心情。趁天气好出门沿着河岸跑跑步,也能逗逗邻居家的狗狗,和大家唠唠嗑。

调整好心态之后,需要做的就是充分发挥居家工作的好处了。

首先从睡眠角度上说,可以多睡接近50分钟,不用早起化妆收拾自己,也不用赶地铁,省下的时间全部上缴给了睡眠。一开始确实是很满足的,但一起床就跳进工作,开头的20分钟经常都会有不知道自己在哪里的无措,所以我强迫自己早起20分钟边听podcast 回顾发生的新闻(一般是美国市场和亚洲市场),边做做瑜伽唤醒身体,然后从容的进入工作。但必须要坦白的是,即使时至今日,我也还没能把晨起做瑜伽当做一个固定习惯,不过每一天都在进步。

第二个好处是自从疫情后很多会议都改为线上会议,虽然目前在逐渐恢复正常状态,许多公司和团队仍会广泛提供线上接入会议的选项。各个sell side公司都加紧进行软件研发,回放和资料查找功能也有了质的飞跃。由于我所涉领域的很多会议都是在亚洲时间召开,回放和线上参与的选项也让我有了更多参与的可能性。

第三个其实我也不确定算不算好处,姑且称之为我的一个新习惯吧。在家工作的时候,我一般都会保持BBG新闻或者会议不间断的播放,保证自己持续能够从看和听两种渠道获取信息。这样也不会错过重要数据的发布以及重要演讲,多少弥补了没有同事一起工作的孤独。

除此以外,我还学会了在virtual meeting做一个假笑女孩,熟练地和大家抱怨最近的天气和变来变去的疫情政策;*次在线上欢迎新同事……学会即使是staycation,也还是要请假休息。

06、感悟:更多时间向内,更少的时间向外

上周,我和卖方的一些交易员和研究员久违的在下班后面对面小小的喝了两杯,重温了很久没有体会过的社交生活。在英国和欧洲,周四的晚上一般是同事们聚会的时间,下班后大家会相约去一个pub or bar,三三两两一起喝上几杯再回家。如果关系再好一点,说不定会一起吃个饭,兴致高时也会续杯。所以即使是疫情前,很多公司也会允许大家周五时在家工作,一般周五会被默认为是相对轻松的一天。

话说回来,虽然大家在家也时常线上聊天,但每次也不可能聊得太深入和发散,大多是就事论事,说完一件事各自又忙去了。而线下见面,聊的才就会更广更深,也会更了解屏幕对面是一个什么样的人。

与之相对的是我给自己设定的“充电”时间变少了。在完全不去办公室上班的日子里,不用通勤的我每天都多了一个多小时。再加上零零碎碎时间省下的时间,每天能够多出2个多小时。因为准备把python给捡回来,所以我最近也都在认认真真和code搏斗。此外,居家健身时也可以一心二用,把播客打开,每天又有1个小时的富余。

以前被搁置的兴趣爱好也得以重拾,打网球可以直接从家里拿上拍子直接出发,不用抓耳挠腮纠结今天上班是带着拍子还是下班再冲回家。积灰的尤克里里,也在读材料读到眼睛酸痛的时候被重新拿起来随着兴致弹几首歌。看似被困在了家里,但每天觉得也很充实。

【本文由投资界合作伙伴微信公众号:泡腾VCer授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: