宁德时代的鱿鱼游戏

宁德时代再次成为市场关注的焦点。在市值再次创出历史新高的当口,已经有投资者喊出“超越茅台”的期待。

质疑的声音也同时再次传来。最新受到关注的问题在于,高达582亿元的定向增发似有过度融资嫌疑。

站在资本市场的角度,这种担忧有充分的依据:2007年,中国平安抛出了惊人的1600亿元定增案,直接成为压垮狂热大盘的一根稻草,最终定增案没能成行,中国平安股价也暴跌了80%以上;

2015年,在A股市场的另一轮牛市中,仅100亿元以上的定增案就超过了46家,涉及资金8570.05亿元。伴随着上市公司提交预案的浪潮,中国股市走向熔断。

从此,超高额的定增融资案,成为了很多投资者心里的一道警戒线。而宁德时代近600亿元的定增,恰好触碰到了投资者——甚至是监管层心里那根敏感的神经。

初看之下,在190亿元定增完成之后,就迅速推出一波倍数于前的更大规模融资值得怀疑。但如果把视线抬高,从全球动力电池产业的全貌去观察,就会发现事情并非仅仅是“圈钱”那样简单:

整个行业的融资额、产能都在爆发式的增长,在市场上推进融资的不仅有宁德时代一家。9月份,中航锂电获得了新一份120亿元的融资,并且大概率将在明年一季度申请A股IPO;

2021年7月,全球规模*的锂电池厂商之一LG启动了上市流程,估值将达到100万亿韩元(约合5733亿元),此次上市将会刷新韩国*IPO记录;

另外一家韩国财团级企业SK,企业内部也在筹划剥离电池业务,并推动上市融资扩产的事项;

另外,9月份日本丰田宣布将在电池领域进行135亿美元的融资,并赴美国投资建厂,此举极有可能标志着新能源行业全球化时代的开端。

就像一场“鱿鱼游戏”一样,宁德时代要在动力电池行业里彻底胜出,要闯过国内竞争的关卡,要占据在供应链上的主动,还要战胜来自日本、韩国的国际竞争者。每通过一个关卡,不仅需要经营的智慧,也需要资本力量的支持。

01

关卡一:国内竞争

宁德时代用持续性的扩张改变了产业规律。

曾毓群所断定的“Twh时代”正在加快脚步。

根据韩国市场调查公司SNE Research发布的最新全球动力电池装机量报告,今年1~8月,全球电动汽车电池装机量同比飙升139.3%至162GWh。

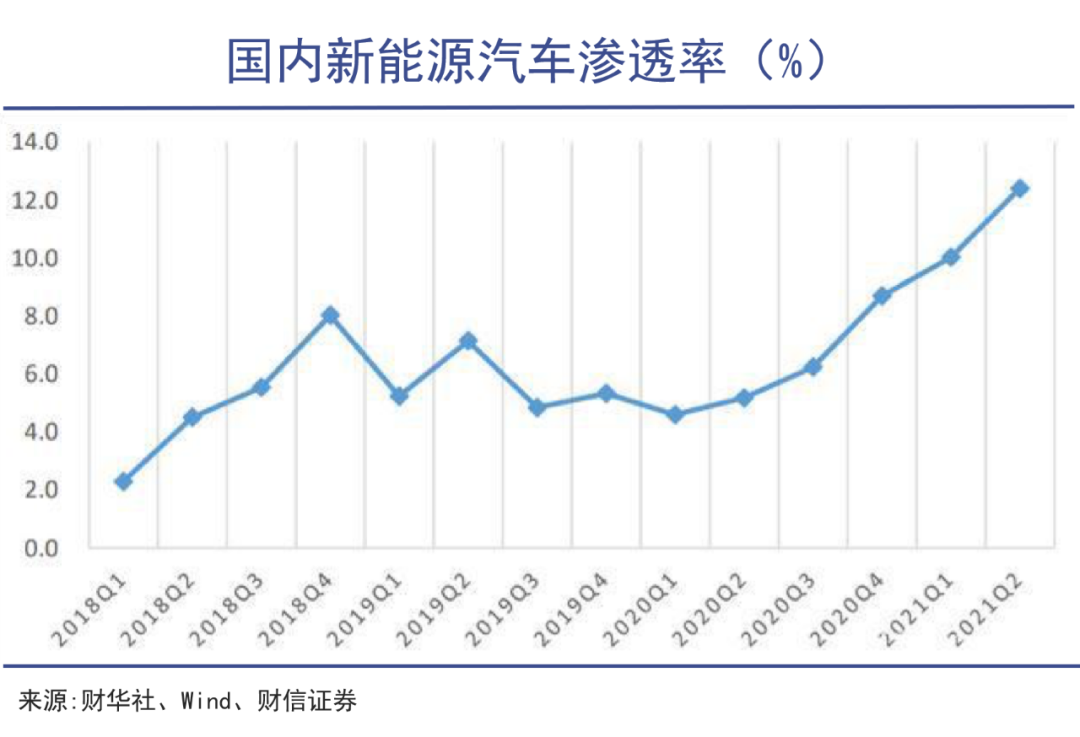

与此同时,国内新能源汽车市场迅猛扩容,新能源汽车整体的渗透率已经提升到10%以上。这意味着在过去一年多的时间里,新能源汽车的市场规模已扩大超过一倍以上,这持续倒逼动力电池行业快速发展。

是个具备强大确定性的成长型新兴产业,处在产能扩张+营业收入快速增加的状态。在资本市场此前多年的运行中,此种类型的行业会呈现出几个特点:

首先就是大规模的资本开支。成长型行业普遍存在不同程度的供不应求的局面。在日益增长的需求面前,行业的供应链尚未稳定,商家需要从较低的基数开始进行扩张,因此必须不断进行资本开支,必须扩展,以满足市场需求。

这也是为什么宁德时代在布局了投资体系之后,*笔投资就投向了自己的设备供应商先导智能(SZ:300450)——在高速扩张的状态下,对设备的增加有刚性需求,大规模采购动力电池制造设备,需要与设备商之间更加紧密的合作关系;

第二,在快速成长中的行业,企业之间往往会形成高强度的竞争:所有人都知道这是一片有金子的土地之后,大规模的资本涌入就不可避免,最终会形成激烈的行业竞争,继而出现的就是高价抢原材料、低价卖产品;

第三,资本市场对于在成长性行业中“抢市场”这件事,抱有高度的热情和宽容。我们能看到很多行业里不知名的小企业获得很高的市盈率估值,这背后的逻辑,实际上是资本认为在成长型的行业中,所有参与者都有机会,越是中小型的企业,其业绩就越有弹性,股价涨幅反而更大。

按照常理来说,在动力电池这种真正意义上的成长型行业里,我们本应看到中小型企业、行业的老三老四老五们获得资本的火爆支持,然后股价上涨,业务快速推进。

但事实的情况是,宁德时代以外的玩家们稍显冷清。虽然以国轩高科、亿纬锂能为代表的上市公司股价有不同程度的上涨,但同业企业的市值,与*的宁德时代之间仍保持着巨大差距,且有持续拉大的趋势。

宁德时代的动力电池在国内市场份额已经提升至50%以上。迅猛的扩张战略,让其得以在快速成长的行业中保持持续性的扩张动力,不至于被同行业对手“趁乱”抢去市场份额。资本的焦点,也始终落在宁德时代身上。

02

关卡二:供应链主动权

宁德时代已经通过扩张,在一定程度上解决了锂电池材料涨价的问题。

身为一个制造业企业,却享受150倍市盈率、近20倍市净率、超18倍的市销率,让宁德时代身处被质疑的角色。

巨潮此前在《》一文中写道,到达万亿级这个规模体量之后,企业将会面对来自资本更加全面、细致的审视,被无数的分析师、基金经理所剖析。也就是说,在这种情况下企业被严重高估的概率会降低。

如果说在宁德时代达到万亿市值之前,人们对动力电池这个行业还心存怀疑的话,那么到了2021年下半年,不论是产业内的从业者还是产业外的投资者,对于这个行业巨大的空间规模都已经深信不疑。

宁德时代看似激进的扩张战略,也变得更加可信了一些。

但进入到2021年的下半年,随着宁德时代市值的进一步提升、整个新能源产业的持续爆发,资本市场对于宁德时代产生了新一轮的担忧:锂电池各类原料的涨价太凶猛了,会对企业毛利率形成挤压。

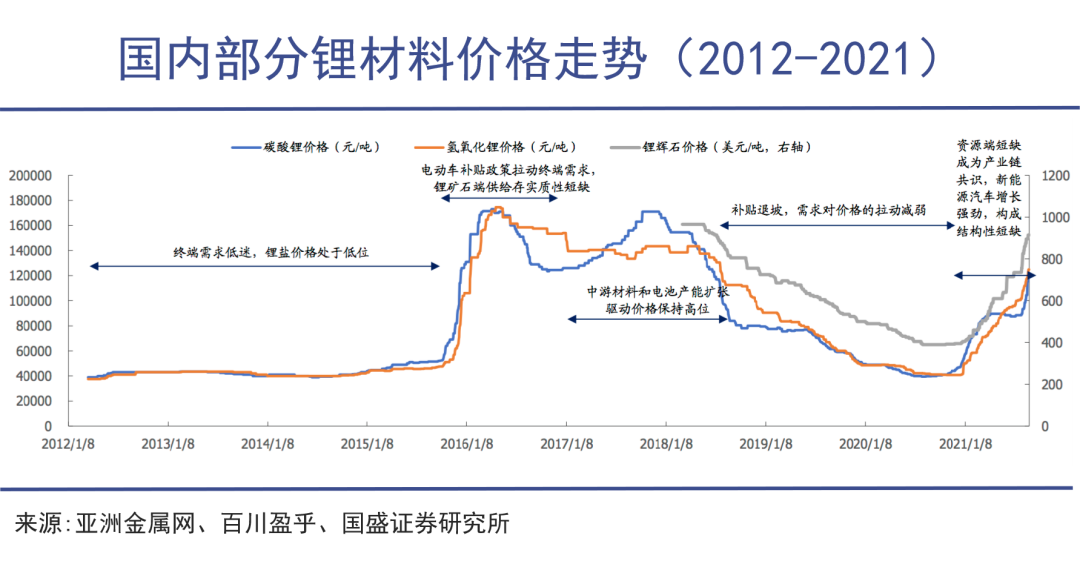

在过去一年左右的时间里,几乎所有与锂电池制造相关的原材料、配件都已经大幅度涨价,或者产生了明确的涨价预期。包括碳酸锂、六氟磷酸锂(电解液原料)、金属钴、镍、负极石墨材料等等。

相关上市公司的股价也有不同程度的上涨。把时间拉长到2019年至今,包括新宙邦、多氟多、联创股份等能源相关的化工类上市公司,股价涨幅都在5倍以上。

同样在发展过程中的亿纬锂能、中航锂电们,成为了在原材料市场里与宁德时代展开竞买争夺的对手。但宁德时代50%的市场份额意味着,国内各种类型的锂电池材料有一半要卖给宁德时代。

如果我们假设,行业的竞争格局不是现在这样,而是将宁德时代变成五家公司,对锂电材料的需求也同时一分为五,其结果将会怎样?

很有可能的答案是,这些材料的涨价幅度将远超现在,因为市场的购买行为越分散,就越有利于供给方获得利润。

也就是说,如果没有宁德时代的剧烈扩张,可能中国的锂电池原材料市场将不会是如今这个样子——而是会被更分散的需求,推到一个更高的高度上。

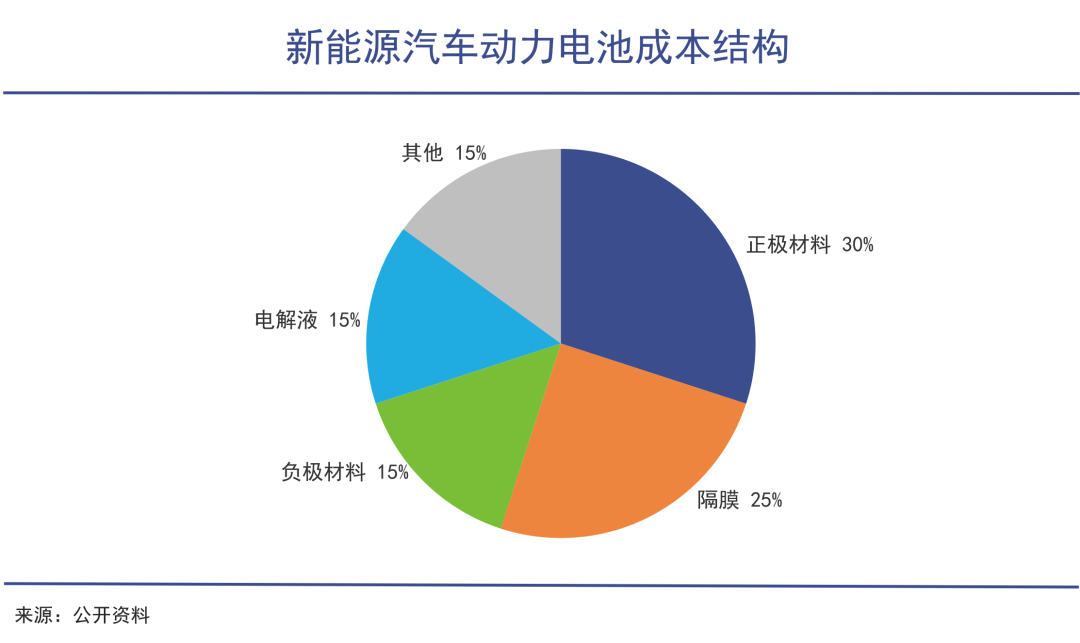

再进一步考虑,更高的锂电池成本,会进一步抬高动力电池的价格,占到新能源汽车成本40%的动力电池价格一旦更高,对于新能源汽车整个行业来说都不会是好消息。供应链难题,是制造业企业宿命中的博弈,既是武器,也是软肋。

过去一年多的时间里,宁德时代已经通过扩张,一定程度上解决了锂电池材料涨价的问题。否则在供需关系的铁律之下,动力电池行业的毛利率下降只会更快。

03

关卡三:全球巨头之战

新能源汽车与燃油车一样,呈现出全球供应链+本地品牌偏好的产销格局。

动力电池“一超多强”的局面抑制了原材料的价格,但受到新能源汽车规模快速扩张的“诱惑”,行业内的竞争格局也在变化。

以中航锂电、比亚迪为代表的竞争者,正在影响着整条产业链的供需关系,锂矿等重要原料的价格仍在不断上涨,这在逼迫电池厂商尽可能掌控一些关键原材料的自给:

比亚迪除了通过与融捷股份的特殊关系之外,还在近期通过参与定增的方式,与掌握锂矿资源的上市公司四川路桥(SH:600039)建立了更紧密的关系;

10月份,根据外媒报道,LG新能源与锂矿商Sigma Lithium签署锂矿承购协议,协议规模为2023年6万吨锂精矿,2024-2027年为10万吨/年;

宁德时代也在应对,9月份进行了两笔布局:先是股权合作方天华超净出资15.52亿元获得了Manono锂辉矿项目24%股权;然后是9月28日爆出的,以19.2亿元的价格收购了加拿大锂矿商Millennial Lithium,其竞购对手在正是国内规模*的“锂王”赣锋锂业。

与比亚迪在国内布局锂矿不同的是,宁德时代选择远赴海外收购。其中的原因除了锂矿在海外储备更加丰富之外,也有整个新能源汽车、动力电池行业越发明显的国际化竞争格局有关。

目前,宁德时代在全球范围内占据了约30%的市场份额,*,不仅供给了包括特斯拉、蔚来、小鹏在内的、中国市场里几乎所有新能源汽车主流玩家,在欧洲市场,也已经做到了规模第二的位置。

自20世纪中后期以来,汽车一直是个全球化的大市场。欧洲、美国和中日韩都有自己的汽车市场和汽车品牌,零配件的供应则来自全球各地——德国博世、日本电装公司、韩国的现代摩比斯、美国的李尔公司等等,呈现出全球供应链+本地品牌偏好的产销格局。

从目前大众新能源的爆发、特斯拉在美国市场的支配地位,以及蔚来、小鹏、理想等新势力在中国市场受到热捧的情况来看,未来世界新能源汽车产业的格局,大概率仍将延续燃油车时代的模式。

日韩的动力电池厂商实际上已经捷足先登,开始了国际化布局的进程。LG、松下在北美已经有了大规模布局,松下与特斯拉保持密切合作的关系,LG也在今年向北美投资45亿美元设厂,并于汽车制造商Stellantis开展合作。

丰田也在10月份宣布要在美国投资34亿美元,按照规划将于2025年投产。LG、松下、SK更是早在2018年前后,就已在中国建立动力电池工厂。

这些都是日韩厂商围绕全球新能源汽车市场所做的布局,从一开始就瞄准了新能源时代的汽车供应链全球化。

宁德时代也有在北美、德国等地的布局——包括锂矿资源的投入,和德国工厂的设立等。但从国际市场的设厂规模、发展速度来看,与LG、松下仍有一定差距,也与中国全球*新能源汽车市场的地位不符。

想要在全球范围内输出中国新能源汽车产业的能力,没有资本市场的助力注定很难完成。毕竟宁德时代在全球市场所面对的,是来自日本、韩国发展了数十年的*财阀。

04

写在最后

自2018年创业板上市以来,宁德时代股价累计涨幅已经超过14倍,这意味着投资者已经充分受益于这家公司爆发式的快速发展。

在上一次2020年的定向增发中,高瓴资本深度参与,投向宁德时代100亿元,当时震惊了市场,谁也没想到为何以价值投资标榜的张磊,为何会以如此巨大的重注押向一家上市不久的创业板公司。

更何况,市盈率、市净率、市销率还那么高。

但时间最终证明了,这些基于财务数据形成的指标,并不能完全反映出一家公司的实际价值。

财务报表上面不能去刊登那些还没有产生的利润。这个现状与未来之间巨大的鸿沟,让大多数投资者无法作出正确的判断。股份增值所带来的巨大财富,最终只属于少数人。

【本文由投资界合作伙伴微信公众号:巨潮商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: