整整六年,你知道投资者这六年是怎么过的吗?

2015年10月29日,至2021年10月29日,整整六年,1445个交易日,九安医疗(002432.SZ)累计跌幅约78.55%,市值从超过110亿元,缩水至28.86亿元,蒸发82.74亿元。

营收主要依靠电子血压计、血糖仪等电子医疗设备销售的九安医疗,于11月15日开始连续涨停,至11月19日,时隔1460个交易日,再次迎来五连板。

2021年11月22日,九安医疗直接一字板涨停,最高封单额1.51亿元,随后经历连续四个一字板涨停。

11月26日开板后,于11月29日受南非新型新冠病毒变种B.1.1.529,奥密克戎(Omicron)变异株消息影响再次封板,盘后数据显示,某机构净买入1838.91万元。

公司股价虽未回到2015年高点,但已经是近六年最亮眼的表现了。

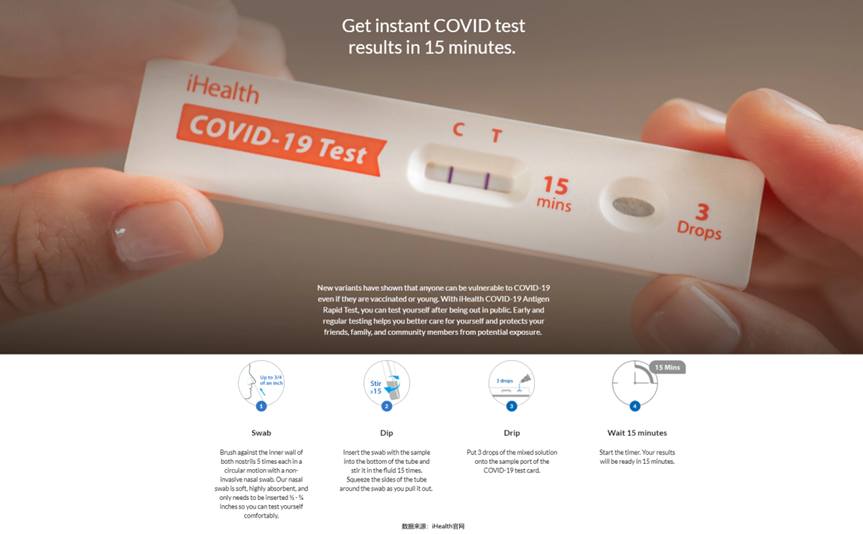

在这次9连板前,九安医疗2021年11月8日发布公告称,美国子公司iHealthLabs Inc.(以下简称“iHealth”),依托“胶体金免疫层析法”,研发的新型冠状病毒(SARS-CoV-2)抗原家用自测OTC试剂盒(以下简称“家用新冠OTC试剂盒”),获得应急使用授权(EUA),用于居民居家自我检测是否染病。

根据公开资料,iHealth家用新冠OTC试剂盒,官网单人份售价6.99美元,于11月第二周开始在美国同时向C端和B端销售,虽已进入美国集采,但尚未登陆亚马逊网络销售渠道。

目前产能约为1亿人份/月,九安医疗计划在2022年初增产至2亿人份/月。

虽然iHealth企业知名度不高,但是其背后股东却近乎人尽皆知。

2018年4月,引入小米作为战略投资者,对iHealth完成2500万美元增资,占新公司20%股份,九安医疗持有70%股份,留存10%用作股权激励。

随后,iHealth正式成为小米移动健康领域的合作伙伴。

小米与iHealth在用户体验、小米电商和云服务方面开展深入合作,小米甚至承诺自2018年4月起两年内,不投资基于健康大数据的医疗平台、产品,或以血压和血糖测量为单一功能的血压和血糖测量产品,避免同业竞争。

但反映在二级市场上,投资者对小米注资并不买账。

2018年5月至2021年10月,九安医疗股价跌幅35.71%,11月1日至25日,九安医疗股价涨逾185.90%之后,股价较2018年4月收盘价涨约83.80%,市值重回80亿区间。

沉寂6年之久的九安医疗,在第三季度亏损464.90万元的背景下,股价大涨是因iHealth家用新冠OTC试剂盒上市而被市场重估,或者,仅是昙花一现?

同时,九安医疗目前为止,尚未披露该试剂盒能否应用于针对奥密克戎(Omicron)变异株的鉴别,公司股价是否能迎来第三个五连板犹未可知。

“O+O”模式,是否为盈利良药?

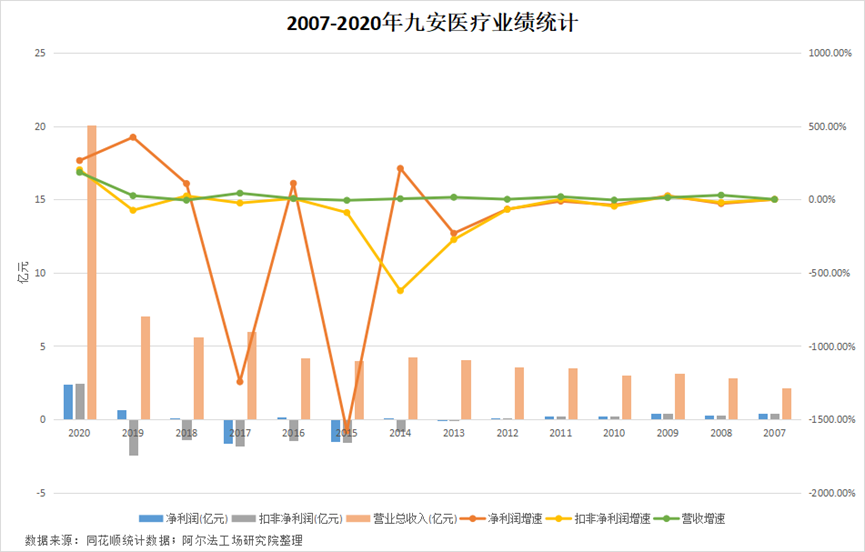

回顾九安医疗*个五连板的2015年,公司净利润亏损1.51亿元,扣非净利润亏损1.55亿元,2013-2019年,九安医疗扣非净利润连续7年亏损,累计9.57亿元。

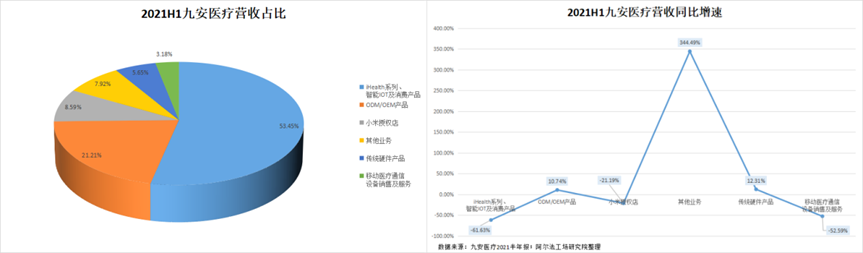

2020年,在海外疫情日益严重的背景下,九安医疗国外销售同比增长248.18%,约为16.08亿元,iHealth系列产品迅速放量,营收同比增长849.84%,实现14.18亿元。

就整体而言,公司海外毛利率同比提升32.53%,约为59.10%;iHealth产品毛利同比提升26.68%,约为66.77%。

九安医疗2020年扣非净利润实现2.47亿元,归母净利润约为2.42亿元,分别同比增长202.39%,264.68%。

2021年前三季度,九安医疗扣非净利润再度亏损,同比降低106.89%,大约亏损2477.50万元。

刚刚实现盈利的九安医疗,缘何再次亏损,九安医疗主营业务布局是否毫无抗风险能力?

九安医疗设立之初专注家用医疗设备的研发、生产及销售,近年来依托家用医疗设备积累的用户群体,拓展云平台系统及服务业务,即“Offline+Online”(以下简称“O+O”模式)模式,逐步转型成为“互联网+医疗解决方案”提供商。

由于九安医疗线上医疗服务平台,主要针对其智能家用电子医疗设备的用户,导致“O+O”模式,较为依赖其医疗设备的销售规模,即九安医疗需要保有一定规模的智能联网产品用户。

为保证这一基本盘,九安医疗近年来从体征监测健康医疗产品,逐步扩展到智能IOT及消费产品领域。

主营产品目前已经覆盖血压、血糖、体温、体脂/体重、血氧、心电、睡眠、运动等领域,形成较为完备的个人健康生命体征监测产品线。

同时公司还以自主推出和整合资源合作的方式,相继上线多款消费类电子产品,如各类降噪耳机、智能手表及扫地机器人等,丰富了产品品类的同时,巩固其主营产品面向家庭,以及个人使用的定位。

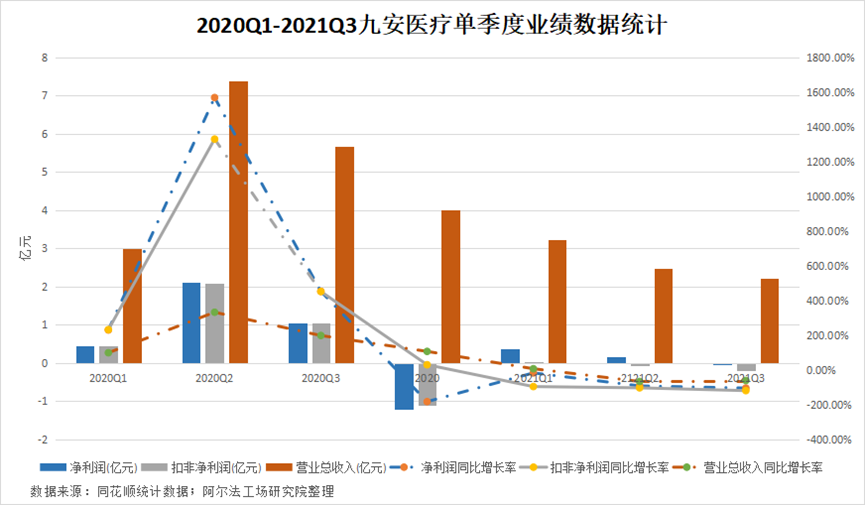

但在销售层面,九安医疗除在2020年实现单季度营收同比大幅增长外,2021年前三个季度,单季营收均同比下降。

截至今年前三季度,九安医疗营收进一步收缩,同比下降50.82%,二季度、三季度单季营收分别下降66.61%,60.93%。

如此看,自从2020年营收脉冲式增长后,九安医疗并未如期保持这一增速,业绩稳定性欠佳。

九安医疗能否借助此次新推出的iHealth家用新冠OTC试剂盒,实现稳定增长,决定了市场是否会重估九安医疗。

iHealth需要搞懂“小米生态链”

从诞生之日起,iHealth就专为海外市场而生。

且不论小米是否看中其主攻海外市场才战略注资,iHealth成立至今,除海外疫情大爆发的2020年,均未帮助公司实现扣非利润净增长。

九安医疗今年曾公开表态:将围绕“九安”和“iHealth”品牌,占据产品市场份额,稳抓国内业务的同时,不断扩展海外市场,确保该领域业务规模的稳中有升。

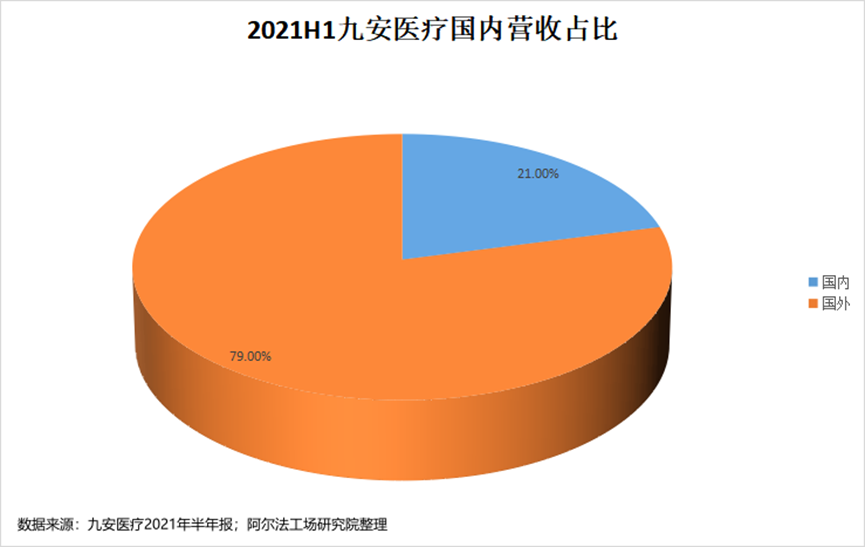

但事实是,九安医疗2021年上半年国内营收占比仅为21.00%。

现阶段,九安医疗境外业务,主要包括为国外厂家贴牌生产(ODM/OEM),以及销售iHealth品牌、eDevice(移动医疗通信产品)产品。

而且按照九安医疗在互动平台的表述,公司此次推出的iHealth家用新冠OTC试剂盒,依旧以海外市场为主,并暂无计划在国内推广新冠自测试剂。

不可否认,美国公立医疗系统,从疫情爆发至今一直高度承压,官方鼓励居民居家检测,所以家用OTC新冠抗原试剂盒在美国准入门槛较低。

这种背景下,iHealth家用新冠OTC试剂盒在美销售,确实比在国内销售更容易开拓市场。但恰恰因为美国对家用新冠OTC试剂盒包容度较高,也为相关生产企业,带来较为激烈的竞争格局。

根据现有数据来看,美国已经批准9家抗原检测产品,亚马逊有5家获批公司的产品,而且国内生产企业除九安医疗外,博拓生物(688767.SH)虽然未取得美国FDA证书,但已经取得CE证书,可以出口欧盟。

通常情况下,通过CE认证的医疗器械产品,也可以顺利通过FDA认证,故此不能排除,博拓生物旗下家用新冠OTC试剂盒,存在登陆美国市场的可能。

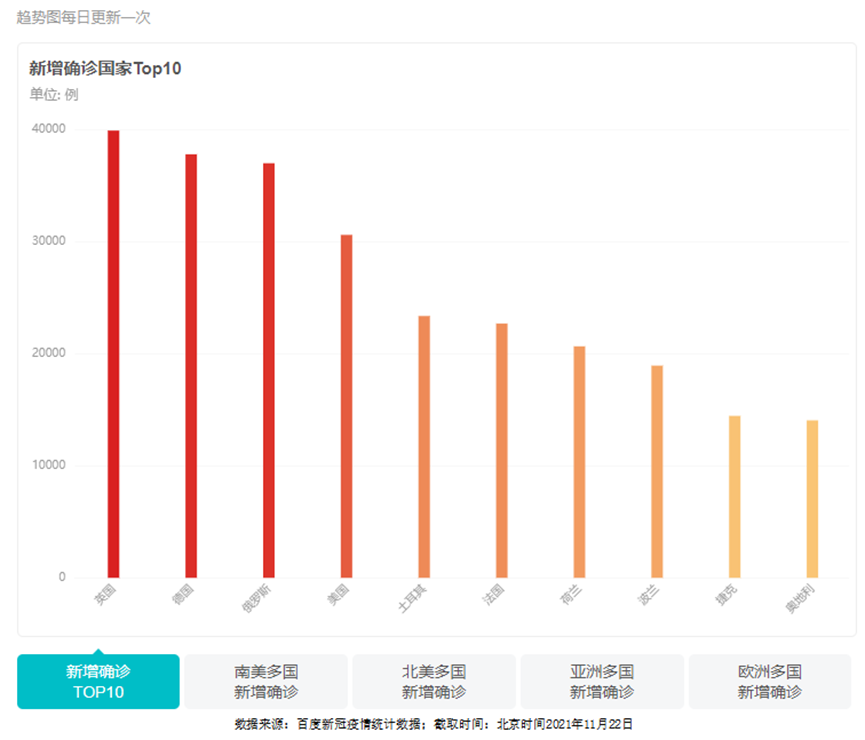

而且从新增确诊病例角度来看,美国新增新冠确诊人数,已经从全球*滑落至第四,欧洲诸国新增确诊人数总量远高于美国,就家用新冠OTC试剂盒的潜在市场而言,美国已经不是*大需求国。

增量市场收缩,竞业企业增加,美国家用新冠OTC试剂盒市场,可能会比欧洲更早面临存量竞争。

鉴于此,九安医疗家用新冠OTC试剂盒产品,只要错过美国新增新冠确诊患者高增长的“周期”,营收增长势必乏力,无法支撑企业实现稳定营收。

而且从iHealth销售模式来看,iHealth品牌产品模式由公司先销售给境外的子公司,再由境外的子公司负责境外销售工作,而eDevice的收费模式,包括直接销售或租赁两种形式,取决于企业与下游客户的沟通协商情况。

九安医疗eDevice的主要客户,包括医疗器械商或医疗机构,当这些下游客户拿到产品后,同样通过销售或租赁的方式,将产品传达至终端病患用户,在提供售后咨询服务时,会收取咨询服务费以及通信服务费。

九安医疗这种海外销售模式,在整个销售链条中较为被动,尤其是eDevice出货量完全由下游主导,而iHealth产品,虽然可以通过小米手机生态链引流,但是九安医疗,对“小米生态链企业”身份的价值挖掘并不充分。

或许,只有九安医疗真的想做国内市场的时候,才能意识到“小米生态链企业”对其iHealth产品意味着什么,从而摆脱目前国内市场营收占比较低的问题。

背靠小米,却未蒙荫凉

在九安医疗的销售布局中,公司将其和小米的合作,定义为“新零售业务销售”,供货模式为小米集团主动配货,或公司申请向小米集团提货,即代销。

2021年上半年,九安医疗小米授权店营收占比约为8.59%,同比下降21.19%。

代销模式下,小米集团根据约定的结算周期,按销售收入给予九安医疗一定返利。

但代销意味着不稳定,即便九安医疗产品力极强,但是在市场竞争背景下,小米依旧可以销售其他品牌的同类产品。

在某搜索引擎输入“小米”“血糖监测”等关键字,首推搜索结果是2020年7月的“小米有品上架SPUG测试仪”。

该产品品牌为“糖护士”,而“糖护士”隶属于“启名方科技(北京)有限公司”,是一个糖尿病患者和家属的互动社区,致力于帮助广大糖友安排合理科学的饮食计划,也可以帮助患者定期提供记录的检测。

值得注意的是,2020年7月,距离九安医疗公告小米完成注资iHealth后,承诺两年内不投资,与iHealth形成竞业关系企业的最后期限(2018年4月),仅过3个月。

对比其他小米生态链企业,九安医疗具有26年的从业经验,甚至比小米的存续时间还早。

在引入小米成立iHealth之后,九安医疗没有和其他小米生态链企业一样,以为小米贴牌生产(ODM/OEM)起家,而是选择为如英国LloydsPharmacy、德国Beurer、瑞士B.WellSwiss等国外企业贴牌生产。

在贴牌生产中,无论是ODM还是OEM,都是拥有优势品牌的企业,为了降低成本,缩短运距,抢占市场,委托其它企业进行加工生产。

这种合作模式,注定拥有较高品牌影响力的企业,在整个生产链条中掌握主动权,包括产量、定价权等。

小米生态链企业,多数选择为小米贴牌生产,主要目的就是依托小米在国内市场的影响力,提升本公司产能利用率,并获得稳定的营收。

若能获得小米的注资,则可谓是意外之喜,因为这意味着伴随该生态链内企业业绩提升,小米也可获得相应分红,并进一步降低其贴牌生产的支出,可谓一举两得。

根据某知名电商平台数据,在2020年2月购买九安医疗的消费者中,有一部分人就是冲着“小米生态链”才购买iHealth产品的。

而2018年4月至2020年4月,九安医疗并没有充分利用小米限制投资期带来的产品销售红利,错过了这个提升品牌力的黄金期。

而且在该电商平台中,九安医疗设立了两个自营店,虽然符合公司围绕“九安”、“iHealth”两个品牌发展的战略,但缺乏宣传的九安和iHealth品牌,难以迅速让消费者和“小米生态链”产生联想,从而降低销售转化。

现如今,九安医疗虽然一再强调稳抓国内市场,但是从布局来看,其似乎并不知道如何才能迅速有效拓展国内市场。

九安医疗想要保持稳定的营收,光靠某一个“周期性产品”远远不够,需要有一个稳定的市场,并掌握一套可以稳定营收的运营模式,如果实在不知从何下手,可以先从搞懂“小米生态链”开始。

【本文由投资界合作伙伴微信公众号:阿尔法工场研究院授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。