国际政治力量正在改变全球的投资生态。在重压之下,*个产生深邃裂隙的,就是在美上市的中概股。

12月初的中概股遍地哀嚎。在11-12月纳斯达克指数“微跌”6%的过程中,大量中概股在很短的时间内下跌了30%甚至更高。

美国证券交易委员会SEC明确告知,要求在美上市的企业必须全面审查底稿。中概股长期以来的敏感地带再次被重重一锤。

与此前局面不同的是,目前中概股面对来自中国方面的监管压力同样巨大——以滴滴为代表的部分企业,在信息安全、监管配合等方面出现了一系列严重问题,遭遇监管审查。

滴滴响应了监管的指示,将启动在纽交所退市并赴港上市。而在此之前,已经有包括京东、网易、小鹏、理想等大量企业在港二次上市。香港已明确成为中概股们的避风港。

巨潮此前撰文《中概互联历史大底?》,强调了互联网企业仍然有更优秀的商业模式,因此长期来看,仍能够为投资者创造出更可观的资本回报。但对企业股价表现的影响因素之复杂,远超单一线条的、对企业本身情况的分析。

在理想状态下,如果企业的收入不断增长,毛利润或净利润有持续性的提升,那企业的股价和市值就会由低到高地涨上去。

简言之,低估就会上涨。这是绝大多数投资流派的“公理”。可是理论与真实世界之间的鸿沟何其巨大,低估之后的上涨要满足无数的先决条件。

过去我们知道,人性的贪婪与恐惧会让低估之后还有低估;如今我们又开始更加深刻地体会,除了人性之外,投资者还必须面对来自监管力量史无前例的重压。以及对于中国企业来说,海外资本保持的长期额外警惕,和每次问题出现时迅速抽身的决绝。

01 泥泞起点

在金融的世界,信任从来不是那么容易建立。

由于历史原因——包括了中国证券交易所的制度,以及企业在创业阶段对投资机构的偏好问题等等,中国企业赴美上市,长期以来是以互联网企业为主。

这些互联网公司的发展过程历经波折,与资本的力量相辅相成、相互成就。

但资本也曾经在几个阶段抛弃过中概股。

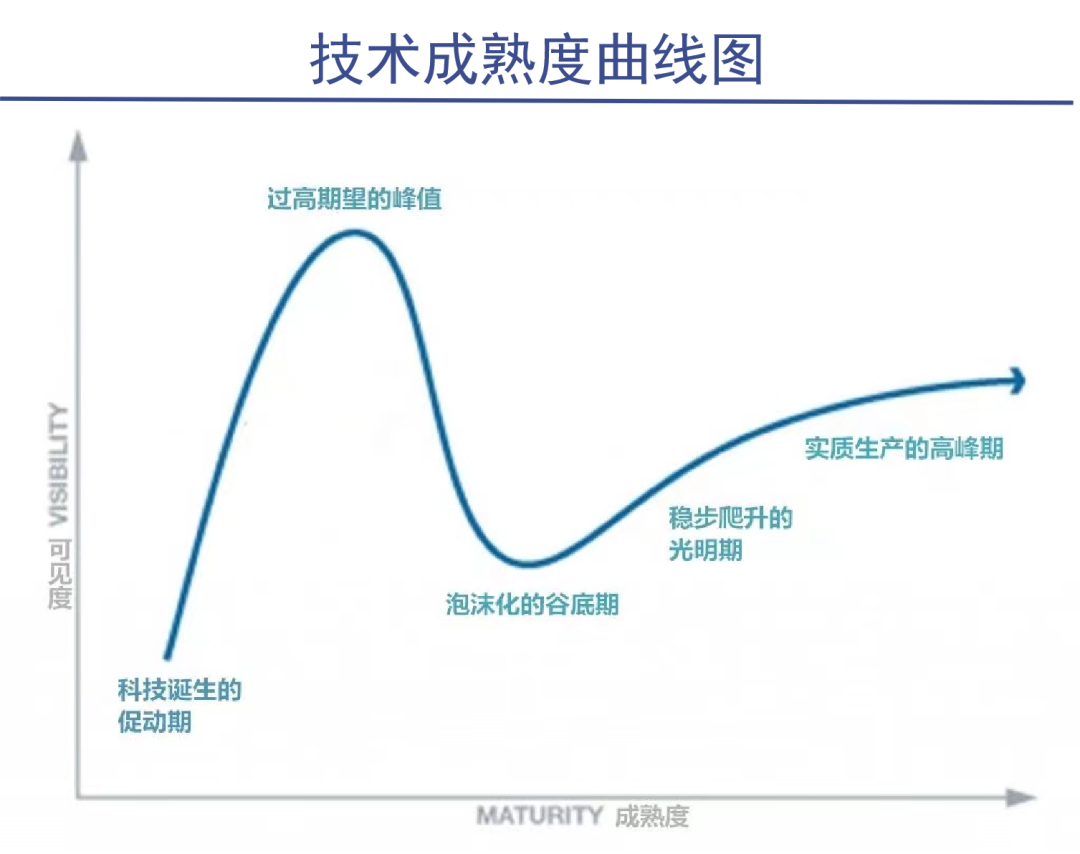

回顾三十年的发展历史,“技术成熟度曲线”是最适合丈量互联网公司估值与生命周期的标尺。

在这根曲线的早期阶段里,中概股走完了自己波澜壮阔的青年时代——导入期的发展之后,迎来过高期望的峰值,也就是2000年的互联网泡沫。

2000年全球性的互联网泡沫破灭,中概股也无法独善其身。以新浪为例,其股价从58美元/股以上跌至*1.02美元,累计跌幅超过了95%,并在2001年初到2002年底之间横盘一年半的时间,到2002年10月之后才开始反弹上涨。

如今正在“逆势敲钟”的丁磊,也是*次互联网泡沫破灭的亲历者。2000年7月-2001年7月之间,网易股价累计跌幅超过了96%,并且股票交易一度被纳斯达克市场暂停,股价也在1美元下方徘徊了长达10个月。

除了泡沫的破灭,当时中概股陷入严峻危机的另一个原因,就是盈利能力的巨大缺失,这与中概股后来的几次危机有非常明显的不同。

2002财年,新浪的营业收入增长了四倍达到1417万元,一片欣欣向荣的迅猛态势,到下一年骤降到88.31%,2002财年进一步失速,收入增长降至6.8%,毛利几乎没有增长。

彼时的中国互联网企业中,新浪已是能够依靠门户流量获得获得稳定广告收入的互联网企业之一。相比之下腾讯、网易等公司盈利能力存在更多的问题。

例如,2001年的网易已经彻底失去了增长能力,收入增速是-14.66%。失去了增长动力的中国互联网公司们自然被定下了破产价。

但当时跌去90%以上股价的何止中概股。亚马逊、苹果们也经历了同等规模的暴风骤雨。

笼统的看,当时中概股所经历的*次集体绝望,主要有以下几个特征:增长速度严重放缓、商业模式尚未完全成熟,盈利能力不强。

成熟度曲线迅速跌至低谷,但向上拐头的速度却更加缓慢。国际资本的重新关注也是如此——在金融的世界,信任从来不是那么容易建立。

02 强制监管1.0

在中国,互联网企业不仅要面对行业泡沫的破灭,同时也要*次开始面对监管力量。

成熟度曲线的第三部分,是在谷底之后的回升。

这个过程说来轻松,但反映在实体经济层面却异常的残酷:在谷底中,大量企业在寒冬中死去。只有小比例的具备造血能力或被外部输血的企业能够度过寒冬。

供需关系的扭转是在活生生的死亡现场中进行的,对于中概互联网公司来说同样如此。除了死亡的威胁之外,中概互联们开始*次开始面对监管力量:

2000年9月25日,国务院发布《中华人民共和国电信条例》,这是*部管理电信业的综合性法规,标志着中国电信业的发展步入法制化轨道。同日,国务院公布施行《互联网信息服务管理办法》。

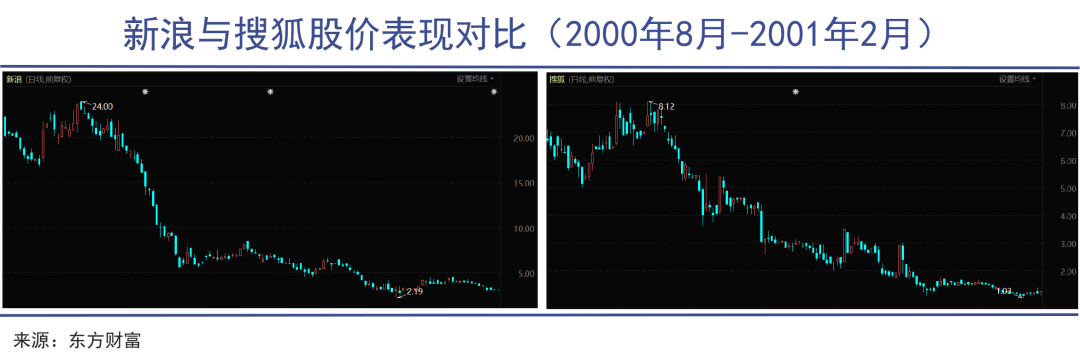

管理办法发出一个月的时间里,新浪股价下跌超过60%,网易股价下跌超过32%,搜狐股价下跌超过44%。

紧随其后的11月6日,另一则针对门户网站(当时互联网公司的主流商业模式)的重磅监管文件发出:国务院新闻办公室、信息产业部发布《互联网站从事登载新闻业务管理暂行规定》。同一天,信息产业部发布《互联网电子公告服务管理规定》。

门户网站们遭遇了更严峻的危机。在9月、10月暴跌的基础上,新浪股价自2000年11月7日到2001年1月8日两个月的时间里继续暴跌了59%,同一时期网易股价下跌了50%,搜狐接近55%。

2000年12月12日,人民网、新华网、中国网、央视国际网、国际在线网、中国日报网、中青网等网站获得国务院新闻办公室批准进行登载新闻业务,率先成为获得登载新闻许可的重点新闻网站,这里面没有“四大门户”。

站在2021年的“上帝视角”去回望2000年,会发现当时对互联网公司发出的一系列强监管政策,实际上对于几家头部企业是利好,因为这些政策帮助它们翦除了大量的竞争对手,行业开始从高强度竞争走向相对成熟的有序竞争。

但当时的投资者们并不会这样认为,尤其是远在重洋之外的美国投资者。抛售、远离是他们*能够想到的应对策略。

实际上在2001年11月,一根救命稻草已经递给了年轻的互联网公司们:2000年11月10日,中国移动推出移动梦网计划,要”打造开放、合作、共赢的产业价值链”。

只是在一片凄凉的环境中,这个彻底改变早期互联网公司商业模式和盈利能力的利好,在当时却被大多数投资者忽视了。

03 多舛的成熟

海外资本对于中国互联网企业的不信任,体现在每一次可能出现的风险之中。

来自市场、监管的双重打击下,新浪、网易和搜狐不断沉沦。几家公司2000年股价大跌,2001年、2002年基本在底部横盘。

但同样是在暴跌95%左右之后,亚马逊的股价从2001年见底之后就开始迅速反弹。

2001年10月到2002年5月共计7个月的时间里,其股价反弹幅度超过了200%;到2003年6月中旬,反弹幅度已经达到了500%,到2003年10月份,反弹持续了两个整年,反弹幅度高达900%。

亚马逊股价表现(2001年10月-2003年10月)

在亚马逊快速反弹的同时,中 美互联网界有几件事情先后发生:

在美国,谷歌从2001年开始就实现了盈利,并迅速停止了风投融资;

在中国,丁磊在2001年开始筹划、2002年开始正式转型做网络游戏,并大获成功;

同样是在2002年,马化腾当时没太看得上的QQ秀业务在4月份上线,迅速走红,仅半年就为腾讯带来了2500万营业收入。

这些零散的事情汇总在一起,实际上显示出了一个明确的事实:互联网公司的盈利模式在2002年左右正式大量跑通,此前困扰中概股的增长问题被打破了。

自2001年的历史底部计算,新浪、网易和搜狐的市值都在几年之内上涨了数十倍,虽然反弹来得慢了一些,但股价上涨的爆发力甚至比亚马逊和易趣们更强。

2004年前后的中概股,有相当多在寒冬中衰落退出历史舞台,但生存下来的几家企业全部走出了曲线图的低谷期,迎来几年的高增长。新浪、搜狐都在2011年迎来了自己的股价历史高点,“古典互联网时代”迎来最高潮。

随着PC互联网的彻底成熟,标志性的事件出现在了这一年的10月份:中华网向美国亚特兰大破产法庭提交破产申请。中华网于1999年在美国纳斯达克上市,是*家赴美上市的互联网公司,同时也成为了*家申请破产的中国赴美上市互联网企业。

中国互联网企业的利益争夺也随之升温。“3Q大战”出现在2010年底并不是偶然,与中华网的破产一起,成为了PC互联网从增量市场进入存量市场的两大标志性事件。

从2011年初开始,古典的PC互联网进入残酷的存量竞争,新浪、搜狐、百度等企业的股价都从2011年5月份前后开始大幅度下跌——资本再一次逃离了。

尖锐的竞争之下,2011年百度、腾讯和阿里巴巴旗下的淘宝商城都宣布了平台战略,这一年也成为了“BAT”元年。

2014年,中国的4G网络建成,移动互联网时代彻底到来。此前两年,张一鸣于2012年创办了不起眼的今日头条,并很快陷入到与传统媒体之间的纠纷之中。

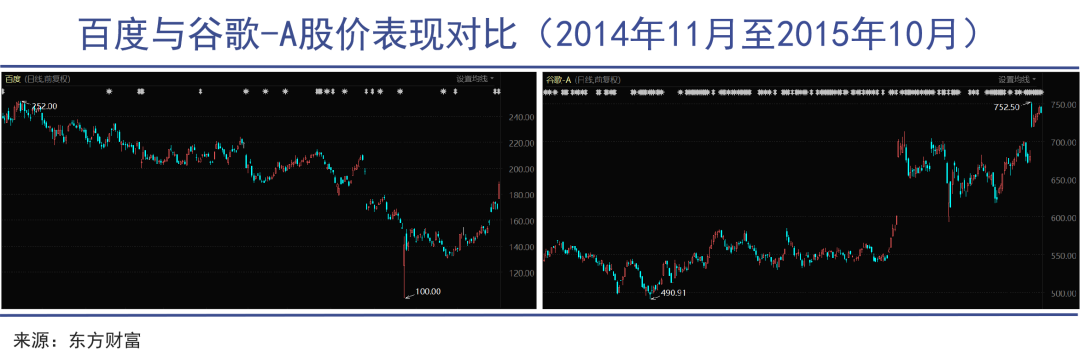

这一时期最令投资人纠结的是百度。这家2005年上市破了首日涨幅记录的公司,多年来为华尔街的投资者们创造了巨额的财富,但在移动互联网发展的早期有掉队倾向,资本就迅速作出反馈:2014年底到2015年秋季,股价累计跌幅45%。作为对比,同一时期谷歌的市值涨幅在35%左右。

海外资本对于中国互联网企业的不信任,体现在每一次可能出现的风险之中。在互联网泡沫破灭的时期是如此,在互联网企业发展进入到每个关键节点时也是如此。

04 2021始于2018

和往常一样,海外资本以最快速、果决的方式离开中概股。

海外资本并不是从2021年才开始抛弃中概股的。严格来说,这个进程开始于2018年。

在产业层面观察,2018年伴随着疯狂与冷却:腾讯阿里巴巴收缩社招,美图、趣店、摩拜、ofo裁员,网络游戏面临强监管死伤无数,P2P网贷的规模突破了8万亿元,同时暴雷的浪潮席卷全国。

在资本市场的角度观察,移动互联网大潮见顶的意味更加明显:

2018年7月,百度在经过高达6次冲顶之后,终于在7月份开始下跌,一年多的时间里累计下跌70%;

2018年2月,在刘强东明州事件之前半年,京东股价已经开始大幅度下跌,全年股价最深跌幅超过50%;

2018年3月,冲击2011年历史最高点未果的新浪,股价开始掉头向下,两年的时间跌幅超过了76%,此后再也没有反弹,直到曹国伟宣布私有化;

另一个“遗老”搜狐的下跌甚至来得更早,从2017年10月份就开始疲态尽显,两年半的时间股价跌去了90%。

除了少数几个巨头企业在2019年强势反弹,并因为充分受益于2020年的疫情而大涨之外,有相当多中概股的历史高点已经停留在了2018年,这个名单里包括了微博、蘑菇街、寺库等等。

微博股价表现(2016年1月至今)

监管的力量在2018年再度凶猛起来。当时还没有上市的滴滴,因乘客安全事故而被全年监管、整顿;7月份,国家版权局、国家互联网信息办公室、工业和信息化部、公安部联合召开新闻通气会,宣布打击盗版;一个月之后,《电子商务法》获得表决通过。

这一年,拼多多、美团和小米上市,抢占最后的巨头席位。互联网造车从这一年开始火爆,包括乐视、小鹏、拜腾在内的15家企业累计融资超1300亿元,企业总估值超2600亿元。蔚来赴美上市,却开始了噩梦般经历的起点。

*标志性的个人事件,是马云在这一年卸任了阿里巴巴集团董事局主席。

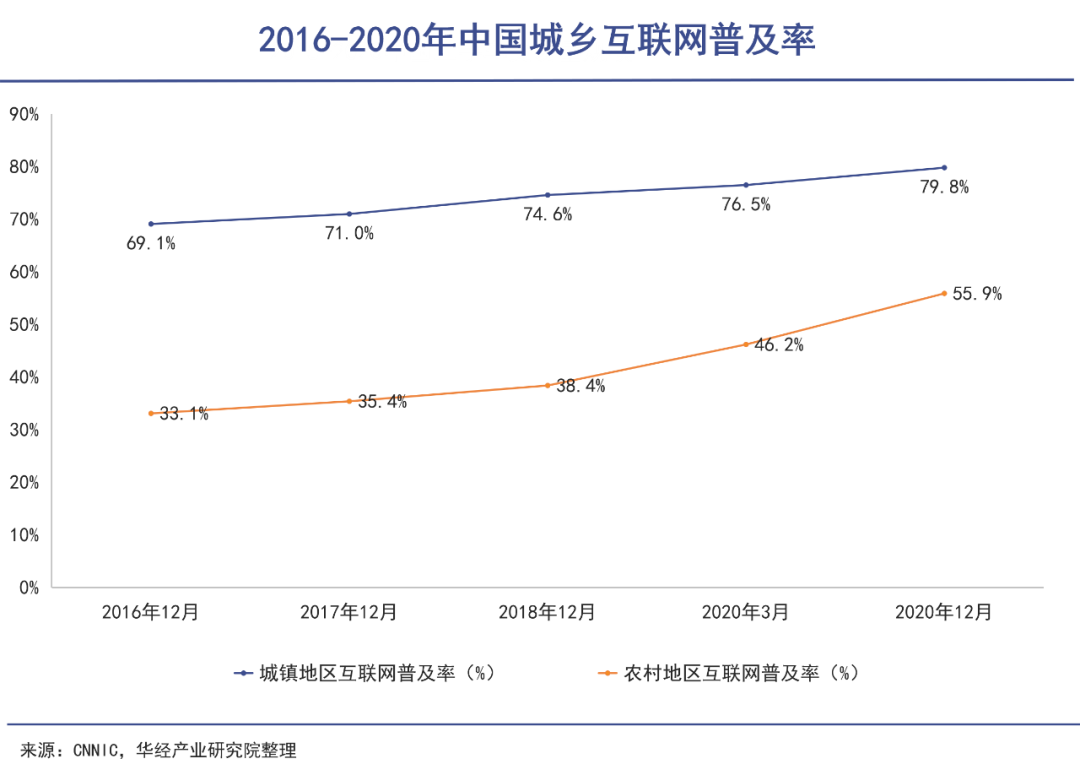

这一年究竟发生了什么?最重要的答案其实到2019年才被揭晓:2018年,中国网民数量达到11.3亿人,到2019年,经过一年的增长,却只有11.4亿人。国内互联网世界的人口增长基本上停止了。

虽然如拼多多、快手等都在这两年烧钱拼命下沉,竭尽全力扩大了移动互联网的覆盖人群,但更多互联网公司无力抓住“下沉红利”。当用户数量的增长开始放缓,在此基础上的一切互联网服务的增长都被束缚住了。

而国际资本的嗅觉之敏锐,逃离决心之强大,也远远超过想象。和往常一样,他们开始以最快速、果决的方式离开中概股。

2018年,人们谈论很多的是人工智能、大数据和5G、物联网,这些也被视为移动互联网之后,推动经济产业、互联网发展的又一波浪潮。但在这之后几年的时间里,这些高大上的远景并没有被很快拉到眼前。

短视频、直播、新能源汽车是2018-2020年之间科技互联网最重要的增量来源,新的巨头也在迅猛崛起。但是,字节跳动迟迟没有上市,而特斯拉是美国企业——它庞大的阴影,已经把蔚来、小鹏与理想悄然覆盖。

05 写在最后

2021年12月初,在中概互联网企业经历了几天接连不断的股价暴跌后,投资人朱啸虎在朋友圈打趣:

“Bill Huang哪里是爆仓,简直是逃顶。”

这句话在某种程度上是正确的。即便他在当时没有爆仓,那么在此后中概股面对来自国内的强监管压力、美国证监会的强监管压力、紧张的国际政治局势压力,也很难投出什么好的成绩。

而更重要的是,一个产业发展规律的力量,要远比监管、资金流动更加强大,以至于让身处其中的投资者,陷入某种程度的绝望之中。

中概股的命运并没有被扭转。三个季度之后,越来越多的人成为了Bill Huang。

【本文由投资界合作伙伴巨潮商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。