◎作者丨卢卡斯

不少朋友说,摸不清这一两年国内投资的方向。

中国社科院预计明年经济增速达到5.3%,建议决策层将GDP目标设在5%以上。中国经济进入5时代,这是一个重要变化。[1]

曾经,中国属于高速增长时代。

现在,如果你没抓对政策方向,越努力反而越惨淡。

理解中国的钥匙变了。接下来做个人决策,还是看中国经济和中国政策。

很多人没有注意到,一份2年前的政策规划已经落地,一个个投资机会正在变成现实……

中国财富逻辑发生的两大变化,正在影响着老百姓的每一个决策。

(一)内地居民正在经历资管新规过渡期,过去的许多理财模式不再适用,未来必须紧跟政策方向。

目前颇为明确的政策方向是——

1、碳中和。过去十年,中国的人口红利、以及针对房地产的大规模信贷支持,造就了楼市的黄金十年,随着新的碳减排货币工具出来,下一个红利机会属于碳中和;

2、专精特新。今年,“发展专精特新中小企业”首次出现在政治局会议上,并真金白银地支持相关企业。什么叫“专精特新”?即具备专业化、精细化、特色化、新颖化优势的中小企业。

3、金融开放。金融开放、人民币国际化是成为发达国家的必经之路。为此而试点的“跨境理财通”,目前正在大湾区试点。

资金往哪,掘金机会就在哪,这是一个公开的秘密。

(二)多元投资正在替代“单一资产结构”,成为未来重要的理财方式。

张磊曾说过,比起巴菲特挖掘优质公司的策略,大卫·史文森的多元配置策略更适合普通人。

他管理的耶鲁捐赠基金,创造出30年平均年化收益率12.4%的神话,更是成功避开了2000年互联网泡沫、2008年金融危机。

史文森在自己的著作《机构投资的创新之路》中,反复提到“分散配置”的重要性。他不仅会分散投资股票、债券、房产等,还会投资不同货币的资产,所以在他的策略里有一部分比例用于投资新兴市场的资产。

最近,摩根士丹利发表了一篇文章,展望2022年的全球经济,提到一个核心观点,“经济回归正常化,但仍存在非正常因素。”

这里的非正常因素,有因为债务问题引发关注的恒大危机,有因为疫情下供应链短缺造成的芯片紧张……这些非正常因素,是普通投资者,甚至专业投资者都很难预测的。

所以,选对长期向好的经济体,同时做好分散配置、多元投资,是更适合普通人的财富策略。

一份2年前的政策规划已经落地,一个投资机会正在变成现实……

2020年的十四五规划里,粤港澳大湾区被划分为中国未来区域发展的重点。

中国经济从“区域”转变到“产业”的大环境下,出于独特优势,大湾区把“区域”和“产业”做出了乘法。

其一,大湾区坐拥香港、澳门两个特别行政区和广深两个超一线城市。四个发达城市提供了各自的优势,取长补短,将优势发挥到*。

其二,大湾区不仅有腾讯、华为等4G时代的优秀企业,更有小鹏、比亚迪等新经济的领跑者。这些企业的总部、工厂、实验室分别在湾区里的不同城市,也让湾区各个城市的联系更紧密。

人口年轻又有革新魄力的大湾区,越来越成为中国制造业创新的重点区域,更关乎到中国经济的高质量转型。

在《2020年全球创新指数》里,粤港澳大湾区的科技指数位列第二。

(来源:上观新闻,2020年12月)

大湾区现在是一个区域概念,未来更是一个金融概念。

2019年,中共中央、国务院印发《粤港澳大湾区发展规划纲要》,这份两年前的规划纲要,点明了大湾区的战略地位——人民币国际化、金融双开放。

金融。逐步扩大大湾区内人民币跨境使用的规模和范围;有序推动大湾区内基金、保险等金融产品跨境交易,不断丰富投资产品类别和投资渠道,建立资金和产品互通机制。供给侧结构性改革进一步深化,传统产业加快转型升级,新兴产业和制造业核心竞争力不断提升,数字经济迅速增长,金融等现代服务业加快发展。

现在,金融开放这一愿景正在通过“跨境理财通”照进现实。

跨境理财通是一个重大的尝试。“跨境理财通”业务,指粤港澳大湾区内地和港澳投资者通过区内银行体系建立的闭环式资金管道,跨境投资对方银行销售的合资格投资产品或理财产品。“跨境理财通”分为“北向通”和“南向通”。

“跨境理财通”则是搭建起桥梁,增进了跨境投资的便捷性。

港澳地区个人可以购买内地银行的理财产品,进一步拓宽到内地投资的渠道;内地居民可以购买港澳银行的投资产品,实现个人资产配置多元化。

截至11月26日,根据央行广州分行数据梳理,试点银行累计开通跨境理财通业务相关账户14544个,跨境划汇金额30525.73万元。[2]

港珠澳大桥把大湾区的地域壁垒打破了,现在跨境理财通正在把大湾区的金融壁垒打破。

我前面说道,未来投资先要紧跟政策方向,后要做到多元配置,“跨境理财通”无疑是一个极好的契机。

1、接受成熟的财富管理服务,这是一次*的机会。

“跨境理财通”对银行审批严格。

要展开这项业务,必须满足五个条件,包括“在粤港澳大湾区内地9市注册法人银行或设立分支机构”“ 具备3年以上开展跨境人民币结算业务的经验”“ 具有资金跨境流动额度控制和确保资金闭环汇划的技术条件”等要求。

2、个人投资国际化是多元配置的一种体现。

多元配置有两个方向。一个方向是资产类别的叠加,有金融资产以及更多形态的产品;另一个方向是区域的扩张,不要光盯住你所居住的城市或国家,更广阔的维度会让你享受到多重选择。个人投资国际化,就是后者的体现。国际化投资能给投资者带来更多的选择和可能性。

3、新经济、新能源、碳中和不仅是中国议题,更是全球经济的增长点。

美国今年最受瞩目的IPO是做电车的Rivian汽车,与国内新能源趋势不谋而合;国内大谈的元宇宙,与硅谷最热门话题Web3.0也是异曲同工的说法。让投资走出去,能分享全球新经济的红利。

4、人民币终将要国际化,金融双向开放是大趋势。

“跨境理财通”是人民币国际化路上的尝试。先跟上政策的才有红利。跨境理财通在大湾区试点,无疑是一个机会。

如果你未能抓住过去的政策机会,不要错过这一次极好的投资机遇。

投资者的每一分钱都必须重视。要参与国际化投资,更需要选一个靠谱的合作伙伴。

如果要分享“跨境理财通”的红利,海外投资经验丰富的外资银行是个不错的选择。

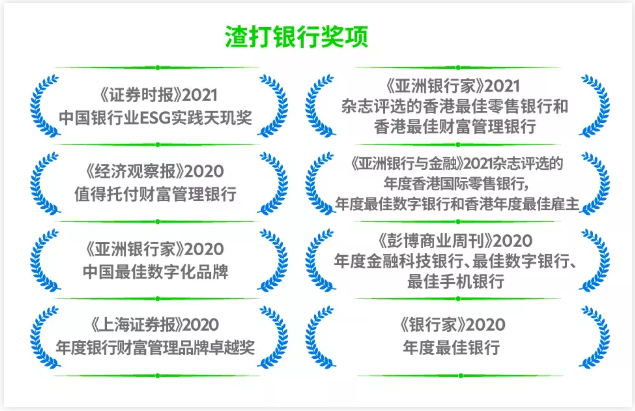

比如总部设在英国伦敦的渣打银行,业务网络遍布全球59个市场,并且早在1858年便分别在上海、香港开立分行,渣打香港不仅是香港历史最悠久的发钞银行,更是香港银行公会三家轮值主席银行之一。

熟悉大湾区、懂香港、懂全球投资,凭借着全球化和本土化的双面优势,渣打成为了“跨境理财通”首批获批的银行。

目前,渣打集团首批南北双向逾百只投资产品面市,积极推动粤港澳大湾区内的资金双向流动,进一步支持大湾区跨境金融互联互通。

业务上线后,渣打的“南向通”业务尤其受广深两地投资者的欢迎。

截止到12月3日,渣打银行深圳分行办理的“南向通”开户数位列深圳各家外资行之前列,占深圳外资行“南向通”开户总数超四成,成为大湾区的一支生力军。

支撑这优秀的成绩的,是渣打银行过人的业绩和良好的口碑。

真诚地说,财富管理和其他业务不一样,既要求银行有扎实的财富管理经验,更要懂不同客户的差异化需求。给大家分享一个判断框架,为什么我认为渣打是个不错的选择。

一、能否挖掘客户真实的财富需求?

渣打银行在内地和香港扎根超过160年之久,积累了超百年的本土化业务经验。在广佛深港都有网点。熟悉两岸客户的财富需求,而且拥有数字化个人理财平台,这是难得的。

二、能否提供业绩表现优秀的产品?

我拿到一个数据,截至2020年底,渣打有79%优选基金自成立以来业绩表现均位于同类基金前二分之一列(1);2020年渣打中国架上优选基金76%业绩表现均位于前二分之一列。(2)事实上,渣打一直专注优选基金策略,有足够的底气帮客户选到差异化、多元配置需求的产品。

三、能否做到客户与产品的高效匹配?

渣打给“南向通”和“北向通”客户设计的产品是各不相同的。

在产品上,渣打给内地客户提供的是全球优质基金产品和全球财富方案,帮内地客户抓住后疫情时代全球不同行业的投资机会,比如电动汽车、医药科技、ESG等投资主题。

给港澳客户则提供内地精选基金。在试点初期,渣打中国推出的首批基金涵盖货币、股、债等多种资产类别,包括中国新经济主题、固收+等相关策略的基金,其中相当一部分是渣打中国*代销的基金,让港澳客户分享中国产业升级、结构转型带来的投资红利。

这三个标准,缺一不可。当然,也欢迎大家在评论区分享看法,以及你们在选择投资的合作伙伴时,都看重什么?

大湾区作为中国经济的排头兵,投资潜力不容小觑。“跨境理财通”的正式启动是中国金融市场双向开放、人民币国际化的关键一步。站在时代浪潮的前头,如果你不想错过这一政策红利,“跨境理财通”是一个极好的契机。

据目前“跨境理财通”细则规定,每位符合资格的粤港澳大湾区投资者只能选择一家内地合作银行及与其签署合作协议的港澳销售银行办理“跨境理财通”业务。

旗下微信矩阵:

旗下微信矩阵: