机构主导着市场的定价权,观察其重仓股变化,对于一些散户投资者而言,固然重要。

截止1月24日统计,2021年末国内公募基金TOP5重仓股分别为贵州茅台、宁德时代、五粮液、泸州老窖、隆基股份,持股市值分别为1758亿、1478.9亿、832.5亿、695亿、675亿元。

其中,立讯精密、贵州茅台、泸州老窖被增持260.4亿、184亿、143亿,位列前3。而减持端,前20的有8家医药企业,累计减仓875亿元,包括5家CXO,2家医疗服务龙头,1家疫苗龙头。

从医药重仓股减持的情况来推测,机构资金正在持续流出医药行业。早在去年三季报,基金医药持仓比例已经降低至2020年以来新低。据国开证券统计,基金生物医药行业持股数量为221家,环比减少142家;持股总市值为4839亿,环比减少3372亿,是持仓市值减少最多的行业。

机构正在抛弃医药,然而却有明星基金经理成为超级大赢家。

01

一样的开始

截止目前,A股公募基金市场一共仅有2位千亿规模的基金经理。医药女神葛兰以1103.39亿元的在管规模,超越同期张坤的1019.36亿元,登顶王冠宝座。

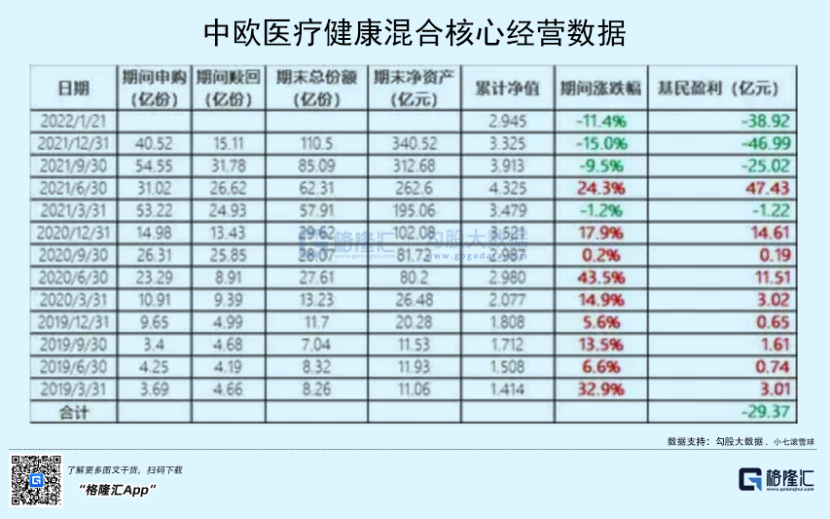

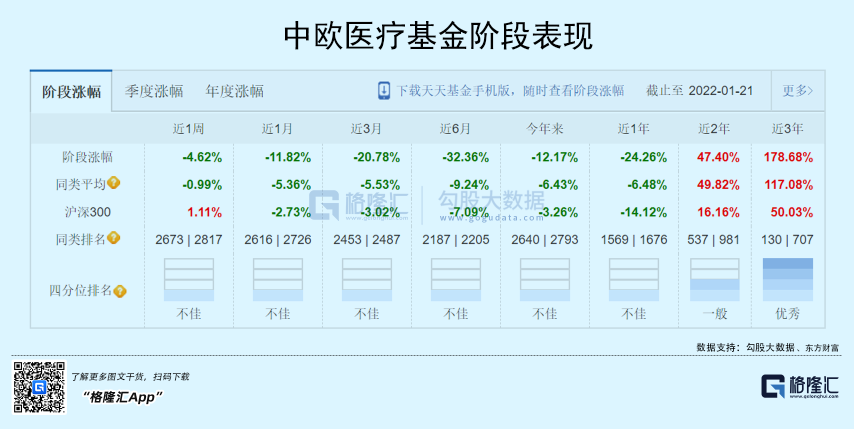

然而,这位医药女神却没有为广大的基民赚到钱。截止今年1月22日,葛兰旗下最知名的基金——中欧医疗健康混合近3年累计亏损29.37亿元。从去年7月至今,累计亏损更是高达110亿元之巨,相当于每个交易日亏损高达0.83亿元。

2019年初至今,中欧医疗上涨173.7%,而同期上证指数上涨41%,创业板指数上涨143%。在3年大盘指数牛市的情况下,中欧医疗健康涨幅还算不错,但基民们整体大幅亏损。

但葛兰获得了名声与回报。2019年末,中欧医疗资产规模仅为20亿元,那时的她还是无名之辈。经历2年多时间,该基金已经膨胀至340.5亿元,增长了16倍。同期,基金份额从11.7亿份一路上涨至110.5亿份,升幅高达844%。

2020年初至今,全球笼罩在新冠疫情的肆虐之中。货币放水救市,行业龙头持续暴涨一度成为所谓价值投资机构们的盛宴。葛兰踩中了这个节奏,成为了赢家,即便前10大重仓股在最近半年之间轮番被重捶,但已经不妨碍女神的规模愈来愈大了。

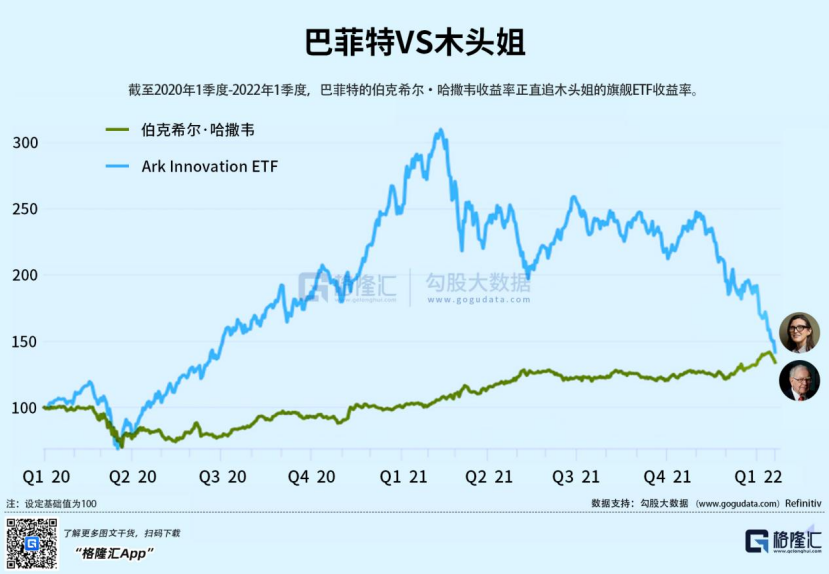

太平洋东岸的木头姐,就没有那么幸运了。在疫情之前,ARK不过是一个管理着16亿美元规模的基金。疫情之后,木头姐在暴跌时押注以特斯拉为首的科技、生物成长板块。踩中了节奏,木头姐的ARK基金规模飞速膨胀,到2021年初顶峰的时候已经高达500亿美元之巨。2年时间,规模上涨了30倍,比葛兰的16倍还要猛。

葛兰一两年时间,从默默无名的基金经理摇身一变“医药女神”、“公募一姐”。木头姐一两年时间,从巨多的华尔街管理人中脱颖而出,变成了人们口中的“女版巴菲特”。

2021年2月16至今,ARK旗舰基金跌幅高达54%。1年时间不到,亏掉了260亿美元之巨,规模萎缩至240亿美元。而中欧医疗基金从2021年7月,同样“硬着陆”,回撤高达37%,亏损110亿之巨,但规模却越做越大。

葛兰与木头姐一度因疫情红利成为大赢家,但最后的结局大相径庭。

02

不一样的结局

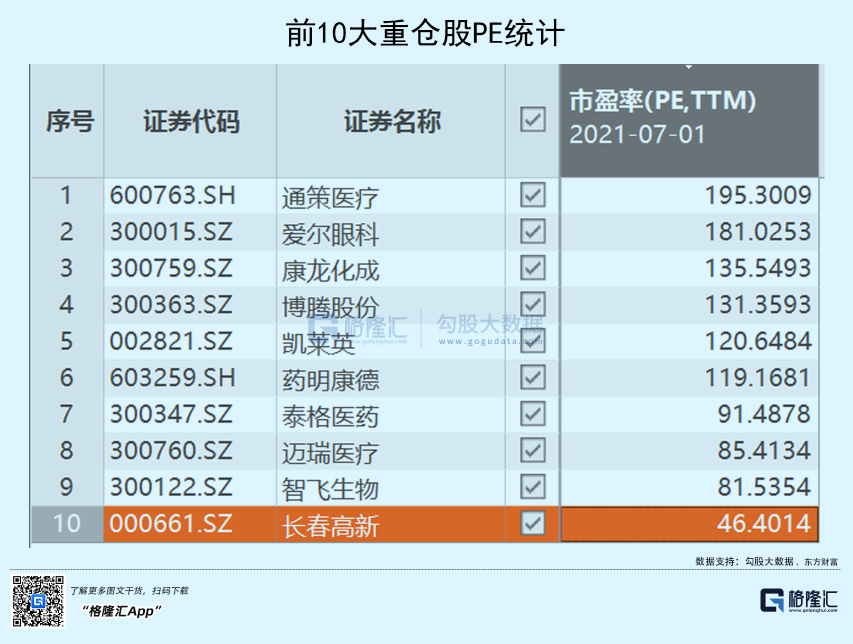

去年6月末,中欧医疗前10大重仓股有5只CXO,还包括爱尔眼科、通策医疗、迈瑞医疗、智飞生物以及长春高新。看当时估值状态,6只股票PE(TTM)均高达100倍以上,通策医疗更是高达195倍。肉眼可见,该组合泡沫非常明显,但葛兰并没有作为。

三季度,葛兰小幅减仓长春高新,其余9只股票均在原有基础上实现加仓。四季度,仓位仍然变化很小,继续加仓药明、凯莱英、泰格、康龙,小幅减仓博腾股份,还新增新的CXO九洲药业为前10大重仓股。此外,爱尔、迈瑞、通策仍然继续加仓。

对于为何大幅回撤,葛兰在四季度基金报告里,没有任何反思与总结。只是简单地对投资策略与运作分析写了几句:

从未来的配置方向来看,创新药产业链仍旧是我们长期最为看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新产药产业链长期维持在高景气度的状态。此外,随着国内居民消费能力的提升以及知识结构、认知水平的提升,产品以及服务的渗透率以居民的支付能力都在持续的提升中,相关行业的龙头企业也有着长期的增长空间。

在我看来,中欧医疗配置过于激进,去年二季度10大重仓股仓位占比高达67.5%,占股票市值更是高达71.6%。在多数重仓股呈现明显泡沫的时候,没有及时减仓、换仓。原地不动,高位持续加仓、下跌被套后依然加仓的策略,让人看不懂,也成为回报率表现垫底的重要因素。

另一头,木头姐玩法多多。在2021年一季度之前,木头姐重仓特斯拉、ROKU、CRISPR Therapeutics、Square、ZOOM、Shopify、Zillow等。2020年3月,美联储无底线超级大放水,主力资金大力追捧短期无法证伪的科技公司,木头姐踩中节奏,获益颇丰。

ARK走上神坛,还有营销打法上的不同。与华尔街众多基金封闭与神秘的操作方式不同,ARK打出的营销牌标新立异:他们不仅对所有的散户提供免费的订阅服务,每天给每个订阅者都发送电子邮件披露每天的持仓和交易变动,还会定期召开线上大会公开其投资思路,并允许任何人参与提问及讨论。因此,全世界有成千上万的散户抄木头姐的“作业”,跟着她的调仓进行买卖操作,同时也还有大量的散户无脑买入ARK的基金,想着躺赚。

木头姐最被欣赏的是公开透明,但她也合理合法收割流量变现。在ARK设计的投资游戏中,本身存在巨大反身性,逻辑会自我强化,以前每次择股或交易都是正确的,那么这次也是正确的,然后股价上涨,证明再次正确……二级市场的投资者被训练出巴甫洛夫条件发射。

但重仓股不会永远上涨,物极则必反。当一个个重仓股开始崩坏,泥沙俱下,形成踩踏。最终,散户买ARK基金巨亏套牢,抄作业直接进场的更是赔了夫人又折兵。

木头姐始终看好自己,但市场却涌现越来越多看空木头姐的人。11月上旬,*个对ARK ETF进行反向敞口交易的基金在交易所上市了。短短2个多月,Short Innovation ETF大涨60%,有些意外吧!

葛兰与木头姐均激进押注赛道股,前者是医药(主要为CXO),后者是科技,均享受了疫情放水之下*抱团的超级红利。但极度膨胀之后终究是泡沫,破裂也只是迟早的问题。

木头姐的方舟可能要“沉了”,而国内的医药女神还有一大批簇拥者。

03

尾声

价值投资、长期持有、越跌越买,我们小散被市场长期教育要这样做,才能稳定赚钱、才能不亏钱。

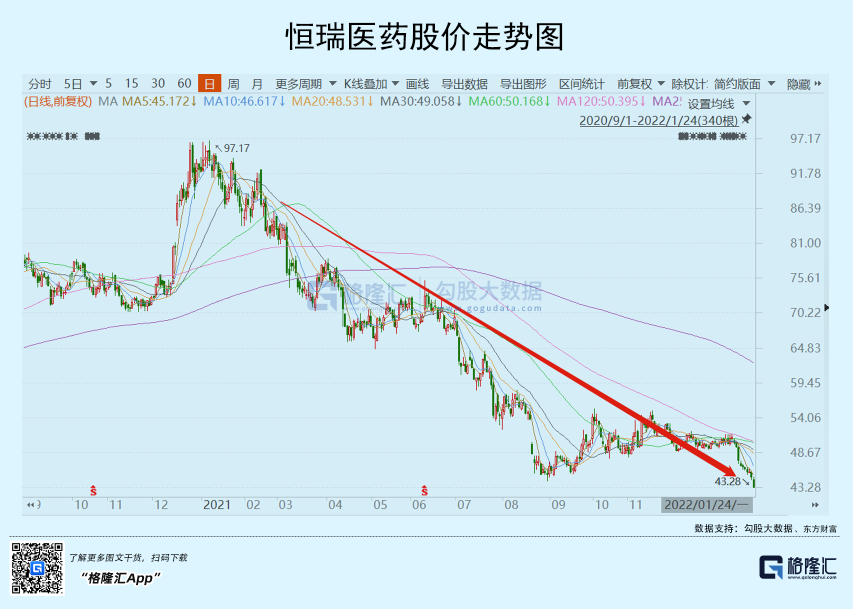

然而,这样践行并非都很幸运。葛兰看好的创新药产业链,*的代表企业恒瑞医药,从去年1月初持续暴跌至今,跌幅高达55%,市值蒸发3400亿元。

买恒瑞是价值投资对吧,持有1年多算挺长了对吧,越跌越买的结果却是越亏越多,越套越深。但散户仍然蜂拥而入,从去年一季度的36.7万户猛增至三季度的71.9万户。短短两个季度,有35万散户勇士抄底恒瑞,很不凑巧,翻车了。

这样的例子还在很多传统优秀大白马上演过,诸如上海机场、格力电器、长春高新、通策医疗等等。

小散还被投资市场教育:过去优秀的公司未来也会优秀,要用真金白银去下注。但或许令我们没有想到的是,宏观时代巨变,政策变幻多端,很多优秀龙头公司所处赛道已经发生了深刻变化,却全然不知。股价再也回不去了,成为可能选项。

葛兰爆亏,规模却创下新高,背后是无数怀着“医药长牛”信念的基民亏钱后抄底的身影,只是阴跌无绝期。过去长达10年以上的时间,医药确确实实走出了很多牛股,医药基金都给投资者带来了十分惊喜的回报。医药越跌越买,似乎成为不用思考的政治正确。你问他为什么?回答道,你看看过去上10年不都是穿越牛熊的吗?

曾几何时,互联网被市场当成硬科技追捧,同时给投资者带来了长达数年的超级回报。但在反垄断的重锤之下,行业盈利前景被扼杀,逐步向传统行业靠齐,估值也与之看齐,去年抄底者早已经是尸骨累累。

医药呢,一边集采“提速扩面”,另一边医疗改革(比如三明模式)进入深水区,目的很简单,让医疗回归公益属性。这些政策也会深刻改变行业的运行轨迹,投资者不可不知。

长期投资、越跌越买,注意一个大提前,行业赛道没有问题,公司长期增长没有问题。否者,惯性买买买,可能越跌越多,也不知猴年马月才能解套。

未来,医药投资难度加大,不再会是百花齐放。细分领域,诸如中药、化妆品、医美等赛道还会有良好的机会,而跟集采、跟共同富裕相悖的公司,接下来的日子可能并不好过。

木头姐上天入地,投资神话遭遇滑铁卢。国内的葛兰姐,现在的小日子还挺不错的,但数百万基民却苦不堪言,回本之路遥遥无期。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。