十年河东,十年河西。中欧“医药女神”葛兰旗下基金过山车式的表现,让投资者大跌眼镜。

截至2022年1月14日,中欧医疗健康和中欧医疗创新两只基金均已跌破去年低点。也就是说,在2021年的任意时点,投资者买入并持有到现在,都在亏损区间。只不过,有些人亏得多一点,有些人亏得少一点。

2019年和2020年,中欧医疗健康(按A类基金净值算)分别上涨75.23%、98.85%,中欧医疗创新(按A类基金净值算)上涨26.11%、101.44%。也正是因为连续两年的高回报,葛兰被封为“医药女神”,并将她送至千亿基金经理的门口。

但过去的一年走势,却让买入她基金的投资者难以释怀。2021年,中欧医疗健康下跌10.56%,振幅37.26%,中欧医疗创新下跌7.9%,振幅36.88%。

葛兰的医疗基金业绩大幅震荡和回撤,是市场大环境下的正常调整,还是出了什么问题吗?

习惯重仓的“医药女神”

“医药女神”表现失常的原因之一,是医药行业的糟糕表现。

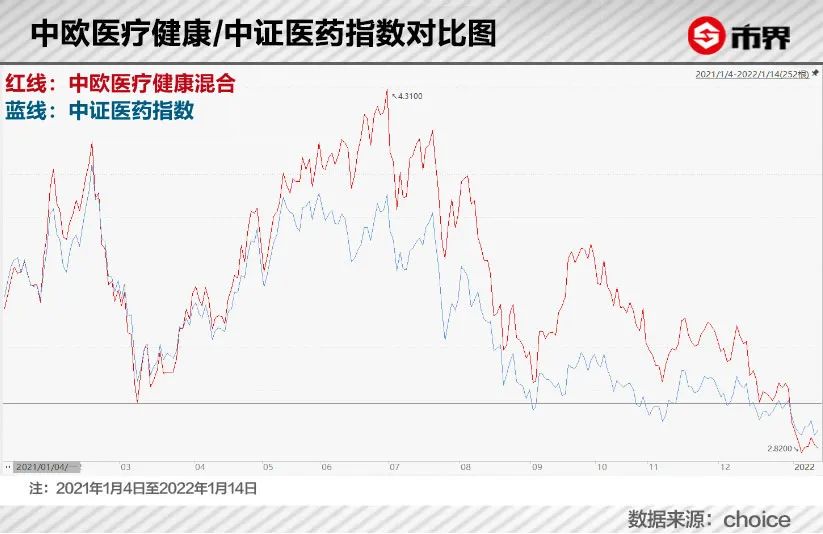

以中欧医疗健康为例,2021年,该基金有三次拐点,对应中证医药指数的三次拐点。但将中欧医疗健康和中证医药指数对比可以发现,在2021年,中欧医疗健康比指数波动大10%左右。

这一方面是存在于市场上的客观原因,在医药行业整体都在回调的形势下,中欧医疗健康无法独善其身。另一方面,这主要是因为葛兰习惯于重仓投资,且持股集中度高。

相比于“医药女神”,沉浸于基金市场多年的基民对葛兰的印象是风格激进,胆子大,敢“梭哈”。

“我们总体维持高仓位运作。”这是中欧医疗健康定期报告中出现最多的一句话。

葛兰管理的基金基本保证股票持仓在90%左右,且持仓的大部分为市场公认估值较高的股票。

2020年末至2021年三季度末,按季度末统计,中欧医疗健康的股票持仓占比分别为89.44%、93.37%、93.43%、89.62%。

另外,三季报显示,中欧医疗健康前十大重仓股的持股集中度逐渐升高。

2020年各季报显示前十大重仓股占股票市值比重在60%左右,2021年上升至70%。重仓持有单只股票,基金净值的波动将更容易受到股票走势影响,当前十大重仓股集中度升高,一只基金的走势波动基本被这些股票的走势所裹挟。

同时,这些持仓股票大多数集中在CXO板块(医药行业外包公司)。作为2021年医药行业最拥挤的赛道,大量资金参与了这场游戏。

在前十大重仓股中,药明康德、凯莱英、泰格医药、康龙化成、博腾制药、美迪西均为CXO板块中炙手可热的明星股。

这成为了加剧基金波动的主要因素之一。

2019年之后,医药市场上最确定的投资机会就是投资主线赛道的头部公司,买入后就可以享受估值扩张带来的收益。

不过,2019年至2021年,二级市场流动性宽松,投资者乐得给予股票更高的估值,但是,人们已经和疫情斗争两年,全球市场因疫情影响推行的宽货币政策开始出现改变信号,流动性收紧的预期下,首当其冲的就是前期大量资金堆积的高估值股票。

硬币有正反两面,投资亦是。在行业处于上升阶段,满仓“梭哈”会带来巨额收益,但是当市场处于震荡和下跌过程当中,这种策略付出的代价同样巨大。

事实上,作为一支偏股混合型基金,其对应的业绩比较基准是65%×中证医药卫生指数收益率+35%×中证综合债券指数收益率,相比于全部对标中证医药指数的股票型基金,中欧医疗健康本应该表现得更加稳健。

顶流的烦恼

影响基金净值表现的还有另外一个原因——船大难掉头。

2021年,“医药女神”标签为葛兰管理的基金带来了实打实的增量。

截至2021年三季度末,葛兰的在管基金规模为970.02亿元。其中中欧医疗健康的份额从年初的67.76亿份增长至173.79亿份。中欧医疗创新的份额从年初的16.07亿份增长至41.96亿份。两只基金的份额规模分别增长156%、161%。

管理基金的规模增加带来的不仅有荣誉,还有烦恼。

在同风格类型的基金经理当中,规模越大的基金经理,操作难度越高。当管理基金的规模增大,基金经理选择重仓股票则更倾向于大市值的公司。

在中欧医疗健康的招股说明书中提及对投资组合的限制,其中一条就是“基金管理人管理的全部基金持有一家公司发行的证券,不超过该证券的10%。”

葛兰目前管理基金规模970亿元,如果看好一只股票,单只个股持仓超过5%时,所需要动用的资金接近50亿元,流通市值小于500亿元的医药股很难进入葛兰的核心基金池。

而且,人的精力有限,投资一家公司需要进行深入调研,在有限的时间里,机会成本决定一家大市值公司的性价比更高。

自从葛兰名气打响之后,中欧基金也赋予了她更多的任务。

2020年8月,中欧阿尔法发行;2021年3月,中欧研究精选发行。这两只基金均有葛兰担任基金经理,但并非聚焦于医药行业。

两只基金均是在全市场挖掘优质上市公司,但中欧阿尔法注重为投资者创造阿尔法收益,即获得比市场更高的收益,中欧研究精选重点通过跟踪宏观经济数据和政策环境变化趋势做前瞻性战略判断。

跨界投资,是一次冒险,对基金经理提出了更高的要求。

在医药投资领域,葛兰受到认可有其过往经历的加持。简历显示,葛兰是美国西北大学生物医学工程专业博士,在专业领域的高学历让她更善于发掘医学领域的前沿技术和未来走势,具有学习金融出身的基金经理不具备的专业优势。

但是放眼整体投资市场,葛兰在医药领域的专业优势被缩小,更加考验对二级市场的整体认知。

中欧研究精选前十大重仓股中有阳光电源、东方财富、通威股份等,中欧阿尔法的前十大重仓股中有宁德时代、隆基股份、天赐材料等,分别为各个行业的龙头公司。两只基金的重仓股中还包括药明康德、凯莱英等医药龙头。

熟悉的配方,熟悉的操作。这些股票同样遵循“投资主线赛道的头部公司,买入后就可以享受估值扩张带来的收益”的投资逻辑。

将以前成功的案例复制到新产品当中,这是很多公司成功的秘诀。可是在二级市场,*不变的就是变化。同样因为流动性的问题,这些高估值的股票在这一年并不能像两年前一样气势如虹。

中欧研究精选自成立以来下跌12.31%,中欧阿尔法成立以来收益1.85%,近一年下跌14.23%。

有投资者在社交平台吐槽道:“在核心认知上,葛兰一点长进都没有,仅有的进步在于重仓的股票集中在医药和新能源板块,这些板块的公司不会退市。”

这种评价主要来源于葛兰曾重仓过乐视网、暴风影音。

2015年1月,葛兰基金经理首秀,管理中欧明睿新起点,*时间将乐视网买为第三大重仓股。2015年三季度又将暴风科技买进前十大重仓股之中,年末加仓至*大重仓股。

这些股票在当时同样受到市场资金的热捧,估值被一路推升,但后续的结果并不尽如人意。2016年4月,葛兰辞任中欧明睿新起点基金经理。管理该基金的450天里,她取得了-4.8%的成绩。

400万投资者跟风买入

规模越来越大,还发行了两只新基金,中欧基金和葛兰都是赢家。但跟风买入的投资者难言收获。

投资者于明2021年10月25日买入了中欧医疗创新,至今下跌16.66%。在买入的时候,他有净值继续下跌的准备,但是对下跌幅度如此之大仍是始料未及。

于明坦言:“本想抄底,谁能想到深不见底。”

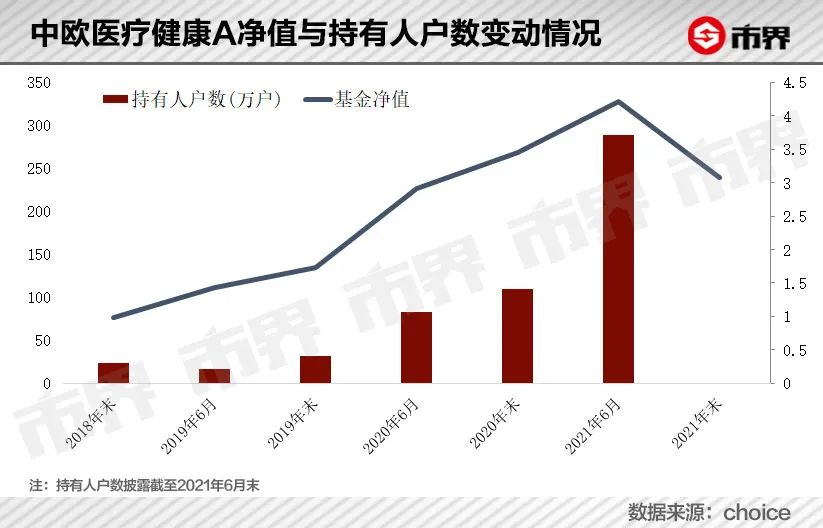

事实上,很多买入葛兰基金的投资者都面临净值下跌的窘境。葛兰管理的基金规模膨胀主要来自于2021年,投资者增加也是在这一年之中。

2020年末,葛兰基金的投资者为507.78万户,到2021年中报,这一数额已经高达983.43万户,其中有三只基金的个人投资者占比超过98%。短短半年时间里,葛兰管理基金的投资者就增长了475.65万户,其中中欧医疗健康的投资者增加了376.87万户,中欧医疗创新的投资者增加了35.08万户。

这400多万投资者如果从买入到现在一直持有,不可避免的处于亏损状态。

基金经理靠收益打出名气,投资者蜂拥而上时却已经处于高位。这是“基金赚钱,基民不赚钱”的主要原因。

尤其是在投资主题基金的过程中,行业波动的风险要大于在全市场选股的基金,投资者对行业的认知同样重要。如果2021年选择投资教育赛道,那么无论基金经理如何操作,都将面临同样的结局。

激进风格决定了葛兰管理的基金容易大涨大跌。每个季度末的持仓情况显示,申购资金到账后,她就会很快投入到股票当中。

2022年的*个交易日,中欧医疗创新下跌6.74%,单日的大幅回撤击中了于明,让他感到“很受伤”。

“她不控制回撤,我就只能自己来,如果未来波动还是很大就考虑减少在这只基金上的仓位。”于明如是说。

(注:于明为化名)

【本文由投资界合作伙伴微信公众号:市界授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。