两天前,杨国福麻辣烫正式向港交所递交了招股书,麻辣烫第一个IPO终于浮出水面。

但鲜为人知的是,杨国福麻辣烫已经在一级市场吵翻天了。

投资界独家获悉,2021年底,杨国福麻辣烫筹备IPO申请时,罕见地开放了一轮融资——这也是杨国福麻辣烫成立20多年来首次对外融资。彼时,VC/PE热情高涨,众多专注餐饮、消费、甚至综合性大基金的投资人闻讯赶来,热闹非凡。

但很快,几乎所有投资人都愣住了。“聊下来,他们要的估值太高了。”国内一位消费产业资深投资人至今依然惊讶,杨国福期望估值一度喊到了200亿元,远远超出了投资人的预期。

最终,杨国福麻辣烫这一轮融资没有成功。但是,那个高达200亿的估值却让不少一级市场投资人久久不能释怀——当下餐饮赛道估值动辄百亿、200亿,究竟是哪里来的底气?眼下,餐饮上市潮浩浩荡荡,真实的估值将受到二级市场的拷问。

IPO前,杨国福找了VC/PE融资

一度喊出200亿估值

聊起杨国福麻辣烫这次短暂的融资经历,不少消费投资人记忆犹新。

北京一位专注于消费赛道的VC合伙人透露,当时团队内部专门讨论了杨国福麻辣烫这个项目,同样被估值吓到了。

许多投资人将矛头指向了创始人杨国福。对此,该合伙人颇有些无奈:投资圈存在一些不良FA(财务顾问),他们原本扮演着中介的角色,如今却让行业变得无序。

正如他所言,杨国福麻辣烫就是一个典型例子——创始人白手起家,过去20多年埋头做生意,从未接触资本市场,也不懂得游戏规则和估值体系,但FA为了获得更高的提成或者为了抢下项目,不惜忽悠创始人拔高估值,“FA很不厚道,最后结果是公司卖不出去、投资人亏钱,整个市场规则被搞坏了。”

杨国福麻辣烫敢于喊出超高估值,底气或许来自2021年餐饮投资迎来史上最火爆。正如我们所见,这一年餐饮赛道投疯了——VC抢兰州拉面的一幕记忆犹新,马记永、陈香贵、五爷拌面、和府捞面、遇见小面堪称融资大战,令人应接不暇;还有中式点心赛道,墨茉点心局、虎头局、爸爸糖等融资同样火爆,甚至一度传出单店估值一个亿的消息。还有卤味、炸串,几乎所有的街边连锁餐饮店,都开始融资了。

这似乎是中国餐饮投资的崭新元年。VC/PE们不是在抢项目,就是在争抢项目的道路上,估值也一路水涨船高。

但像杨国福麻辣烫这样敢于喊出200亿估值并不多见。一位知名VC机构合伙人透露,杨国福麻辣烫最后并未成功,而最终估值也大幅下降了,大概锁定在140亿元左右。即便如此,一级市场投资人依旧不买账。

另一位消费投资大佬告诉投资界,其实对杨国福麻辣烫感兴趣的VC/PE不在少数,而且能够能到“决赛圈”的机构也并不多,投资门槛很高。不过,据他所知,大家给出的估值大多在90亿到120亿之间,“几乎没有人超过120亿”。当然,这些最后都没能满足杨国福麻辣烫创始人的预期。

谈起这个项目,上述投资人觉得有些可惜,他认为在目前的经济周期中,加盟连锁餐饮在数字化的加持下,足以解决供应链、标准化等过去常常为人诟病的加盟难题,效率有了全新的飞跃,这一类的餐饮企业比起直营店的重模式来,更值得押注。

然而,大约也是因为有了IPO交表计划,杨国福一直在估值问题上坚持,所以最后放弃了一级市场融资。而一位不愿具名投资人指出,去年没有降低的估值预期,大约会在今年降下来,“否则营收和增长趋势很难支撑这个价格,二级市场未必买账。”

开店5783家,堪称麻辣烫之王

家族持股近97%

时至今日,杨国福已经成为麻辣烫江湖一个几乎家喻户晓的名字。时间回到2000年,在哈尔滨一间小小的地下出租屋里,杨国福夫妇开始了麻辣烫创业生涯。

麻辣烫起源于四川,却被杨国福在东北发扬光大。2003年,店名还叫着“杨记麻辣烫”,他们研究出了一种独特的汤底,为此后的东北麻辣烫文化奠定了基础。加盟模式在最初的基因里就存在,两年之内就开出了70多家店,夫妻俩收取加盟费。到了2007年,杨记麻辣烫正式改名“杨国福麻辣烫”。

此后,杨国福麻辣烫势如破竹。仅一年,全黑龙江省就开出500家加盟店,还在内蒙古开设了第一家省外加盟店。2010年,杨国福决定整顿规范加盟方式,重整之后推动品牌走出了东三省。彼时杨国福麻辣烫已经落地超1000家门店,十年后,这一数字翻了6倍——

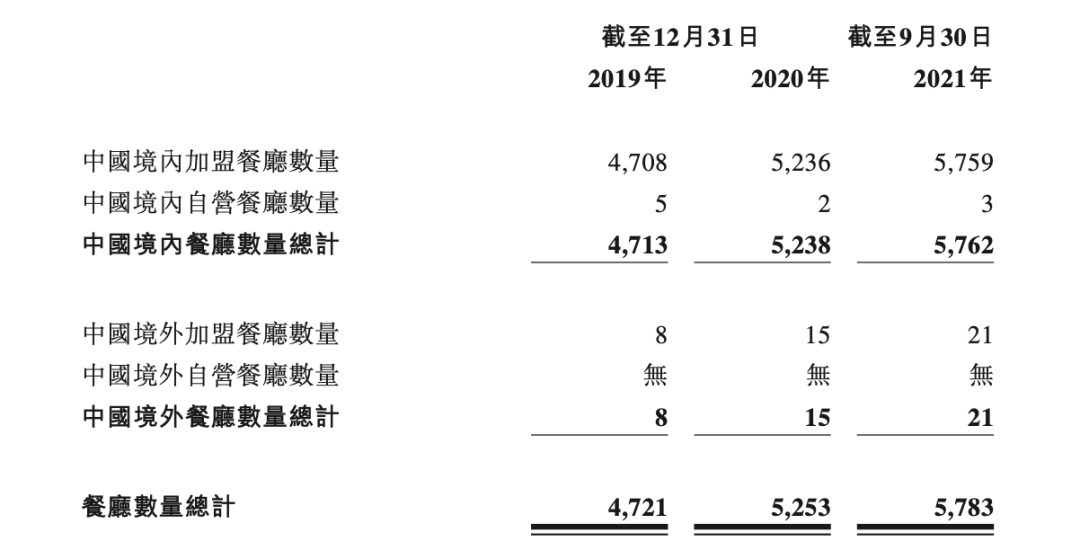

我们在招股书里可以看到:截至2021年9月30日,杨国福门店总数5783家,在国内开出了5759家加盟餐厅,另有3家自营餐厅,此外,还在加拿大、美国、澳大利亚、日本、韩国、新加坡等国家开设了21家加盟店。

自营餐厅仅3家,意味着杨国福不需要承担租金、人力这些繁重的成本,使得现金流充足,但加盟模式带来的问题同样困扰着他。例如加盟店店主疲于遵守总部的相关规则、总部管理能力有限,培训、巡查等措施不到位等问题,这都会带来最直接的食品安全管理问题,为此杨国福也没少栽跟头。

2019年底,杨国福曾在采访中透露,当年公司营收预计将达到13亿元,其中加盟费只占两成,多数收入来自商贸模块。

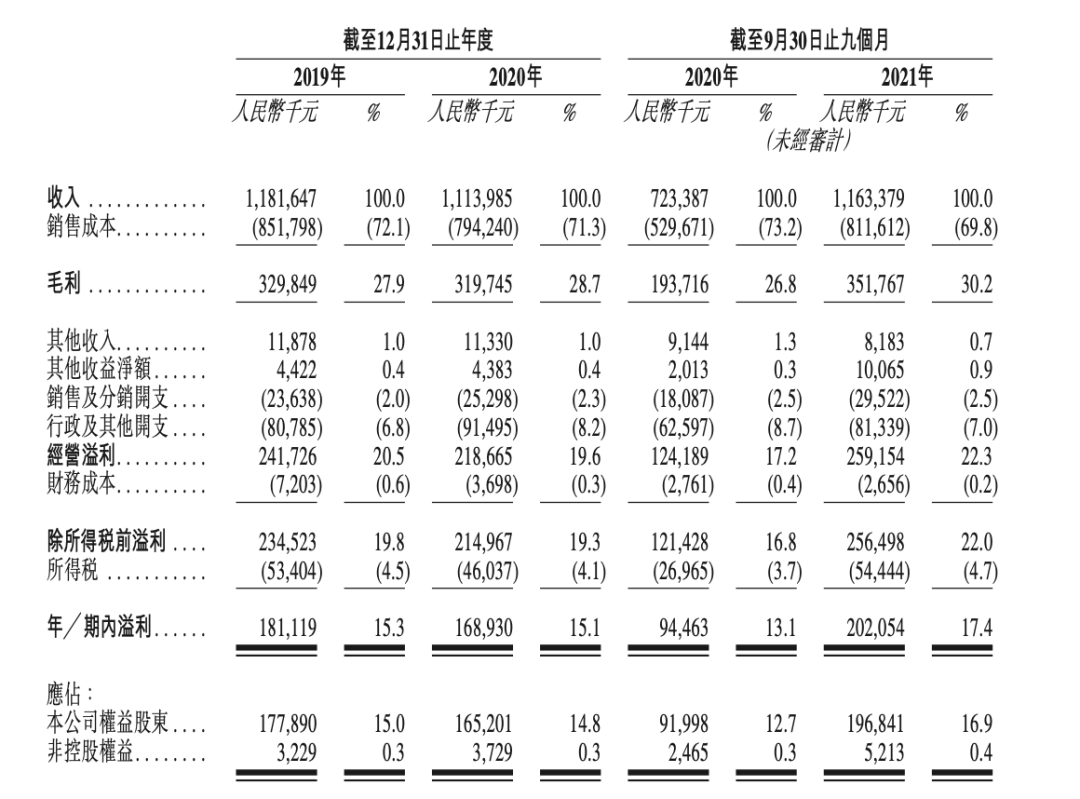

而根据招股书,2019年、2020年及2021年前九个月,杨国福收入分别达到11.82亿元、11.14亿元和11.63亿元,同期利润分别达到1.81亿元、1.69亿元和2.02亿元;同期毛利率为分别为27.9%、28.7%和30.2%。

可以看到,杨国福麻辣烫的收入结构分为餐厅运营和零售业务两大板块,其绝大部分收入来自“餐厅运营”板块。这个板块通俗理解就是加盟费、系统维护费与货品销售,而货品销售,即卖给加盟店里的食材、调味品等,只这一项,就达到了总营收的89.8%。

根据弗若斯特沙利文数据,截至2020年12月31日,杨国福在中国中式快餐市场中排名第一,按收入、商品交易总额以及餐厅数量计算,杨国福在中国的麻辣烫市场中排名第一。

这家盘踞中国麻辣烫市场20余年的夫妻店,也是一家妥妥的家族企业。根据招股书,创始人杨国福夫妇的持股比例最高,夫妻二人各持股37.8%,其儿子持有公司股份19.39%,一家人合计共持有杨国福麻辣烫约96.97%的股份,比例之高堪称罕见。

餐饮上市潮来了

检验高估值的时候到了

杨国福麻辣烫赴港IPO,正是眼下餐饮上市潮的真实写照。过去短短两个月,餐饮上市疯狂——乡村基、七欣天、以及杨国福麻辣烫先后提交招股书。此外,还有老乡鸡、和府捞面、老娘舅、捞王火锅.....开始吹响了IPO号角。

春节前夕,最受关注的便是和府捞面开始IPO的消息。这是一家成立于2012年的中式连锁面馆,凭借着引入“捞面”品类和“书房”场景,短短数年开出数百家门店。和府捞面创始人李学林曾透露,和府捞面的E轮融资估值在70亿元,但融资过程中,有些资本对于甚至给出了140亿元的估值,还有的报价估值甚至高达160亿元。

而去年9月正式冲刺IPO的老乡鸡,估值达到了200亿。老乡鸡的背后,是一位60后退伍军人白手起家的励志故事。1962年,束从轩出生在安徽省肥西县的一户农民家庭,20岁结束军旅生涯后回到老家养起了鸡。一次偶然的机会,他接触到快餐行业,于是决心大转身。2003年,第一家“肥西老母鸡”中式快餐店在合肥舒城路正式开业,这正是老乡鸡的前身。

19年时间,老乡鸡从肥西开到合肥,又从安徽扩张至全国,累计开出超千家门店,营收超30亿元,是妥妥的中式连锁餐饮巨无霸。期间,老乡鸡曾获得加华资本的投资。今年1月,老乡鸡又完成了广发乾和和麦星投资共同参与的Pre-IPO轮融资。至此,老乡鸡IPO敲钟近在眼前。

还有另一家从重庆起家的中式快餐连锁品牌巨头——乡村基,也在今年1月25日提交了港股IPO招股书。乡村基的背后是一位重庆妹子李红,她在28岁时与丈夫开了一家川菜馆“乡村鸡”,经历过生意红火,也陷入过停滞。2006年,“乡村鸡”改名为乡村基。

从最初的一家小餐馆,到如今掌舵乡村基和大米先生两大自营品牌,坐拥1145家自营门店,25余年过去,乡村基开遍了川渝地区,也走进了上海,一年进账超30亿元。2020年6月,乡村基获得了红杉中国的战略投资。

同样在今年1月,另一家连锁餐馆——七欣天,也在港交所递交了招股书。这是一家中式海鲜连锁餐厅,并将海鲜与火锅相结合。也因此,一旦成功上市,七欣天将成为继海底捞和呷浦呷浦后赴港上市的“火锅第三股”。

此外,老娘舅也同样准备在A股上市,浙江证监局已经披露了其辅导备案公示文件;此前绿茶餐厅也早已披露招股书,再加上粤式火锅连锁餐厅“捞王”也在去年9月提交了招股书;还有眼下创投圈炙手可热的巴奴毛肚火锅,也曾多次传出上市的消息,这一波餐饮上市潮浩浩荡荡。

餐饮企业为何此时扎堆上市?疫情,无疑是整个餐饮行业的转折点。迅速减少的客流量、翻台率、客单价等指标,让以往不愁现金流的餐饮品牌不得不开始接触资本、接触资本市场,以提高开店速度,迅速提升市场占有率。西贝餐饮创始人贾国龙曾坦言,“疫情对我有很大的触动,自身的力量还是有限,想有大的发展还得要用资本的力量。”

正如一位专注于餐饮的VC投资人认为,“眼下这些餐饮公司选择IPO,一个很重要的原因是为了活下去,然后利用募集而来的资金占领市场,提前布局后疫情时代。”当这种效应传导至一级市场,便是我们所看到的一幕——餐饮赛道融资火了,估值的泡沫疯狂至极,叹为观止。