过去两年,扫地机器人功能的逐渐完善,再加上因疫情宅家而增加了对清洁电器的需求,使得其加快渗透、进入了一个个中国家庭。

借着疫情期间行业快速发展的东风,A股的扫地机器人“双雄”科沃斯和石头科技业绩暴增、市值大涨,成为炙手可热的明星股。在2020年中至2021年中的一年多时间内,科沃斯和石头科技的股价和市值分别上涨了10倍和3.5倍以上,充分享受了赛道爆发的红利。

同样火爆的还有相关的一级市场交易。去年扫地机器人创业公司融资已经超过10余起,包括乐生智能、由利、Trifo、追觅科技等,几乎每个月都有品牌完成数千万级别的融资。

然而,与企业服务、新消费等此前的热门赛道一样,在资本加速入局的同时,行业却已经开始遇冷、降温。

经过了上一年的高速增长之后,2021年扫地机器人赛道的增长明显放缓。奥维云网的数据显示,2021年扫地机行业线上销售额同比增28%,但销量同比下降了11%,且均价同比增加44%。

上市公司的股价表现很快对局面的变化做出了反馈——科沃斯和石头科技的股价市值距离去年的高点均已腰斩,石头科技还在近期遭遇了来自股东的大幅减持。

市场增速明显放缓,赛道上的玩家却愈发拥挤,扫地机器人市场在短短两年已由蓝海变为红海。头部企业虽然保持了业绩的增长,但想要在更加激烈的竞争中持续强势,对每一个玩家来说都绝非易事。

01

价格高企,市场降温

扫地机器人价格越卖越贵,销量却出现了不断下滑的趋势。

只需一次性花费数千元购入一台扫(拖)地机器人,就可以帮助消费者从劳累的扫地、拖地工作中解放出来,这看上去是个非常不错的选择,家家户户都需要来上一台。

西部证券预计,到2030年国内扫地机器人在城镇家庭中的渗透率将达到45%,在农村家庭的渗透率将达到 5%,总体渗透率约33%。还有机构看好扫地机器人能够像洗衣机一样,实现从可选到必选消费属性的转移,最终渗透率达到90%以上。

这意味着非常广阔的成长空间。奥维云网数据显示,目前国内城镇家庭扫地机渗透率约为6%。显然其增长还远未到顶。

然而低渗透率却并不意味着市场很快就可以完成高渗透。虽然行业的长期发展趋势是规模不断增长,不断进入新的家庭,向低线城市下沉,但整个过程并不是持续的增长,而是有起有落、起伏曲折。

2016年至2018年,我国扫地机器人零售量复合增长率达49%,增速远超其他家电品类,但在2019年即出现市场遇冷,市场零售额同比下降了8.7%。

同样的,在2020年疫情宅家带来的消费红利释放之后,国内扫地机器人销量陷入到负增长当中,市场出现明显降温。

今年1月,国内扫地机器人市场延续了去年价升量跌的趋势。奥维云网数据显示,1月的扫地机器人线上销售额为8.41亿元,同比增长20.44%,线上销量为29.42万台,同比下降了24.80%。

大部分传统家电的普及靠的是量升价跌,生产企业不断降低成本,而扫地机器人的价格因为种种原因越卖越贵,导致销量出现不断下滑。

销量没有增长,整体销售额完全靠均价提升带动,这对于整个市场来说并不是好消息。长此以往,扫地机器人的消费人群会被高价格所局限,留给行业内玩家的增量空间也将被限制。

展望2022年全年,尽管1月属于销售淡季,不能完全反映后续销售趋势。但在国内整体内需不振的大背景下,扫地机器人的需求仍然承压。奥维云网预测,2022年国内扫地机器人市场销售额将同比增长15%,销量将同比增长4%。

02

复制云鲸,一片红海

国内已陆续出现约两百个扫地机器人品牌,行业竞争已成一片红海。

虽然自2021年开始,国内扫地机器人市场降温、销量下滑,但仍不断有新玩家入局分一杯羹——创业公司甲壳虫智能于去年12月先后完成两轮融资;小米生态链企业智米科技在近期推出了洗地机器人打入该市场。

随着传统家电企业、创业公司、互联网公司等玩家先后入局,目前国内已陆续出现约两百个扫地机器人品牌,行业竞争已成一片红海。

据悉,目前仅小米生态链的“扫拖机器人”供应商就有6家,除石头科技外,还包括追觅、智米、云米、银星智能和杉川科技。

众多明星资本和创业公司之所以纷纷盯上了这一赛道,一方面是源于国内扫地机器人的低渗透率和广阔市场空间,另一方面原因则是有小米生态链企业石头科技和明星公司云鲸的成功案例在前,有着很强的示范效应。

2019年创业公司云鲸自主研发了全球*自换洗扫拖一体机——小白鲸。仅靠这一功能创新,云鲸在2020年的三个月内先后拿到了字节跳动领投的A+轮、源码资本领投的近亿元B轮以及红杉中国领投的C轮融资等三次融资,其估值在半年多时间内就涨了15倍之多。

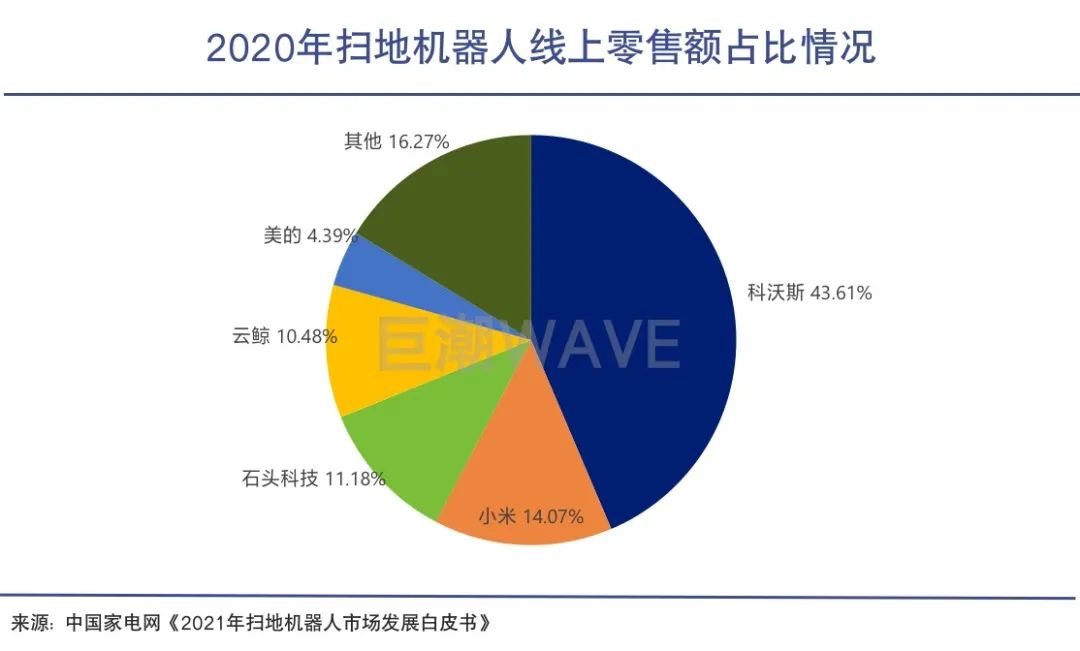

在业绩表现上,云鲸也不负众望。2019年双十一小白鲸产品正式开售,至年底销售额便达到约2000万元,2020年增长到约8亿元,同比爆增6298%。同期云鲸的国内市占率达到10.5%,进入线上TOP 5品牌,与石头科技相差不足1个百分点。

云鲸用自身的经历示范了技术创新对于扫地机器人赛道的重要性。只要有独到的创新、对产品有革命性改进,就能够在短时间内迅速发展壮大、占领市场,甚至挑战市场上的头部玩家。其成功也激励了很多新创业公司入局,它们纷纷获得融资走上了“复制云鲸”的道路。

从目前来看,尽管新入局的玩家不少,但像石头科技、云鲸一样有独到创新、对产品有革命性改进的新玩家暂时还没有出现。

不过整条赛道已然硝烟弥漫,在资本的加持和催促下,每个公司都有可能弯道超车。

03

Hard模式,增量在哪?

无论是哪条路径,想要在竞争中胜出,独到的创新都是不可或缺的。

在市场降温、销量下滑的背景下,两百多个扫地机器人品牌共同争夺现有市场,扫地机器人赛道已然开启了“hard模式”,玩家们的增长面临着严峻挑战。

无论是一级市场还是二级市场的玩家,想要持续获得投资人的认可,就必须拿出优秀的业绩。来源无非有二:要么夺食对手的市场份额,要么寻找新的增量。

从2021年国内扫地机器人价升量跌的趋势来看,当前其消费端面临着“两难”的境地:高端产品功能完善清洁效果好,但高昂的售价把部分消费者阻隔在外;低端产品价格友好,但功能“鸡肋”不受市场欢迎,最终拖累了扫地机器人行业的整体增长。

要解决这一问题,近几年从科沃斯的严密防守下异军突起的石头科技和云鲸,都给出了各自的经验和借鉴。

之所以能够一跃成为头部厂商,主要得益于两家企业各自的技术创新——石头科技首次将“LDS激光雷达+SLAM算法”大规模应用到扫地机器人当中,有效降低了生产成本;而云鲸则首创了全球*自换洗扫拖一体机,首次实现了抹布自动清洗,大大提升了使用体验。

两家企业代表了两条不同的路径,石头科技将高端技术平民化,大幅降低成本,可以让更多消费者买得起,提高整体的市场渗透率。云鲸首创了全新的功能,能够大幅提升使用体验,激发新的消费需求。

无论是哪条路径,想要在竞争中胜出,独到的创新能力都是不可或缺的。中信建投证券指出,一个典型的扫地机器人的“阶梯式增长”模型包含了四个阶段:颠覆式创新阶段、渐进式创新阶段、平台期、再次颠覆式创新阶段。而当下正是行业的颠覆式创新阶段。

这个阶段的突出表现就是产品仍在快速迭代,创新带来新产品售价明显上升,主要依靠高端机型产品带动。此时产品尚未完全成熟,相比成本、渠道等,技术*对于企业竞争力有着决定性作用。

有独到创新的扫地机器人企业能够抢先对手一步占*机,科沃斯、石头科技、云鲸都是这一阶段的胜出者,但这并不意味着就可以高枕无忧。

如石头科技董事长昌敬所说:“一个企业从0-1破局了以后,会形成一个独享窗口期。这个阶段非常关键,因为对手会马上跟进,独特性会逐步消失。”

04

写在最后

可以看到,自云鲸研发出*自清洁扫拖一体机后,石头、科沃斯、追觅、由利等均已跟进;而科沃斯押注的一年增长12倍的洗地机赛道,也很快迎来了10多位新对手。

中国市场就是一个如此高强度竞争的市场,只要有一点点的利润,就必然会吸引到无数新玩家、资本参与竞争,即便是面对大概率的失败也毫不避讳。

不可避免的是这其中会有大量浑水摸鱼赚快钱的选手,但同时也会有具备创新能力的企业、企业家被资本看中,而一个低渗透率、广阔发展空间的市场也足够优秀的企业家驰骋。

正因为这些创新力量的存在,才能够推动扫地机器人像洗衣机一样,真正地走进千家万户,真正从清洁活动中解放人们的双手。

【本文由投资界合作伙伴巨潮WAVE授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。