「蔚小理」齐聚港股,蔚来还能重回「一哥」吗

正面交锋。

一波三折后,蔚来终于圆梦。

3月10日上午,蔚来正式登陆港交所,A类普通股以每手10股为单位进行交易,股票代码为“9866”。开盘价为每股160港元,截至目前,蔚来市值为2655.39亿港元。

至此,中国造车新势力“蔚小理”正式在港股会师。与此前在港股上市的小鹏、理想不同,蔚来上市首日高开,上涨幅度一度超过6%。

从*家赴美上市的“老大哥”,到今日最后一位回港的选手,蔚来的二次上市之路可谓一波三折。而本次上市蔚来也采用了介绍上市的方式,不涉及新股发行及资金募集。

原有的股权结构保持不变。其中,蔚来创始人、董事长兼CEO李斌实际持股10.6%,拥有39%投票权;第二大股东腾讯持股9.8%,拥有17.4%投票权;第三大股东英国投资机构Baillie Gifford & Co持股6.5%,投票权为3.5%。

与此同时,蔚来还在寻求进入其他资本市场的可能。其曾在招股书中提到,公司已经在新加坡交易所主板申请以介绍方式上市,具体上市日期正在审核中。也就是说,除了美股和港股,蔚来或将成为*个在三地上市的车企。

抛开上市的喜悦,过去一年,蔚来过得并不轻松。在产能、供应链的多重压力下,蔚来的销量连续几个月下滑,甚至跌出新造车*阵营。2022年,三车齐发的蔚来还能找回一哥的荣耀吗?

上市不为钱,蔚来到底缺钱吗?

从二次上市的节奏来看,蔚来可谓起了大早却赶了个晚集。从美股到港股,小鹏和理想都只用了一年左右的时间。而蔚来创始人李斌早在2020年Q1财报电话会上就释放出国内IPO的信号,如今才终于实现。

在蔚来赴港IPO的路上,多方信息指出是信托基金“拖了后腿”。

2019年1月,蔚来创始人李斌拿出5000万股蔚来股票成立了用户信托基金,并将收益处分权交给用户。私募基金研究员陶筝对未来汽车日报分析称,“用户信托概念较新,有可能会被认为蔚来在转移财富,因此监管部门需要对该业务做进一步了解。”

2021年随着小鹏与理想先后在港股会师,蔚来也加快了步伐。在大方向不变的前提下,蔚来开始寻求更灵活的方式。按照上市文件中的说法,香港及美国的股票市场可以吸引不同的投资者,而选择介绍方式实现二次上市对蔚来而言,“属合宜且有利。”

与小鹏和理想发售新股融资上市相比,蔚来所选择的“介绍方式上市”流程更简单,时间相对更短。一位零售企业CFO告诉未来汽车日报,介绍上市虽然在上市之初不会发售新股,“但因为可以把原来的部分股份二次上市,暂不涉及存疑的那部分股份,所以从递表到上市最快仅需两个月左右的时间。”

不过光大证券投行人士指出,上市之后,蔚来还是可以根据自己的需要发行股票募集资金。“港股市场对上市公司的再融资比较宽松,只要符合规定,且投资者愿意给钱,一般都能促成。”

迫切完成二次上市背后,也有蔚来规避美股风险的考量。开年以来,地缘危机、美联储加息及疫情等风险事件不断加剧市场波动,纳斯达克指数已累计下跌超过15%。相比2021年1月超过60美元的股价,蔚来美股股价暴跌近7成。

在奥纬咨询董事合伙人张君毅看来,当前地缘政治环境严峻,导致“蔚小理”这类企业开始向国内进发,“而港股将是一个很好的过渡。”

在招股书中,蔚来表示回港上市,是为了给投资者提供更多的交易地点选择和更灵活的交易时间,“有助于引入更多的投资者,且对公司的长远发展有利。”与此同时,蔚来还强调,公司目前拥有充足的现金储备,短期内没有迫切的融资需求。

为此,蔚来还披露了目前的资金状况,截至2021年9月30日,蔚来现金储备共计约470亿元人民币。同年11月,蔚来还通过美股ATM增发(At-The-Market Offering),筹集了约156亿港元的融资。而这个数字和小鹏、理想赴港募资额相当,分别为140亿港元和118亿港元。

(来源:未来汽车日报)

这意味着,蔚来目前拥有近600亿元的充足现金储备。与理想、小鹏相比,当下蔚来的现金流确实有一定优势。财报显示,截至2021年9月末,小鹏汽车现金和短期投资约453.6亿。2021年末,理想汽车的现金和短期投资约为501.6亿。

但从花钱效率来看,如今“家大业大”的蔚来显然需要充足的资金支持。

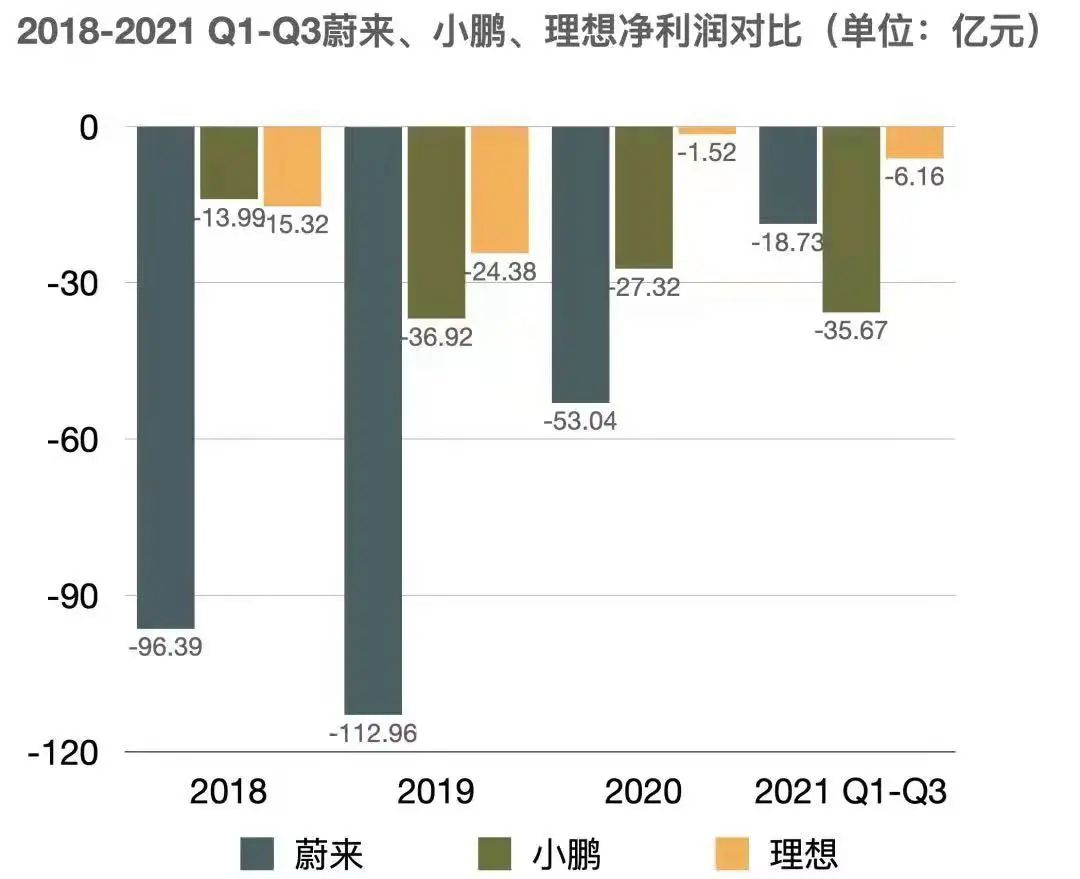

财报显示,2016年-2020年,蔚来亏损额分别为35亿、76亿、233亿、114亿和56亿,2021年前三季度继续亏损84亿。这意味着,从2016年到2021年三季度末,蔚来累计亏损已达600亿元。

对于曾经历过资金链几近断裂的蔚来而言,在尚未真正实现盈利之前,无疑还需要尽可能多地“广积粮”。

(来源:未来汽车日报)

2022年,新造车们也相继开始出新牌。而蔚来则以三款产品开启“产品大年”,分别将在3月和9月交付高端轿跑ET7和中型轿车ET5,还将在年内交付ES7。推新品的背后,从供应链规模、交付到营销、售后,每一个环节都意味着资金投入将大幅攀升。

为了提升销量,各家还在补能效率上竞赛,而蔚来的路线和定位也决定了其投入规模。蔚来联合创始人、总裁秦力洪曾直言,“2022年,我们要保持一个比较高的基础设施投入的节奏”。

在换电站方面,蔚来计划2022年至少建设600座。“换电站必须要有电池和相应设备。”一位电池行业从业者算了一笔账,通常一个60千瓦的电池价格在9万元左右,“一个换电站至少需要5-8块电池,这意味着光电池成本就要五六十万。”

此外,蔚来还在加快开店的速度。据秦力洪介绍,今年蔚来将开超过100家的NIO House。而出海业务、跨界造手机同样需要大笔投入。

“老大哥”还能重回*吗?

靠着堪比海底捞式的服务,蔚来曾收获不少忠实用户,并一路走上新造车*之位。*的局面在2021年被打破,*宝座不仅易主,蔚来的销量还连续下滑,甚至跌出*阵营。

2021年7月,蔚来汽车交付量首次失去月度*宝座,8月又跌出前三,10月,蔚来仅交付了3667辆。2021年,蔚来总交付量91429辆,退居第二名,与第三名的理想相差不到1000辆,被小鹏反超近7000辆。

从产品来看,2021年,蔚来处于产品空窗期,三款在售车型中最“年轻”的EC6,也早在2020年9月开始交付。而小鹏则在同年发布了两款新车型P5、G9,理想*的车型理想ONE也进行了中期小改款。

蔚来给出的解决方法是,推出更具性价比的新车型救场。

根据规划,2022年,蔚来将推出基于NT2.0技术平台打造的三款新车,其中,ET7将在3月28日开始陆续交付,ET5也将在9月正式交付。此外,全新ES7也将在今年正式发布。

其中,ET5在使用电池租用方案后的售价低至25.8万元起,这也是蔚来*次触及25万的价格区间,其也被视为执行蔚来走量策略的车型。

从初步表现来看,这或许将成为蔚来销量提升的关键转折。在2021年的NIO Day上,李斌透露ET5是蔚来有史以来同期订单量*的产品,涌入的订单一度让蔚来App瘫痪了10分钟。官方介绍称,该车预售已经超过10万辆。

国盛证券则预计,如果蔚来能够站稳高端,同时顺利下探,其2025年交付量有望达到50万辆。

不过在全行业都饱受供应链之苦的情况下,蔚来的交付也面临着不小的考验。秦力洪曾无奈表示,今年的交付目标,取决于供应链,只能是“产多少交多少”。

其预计,随着合肥新桥新工厂的投产,蔚来的交付量将会上一个大台阶。2021年11月24日,NeoPark首座工厂、蔚来第二生产基地首批工艺设备进场启动安装,*车将于2022年Q2完成全工艺生产线试制车下线,Q3正式量产。

而在外部,蔚来还面临着更大竞争压力。

如果说此前“蔚小理”各自的主销车型,无论是产品定位还是价格,都有明显区隔,也谈不上真正意义上的正面交锋。那么从今年三家的新车规划来看,随着蔚来向下,小鹏和理想向上,蔚来ES7、理想X01与小鹏G9也将进入同一赛道。

不论是产品力还是过往各家销量成绩的差距,可以预见的是,这无疑是场硬仗。

蔚来的优势在于,除去一贯的豪华感和高端定位,以及服务体系,作为基于NT2.0技术平台打造的车型,蔚来在智能化方面也有了进一步提升,最新的NAD自动驾驶辅助系统将和小鹏XPILOT 4.0迎来正面较量。

只是当所有玩家的战斗力都有所提升,对于蔚来而言,重回“一哥”之位,道阻且长。

【本文由投资界合作伙伴未来汽车Daily授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: