霸菱亚洲基金被EQT收购了

投资界(ID:pedaily2012)3月16日消息,EQT AB (publ)(下称“EQT”)宣布,已就收购霸菱亚洲投资基金(Baring Private Equity Asia,下称“霸菱亚洲”)达成协议(“交易”)。霸菱亚洲是亚洲领先的私募投资公司,旗下资产管理规模达177亿欧元。

与行业领先的泛亚洲私募投资公司霸菱亚洲联手,将显著加强EQT的亚洲市场份额,助其把握亚洲私募基金市场的结构性增长机遇。亚洲私募基金市场的增长速度预计将是全球市场的双倍。投资者势将大幅增加对该地区私募基金市场的投资。EQT与霸菱亚洲的文化高度契合,过往业绩同样优异,对趋势性投资的方向一致,并且均致力加快数字化及可持续发展。

此次联手将提供重要机遇,凭借双方所长,缔造亚洲领先的积极持有型私募投资公司之一。并购完成后,EQT团队将遍布全球25个国家,合共占全球GDP总额约80%,建成真正的全球投资平台,助力EQT在核心市场扩大其积极持有策略的投资规模。此次交易总值达68亿欧元,其中包括1亿9千120万股新增发行的EQT普通股,价值53亿欧元),以及15亿欧元现金。此次并购交易预计将为EQT的每股盈余(EPS)带来高单位数的即时增长。

发展亚洲市场一直是EQT的战略重点。目前亚洲占全球GDP总值超过三分之一,其对全球GDP总值增长的贡献到2030年预计更将超过40%[1]。亚洲也是驱动全球私募市场发展的增长引擎,其市场体量于2021年达到约2.1万亿美元,自2015年来年均复合增长率高达24%,远超欧洲与北美市场总和的14%增长率。亚洲受惠于长期的结构性增长机遇,该增长趋势预计还将持续。

全球性的私募投资公司虽然纷纷进驻这个充满潜力的市场,但目前在该市场的整体占有率仍只有34%,反映市场有很大的发展空间。EQT与霸菱亚洲联手合并后,EQT的积极持有策略投资平台将会更具规模,助力EQT实现真正的全球业务布局,助其扩大市场份额,进一步把握亚洲市场的增长机遇。

霸菱亚洲是亚洲前三大私募基金公司之一,旗下资产管理规模达177亿欧元,目前正在通过旗下于2021年九月完成首次募集的霸菱亞洲第八号旗舰基金作出投资。霸菱亚洲成立于1997年,至今已建立起具有深厚行业主导投资专长,并采用以价值创造为导向的积极持有投资策略,投资亚洲区内的中型至大型企业,聚焦私募股权并购投资,同时也涵盖房地产行业与成长性股权投资。霸菱亚洲共设有10个区域办事处,由具有泛亚洲区域视野及影响力的本地团队执行(2021年员工数量为236名),与EQT“本土市场,本土投资团队”的理念一致。自创立以来,霸菱亚洲已完成超过一百个私募股权投资项目,并保持强劲的业绩纪录,自成立以来[3]的已实现总投资收益倍数(gross MOIC)2.6倍。凭借与超过300家投资人客户的长期深厚合作关系以及强劲的募资能力,霸菱亚洲具有独特优势把握蓬勃的亚洲增长机遇。

此次联手将显著加强EQT在亚洲区市场的布局,为其全球拓展策略带来重大发展契机。通过采取趋势性投资策略及助力公司自早期至发展成熟的不同阶段发展,EQT将继续在欧洲、北美及亚洲等核心市场扩大投资规模和产品,为客户创造价值。

大幅扩展EQT的亚洲区布局:扩展亚洲市场是EQT在上市时定下的主要战略目标之一。霸菱亚洲将助力EQT在亚洲加快实现该目标,是最佳的合作伙伴。缔造全球积极持有策略的领袖:EQT将成为全球前三大[ 来源:Preqin, Pitchbook及Desk research。以 2017 年及以后完成募资的基金(不包括 2017 年之前完成募资的基金和被动基金)的可产生收入的资金为基础]积极持有型私募基金投资公司之一。

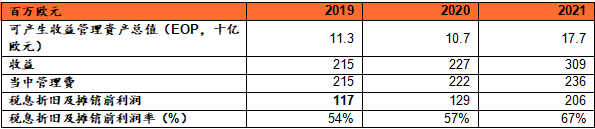

该交易将大幅扩大EQT的亚洲投资平台,使其真正地实现国际布局。优异的往绩:在2019至2021年间,霸菱亚洲旗下资产管理规模以25%的复合年均增长率迅速增长,而自成立以来[ “成立”定义为公司成为独立公司(即从霸菱亚洲第三号基金起)]已实现总投资收益倍数(gross MOIC)2.6倍,反映其优异过往业绩。文化高度契合:霸菱亚洲的企业文化与EQT的核心价值高度匹配:高绩效、强调尊重、企业家精神、灵活变通及透明。双方均凭借“本土市场,本土投资团队”理念实现增长,以去中心化模式驱动决策,并强调保持学习心态,不断进步。

对价值创造及打造面向未来的企业的投资理念上高度一致:借助其在数字化、可持续发展与主题投资方面的专长,EQT将持续走在行业前沿,加速寻找在亚洲的价值创造机会。加速驱动亚洲房地产增长:BPEA Real Estate有力扩展了EQT Exeter在亚洲的业务布局,助其在区内扩大业务规模。清晰的价值创造机会:凭借联手后的投资平台以及霸菱亚洲与EQT的品牌知名度,继续扩展私募股权投资规模,并适时在亚洲推出EQT的其他投资策略,如公开市场投资、风险投资、生命科学投资与长青投资,建成投资策略完整、行业领先的全球性投资平台。更广泛的客户基础:霸菱亚洲拥有广泛并优质的客户基础,透过此次联手将为EQT带来超过300位客户,当中约115位会是EQT的新客户。高度策略导向的合并及具高增值性:此次交易预计将为EQT的每股盈余(EPS)带来高单位数的即时增长。

EQT首席执行官兼管理合伙人Christian Sinding表示:“此次与霸菱亚洲联手为EQT实现了具规模的泛亚洲布局,是我们达到覆盖全球市场的关键的一步,对此我们感到非常振奋。扩展亚洲市场布局是EQT在上市时定下的主要战略目标之一,而霸菱亚洲作为区内一家具稳健根基、表现优异的投资公司,正可助EQT提升全球投资平台,并把握亚洲私募市场的结构性增长机遇。霸菱亚洲采取行业主导投资策略,不但在价值创造方面往绩优异,更重要的是还拥有注重学习的企业文化,专注长期的合伙人文化,多方面与我们高度契合。Jean(庄佳诚)与霸菱亚洲团队过去25年以来所取得的成就有目共睹。霸菱亚洲不但与EQT文化和理念高度契合,合并后可为EQT提供独特机遇,发展成为拥有完善亚洲平台的世界级私募市场投资平台。”

霸菱亚洲创始人及首席执行官庄佳诚表示:“我们很高兴能够与EQT携手展开业务发展的新里程,也对本次联手所创造的可能性感到非常高兴。这次联手对双方而言都是重大的机遇,将提升我们为客户创造优异回报的能力。双方在发展战略与文化上都高度契合。通过结合霸菱亚洲在亚洲的坚实业务基础及EQT在全球医疗健康与科技等行业的经验、专有的数字化转型与数据分析资源,以及在可持续发展领域的领导能力,我们将打造出一个具备市场差异化优势,在亚州以至全球均具有高竞争力的私募市场投资公司。私募股权的未来在于,无论外在环境如何,都能通过采取积极持有策略帮助企业于整个周期内实现彻底的变革,并持续为客户带来优异的投资回报。作为行业领导者,本次联手正好为我们提供了实现这个目标的一切所需。”

本次交易后,EQT Private Capital将分为两部,一个是由BPEA Private Equity 及EQT 亚太团队新合并成立的BPEA EQT Asia,另一分支则为EQT Private Capital欧洲和北美团队。日后BPEA EQT Asia将提供类似目前EQT Private Capital 欧洲和北美所提供的全方位投资策略服务,范围涵盖风投至长青业务。庄佳诚将担任BPEA EQT Asia负责人,管理EQT在亚洲的Private Capital业务并直接向Christian Sinding汇报。庄先生亦将加入EQT的全球执委会(Executive Committee)。

霸菱亚洲旗下的房地产投资业务将与EQT Exeter合并,以单一平台于全球营运。自EQT于2021年四月收购Exeter Property Group后,EQT Exeter在全球快速增长,包括于2022年1月通过收购Bear Logi进一步扩展亚洲业务。通过与霸菱亚洲房地产业务合并,EQT Exeter将极大扩张其在亚洲区内的本地市场布局。

EQT Infrastructure将继续在全球(包括亚洲)营运,预期将受惠于霸菱亚洲的强大本地业务网络,助力其业务发展。

此次联手后,EQT Asia将拥有超过300名员工,设有9个办事处,组成一个大型的泛亚洲投资平台。EQT则将在亚洲拥有超过200亿欧元的已投资资产管理规模,覆盖Private Capital与Real Assets业务。

将获取霸菱亚洲控制旗下基金的普通合伙人实体霸菱亚洲管理公司的100%股权,并可收取部分现有基金的超额收益(包括霸菱亚洲第六号基金25%的超额收益,以及霸菱亚洲第七号基金35%的超额收益)。从霸菱亚洲第八号基金开始,EQT将投资并有权收取霸菱亚洲未来一切新基金之35%的超额收益。有关安排符合EQT现有政策。交易总值为68亿欧元),以无现金、无负债为估值前提(已考虑合理水平的运营资金),其中约53亿欧元将以1亿9千120万股新增发行的EQT普通股形式支付(对应16%的股权稀释),另加15亿欧元以现金支付。现金代价将由EQT以现金以及银行融资额度支付。此外,EQT还将考虑其它长期的融资方案。交易须符合惯例成交条件,包括取得反垄断许可、监管许可、部分霸菱亚洲基金投资者同意许可,以及在EQT于2022年6月举行的年度股东大会上取得大多数股东许可授权EQT董事局增发新股。交易目前已取得持股总比例达到50%以上的EQT主要股东的不可撤销承诺的支持。交易预计将于2022年第四季度完成交割。

庄佳诚和霸菱亚洲管理层主要成员所获得的EQT股份将受惯例锁定条款约束,与目前EQT高级合伙人的锁定规定一致(10%将于2023年9月解除禁售,其余股份会于随后在2024年9月、2025年9月、2026年9月、2027年9月和2028年9月以每年20%等量解除禁售),亦包含股份没收机制。按机构投资者的惯常锁定协议,持有霸菱亚洲15%股份的Affiliated Managers Group, Inc. (“AMG”) 将于交割完成后获发行75%EQT代价股份,而余下的25%将于180天后解除禁售。

霸菱亚洲部分业务表现

霸菱亚洲可产生收益的资产管理规模于2022年终预计将达到200亿欧元,并获得3.5至3.75亿欧元的管理费收入。此估计或会因目前进行中的募资活动影响而有所变化。

在本次交易中,摩根士丹利担任EQT财务顾问,凯易国际律师事务所(Kirkland & Ellis International LLP)及瑞典维格律师事务所(Vinge)为法律顾问。摩根大通及高盛则担任霸菱亚洲联合财务顾问,盛信律师事务所(Simpson Thacher& Bartlett LLP)、宝维斯律师事务所(Paul, Weiss, Rifkind, Wharton & Garrison LLP)及MannheimerSwartling为霸菱亚洲及庄佳诚先生法律顾问。

本文来源投资界,原文:https://news.pedaily.cn/202203/488469.shtml

旗下微信矩阵:

旗下微信矩阵: