投资加码,本土美妆品牌逐鹿高端市场

导读:

2022年,全球美妆品牌高端化势头不减。

中低端美妆市场竞争激烈,增长承压的情况下,本土美妆企业不约而同选择押注高端美妆,向“高端线”发起冲击。不少“重营销轻研发”的网红品牌也渴望撕掉平价的标签,在利润空间更大的高端产品市场上分一杯羹。

中国本土高端美妆市场的变化

1、本土中高端美妆品牌崛起,市场占有率提升

伴随国潮的兴起,消费者对国产美妆的好感度持续攀升,部分本土中高端美妆在美妆市场上崛起,成为美妆新势力,市场占有率逐年走高。

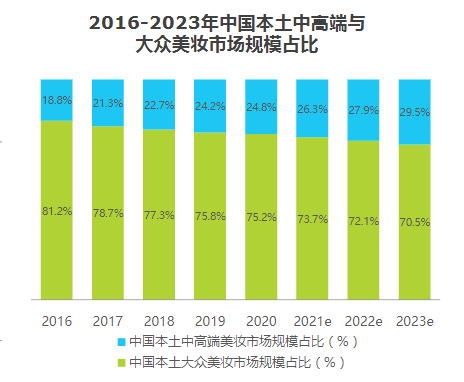

艾瑞咨询的2021年中国本土美妆行业研究报告显示,2020年,本土中高端美妆市场占比达24.8%,中高端市场增速明显大于大众市场增速。

(数据源自艾瑞咨询)

根据预测,中高端本土美妆市场增长将成为拉动本土美妆市场增长的主驱动力,增速仍将高于大众市场增速,继续引领行业增长。不过,放眼高端市场,本土高端美妆仍需有效突破。日本、韩国、美国、法国的本土市占率为72%、59%、43%、83%,而我国高端本土市占率远低于上述国家。

2、本土品牌高端化的途径:自研与收购

目前,本土美妆品牌正在通过收购和自研向着高端化的方向发力。以逸仙电商为例,在揽入法国高端美容品牌Galnic之后,又收购了英国高端护肤品牌Eve Lom,并尝试延申推出单价更高的品类。

显然,从收购多个高端护肤品牌的举动来看,逸仙电商正试图通过高溢价品牌获得更多利润,延长公司的营收高速增长期,并以此吸引资本的青睐。

不过,这条通过收购实现高端化的路并不好走,时至今日,*日记依然很难撕掉“大牌平替”的标签。

除了收购国际大牌,自研也是品牌冲击“高端线”的重要手段。有着植物科技和医学专业的双重加持的贝泰妮,旗下核心品牌“薇诺娜”的品牌用户粘性极高。在盈利能力方面,贝泰妮净资产收益率最近4年均超过55%,远超同行水平。

为培养公司的第二增长曲线,贝泰妮还推出其他定位中高端的子品牌,专业精准修复品牌Beauty Answers、婴幼儿护理的品牌WINONA Baby。

3、部分高端美妆品牌的市场力得以验证

值得注意的是,在专注高端市场的过程中,已经有品牌尝到了甜头。

林清轩就是典型的一例,在产品方面主攻山茶花护肤油,在研发上加大投入,并提价成为千元级的品牌。2018年的双十一,借助与天猫合作新零售的机会,林清轩明星单品山茶花润肤油,取得了定价预售订单高于雅诗兰黛小棕瓶5万单的好成绩。

在2022年1月淘系美妆消费整体疲软的情况下,中高端美妆品牌的市场力仍然得到市场验证。聚焦中高端赛道的薇诺娜、珀莱雅,均实现连续三月上涨,取得良好表现。

本土美妆品牌为何集体冲击高端市场?

1、消费升级,“贵替”登场

尽管疫情对美妆产业产生了冲击,但高端美妆却依然保持了高成长性,在这其中年轻消费者贡献*。

部分对价格敏感度降低的年轻消费者,更注重产品的品质,在消费观念上更加开放,舍得在高端美妆产品上花钱。除了倾向于购买高端品牌,部分消费者已与品牌建立强情感联结,随着品牌购买同品牌高价产品。

另一个值得注意的现象是,美妆消费曾一度刮起反向风,不同于以往寻找“平替”的做法,一部分追求品质的消费者开始寻找平价产品的升级版,直呼“有没有贵替”。

这种的现象并不难理解,除了美妆产品较容易实现“贵替”的因素,对于许多年轻消费者来说,贵不贵没有那么重要,值不值更为关键。

而这些消费者也乐于为此买单,毕竟,用在脸上的东西怎么能含糊。

2、海外品牌高端产品线增长突出,印证高端美妆市场空间广阔

业绩数据显示,化妆品行业高端市场增速快于大众市场趋势明显。这一点在中国市场尤为明显,在海外品牌之中,高端品牌肌肤之钥和资生堂增速最快。

多家海外美妆公司财报显示,高端化妆品对于公司营收增长的重要贡献,并持续看好中国高端美妆市场发展。

欧莱雅旗下高档化妆品部门实现营收123.46亿欧元,同比增长21.3%,已超过大众化妆品成为公司*大营收部门、贡献公司营收38%的份额。其中,高端品牌兰蔻、超高端品牌赫莲娜等销售表现亮眼。

资生堂同样发力高端美妆市场。财报显示,在2021年出售一系列平价品牌后,专注高端品牌,旗下高端品牌资生堂、CPB、NARS营收增速分别为15%、21%、39%。

与此同时,国内美妆行业也呈现消费升级趋势。

根据魔镜数据,2021年天猫美妆行业增长主要由商品单价提升驱动。天猫2021年护肤类销售额同比20年增长9%,单价提升12%,而销量同比减少3%;彩妆类销售额同比增长16%,单价提升14%,销量同比仅增长1%。

3、中低端美妆市场竞争激烈,增长承压

与高端美妆市场相对的是,中低端平价化妆品竞争较为激烈,伴随竞争的价格战不断上演,利润空间小,用户忠诚度不断下滑。一位时尚媒体从业人员告诉我们,以前的国内美妆品牌喜欢走量,重营销,赚得很多,但在高端线上,竞争不过国际大牌。

在美妆这个高品牌溢价的赛道上,为了获取用户,需要企业通过较高的营销费用进行支撑。随着社交电商红利的不断衰减以及营销成本提升,获客的成本显著上升,“烧钱换增长”的方式使得营销费用高企,线上渠道和新营销方式带来的边际效用不断下降。

在激烈的市场竞争背景下,壁垒不高的国货彩妆品牌可代替性强,一旦广告投入减少,亮眼的营收增长很可能难以为继,获客成本的提升和竞争环境的恶化,也使得网红品牌迎来了增长的天花板。

此外,随着传统品牌积极营销以及众多的新兴品牌的涌入,中低端美妆赛道显得更为拥挤,同质化产品显得缺乏竞争力。有业内人士指出,大众线、中低端依靠的是营销和运营能力,品牌和产品几乎不存在任何壁垒,赛道竞争十分剧烈,而高端线反而充满空间。

就目前中国美妆市场而言,很多本土品牌都在走大众化路线,布局大众化妆品的品牌必然受到挤压。基于这样的竞争压力,一些品牌选择转移资源发展高端品牌。

或许正是由于中低美妆市场竞争激励,而高端市场利润空间较大,资生堂等国际大牌通过“瘦身”转型,开始逐步放弃中低端业务,进一步聚焦高增业务。

当流量红利已经转弱,如何建立更坚实的竞争壁垒,寻找扩大利润的长久之计,对于国内美妆品牌来说迫在眉睫。

美妆品牌如何推动高端化发展?

1、资本投入

随着消费者对功能、品质的重视上升,高端美妆产品也获得了资本的青睐,高端和功能性品牌成为新宠。

仅在2022年2月,就有多家定位高端的美妆品牌获得融资。美神生物旗下定位中高端的护肤品牌溯华,宣布完成数千万人民币天使轮融资;本土高端自然养肤品牌山川也获得数百万元天使轮融资。

同月,纯净美妆品牌Dewy Lab淂意也完成千万级美金Pre-A轮融资,成为小红书投资的*家化妆品品牌。这也是产品于2021年1月上线以来,Dewy Lab淂意一年内已完成三轮融资。

资本助力品牌崛起的趋势下,头部新锐已然步入头部美妆集团行列,美妆集团的上市呈加速趋势,未来3-5年或将迎来多个突破百亿的化妆品集团。

2、研发及技术投入

“功效时代”下,消费者更青睐具有技术和研发力的品牌,而部分本土美妆品牌由于研发投入低,核心技术缺乏,在使用体验、产品功效等方面受到质疑。

在政策方面,《化妆品监管管理条例》和十四五规划也在倡导本土美妆企业重视产品研发和产品质量安全,提升品牌影响力与竞争力,培育一批高端品牌。

这为化妆品行业指明了方向,高端品牌将成为企业新的机会点。

提升研发实力成为本土美妆巨头的共同选择。美尚股份将重点布局以Lab101瑞沛为首的护肤赛道,进一步布局中、高端美妆市场;珀莱雅重视自主研发,与巴斯夫中国、亚什兰中国等全球行业*的原料供应商保持研发合作关系;丸美增大研发费用,并在原料、供应链端和产品检测上持续加大投入。

重视研发投入,并结合本土产品需求,将为美妆国牌构建起护城河。

3、增长策略调整:以新品及大单品推动品牌增长

提到美妆品牌,往往会让人联系到它的经典单品。

一款经典单品不仅能塑造用户粘性,更兼具利润与流量,能够强化品牌调性,占领消费者心智,驱动品牌长期发展。

伴随市场环境变化,本土化妆品品牌也将打造大单品视为重要的品牌策略,以经典单品撬开市场,在优势品类中打造爆款,俘获消费芳心。

以Dewy Lab淂意为例,成立初期就选择大单品策略,主推大底妆产品,不仅提高了复购率,更是顺势带动了其他产品。

同样试图大单品上寻找突破口的还有珀莱雅,凭借大单品作为突破口,增强品牌粘性,成绩在国货品牌中较为亮眼。

财报显示,自2020年以来持续推行大单品策略,珀莱雅双抗系列和红宝石系列大单品销售额占比持续提升,带动毛利率上升,大单品的逻辑得到检验。

除了大单品推动品牌增长,推出高端新品也是塑造高端形象的重要策略。不少品牌以国际著名设计师和明星背书资源作为切入的机会点,期望媲美国际一线品牌的形象和质量。

尾声

流量红利转弱、行业全面洗牌的情况下,对长期主义和品牌沉淀的讨论声渐成主流。

在现象级国潮热、技术壁垒逐渐成型等机遇中,部分本土美妆品牌已在消费者心中悄然塑造起高端认知。

毫无疑问,中国美妆产业仍然具有巨大想象空间,市场有理由期待本土美妆中出现比肩国际高端品牌的美妆企业。

参考资料:

1、2021年中国本土美妆行业研究报告,艾瑞咨询

2、化妆品行业专题研究:从海外美妆集团财报看国内化妆品行业新趋势,民生证券

3、2月份美妆融资来势汹汹,7家企业闯进“亿元俱乐部”,美妆头条

4、颜值经济之化妆品行业深度之七:从流量时代到品牌时代,寻找中国的头部美妆集团,国元证券

【本文由投资界合作伙伴微信公众号:消费界授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: