第三方医检所正经历冰火两重天。

一边是纷纷挂出来的转让公告。有热心的投资人询问过熟识的相关上市公司后,反馈暂无收购意愿。但更多人显得无奈而遗憾,“如果2021年初挂牌转让,或许还挺抢手。”当然,也有第三方医检所成功转让的例子。比如,2022年1月,快速基因检测品牌凡知医学完成了对河南省第三方医学检验明星企业康必恩医学检验所的全资收购。

“大多数第三方医检所,应该都比较难熬了吧。”一位投资人这样告诉动脉网。

而另一边,却是互联网巨头的大军压阵。

2021年12月,上海微荷医学检验所成立,经营范围包括检验检测服务、医疗服务、医学研究和试验发展等。微荷医学由小荷健康科技公司100%控股,后者为字节跳动的全资子公司。

2021年10月,迪安诊断与百度健康在北京签订战略合作协议,双方表示将整合各自优势资源,提供健康管理、疾病诊断与管理、检验科普教育、预约检验等服务;更早前的去年3月,医联与金域医学签约,双方将就互联网+疾病检测、互联网+疾病管理等方面开展全面合作等。

区域性第三方医检所退热、互联网巨头加快布局,形成了这个行业新的分水岭。但进退之间,不一样的底层逻辑背后,透露着这个行业新的竞争格局。

互联网医疗的闯入者

与其说是互联网巨头在加快布局,其实第三方医检所通过互联网来拓宽边界,实现从医学到医疗的跨越,或许更为合适。互联网的浪潮席卷之下,第三方医检所其实早就蠢蠢欲动。

早在2015年,国内*的第三方医检所金域医学就曾收购一家名为“金埻”的互联网平台,通过上门采血检验服务来打通线下与线上的链接,还在当时的天猫网上药店、GO健康商城推出过酒精基因检测项目。

但第三方医检所布局互联网医疗显而易见的缺陷,在那个当下,并没有解决。即高度分散的、被动的、低频的医学检验需求,是无法让一个垂直平台拥有并留住足够数量的活跃用户的。所以含着金钥匙出生的“金埻”,并没有真正带领第三方医检所闯入互联网医疗。

第三方医检所接入线上流量,还需要等待时机,而新冠疫情正是这个时机。

因为在这一时期,市场出现了亟待满足的两个痛点,首先是新冠检测直接把第三方医检所作为定点单位,让这群医疗服务提供商的医疗服务提供商,从幕后走向台前,迈开了从医学走向医疗*步。

其次,则是物理隔离之下,部分高频患者医学检测需求逼迫从院内转移到院外,比如慢病患者、孕产妇,以及有差旅需求的普通人。

过去两年,第三方医检所一直是新冠核酸筛查的主力军。比如,在2020年,武汉市近80%的核酸检测由第三方医检所提供。2月中旬,国家卫健委公布了*批合格第三方新冠病毒核酸检测机构名单时,也明确指出,第三方检测机构是我国提供新冠病毒核酸检测服务的重要组成部分,其减少核酸检测对医疗机构正常秩序造成冲击的作用再度得到认可。由此,这些第三方医检所纷纷搭乘新冠检测的快车,顺利接入互联网医疗的流量。

在这之后,几家头部的第三方医检所开始将与互联网医疗的接触面放大。

比如,迪安诊断在2020年5月推出了直面C端用户的第三方线上互联网检验平台“晓飞检”,定位于未来的第三增长点,倾斜了大量资源。不到2年时间,就在线下布局了近500个采血点,将迪安诊断实验室的2700余个项目全部搬到线上,并且通过与百度、腾讯、阿里、京东等互联网平台的合作来获取流量。

目前,第三方医检所触网主要有两种类型,即医学科普和专科疾病管理,从互联网医疗的视角看,这稍显稚嫩,但相对可行。

首先来看医学科普。比如有来医生与金域医学的合作,便主要基于内容。这比较好理解,一方面,医学检验项目在终端市场认知程度非常低,针对错综复杂检验项目,人们掌握的知识大多只到需要采集哪种样本、是否需要空腹等,而形形色色的检出指标与特定疾病之间的关联,却属于知识盲区。

实际上,随着人们健康管理意识的提升,这个认知鸿沟确有必要填平,而互联网是个十分便捷的渠道,经验丰富的第三方医检所无疑是优质的专业内容生产者,所以落点落在医学科普,并不令人意外。

另一方面,互联网医疗平台即便已经可以提供从医到药的闭环医疗服务,诊断环节始终是缺失的,引入第三方医检的内容和服务,无疑是补全了业务链条。据报道,有来医生将通过与金域医学的合作,来共建中国*医学检验领域权威科普知识库,用以短视频的形式输出血液疾病、实体肿瘤疾病、妇科疾病、围产与儿童医学等领域的专业医检科普。

其次是专科疾病管理。前文提到,迪安诊断通过晓飞检,将2700余项医学检验搬到线上。但在晓飞检,这些检验项目不再保留实验室分类,而是被归类到女性专区、父母专区、儿童专区等,不同专区包含多种专项或者套餐类检查。

从实验室分类到专科化的疾病管理,其实是第三方医检所从B端切入C端的必经之路。但转换之间,其实有大量临床知识与经验的鸿沟需要填平,而这或许也是大多数第三方医检所选择与互联网医疗平台合作去深耕专科的原因。比如,2021年3月,医联与金域医学签约,共同打造慢病管理领域云检测整合服务方案,来覆盖感染性疾病的检测与治疗、生育与生殖健康、肿瘤筛查与防治等领域的70多个病种,也是双方优势互补的体现。

或许借助互联网医疗平台接入的巨大流量,国内第三方医检的市场渗透率将有望突破个位数。但无论是对于第三方医检所还是互联网医疗平台,这些医学科普、专科疾病管理所能发挥的作用在现阶段都相对较弱,对于第三方医检所而言,当下更紧要的工作,仍然是强化业务增长的内生动力。

泡沫出清

说完了进击的互联网巨头,再来简单分析下大批区域性医检所关停转的原因。

前面说到,第三方医检所在新冠检测中扮演了重要角色,这是技术门槛相对不太高的生意,让许多有过第三方医检从业经验,或者IVD试剂代理商涌入进来。当然,市场上一些规模较大的第三方医检品牌也加快了连锁布局的脚步。比如,凯普生物、千麦医学等旗下的第三方医检所数量都明显增加。

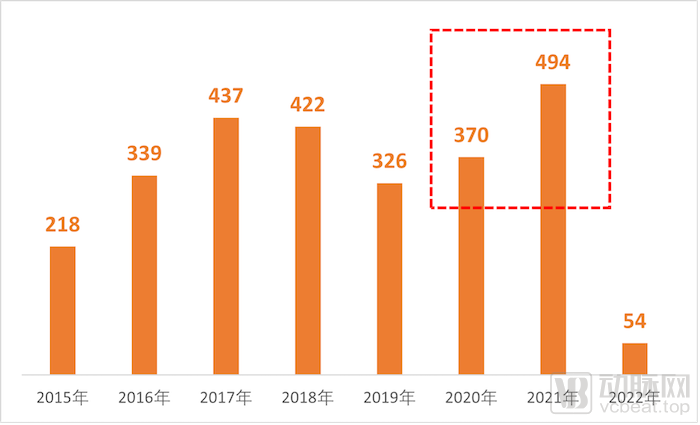

数据显示,注册为提供独立医学检验服务的企业数量自2020年开始,出现明显上升。而在此之前,第三方医检所存量数已经开始下降。全民筛查时间不断压缩的过程中,也正是这个由大型三甲医院、省级市级疾控、第三方医检所、移动设备等组成的检测网络展示了强大的张力,但也在一定程度上催生出泡沫,为当下的转让潮埋下了伏笔。

2015-2022年至今第三方医检所数量

然而,成也新冠检测,败也新冠检测。

一方面,随着全面筛查时间线越逼越紧,一旦接到新冠检测需求,第三方医检所往往必须调集人、财、物,来专门为新冠检测服务,透支了日常检测能力,内部运营节奏也被打乱。

另一方面,新冠核酸检测的单价由上百元一再被压缩到10元以下,从商业获益的角度,这项轰轰烈烈的业务已经从利润中心转变为成本中心。加之新冠业务的现金流往往不如纯商业检测服务周转快,一些专为新冠检测而生的第三方医检所不得不关停止损。

会有新入局者吗?

从某种意义上讲,第三方医检所是一个强者恒强的市场。

第三方医检所的本质,是医院临床检验需求的外包服务商。上世纪90年代开始,医疗控费的压力让医院选择将医学检验项目外包,通过集约化管理来控制成本,第三方医检所便应运而生。

起初,这种机构与各种类型外部服务机构并无异,从事重资产、低毛利的服务业务。通常,第三方医检所从医院收取样本,数量依赖于医生给患者开出的检查处方。在支付端,患者直接向医院付费,检查费中的约40~60%将作为医院检验科的收入,其余则用于支付第三方医检所。

在这个过程中,医院能够以比自主完成更低的成本来满足医学检验的需求,第三方医检市场也据此形成规模。而头部效应一旦形成,新进入者将很难进入。

一方面,市场规模有限,竞争十分激烈。第三方医检所之所以比院内检验能够更经济的原因,在于规模效应。换言之,医院选择将医学检验项目外包的意愿,会随着自己在门诊和住院患者处收集到样本数量的增长而降低。

此前有数据显示,在第三方医检所的用户结构中,一级公立医院的市场渗透率最高,达到10%左右,二级公立医院次之,可以分得约8%的患者样本,三级公立医院*,仅3%上下。而国内患者最集中的场景,却是三级公立医院,这里集聚了超4成的患者。从这个角度看,第三方医检所的普检市场天花板,确实不高。

而一、二级公立医院的普检市场,早已红海一片。在前述的业务流和资金流中,临床医生和医院在产业链中拥有*话语权,第三方医检所略显被动。即便如此,这门相对稳定的生意,仍然吸引了大量竞争者。在大多数检验项目中,各家第三方医检所的技术路径、定价策略、服务品质都高度趋同,激烈的市场竞争逐渐向产品丰富程度和渠道资源收敛。

目前,这种情形或许开始松动。在一份刚刚流出来的访谈纪要中,金域医学提出,随着三甲医院DRG压力提升,已经开始考虑实验室整体外包,并表示这类业务一旦有了实质进展,将立即公告。如果这种判断最终被验证,即意味着第三方医检所有望在以往最不具战斗力的三级公立医院市场加快渗透,但这显然需要慢功夫。

另一方面,新进入者很难找到支点。尽管一直以来,有许多创新力十足的特检企业尝试布局,但能留下来者屈指可数。

首先,特检的逻辑与第三方医检的规模经济属性相悖。相对院内实验室,第三方医检所在特检方面的优势得天独厚。通常,当研究者或者药企发现,某种生物标志物对疾病的诊断、对某类药物的应答有很强关联,但《医疗机构临床检验项目目录》还未将其纳入,导致相应检测无法在院内开展,早期的检测实现就只能在第三方医检所进行。

而在第三方医检所中,大量样本被用来反复验证新的发现,诊断试剂、仪器、耗材随之固定下来,演变成临床上的医疗器械,相应的检测也便成为新的常规检测门类。

第三方医学检验所的进入门槛低,特检产品一旦定型,便很快就会有新的闯入者来蚕食超额利润,从NIPT到肿瘤基因检测的红海竞争就是典型案例。最终的结果是,市场无法养活那么多大公司,所以大概率的结局是现有巨头们仍然会一如既往的大,而大量的新进入者们长期处于无法发展壮大的状态。

其次,特检企业往往不具备做大的条件和意愿。

一方面,客观来讲,开发特检的企业通常为生物科技公司,如最早推动NIPT、肿瘤NGS等实现商业化的基因检测公司,对他们而言,建设运营医检所检验所是众多选择中、相对不经济的一种运营模式。

人员方面,医检所负责人要求副高职称,检验人员要求PCR上岗证,而生物科技公司的管理人员和操作人员没有此类要求,生物相关即可;仪器方面,同样一款仪器,医检所被要求置办的临床版本比科研版本成本高30%,所用的试剂耗材,亦如此,维护质控体系以及医疗废物处理等其他环节也需要投入很多时间与经济成本。

另一方面,主观意愿方面,对于大多数生物科技公司而言,建立第三方医检所的目的即使帮助旗下特检产品完成临床验证,从而取得IVD产品资质。他们的商业模式,自然以IVD模式为主,此后的经营中心也将放在GMP厂房的建设、扩容,临床医学团队的搭建,入院渠道打通等。

而非做大做强第三方医检服务,后者只是一种配套设施。比如,字节跳动旗下的第三方医检所即大概率为开展新药研发提供临床试验支撑,而非直接下场与普检龙头抢夺有限的市场。

在这样的背景下,以普检为主的第三方医检龙头如何接过特检的接力棒,或将成为其突破未来增长空间的重要考量。总之,风口之上的第三方医检所,有些泡沫正在破裂,但向上承接医检创新、向下接入互联网流量,新的天花板自然会在更高处。

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。