乌云密布的中概股再迎风云。

美国当地时间4月12日,美国证劵交易委员会(以下称“SEC”)再将12家中概股公司加入“预摘牌”名单,这是自3月以来第四批被纳入名单的中概股公司。

搜狐、Microvast(微宏)、康乃德生物、金融壹账通、绿图生物科技、传奇生物、诺亚控股等公司均在这批名单之中。SEC表示,这些公司提交申辩的截止时间为当地时间5月3日。

中概股的尴尬局面早就有迹象。自从2020年5月《外国公司问责法案(HFCAA)》获美国国会参议院批准通过开始,围绕着中概股何去何从的讨论就从未停歇。

而今年,陆续公布的“预摘牌名单”,和中概股公司回港上市的消息,再次将中概股的去处带回大众的视线中心。

在二级市场,中概股的表现更是不容乐观。今年3月,中概股遭受了历史性的下跌冲击。中概互联EFT从3月1日的1.7元/股,跌至*3月15日的0.865元/股,跌幅49.11%。

图/中概互联网EFT走势图

来源/WIND 燃财经截图

其中,阿里巴巴(BABA.US)从今年开盘的120.38美元/股*跌至3月15日的76.76美元/股,跌幅超30%,虽然经过一个月左右的回调,4月13日报收100.03美元/股,跌幅仍为17%;腾讯控股(TCEHY.US)从年初58.11美元/股,跌至*38.11美元/股,跌幅34%,经过回调于4月13日报收48.02美元/股,跌幅仍为20%。而在线教育行业更是“全军覆没”,新东方、高途教育跌幅均超过90%。

半数中概股股价被“腰斩”,甚至被“脚脖斩”,总市值距去年高位已蒸发超1万亿美元。

如今,中概股在美股市场持续上市面临挑战,中概股们也再次迎来回港上市潮。但回港并不容易,面对变动的局势,中概股将何去何从?

被“预摘牌”的中概股

在过去很长一段时间里,许多中国公司热衷于赴美上市。

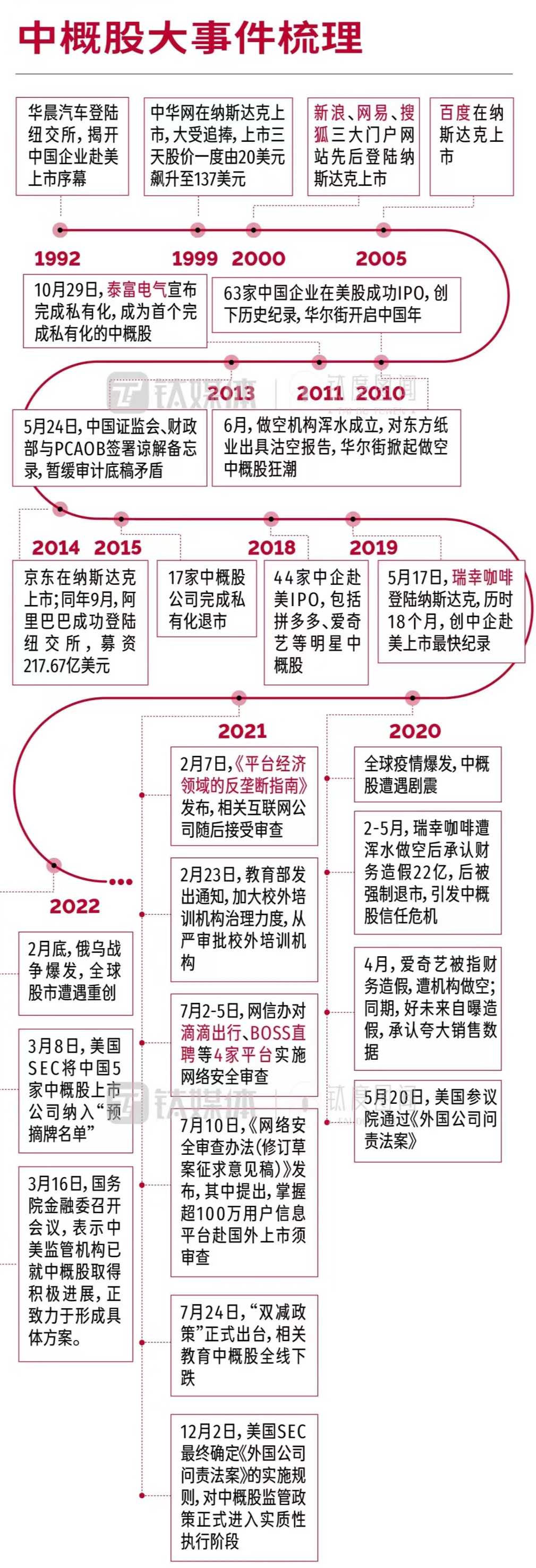

据钛媒体统计,从1992年到2022年30年间,500余家中国公司曾赴美上市。这些公司在美股市场创造了“中国概念股”的热潮,使中概股一度成为美国资本上最活跃的海外市场。

图/中概股大事件梳理

来源/钛媒体 燃财经截图

但如今,赴美上市已经成为鸡肋。据钛媒体统计,截止今年4月,这些公司中约有210家已退市,而281只仍在流通的中概股里,现股价高于100美元的有3只,分别是百济神州、百度和阿里巴巴;股价超10美元的个股有56只;57只中概股票面价值不足1美元。

坏消息不止如此,活力本就不足的中概股于今年3月却陆续收到“预摘牌”的消息。

早前,美国当地时间3月30日,SEC将百度、富途控股、爱奇艺、凯信远达医药和从事渔业养殖的Nocera加入“预摘牌名单”。而百济神州、百胜中国、再鼎医药、盛美半导体以及和黄医药则在更早被列入名单之中。

名单之中的企业需要于规定时间之前向SEC提供证据,证明自己不具备被摘牌的条件。若无法证明,则会被列入“确定摘牌名单”,理论上将会在披露2023年年报后(2024年初)面临立即退市。

对此,名单中部分公司相继做出紧急回应。百度(BAIDU.US)于3月31日发布公告,称公司“一直在积极寻求可能解决方案,将继续确保遵守中 美相关法律法规,并在条件允许的情况下,保持在纳斯达克市场及香港联合交易所有限公司两地挂牌。”燃财经就公司最新动向求证百度相关人员,百度方面回应称,以公开回应为准。

富途控股(FUTU.US)也紧急回应,称“富途一直关注美国《外国公司问责法》(HFCAA)的相关要求及评估其对公司的潜在影响,并积极探索维持公司上市地位的方案。”

然而,资本市场的恐慌却没有因此得到缓解。

被列入预摘牌名单当日,百度收跌2.61%报143.83美元/股;富途控股收跌2.86%报37.4美元/股;搜狐(SOHU.US)收跌0.68%报19.01美元/股。

3月31日,澎湃社报道,中国证监会国际部负责人作出回应,“自去年8月以来,中方与美国公众公司会计监督委员会(以下称“PCAOB”)进行了多轮坦诚、专业和高效的会谈,总体进展顺利,双方的沟通还将继续。双方都有意愿解决分歧和问题,最终结果如何,要看双方的智慧和初心。”

同时,中国证监会还表示,对于一些企业被SEC列入有退市风险的清单,经向美国SEC了解,这是美国监管部门执行《外国公司问责法》的一个正常程序,列入清单的公司是否在未来两年真正退市,最终取决于中 美审计监管合作的进展与结果。

中概股全面回归,短期内仍难实现

在美前途未卜的现状下,中概股公司加速了回港上市的准备。

3月16日,B站宣布拟“双重主要上市”;3月31日,名创优品向港交所递交IPO申请书,计划回港双重上市;4月8日,知乎已通过聆讯,获得在港交所主板上市的原则上批准,回港双重上市...

但不容乐观的是,港股市场有限的流通性,以及回港上市的审核规则与美股的差异,都使得中概股集体回归,在短期内困难重重。

与阿里、百度、腾讯等传统大厂在港“二次”上市相比,知乎、B站等企业提出在港“双重”上市,值得注意的是,两种上市方式存在本质性的区别。

中泰证券曾在其发布文章《香港交易所(0388.HK):双重上市和二次上市有本质区别,港交所提供制度保障——中概股回归对港交所ADT增厚影响的探讨》中严格界定过两者的不同:

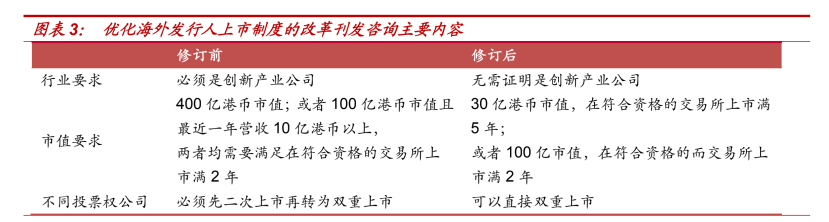

审核标准不同——双重上市的企业在两个资本市场均为*上市地,也就是说,知乎、B站等回港上市,需要完全按照港股的上市门槛进行审核,包括盈利测试、市值/收入测试和市值/收入/现金流量测试;而二次上市的公司只需要满足是创新行业公司,且已经在纽交,纳斯达克和伦交所上市满2年,且市值达到一定标准(400亿港币市值,或者100亿港币市值且营收超过10亿港币)。

交易风险不同——在港双重上市的企业,即使在美资本市场退市,仍不影响港交所的交易;而在港二次上市的企业(比如BAT),因为不充分满足在港上市标准,一旦在美资本市场退市,港股上市地位也可能受到冲击。

海外投资总监科林对燃财经表示,“近期,中概股选择双重上市极大原因是为了防止极端情况(在美被强制退市)的发生。国外机构投资者的中概股持仓敞口大多是以中概基准指数(MSCI China)或中概ETF(KWEB)为底层,一旦有些指数成分股在美被迫退市,会影响外资的持仓敞口和风控流程。因此中概股选择双重上市保留了外资继续投资中概股的敞口,不至于因为退市最终导致中概企业发展过程中的融资困难。”

CIC灼识咨询赵晓马则表示,“相较于‘二次上市’,中概股在港‘双重上市’则能在两地拥有同等的上市地位,美股退市风险不影响其港股交易,因此独立性更强。双重上市还能使公司在符合A股市场监管条件下列为互联互通标的,进一步增加股份流通性。”

2021年11月19日,港交所发布了《优化海外发行人上市制度的改革刊发咨询总结》(以下简称“制度”)。制度中,对公司回港上市的硬性条件、上市形式等都予以放宽,为中概股回归创造了更宽松的环境。

来源/中泰证券 燃财经截图

但中概股的回港之路并不容易,包括广发香港王先生等多位燃财经接触的分析师均认为,短期内中概股的全面回归,不现实,也不乐观。

“港股和A股市场规模与流通性目前和美股还有较大差距,况且一些科技公司也并不具备回港或者回A股上市的条件。所以,中概股的全面回归,短期内是不会实现的。”王先生表示。

据钛媒体报道,“目前港股和A股的市场规模,仅相当于美国纽交所和纳斯达克两市的四分之一左右。”

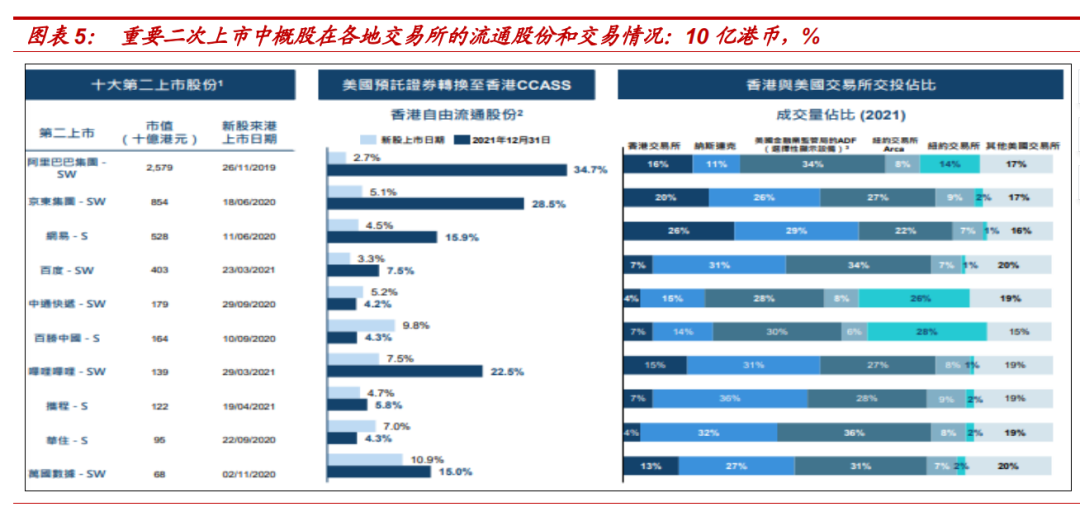

中泰证券也报道,“港股的流动性相对美股有差距,中概股在美股的交易额无法全部平移至港交所。”根据中泰证券数据,阿里2021年在港交所交易的成交额占阿里全球交易额的比例为16%,且去年阿里港股的流动性只有阿里美股的35%左右。

来源/中泰证券 燃财经截图

赵晓马对燃财经说,“中概股回港当然也有其自身优势。在港股,科技和新兴消费类的公司享有较高估值溢价,甚至不亚于美国市场,因此对于中概股企业具有天然的吸引力。然而,目前因为港股流通股少、股票转换、汇率成本等原因,已经在美国与香港同时上市的中概股企业仍存在估值差异。因此,回港上市的中概股公司可能面临估值重构的问题。”

科林则表示,“海外机构投资者是否愿意转投到港交所进行中概股交易目前仍然值得商榷。因为双重上市的公司在港股与美股之间不可进行自由转换,所以回港上市后,中概股在港交所的成交量与活跃性会面临巨大挑战。”

“散落”在外,中概股何处求生?

一旦面临被美摘牌且回港不成的情况,中概股们还剩下两种选择:一种被私有化,另一种则是转向退市OTC(场外交易市场)交易(如“粉单市场”)。

对于中概股公司的私有化,长桥海豚投研表示,“估值严重偏低,同时难以符合港股二次上市要求的公司,往往会受到一些机构基金的青睐。他们会希望低价进去,将公司重组运作成为一个符合上市要求的新公司,然后再高价退出。但这种方式对于公司的小股东并不是很友好。”

赵晓马则表示,“私有化的成本和难度更低,也能对公司的市值进行快速止损。 然而,私有化交易通常伴随着高杠杆,可能增加企业财务负担并打破原有的负债平衡,从而严重影响企业后续融资。”

粉单市场则因为监管宽松、报价要求低、公司不需要履行对投资人和监管方信息公开的职责,因此更适合作为公司满足再次上市前的缓冲平台。比如,瑞幸退市后就在粉单市场交易。

但是,“OTC流动性很低,一般情况下,业务经营相对健康、自身没有大问题的公司,不会选择这个方案。”长桥海豚投研表示。

这两种没有办法的办法,也许是中概股们的“下下策”。

对于未来,中概股是否会面临集体退市,多位业内人士给出了持续观望的反馈。

长桥海豚投研表示,“4月2日中国证监会在多次谈判后进行的《境外上市新规》修订属于实质性的‘让步’,不仅为后续的进一步谈判奠定了良好的基础,更是对上市企业如何最小化风险做了指引。”

科林则表示,“对中概股的未来,中国证监会与美国SEC、PCAOB之间能否在某些关键议题达成共识显得尤为重要。例如对‘敏感信息’双方如何定义?这对企业来说会影响他们的合规成本,而一旦合规成本上升,某些企业或许会选择主动从美国退市而在港股进行双重上市。”

而中概股的处境,也给中国企业上市之路增添了一丝不确定的信号。退出渠道受阻、上市破发状况频出,这给专注于股权募资的一级市场投资人同样带来冲击。

赵晓马对燃财经表示,“虽然目前断言入单企业最终会被强制退市尚为时过早,但这也给当前投资机构敲响了警钟。而且,‘募资难’近年来一直是我国股权投资面临的挑战,加之赴美上市的不明朗,LP(有限合伙人,泛指为股权投资提供资金来源的群体)出于对未来‘退出’的担忧,更加对市场持观望态度。投资机构面临的压力也就越来越大。”

“不过,中概股并非投资方退出的*途径,合并/并购退出渠道增加、北交所建立、国内股票发行推行注册制等途径都在促进国内资本市场的健康发展,也为投资方的退出提供多种方式。短期内,在中概股的影响下,部分资方可能会选择在上市前退出来保障收益。”赵晓马解释道。

从目前的情况来看,中概股强制退市并非板上钉钉、不可避免,且中概股一旦大面积回归,中国高新科技企业也将与海外资本大面积脱钩,势必影响中国企业的国际竞争力。

因此,从资本和世界竞争格局来说,中概股都需要更多的好消息。

【本文由投资界合作伙伴燃财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。