恒瑞医药遇阻,高瓴资本减持

(一)

20年来最差成绩单:营收、净利润双双下滑

市值缩水4000亿元之后,恒瑞医药年报的披露,再次让“药茅”股价迎来最后一击。

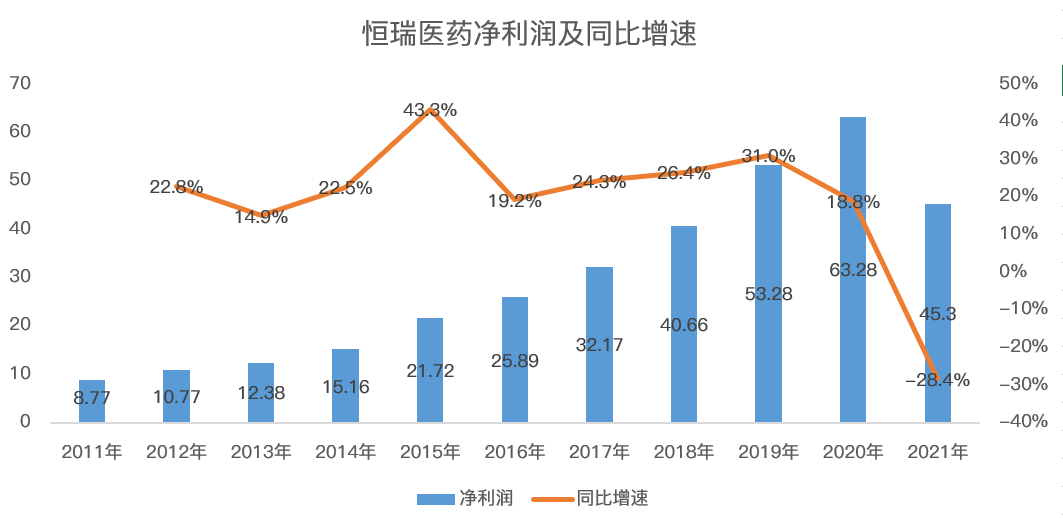

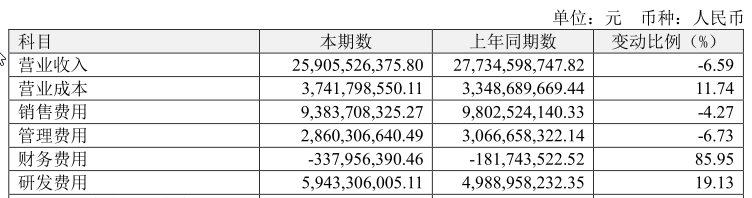

4月23日,恒瑞医药公布了2021年度业绩。报告期内,恒瑞医药实现营业收入259.06亿元,同比降低6.59%;净利润45.30亿元,同比下滑28.41%;扣非净利润42.01亿元,同比下滑29.53%,这也是恒瑞医药10年以来首次出现营收及净利润双下滑的局面。

过去十年,国家鼓励促进创新药发展的政策陆续出台,国内创新药迎来黄金发展时期,而*布局创新药研发的恒瑞医药正是其中*的受益者。

数据显示,2011-2020年期间,恒瑞医药营业收入由45.5亿元增长至277.35亿元,公司净利润由8.77亿元增长至63.28亿元。10年期间,恒瑞医药营业收入涨幅超过6倍,净利润10年期间涨幅超过7倍。

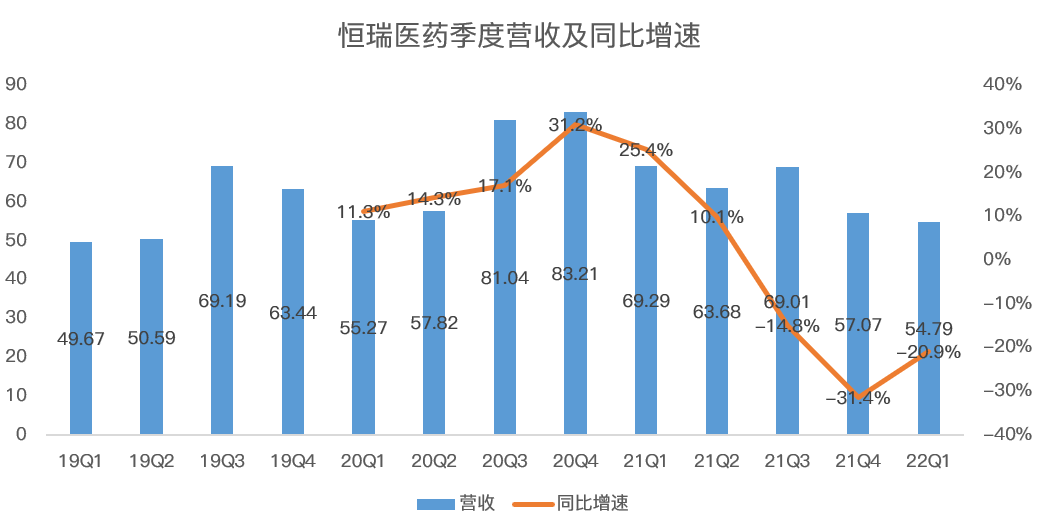

但进入到2021年,恒瑞医药业绩增速开始放缓,进而出现同比下滑的迹象。数据显示,2021年Q2,恒瑞医药营收增速降至10.1%,净利润则出现了13.03%的同比下滑,这也是公司10年首次出现季度净利润下滑。

2021年Q3-Q4,恒瑞营收增速分别为-14.8%、-31.4%,净利润增速分别为-3.57%、-84.39%,业绩呈现出加速下滑状态。

年报公布之后,恒瑞医药连续两个交易日大幅下滑,总市值跌破2000亿元大关,较2021年初最高点缩水超过三分之二。

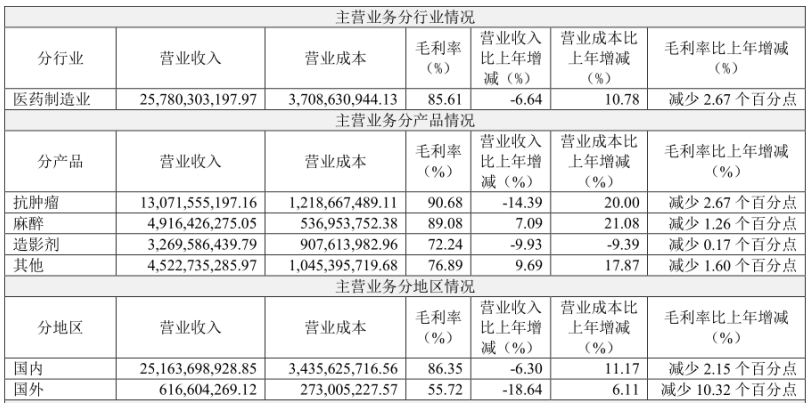

值得注意的是,2021年恒瑞医药净利润下滑幅度明显高于营收降幅,背后原因在于毛利率的下降。年报数据显示,2021年恒瑞医药销售毛利率为85.61%,较上年同期下滑2.67个百分点。对此,恒瑞医药在年报中表示,毛利率的下滑由研发投入的增加、集采的冲击以及国家医保谈判导致部分产品大幅降价等因素所导致。

研发费用方面,2021年全年,恒瑞医药累计研发投入达到 62.03亿元,较上年同期增加12.14 亿元,同比增长24.34%,研发费用的高支出一定程度上影响了公司当期利润。

其次,自2018年以来,恒瑞医药进入国家集中带量采购的仿制药共有28个品种,中选18个品种,中选价平均降幅高达73%。其中,2020年11月开始执行的第三批集采涉及的6个药品,2020年销售收入19亿元,2021年同比下滑55%;2021年9月开始陆续执行的第五批集采涉及的8个药品,2020年销售收入44亿元,2021年同比下滑37%。

最后,2021年恒瑞医药部分重点产品进入国家医保,但产品价格降幅惊人。其中,卡瑞利珠单抗价格降幅达85%,艾司氯胺酮价格降幅达68%。另一方面,因为由于产品进院难、医保执行周期不一等因素,恒瑞医药医保部分产品销量不及预期,未能达到“以价换量”的效果,进而给公司业绩带来压力。

另外,2021年6月,恒瑞医药第三大业务造影剂产品出现了集采意外失标的情况,进而导致该业务2021年销售收入出现了9.93%的同比下滑,也在一定程度上影响了公司业绩。

与年报同日发布的一季报显示,2022年1-3月,恒瑞医药实现营收54.79亿元,同比下降20.93%;净利润为12.37亿元,同比下降17.35%。在集采+医保谈判双重压力之下,恒瑞医药业绩仍未有止跌的迹象,“渡劫”之路仍在继续。

(二)

医保谈判+集采:药王的“达摩克利斯之剑”

分业务来看,在恒瑞医药三大主营业务中,抗肿瘤业务实现营业收入130.72亿元,同比下滑14.39%,毛利率为90.68%,同比下降2.67个百分点;麻醉业务实现营业收入49.16亿元,同比增长7.09%,毛利率为89.08%,同比下降1.26个百分点。

2021年6月,恒瑞医药造影剂业务出现了集采意外失标的情况,碘克沙醇注射液与格隆溴铵注射液两大产品双双落选第五批全国药品集中采购名单。受此影响,2021年恒瑞医药造影剂业务实现营业收入32.69亿元,较上年同期下滑9.93%,毛利率同比小幅下降0.17个百分点。

分析人士认为,由于第五批集采药物自去年9月才陆续开始执行,后续对恒瑞造影剂业务的影响或将持续两三年时间,2021年该业务营收的下滑只是开始。数据显示,2020年,恒瑞医药造影剂业务销售额为36.3亿元,占比为13.09%。

2018年开始,国家对原研药和仿制药推出集中采购制度,意图通过以价换量、薄利多销来引导药企降价。数据显示,2021年第四批集中采购中标药品的平均价格降幅为52%,第五批平均降幅为56%,第六批平均降幅为48%,部分中标药品降幅甚至超过90%。

值得注意的是,尽管恒瑞医药是以创新药的研发而知名,但从营收构成上看,公司主营收入仍是以仿制药为主,2021年上半年创新药占比接近39%(2021年年报未披露创新药占比)。因此,集采对恒瑞医药主营业务的冲击不容小觑。

另外,近几年国家针对创新药所推行医保价格谈判也呈逐步扩大之势,与集采政策双线并行。通过“灵魂砍价”,进入国家医保目标的数十种抗癌药平均降价幅度超过50%,部分进口药、新上市的创新药甚至开出了全球*价,这又进一步影响了恒瑞医药的创新药收入。

早在2020年,网络上就曾传出某次恒瑞投资交流活动之后的一份纪要,时任恒瑞董事长的周云曙清楚地点出了恒瑞医药当时面临的发展困境,一是麻醉业务会受到集采和疫情的不利影响,二是传统仿制药的业务也出现了大幅下滑,三是国际化战略基本陷入了僵局。因此,当时恒瑞医药*能对未来寄予希望的就是创新药了,特别是艾瑞卡单抗药物(卡瑞利珠单抗)就成为公司不能失败之重。

数据显示,2020年恒瑞PD-1抑制剂卡瑞利珠单抗销售额接近50亿元,列国产PD-1*名,这一款产品销售收入在恒瑞创新药总收入中的占比接近50%。

然而,医保谈判政策的推进无疑让恒瑞医药最后的希望再次落空。据2021年年报披露,作为周云曙口中绝不能失败的产品,卡瑞利珠单抗进入医保后价格降幅达85%,但销量同比增长仅为361%,量未补价导致该产品销售收入同比下滑,并未能起到提振恒瑞医药营收的重任。

由此不难看出,进入集采及医保目录往往导致药品的毛利率下滑,而一旦集采失标则又会导致产品销售收入的下滑,以“价”未必能够换“量”,但失标的风险无疑更大。医保价格谈判和集采,如同悬在国内药企头上的两把“达摩克利斯之剑”,即便“药王”恒瑞也未能独善其身。

(三)

降本增效+发力海外:孙飘扬的两剂药方

过去十年,凭借稳定增长的业绩,恒瑞医药在二级市场也备受追捧,成为涨幅超过200倍的大牛股。2021年1月8日,恒瑞医药股价达到97.23元,总市值超过6200亿元,成为无可争议的“医药市值一哥”。

恒瑞医药市值的飙升,也让其创始人孙飘扬身价不断上涨。福布斯全球富豪榜显示,2021年孙飘扬以1462亿财富排名中国内地富豪榜第16位。

但进入到2021年之后,在集采、医保谈判等连番利空冲击之下,恒瑞医药股价持续下跌。截至2021年6月末,恒瑞医药股价跌至67.97元,较最高点跌幅超过30%。

恒瑞医药股价的暴跌,让已退居二线的孙飘扬再次走到台前。资料显示,2020年1月,孙飘扬宣布卸任恒瑞医药董事长,接任者正是其中国药科大学校友、恒瑞总经理周云曙。

2021年7月9日,恒瑞医药发布公告称,周云曙因身体原因申请辞去董事长、总经理以及董事会专门委员会相应职务,暂由孙飘扬代为履行董事长职责。8月4日,孙飘扬正式当选恒瑞医药第八届董事会董事长。

重新出山之后,孙飘扬对恒瑞医药进行了一系列的内部调整,并将降本增效、创新药研发和海外市场拓展作为恒瑞突围的三个方向。

首先,孙飘扬着重对公司员工队伍进行了优化。年报显示,截至2021年底,恒瑞员工人数为24491人,较上年减少4412人,降幅高达15.26%。其中,销售人员为13208人,较上年同期减少3930人,销售部门人员优化数量占公司员工降低总数的近90%。

人员的精简在一定程度上降低了恒瑞医药的费用支出压力。2021年全年,恒瑞医药销售费用为93.8亿元,同比下降4.27%,管理费用为28.6亿元,同比下降6.73%。其中,公司差旅办公费用减少7.66亿元,市场费用则减少9.4亿元。

值得一提的是,恒瑞医药之所以长期位居国内药企一哥,强大的销售能力也是一个重要原因。因为对中国医药市场来说,销售能力与研发能力同样重要。2020年,恒瑞医药销售费用高达98亿元。因此,销售费用每下降1个百分点,对应的就是近亿元的费用减少。

恒瑞医药在年报中表示,2022年仍要对健全干部管理机制,在销售方面要以考核指标为导向,加强定期考核,优胜劣汰。

不过,恒瑞医药裁员瘦身、严格考核的举措一定程度上加大了公司管理团队的波动。资料显示,前董事长周云曙从2014年开始主抓销售工作,深得孙飘扬器重。

有传言认为,周云曙的离职与恒瑞造影剂产品在第五批集采大品种丢标有关,但并未得到官方确认。而在周云曙辞去董事长一职之后,财务总监周宋、副总经理张月红也相继辞职。今年3月,恒瑞医药首席医学官邹建军宣布辞职,后加入了创新药企君实生物。

不过,在孙飘扬对销售团队进行缩编的同时,依然在研发领域保持了高投入。2021年全年,公司研发人员增加757人,达到5478人,研发费用总投入62亿元(含资本化研发投入2.6亿元),占当期营收的23.95%,再创历史新高。

与此同时,创新药成为孙飘扬的第二剂药方。“仿制药销售出现悬崖式下跌后,拿什么顶起来?就是我们的8个创新药,现在这8个创新药的销售还没形成以前仿制药的规模。”孙飘扬复出后曾表示。

截至目前,恒瑞医药已有艾瑞昔布、甲磺酸阿帕替尼、卡瑞利珠单抗等10款创新药在国内获批上市,较去年年中增加了2款。

不过,医保谈判政策之下,恒瑞创新药收入也受到明显冲击。2021年年报中,恒瑞医药并没有给出创新药的具体收入及占比数据。在核心产品卡瑞利珠单抗销售收入同比下滑的背景下,该数据恐怕并不乐观。

不过,恒瑞医药在2021年业绩交流会上表示,2022年公司创新药的增长肯定要超过仿制药,但收入拐点可能在今年4季度。

值得一提的是,海外市场已经成为恒瑞医药研发投入的重点,国际化战略也是孙飘扬重新执掌恒瑞后的一个主要发力点。

据年报披露,2021年全年,恒瑞医药海外研发投入共计12.36亿元,占总体研发投入的比重达到19.93%。截至2021年末,恒瑞海外研发团队共计170余人,其中,美国团队104人,欧洲团队50人,海外团队主要成员均是来自罗氏、诺华、辉瑞以及默克等知名药企的中高层人才,拥有丰富的全球化研发经验。

不过,从海外收入来看,恒瑞医药国际化战略的收效还不明显。2021年全年,恒瑞医药海外收入为6.16亿元,同比下滑18.64%,海外市场销售毛利率为55.72%,同比下滑10.32个百分点。

不难看出,2021年恒瑞医药海外销售收入尚不能覆盖公司研发费用支出,并且海外业务毛利率也大幅低于公司整体毛利率水平。

另外,2017-2021年,恒瑞医药海外收入在总收入中的占比分别为4.60%、3.74%、2.71%、2.73%和2.38%,海外市场占比未能超过5%,且整体处于下滑趋势。因此,恒瑞医药海外市场短期恐怕还不能对冲国内的集采压力。

目前来看,复出之后的孙飘扬并没有扭转恒瑞医药的业绩下滑,而高管的动荡又增加了投资者对恒瑞医药未来发展的担忧。年报公布之后,恒瑞医药股价连续两个交易日大幅下滑,总市值已经跌破2000亿元,较2021年初最高点缩水三分之二。若从孙飘扬重新出山之时算起,恒瑞医药股价跌幅已经超过50%。另根据公开资料显示,曾重注恒瑞医药的著名投资机构高瓴资本也于2021年第四季度进行巨额减持,退出十大股东行列。

资料显示,孙飘扬出生于1958年,如今已是65岁。过去三十年,孙飘扬带领恒瑞医药从一家地方性小药厂成长为全国闻名的“医药一哥”,实现了从原料药到制剂,从仿制药到创新药的质变,在资本市场也书写了20年300倍的传奇。

大约800多年前,宋代词人辛弃疾在其65岁时写出千古之作《永遇乐·京口北固亭怀古》,文中一句名言传世至今:廉颇老矣,尚能饭否?65岁的孙飘扬是否还能带领恒瑞医药*归来,需要时间给出答案。

【本文由投资界合作伙伴砺石商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: