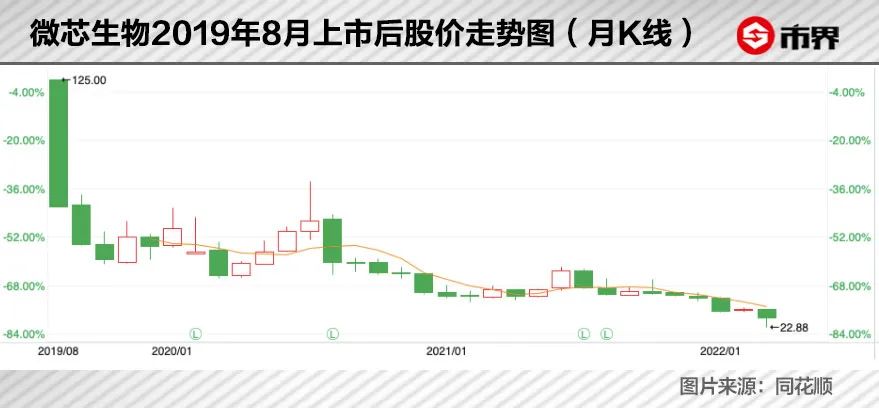

头顶科创板“创新药*股”光环的微芯生物,上市后股价已大跌约80%。

3月29日晚间,上市近三年的微芯生物发布2021年财报。根据财报,2021年微芯生物营收为4.3亿元,同比增长59.74%;净利润下滑29.19%,至2198.4万元,但扣非净利润为-390.65万元。

作为国内医药行业的一股“清流”,微芯生物深耕创新药已经21年了,相较动辄亏损几十、上百亿的百济神州、君实生物等抗癌“明星”药企来说,它是为数不多能够实现盈利的生物药企。

然而,在创新药火热的当下,即使微芯生物手握两款国家1类原创新药,投资者却不买单。自2019年8月12日以发行价20.43元/股成功上市后,微芯生物股价便从最高点125元/股一路震荡走低,较2022年3月30日26.53元/股,跌幅达78%,市值已较高点蒸发404亿元。其当前109亿元的市值不仅远不及1469亿元的百济神州,更不及3353亿元的药明康德。

作为中国原创药的开荒者,微芯生物怎么“掉队”了?

科学家创业是医药行业的一种潮流。尤其是那些身怀一技之长、医药背景资深的科学家们一出场就备受关注。百济神州王晓东、信达生物俞德超、贝达药业丁列明等医药企业在资本市场受到热捧,与公司拥有重要科学家坐镇有很大的关系。

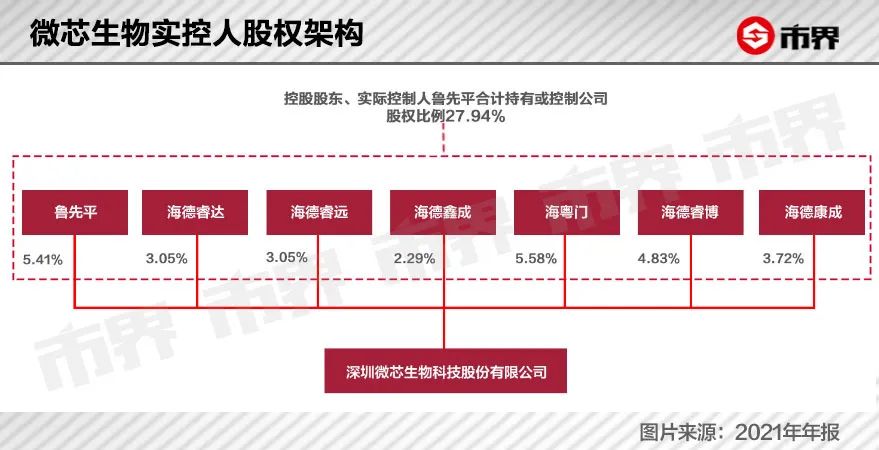

同样是2001年创业,在那个仿制药发展的“黄金时代”,微芯生物的创始人鲁先平却属于医药界“技术流”科学家,坚持“只做原创药”。当时的他不认同一起做创新药起家的好友、药明康德创始人李革,转行去做医药界海归派眼中“挖沟、铺电缆”的能快速带来现金流的CRO(医药研发外包)生意。

选择不同,结果不同。在一位医药投资人看来:“微芯生物没赶上最近5年以肿瘤免疫为主的大潮,再加上西达本胺虽然获批上市,但却没有太多成为重磅产品的可能性。”

“不走寻常路”

谈及微芯生物,不得不提让它一战成名的药品“西达本胺”。

这款于2014年获批上市的原创小分子抗癌新药,主要适应症为外周T细胞淋巴瘤后扩展至乳腺癌,它不仅是中国历史上*个原创化学新药,还与贝达药业的“埃克替尼”、康弘药业的“康柏西普”、恒瑞医药的“阿帕替尼”,共同被奉为国产自主创新药突破的四大“标杆”。

作为国内*款原创化学新药,微芯生物的脚步虽迟,但这种进步创新却是实实在在的。像靠青霉素发家的辉瑞,凭借阿司匹林成名的拜耳……默沙东、罗氏等当前全球TOP10的制药企业大多都是从化学药起家的。

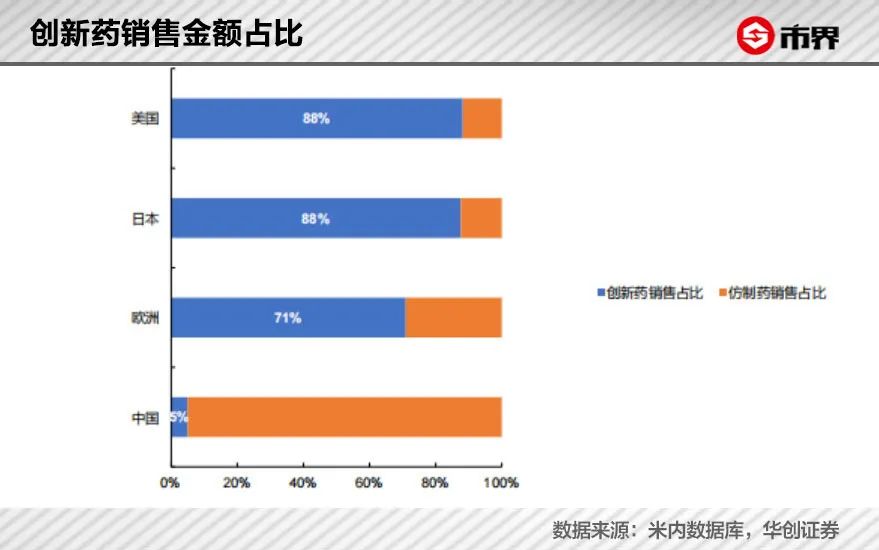

目前我国创新药的层次主要处于以仿制为主到仿创结合的阶段,国内创新药以Me-too/better(在原研药物基础上进行二次创新,简单地模仿/改进)为主。根据华创证券研报,我国仿制药销售占比高达95%,创新药销售占比不过5%。

像恒瑞医药也是最开始从仿制药做起,然后向创新药转型,而微芯生物一开始就选择了一条最难的路,直接从“First-in-class”(同类首创)做起。2001年微芯生物成立之初,鲁先平就确定了只做小分子创新药的发展战略。

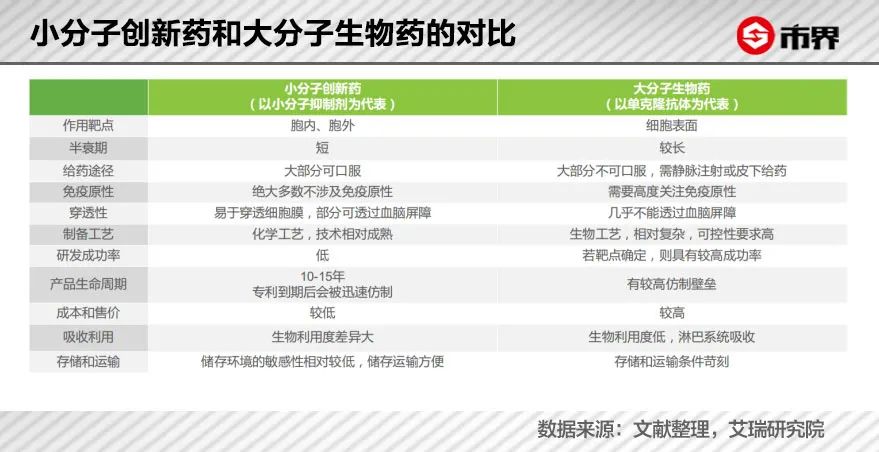

所谓的小分子,是相对于大分子生物药的概念,其最关键的特征之一是可以口服。不论是小分子还是大分子药物,二者在医药领域的研发、应用都非常广泛,其中最受关注的还当属在抗癌药领域。

有意思的是,微芯生物诞生的这一年,电影《我不是药神》中的原创药企诺华开发的伊马替尼(Imatinib,格列卫)获得FDA批准,用于治疗慢性髓性白血病和胃肠道间质瘤等疾病,成为全球*个获批上市的小分子靶向治疗药物。自此,小分子药物开发真正进入靶向时代。

当前主流的靶向药有两类,一是大分子单克隆抗体如PD-1,多数情况下需要注射,研发成功率相对更高,但只能作用于细胞膜和细胞外的靶点;二是小分子靶向药,一般口服摄入,能够作用于细胞内靶点,但相对更容易产生副作用。

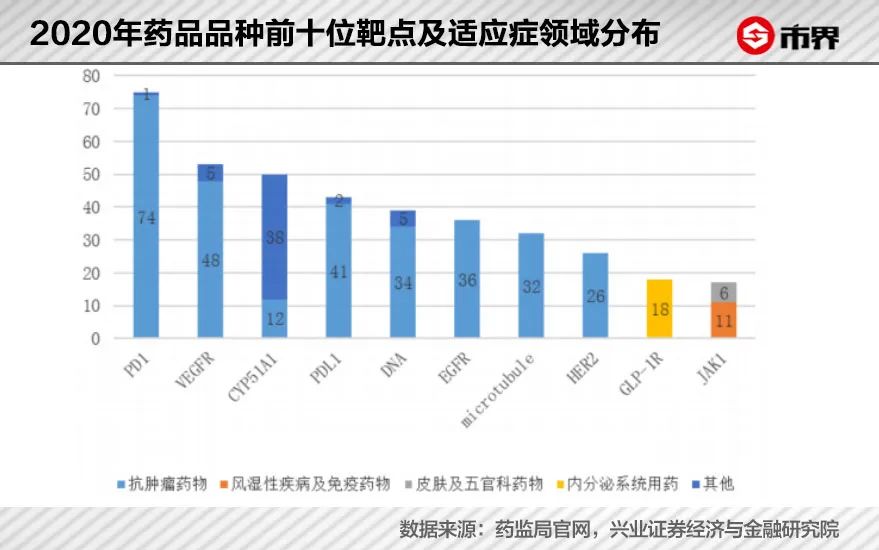

国盛证券研报指出,“肿瘤免疫疗法将成为未来趋势。”微芯生物一开始虽然是立足小分子创新药,方向也是主攻肿瘤,选择的也是被业内称为“药中狙击枪”的小分子靶向药物,但相较于当下火热的PD-1、VEGFR、CTLA-4等肿瘤免疫靶点,微芯生物的选择并非“主流”。

微芯生物的这款西达本胺,是全球*亚型选择性组蛋白去乙酰化酶(HDAC)抑制剂,HDAC抑制剂是一类新的靶向抗癌药,这类药物可使转化细胞出现生长停滞、分化、凋亡或活性氧相关的细胞死亡。

虽然西达本胺填补了我国治疗T细胞淋巴瘤靶向药物的空白,但其商业化之路却走得并不顺利。

从西达本胺2021年销售数据来看,其淋巴瘤及乳腺癌患者近万名,累计销售不过12亿元。这已经是上市6年的销量,而2018年信达生物的PD-1获批上市,第二年销售额就超过10亿元。

虽然这款西达本胺的商业化空间有限,但是在创始人鲁先平看来,创新才是微芯生物的立命之本。对此,科学家出身的鲁先平有着自己的执念。

药明康德向左,微芯生物向右

和当前被资本市场追捧的百济神州、信达生物等生物“明星”药企不同,鲁先平并没有遇上中国新药研发风生水起的好时光。

回望中国近二十年医药创新的发展,会发现很多生物医药公司的创始人大多都是生物医药科学家出身。毫无疑问,这一波创新浪潮追本溯源下,人是最为关键的要素之一。

20世纪初,那一拨漂洋过海回国创业的科学家有药明康德的李革、康龙化成的楼柏良、泰格医药叶小平、开拓药业童友之、贝达药业的丁列明等一大批我们熟知的企业家。

从科学家转身成为药企掌舵人,鲁先平也是其中之一。出生于1963年的鲁先平,称得上少年天才,16岁考上四川大学,就读生物化学专业,25岁在协和完成博士学习,随后赴美国加州大学圣地亚哥分校做博士后研究员。除了科研外,其在创立微芯生物之前,还有过两次创业经历,参与创建的美国Maxia药物公司和Galderma Research生物技术公司,先后被大型药企收购。

鲁先平在中国原创药研发上走了不少弯路。

一些药企出现的亏损、缺钱、遭投资人施压、如何将科学发现转化为创新产品等等一系列难题,鲁先平一个没落下。

2000年,鲁先平在中国工程院院士程京的邀请下回国创业,在完成首轮5000万元的融资后,第二年与几个好友共同创办了微芯生物,开启了原创药研发之路。

当时国内正是仿制药的“黄金时代”,医药企业只要通过并购整合和营销驱动,就能“躺赢”。而当时国内生物医药的主流是“仿制药+技术转移”,就是早期的CRO,药明康德的李革正是借此成功转型。

与药明康德的李革选择“卖铲子”不同,鲁先平则坚持“只做原创药”。而原创药的研发是一个相对于仿制药的概念,指的是从机理开始源头研发,具有自主知识产权,具备完整充分的安全性有效性数据作为上市依据,首次获准上市的药物。

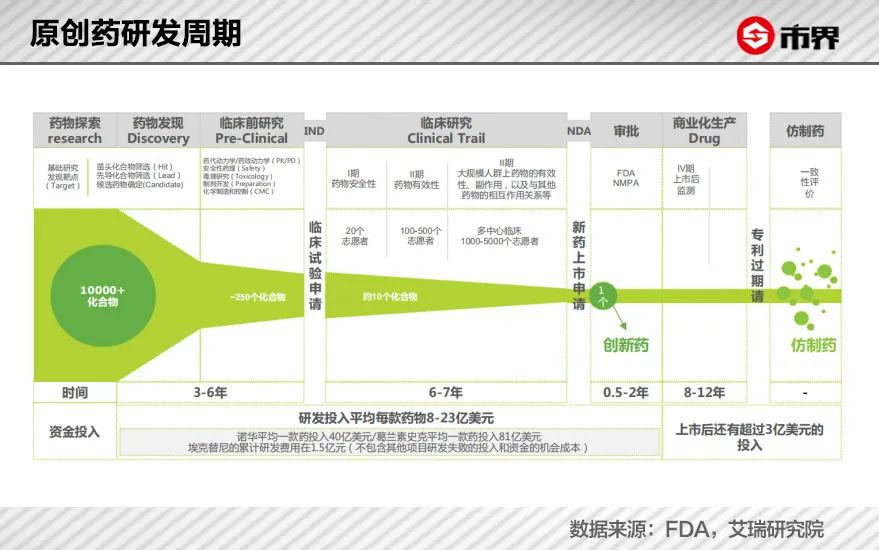

按照药物研发的常规流程,一款药物从确定靶点到最后审批上市的整个研发周期通常耗时十数年的时间。事实也确实如此,微芯生物目前两款药物西达本胺和西格列他钠分别用了14年和17年才成功上市。

在新药研发过程中,微芯生物几度陷入资金告竭的窘境。而鲁先平也面临过投资者的施压:要么公司直接清算,要么改做现金流好的外包服务。

在鲁先平最困难的时候,已经在CRO领域声名鹊起的李革也曾向其“伸出援手”,但鲁先平拒绝了。李革当时提醒他“中国的大环境不适合做创新药”,鲁先平依旧没有改变其想法。

在鲁先平看来,CRO模式不是他作为一名科学家的理想以及回国创业的初衷:“我放弃美国的生活,离开家人回中国创业,不是为了做CRO公司,而是为了改变中国没有原创新药的现状。”

但鲁先平低估了在国内做创新药的难度。最终在投资人的施压下,鲁先平选择了让步,“以专利换资金”。

2006年,微芯生物以2800万美元的价格,将西达本胺的国外专利授权给美国生物技术公司沪亚生物,以维系持续研发所需要的资金。

毫无疑问,这笔资金换取了微芯生物生存的机会,但也逼迫微芯生物不得不放弃“西达本胺”除中国外的所有国际市场。即使后来微芯生物曾与沪亚协商以3倍价格将专利授权收回,但对方却一口回绝。

从结果来看,甩掉“技术精英”包袱的李革凭借“药明系”稳坐CRO龙头,而拒绝李革300万投资的鲁先平后来也承认,“李革CRO这仗打得漂亮。”

如果说药明康德成功靠CRO翻身,那么微芯生物除了西达本胺,还能讲怎样的故事?

下一个故事在哪里?

资本市场往往需要一个漂亮的故事才能吸引投资者,毫无疑问,微芯生物凭借西达本胺成功讲述了一个中国原创药崛起的故事。

但如果只有一个开头的漂亮故事而没有一个*的结果,投资者同样会选择迅速撤离。回归到商业逻辑上,成立21年的微芯生物,仅成功上市两款原创药,分别为针对淋巴瘤以及乳腺癌的西达本胺和针对改善成人II型糖尿病患者的药物西格列他钠。

其中,西格列他钠于2021年10月才获批上市,营收仅为325.8万元,占比不过1%。

根据财报,2021年微芯生物西达本胺片销售收入3.87亿元,占比90%,如果再加上西达本胺相关专利技术授权许可收入,合计占整体收入比重达到99%以上。

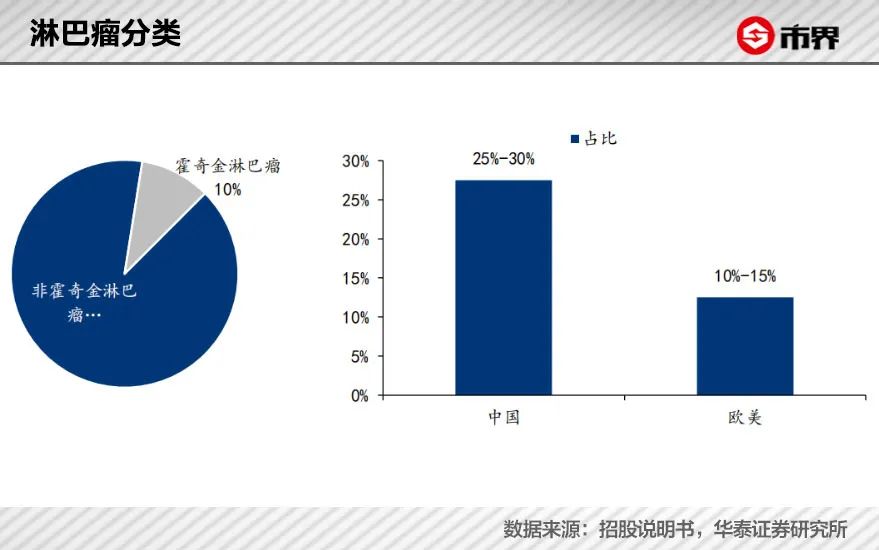

这意味着公司的主营收入主要来自西达本胺这款药品。这款药品的*适应症是复发或难治性外周T细胞淋巴瘤(PTCL)。但PTCL属于罕见病,患者人数相对较少。

目前全球范围内上市的抗肿瘤HDAC抑制剂共5款。平安证券指出,微芯生物的西达本胺是目前中国*治疗外周T细胞淋巴瘤的药物(PTCL),2019年PTCL新发病例为2.32万人。

同时西达本胺作为二线治疗药物,只有一线治疗方案无效了才会使用西达本胺进行治疗。外周T细胞淋巴瘤作为一种恶性的淋巴瘤,5年的总生存率仅为20%-30%,如果一线治疗方案无效基本上生存希望渺茫,很多患者就不愿意继续治疗了。

这也意味着西达本胺销售空间有限,根据平安证券研报给出的数据,在淋巴瘤以及乳腺癌两种适应症上,西达本胺能够达到的销售峰值,分别为6.27亿元和11.63亿元,累计不超过20亿元。

对于原创新药这条路的艰难,鲁先平也十分清楚,但在他看来,“将科学发现转化为创新产品,这一过程一定是漫长的,一定是亏钱的,这是商业的基本逻辑。”

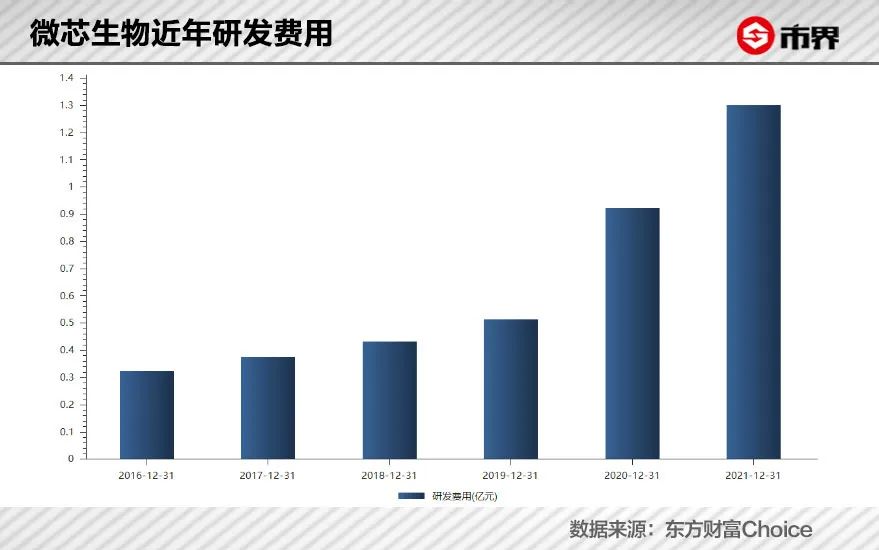

目前微芯生物是为数不多盈利的生物药企,并且在研发上也舍得投入。2021年,微芯生物的研发投入为1.3亿元,较2020年的0.92元增长40%,虽然其研发投入相较“医药一哥”恒瑞医药的17%高出不少,但与百济神州、君实生物却相差甚远。

要知道,创新药的研发能力是企业的核心竞争力。对于制药企业来说,没有持续不断的好产品,企业不可能长久。

微芯生物的另一款针对糖尿病患者的药物西格列他钠,想要突围也并非易事。当前治疗2型糖尿病的药物包括胰岛素及其类似物、双胍类等。该领域的药物数量众多。

就拿由默沙东研制的降糖经典药物西格列汀来说,2006年获批上市后,畅销10多年,2020年西格列汀全球销售额仍高达33亿美元,在中国也有14亿元的销售额。

为了扩大营收规模,微芯生物目前也在积极拓宽核心产品西达本胺的适应症,除了淋巴瘤和乳腺癌两个适应症外,其正在进行用于弥漫性大B细胞淋巴瘤的治疗正在开展III期临床试验,扩展适应症用于非小细胞肺癌的联合PD-L1治疗正在准备开展II/III期临床试验,以及正在国外进行的其他肿瘤适应症的临床试验。

根据兴业证券研报,决定癌症用药能否成为重磅品种的主要因素有两个:一是疗效,临床数据具有明显优势的药物;二是未满足的需求市场足够大。西达本胺优势并不突出。

此外,除了已上市的药物,西奥罗尼也是微芯生物针对多种肿瘤的一个产品,目前正在开展针对卵巢癌、小细胞肺癌的三期临床试验。从当前微芯生物的这些研发管线来说,创新是其本色,但如何说服市场还得拿出过硬产品。

面对投资者对股价不断创新低的“愤慨”,鲁先平再度展现出“科学家精神”,他表示:“如果你们是为了赚快钱,不要投微芯。如果你的资金充裕,愿意长期投资,现在是投微芯非常好的机会。”

从目前产品来看,继西达本胺之后,微芯生物的故事并不性感。从上市后一路下跌的股价看,不少投资者已经用脚投票。但中国创新药的故事才刚刚开始,鲁先平仍有翻盘的机会。

【本文由投资界合作伙伴微信公众号:市界授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。