又一个芯片IPO诞生了。

投资界5月20日消息,CMOS图像传感器龙头——思特威,今天正式登陆科创板,此次IPO发行价为31.51元/股,开盘大涨61.89%,以此计算开盘市值达200亿元。

思特威的故事离不开背后掌舵者——徐辰。早年间,徐辰先后就职于多家硅谷芯片巨头,在CMOS图像传感器领域积淀深厚。2011年,怀揣着打造国产品牌挑战欧美巨头的梦想,徐辰选择回国创业,成立了思特威。历经数年,思特威悄然崛起,2020年实现1.46亿颗CMOS图像传感器出货,出货量位居全球第一。

一路走来,思特威至少完成4轮融资,身后VC/PE阵容豪华,不乏国家大基金、光远资本、Brizan Ventures、招银国际、芯动能投资、哈勃投资、小米长江产业基金、红杉中国等知名机构的身影,其中联想创投连投三轮。自2018年首次投资思特威后,联想创投后来又坚定加注两轮,陪伴思特威一路走上IPO敲钟舞台。

当然,这只是联想创投硬科技版图的一抹缩影。从投资寒武纪开始,联想创投已埋头在芯片赛道耕耘多年,投出了沐曦集成电路、芯驰科技、后摩智能、海光股份、摩尔线程、比亚迪半导体等一众独角兽。而每一个案例背后,都有着如同思特威的成长故事。

从清华到港科大

埋头11年,他做出市值200亿元

1976年出生的徐辰,本科毕业于赫赫有名的清华大学电子工程系,也正是在这段时间,他开始接触半导体技术。本科毕业后,徐辰攻读香港科技大学电机及电子工程学专业,开始将CMOS领域作为研究方向,并成功拿下了硕士及博士学位。

在港科大念书期间,徐辰参与研究了低功耗、低电压的CMOS图像传感器(CIS)设计,其成果创造了当时最低工作电压与最高功耗效率的记录,成功获得了多项发明专利,并被多家国际知名期刊及多个国际会议收录。

2004年,从港科大博士毕业后,徐辰怀揣着自己的工程师梦来到了美国硅谷,入职了全球第一家推出商业CIS芯片的企业——Micron Technology.Inc美光科技,担任研发工程师一职。此后,徐辰又先后就职于硅谷多家图像传感器大厂,并改造了成像高速系统架构,解决了系统中的噪音问题,在小像素全局快门像素开发获得突破性贡献。

彼时正值索尼在CIS芯片领域崛起,徐辰萌生了回国创业的想法。2011年,徐辰带着自己的理想以及创新技术回到了国内,在上海创立了思特威,希望能打造一个中国品牌来挑战欧美日巨头。

创立之初,思特威选择以安防市场为切入点。但由于缺少IC设计人才,思特威的产品设计进度一再推迟。回忆起2014年的那段时间,徐辰曾感慨:晚上总重复做同一个梦,梦见在大学宿舍,芯片出图了。但现实却是公司几乎弹尽粮绝,只能靠变卖公司的一辆车来发工资。

在这个关键时期,徐辰结识了港科大教授高秉强。高教授不仅雪中送炭投了一笔钱,还在技术方向上给出至关重要的建议。此后思特威便进入了发展的快车道,推出首款产品130万像素高清CIS芯片一炮走红,2017年芯片出货量便达到1亿颗,同时推出了全球第一颗基于BSI全局快门产品SC130GS。

与此同时,联想创投团队也关注到了崭露头角的思特威。当时,联想创投管理合伙人贺志强判断,随着中国人工智能、5G技术不断发展,及新型设备如智能汽车、智能手机等终端在全球的份额越来越大,先进芯片和基础芯片的创新领域将涌现出非常多的机会,尤其在上游会延伸出更多的软硬件方向和底层技术。

联想创投合伙人王光熙在与徐辰接触后,双方一见如故,这支创业团队给他留下了深刻印象。“他们是很典型的非常有韧性的团队,有钻研精神,善于思考又能快速适应。并且做的是更新、更先进的产品,而不是在低端领域做简单替代。”王光熙回忆。

2018年8月,经过一段时间的调研后,联想创投决定参投思特威数千万美元B轮融资。在此之前,思特威的外部投资方多为个人天使,直到联想创投进入,思特威才迎来了真正意义上的战略投资方,也引来后续多家产业资本的青睐,从而使企业能够大规模扩大产能。可以说,联想创投的果断出手,是思特威关键的转折点之一。

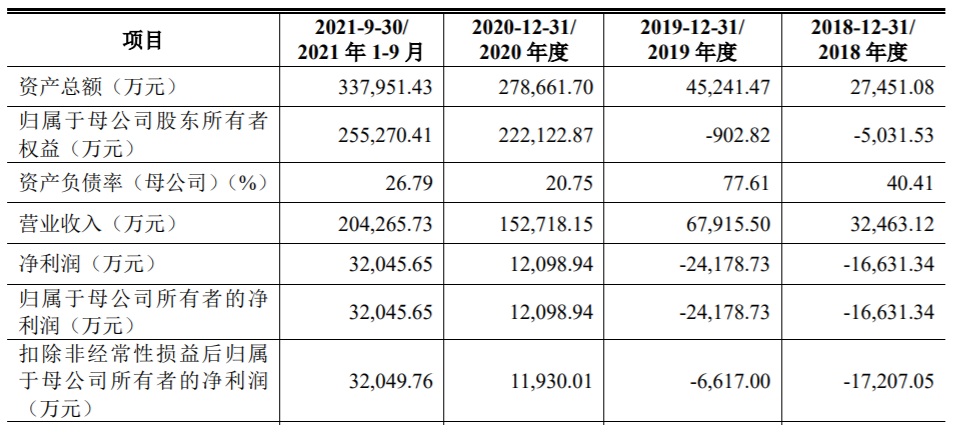

此外,联想创投后续两轮连续加注。时至今日,思特威已成长为一家行业龙头企业。据Frost&Sullivan统计,在安防监控领域,2020年思特威实现1.46亿颗CMOS图像传感器出货,出货量位居全球第一。在新兴机器视觉领域全局快门产品中,2020年思特威也实现2.5千万颗CMOS图像传感器出货。而在营收方面,思特威营收也呈逐年升高之势,净利增长快速,并于2020年实现了净利润的扭亏为盈。

历经数年风雨,思特威今天终于登上了科创板舞台。然而正如徐辰此前所说,IPO对思特威而言只是芯征程的起点,接下来要迈向更广阔的的天地。

构建一张芯片版图

从寒武纪到沐曦,投资40多家

透过思特威,我们得以一窥联想创投隐秘的芯片版图。

实际上,联想创投早在2017年就开始出手布局芯片,彼时芯片赛道鲜有人问津。

当时,联想创投将第一笔投资投向了“同门”——寒武纪,后者与联想一样脱胎于中科院计算所。对于投资寒武纪,联想创投起初是有一些顾虑的。当时有一段小插曲——联想创投集团总裁、管理合伙人贺志强曾邀请寒武纪创始人陈天石到联想聊了两回。有意思的是,双方聊天主题不是科技,而是贺志强想看看这理工科创始人是不是“书呆子”。

联想创投高级合伙人宋春雨补充说,技术出身的创始团队不能仅仅有技术,还要会市场化思考,这样才能让技术落地,在产业中发挥真正的作用。最终,联想创投经过尽调后打消了顾虑。于是从A轮融资开始,联想创投便陪伴寒武纪一路成长。

2020年7月20日,寒武纪成功登陆科创板,成为联想创投收获的第一个芯片IPO。于联想创投而言,寒武纪所带来的不止是财务回报,更重要的是基于联想生态创造的价值。当初投资了寒武纪之后,联想集团便与寒武纪共同推出了搭载后者智能处理卡的服务器平台,随后又推动了数据中心方面的合作。

这背后恰恰是联想创投独特打法的呈现。如今的联想创投,赋予了CVC更多的创新内涵,打造出一套CVC2.0模式——首先,联想创投的管理运作和决策链路像财务VC机构一样,更加专业、独立和灵活,这体现在联想集团公司管理层不会干预项目决策,同时管理模式投委会、中后台等齐全。

其次,联想创投在投资大方向上与母公司战略一致,但不拘泥于当前业务,以更前瞻的目光布局未来创新,成为母公司探路的雷达,和新业务增长点的前头兵。

另外,联想创投对成员企业更包容、开放,不需业务绑定、不需站队,而是通过与母公司业务的深度生态联动和全面资源赋能,给被投企业独特的助力,一起成长。

不止寒武纪,CVC2.0模式在思特威身上同样体现。尽管连投三轮,联想创投却不寻求与思特威的绑定,而是在带来战略协同价值的同时,让企业拥有更多的独立性。“我们是带有财务属性的战略投资,最大的诉求是打造以及推动协同生态的发展。”

布局芯片四年,联想创投捕获了多只独角兽,沐曦集成电路是又一经典案例。去年8月,沐曦集成电路完成10亿元A轮融资,这是在成立不到一年的时间里获得的第四轮融资,累计金额达数十亿元,一举成为国产GPU独角兽。在一众国家级基金、产业资本和知名VC之外,本轮融资还出现了联想创投的身影。

随着人工智能赋能各行各业,算力需求日益庞大,因此更适合AI新计算环境下的GPU发展前景广阔,沐曦由此进入到投资团队的视野中。王光熙认为,沐曦拥有业内顶尖的全建制团队且长期共事,在芯片行业深耕近20年,这一特质非常有优势。“虽然前一轮没赶上,在A轮进入时估值已较高,但我们仍认为这是不容错过的机会。”

时至今日,联想创投已在芯片赛道布局近40家企业,几乎涵盖了各个细分大类,投出了后摩智能、海光股份、芯驰半导体等一批独角兽企业。放眼芯片投资版图,联想创投所坚持的一直都是以应用为导向,寻找的是未来五年、十年有重要价值的企业。在联想创投内部看来,尽管曾错过许多好项目,但仍会不遗余力投资芯片,以加速实现中国在该行业的崛起。

半导体赛道上,产业资本大爆发

投出万亿市值的伟大企业

进入2022年,中国芯片投资发生了一些新变化。

变化之一是,芯片产业链上游愈加得到VC/PE们的关注,包括国家大基金在内,投资布局也更加向上游发力,尤其是半导体材料、EDA设计等,目的则是将产业链的每一个环节逐步打通,不再各自封闭。

联想创投团队认为,“国产替代”确实是一个非常重要的驱动因素,但不应该成为机构单纯的投资逻辑。例如联想创投仍会将重心放在应用端,关注包含车载、IOT、边缘计算、5G等一系列新兴的应用场景。

即便这样做无法在每个环节都处于领先,但只有这样,才不会受制于人。“如果某个环节完全空白,自然会依赖别人,毕竟这是一个牵一发而动全身的产业。只有掌握一定的技术,才能做到互通有无,才能让‘卡脖子’变成合作与交流。”

此外,科技巨头CVC正在快速崛起。以华为哈勃投资、宁德时代、小米为代表的产业资本,在半导体领域攻城略地的节奏甚至超过了VC。他们一年出手几十个半导体项目,布局领域更是多管齐下。

当然,每家CVC内部的定位各有差异。在联想创投这种生态型CVC之外,既有偏战略性投资的,也有强化供应链绑定的,甚至还有比联想创投更财务化、市场化的CVC。王光熙认为,“大家应共同扶持国内芯片产业,真正把这个产业做大做强,拒绝内卷,共赢才是王道。”

如今,VC圈几乎无人不投硬科技,甚至消费投资人也来看芯片项目。而大量投资人涌入,也导致大家对于优质半导体项目争抢激烈,亿元级别的天使轮项目屡见不鲜,行业估值高涨。在王光熙看来,对于优秀的创业团队而言,高估值是为了确保其能真正发挥自身价值,从赛道中突围出来。而真正的泡沫只会发生在一些鱼目混珠的项目身上。

而联想创投之所以能捕获诸多独角兽,关键在于“研究驱动”和“价值投资”。在项目的每个阶段,价值判断对于联想创投而言都是最为重要的。因此投资团队在评判每个项目时,都会聚焦价值本身,做到优中选优。“遇到炙手可热的的项目,我们更愿意让子弹飞一会儿,不会为了追风口而追风口。”

面对未来,联想创投仍会继续捕捉巨大产业变革带来的机遇,力争投出更多的独角兽。“我们的下一个目标,便是通过早期投资发现并投出万亿市值的伟大企业。”贺志强如是说。

本文来源投资界,作者:刘博,原文:https://news.pedaily.cn/202205/492512.shtml