5月,贵州仁怀近百亿涉酒项目正式落地,让这片春寒料峭的黔北河谷终于迎来了些许升温的迹象。

这也意味着,持续半年之久的“酱酒资本降温”不再,资本重归茅台镇,杀了个回马枪。

复星、怡亚通(002183.SZ)、京东集团(09618.HK)、宝酝集团……这一回,闯进赤水河的淘金者都是行业老手,“跨界”之辈的身影没有再出现。

5月10日,仁怀市人民政府与上海复星、香港唐庄集团、贵州真工酒业、京东集团等集中签约超90亿元招商引资项目;此前的5月6日,传闻怡亚通正式成为大唐酒业的间接控股股东,同一时间,宝酝集团、复星酒业均传出在茅台镇收购酒企的消息。

资本再度席卷了茅台镇,在行业与仁怀产区不断洗牌调整的当下,这轮酱酒“回马枪”有着今非昔比的逻辑。

01、业内巨头纷至沓来

业内巨头此度“席卷”茅台绝非空谈,其一便是传闻已久的复星“染酱”,在这片热土上即将尘埃落定。

在复星正式踏足茅台镇的同时,无数“内幕消息”将其收购对象指向了夜郎古酒,虽然复星系在三、四月已多次否认该传闻,但这一次,双方似乎都选择了沉默。

毕竟,志在全国的夜郎古酒无比渴求资本垂青,而另一边,复星系操盘数年的白酒大棋局终缺一“酱”,如今,双方默契地重逢仁怀,加之过往的种种微妙关联,“联姻”绯闻离坐实仅有一步之遥,不少消息人士用“板上钉钉”来形容。

收购一旦完成,复星系将拥有涵盖浓香、酱香且布局纵贯上千公里的白酒大版图,有业内人士认为,其下一步还会涉足更多香型的酒企,签约仁怀市政府,复星系已经迈开了其“掘金”酱酒的*步。

“夜郎古酒业从金沙酒业挖来了董事长董斌,他此前在金沙酒业完成了摘要酒从0到1的创建,现在摘要酒一年销售额近30亿元,并且在他的领导下,夜郎古酒业完成了对全国的市场规划。”白酒营销专家肖竹青表示,如果复星成功入股夜郎古酒,其投资的不仅是酒厂,也是投资团队和品牌。

这样的团队和品牌有了复星系的加持,恐怕志在复制金徽与舍得的成功。

资料显示,夜郎古酒前身为茅台镇余家烧坊,至今约二百年历史。1998年,第九代传人余方强将余家烧坊正式改制为贵州省仁怀市茅台镇夜郎古酒厂。目前其厂房位于仁怀市名酒工业园区,占地300余亩,产能8000吨,储酒能力50000吨。

业绩上看,2021年夜郎古酒顺利完成了10亿元的销售目标,并在华东、华中、西北等市场取得关键性突破。2022年2月27日,夜郎古酒华南运营中心揭幕。在此次仪式上,夜郎古酒提出,2022年将在广东市场实现2亿元的销售指标,2025年,计划达成10亿元战略目标。

与此同时,另一位巨头也大步跨进仁怀,其想法与复星有所不同。

5月初,某券商曝出,此前成功运作过国台、钓鱼台的“供应链*股”怡亚通,已将茅台镇大唐酒业纳入了麾下。此消息一出,怡亚通股价迅速坐上火箭,5月6日至今大幅拉升了75.67%。

与其他供应链酒企一样,找个腰部酒企做贴牌的玩法,怡亚通早已无法满足,公司早就打着向上游拓展的算盘。

2021年,怡亚通设立怡亚通酒业,选定大唐酒业作为基酒供应商,并联合开发了“大唐秘造”,今年1月28日,大唐酒业发生投资人变更,深圳辉庭、深圳铂欣分别新进持有大唐酒业15%和45%股权。而这两家公司均系怡亚通全资孙公司,5月6日,浙商证券在研报中披露了此事,即怡亚通已间接控股大唐酒业,合计持股60%。

有了基酒做支撑,怡亚通便能拥有对品牌的*控制权,利润空间将得以提高,简单来说,“卖酒”高手买下“产酒”能手,可谓真正的强强联手。

怡亚通拥有丰富的酒类运营和销售经验,尤其是酱酒,钓鱼台、国台、摘要等高端酱酒此前成为“爆款”都怡亚通在推波助澜,2020年,公司酒类收入超过50亿元。

另一边,毗邻国台酒的大唐酒业占地规划面积1200余亩,其中酒库区占地面积800亩,现已使用面积300余亩;已建成生产车间12栋,共计624口窖池,2期工程完工后,其产能将扩展到万吨以上。目前年生产大曲酱香酒产能达5800余吨,占茅台镇总产能的2.2%,窖藏老酒超万吨,产能在茅台镇酒企中能排到第四位。

接近怡亚通人士对钛媒体APP表示,收购事宜还待公司正式公告,但怡亚通在品牌与价格制定上确实将拥有更充分的自主权。

除了上述两位巨头外,5月9日,刚刚发布了名酒连锁“133战略”的宝酝集团也传出要赴茅台“买酒”,消息称,这位名酒连锁店新秀或已经与茅台镇核心腹地的一家酒厂初步达成战略投资意向,可能近期签订投资协议。

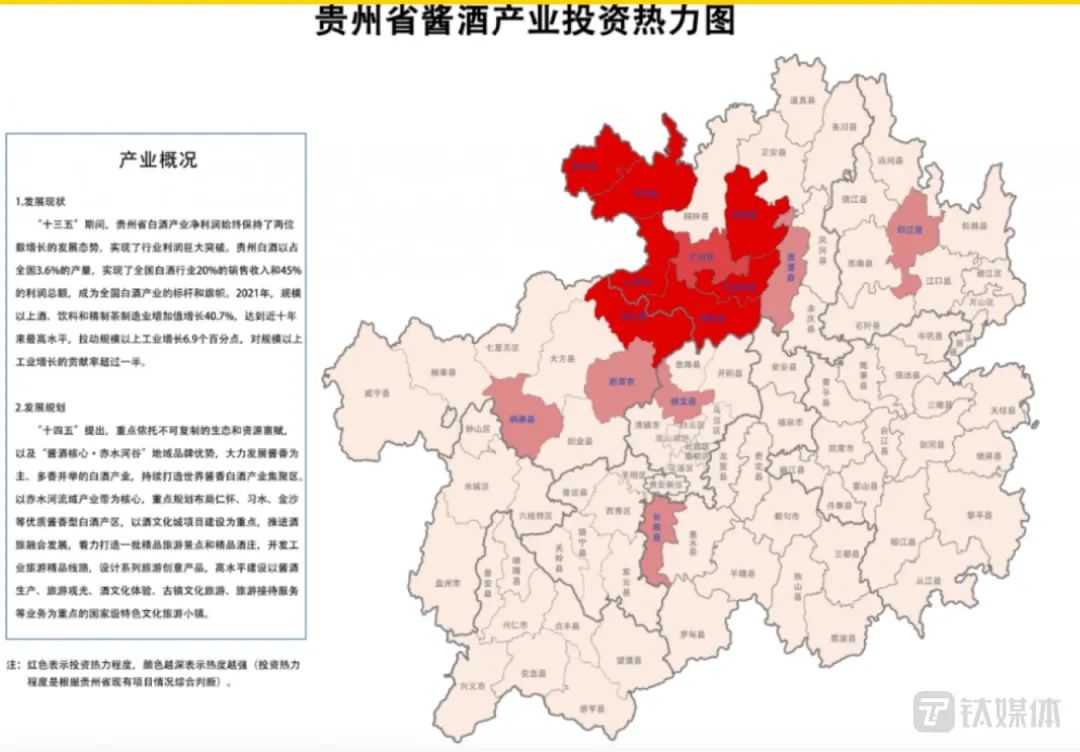

酱酒投资热力图

因此,在5月6日贵州省投资促进局发布的《2022年贵州省酱酒产业投资热力图》中,仁怀依旧“红到发紫”,但需要注意的是,资本又一次卷地而来的同时,今天的到访者已大不同于往日。

02、科技巨头降临,投机者退潮

总的来看,复星、怡亚通(002183.SZ)、京东集团(09618.HK)、宝酝集团、香港唐庄集团、贵州真工酒业,这串名单里不仅有本地“元老”坐镇,更是有科技巨头出没。他们不仅早早涉足白酒,并且力图与本地成熟酒企嫁接。

这样的背景下,那些“裸泳”的投机资本未来将寸步难行。这并不是危言耸听,继去年众多“跨界饮酒”之辈败退之后,5月20日,又有资本宣布退出。

复星系方面,其2018年将青岛啤酒H股股份收入囊中,2020年旗下豫园股份(600655.SH)相继入主金徽酒(603919.SH)和舍得酒业(600702.SH),完成了对白酒版图的初步构建,并在上述投资中取得极其丰厚的利润。如今,复星与仁怀签约文化酒旅项目,复星酒业传闻收购夜郎古酒,其白酒帝国依然在大举攻城略地。

而京东来仁怀做的事情主要是渠道方面的推广支持,以此强化京东的白酒平台。5月10日,仁怀市政府与京东集团签订战略合作框架协议,京东集团将在品牌活动、品牌宣传以及广告投放等,给予仁怀酱香型白酒相应的流量、资源等支持。双方共同深化酱酒产业智慧供应链基础设施建设,推进酱酒产业供应链数字化产业升级。

此外,目的还有“丰富京东线上白酒板块影响力,进一步强化京东平台高品质好酒用户心智,助推仁怀市酱香型白酒加快进入互联网市场。”

虽然没有直接“买厂”那么硬核,京东“推广仁怀酱酒”的格局还是很大,尤其是其子公司京东酒世界自2018年成立以来,已经与金沙窖酒、金沙古酒、夜郎古酒、贵州醇酒业、贵州国威酒业等品牌展开了深度合作。为酱酒“带货”,京东不仅在行,而且很有野心。

此外怡亚通、宝酝集团作为行业老手暂不赘述,需要注意的是,此前就在茅台镇建厂酿酒的港资唐庄酒业,这一次手笔更大,计划总投资6亿美金,以年产10000吨为目标,全部酿造大曲坤沙高端酱香白酒。2021年,唐庄酒业启动了100多个窖池酿酒,*批酱酒在2021年4月正式上市,在一年时间里实现了近亿元的销售收入。

最后,本地“元老”贵州真工酒业前身是1983年建厂的怀庄酒厂,也是茅台镇最早的民营酿酒企业之一。茅台镇素有“三台一庄”之说,“三台”指的就是茅台、国台、钓鱼台,“一庄”便是怀庄。真工酒业目前年产优质酱酒3000余吨,老酒存储超过1万吨,本次预投资建设1.2万吨优质大曲酱香制酒、3万吨制曲、6万吨储酒的核心基地。

不难看出,这帮资本不仅是“内行”,而且实力大都不俗。

因此,对于这轮投资,业内普遍致以好评。“这是所有酱香酒从业人员或产业资本希望看到的结果,即大家不是盲目炒作,而是实事求是、客观地去做市场。”诗婢家酒业研究院秘书长张皓然告诉钛媒体APP。

有行业人士表示,随着业内大资本的进入,仁怀酱酒产业的产融结合将更加紧密,前期进入的一些投机资本会在竞争中主动退出或者被市场淘汰。

“现在的酱酒投资已经进入了2.0时代,投机分子已被排斥在外,都是大资本投资。”肖竹青向钛媒体APP表示,“大资本在茅台镇投基地,建产能,体现的是长期主义逻辑。”

长期主义,这个逻辑此前宝酝集团董事长李士祎也公开提到,他说:“好的酱酒厂依然在持续扩产,建设新的酿酒设施;其他酒类的企业依然在进入酱酒领域,寻求新的投资、并购、扩容。投资从业外资本为主导转化为酒类行业内资本,对行业更具长线思维,对产业更有承诺。”

因此,投机者恐怕更难在酱酒上做文章。“酱酒已经从品类热转化到了第二个阶段,即品牌热的阶段,这个阶段以酒的品质为基础,业外的投机资本自然开始全面退却。”白酒专家杨承平指出。

这些退却的投机者中,小资本暂且不论,体量如上市公司者就有不少。去年,跨界“买醉”失败的例子就有众兴菌业(002772.SZ)、吉宏股份(002803.SZ)、*ST园城(600766.SH)等等。

今年,“染酱”一年半的药企中恒集团(600252.SH)也宣布将退出白酒业务,原因就是卖得不好。其子公司双钱实业于2020年11月同茅台镇文中酒业进行贴牌合作,定制双钱牌“陈坛窖藏”酒,2021年该产品实现营收427.87万元,2021年12月推出“百年兴桂酒”,截至2022年2月仅实现约30万元销售额。年报显示,双钱牌“陈坛窖藏”酒定价为 780元/瓶,“百年兴桂酒”定价为489元/瓶。

接近中恒集团人士告诉钛媒体APP,旗下白酒体量本就很小,一部分是对内销售,公司在出售完库存的白酒后将不再开展白酒业务,剥离白酒是为了聚焦主业。年报显示,中恒集团3月尚有3400件(6瓶/件)白酒库存,预计将在公司三季报披露前全部消化完毕。

未来,这类被“拍死在沙滩上”的投机资本恐怕难在茅台镇出现,“他们已经失去获利的机会了。”杨承平表示,“他们不会再进来了。”

03、产区大洗牌,投资逻辑生变

资本的去留如实反映了行情更替,业内人士向钛媒体APP指出,在仁怀政府的主导和行业自身发展下,酱酒在洗牌与调整中已经发生了新变化。

这轮洗牌首先来自政策引导。去年9月,仁怀市委书记芦忠于表态道:“要以破釜沉舟、背水一战的决心,壮士断腕、刮骨疗毒的勇气,抓铁有痕、踏石留印的劲头,推动白酒产业综合治理见行见效,发出仁怀白酒产业治理最强音。”

今年4月,号称仁怀史上最严的酱酒生产环境保护措施出台,要求综合整治“弱散乱污”企业,实现酱香酒产业高质量发展。

几个月过去后,数百家不合标准的小作坊与酒企被关停。5月10日,仁怀市人民政府宣布,在这一轮聚焦白酒行业“低小散弱”问题、深入推进“三个一批”治理工程过程中,全市清理整治退出一批,关停白酒企业(作坊)622家,已签订退出协议304家,填埋窖池261家2977口;就地改造提升一批,完成“四改”企业799家,验收合格728家;兼并重组做大一批,将规模不达标企业纳入兼并整合对象,已完成兼并整合51家,正在推进兼并重组试点区域3个。

钛媒体APP测算,仁怀的1643家白酒企业,此次关停和改造企业总计1421家,约占总数的86.5%。

“我昨天还去参观了某酒企在茅台镇的基地,那些没有办理环保手续、没有生产许可证、没有列入政府规划的酒厂,市政府要求都要拆迁。”正在茅台镇考察的肖竹青向钛媒体APP表示,相关政策与动作仍在进行时。

这一轮洗牌给业内造成了不小的影响。“仁怀这两年密集出台了大量的关于生态环保、‘扶大关小’、赤水河治理等地方政策,进行区域内的产业整合。”中国酒业智库专家蔡学飞表示,“同时,酱酒销售的增量、增速均出现下降,其结果就是酱酒的整个品类进入了新的阶段,我称之为叫盘整期,即从规模性扩张向结构性增长的转变。”

这个盘整期的开端,环保约束只是一方面,仁怀去年还一并“收拾”了贴牌酒等乱象,希望通过改造提升和兼并重组,培育更多的规模酒企。国家层面上,在去年叫停酱酒IPO之后,金融资本纷纷退潮,投机资本遭到严打与管控,业内资本迎来深耕良机。市政府预计,整顿完成后,仁怀酱酒产业的发展将向着集中化、品牌化、有序化发展。

调整不只是被政策“押着”走,中国食品产业分析师朱丹蓬告诉钛媒体APP,酱酒行业如今的变化也是自身发展的需求。“酱酒在经历完全的市场化竞争之后,对于自身的综合运营实力提出了更高的要求,在向规范化、品牌化、专业化、资本化、规模化发展。因此资本在行业进入大洗牌,大分化之后也随之进入了调整期。”

“资本在这个节点进入,说明行业的整治与调整已经步入了一个比较健康、良性、有序的节点,现在剩下的基本上都是具有含金量和规范性的企业。”朱丹蓬表示。

但蔡学飞认为,这一调整还会持续几年。“目前来看,这轮盘整期应该还会持续1~2年的时间,因为去年下半年才开始。”他表示。

钛媒体APP注意到,行业调整之外,投资逻辑出现了别的变化。

优质产业资本开始涌入酱酒赛道,张皓然认为,这说明酱酒的品类优势正在凸显。“酱酒业内资本的投资逻辑永远是来自于品类的扩大,品类优势开始显现的时候,业内资本的动力更加强劲,这是长期主义的逻辑,是不同于投机资本的。”张皓然表示:“更深意味上讲,这是酱酒从疯狂逐渐走向理性,走向产业扩张所必须经历的阶段。”

蔡学飞将这轮资本投资的特点归纳为二:“其一是纵向并购,比如华润先后投资汾酒与金种子酒,这也是名酒站位。其二是对产业链进行整合,比如怡亚通入股大唐酒业,复星入股夜郎古酒,都是往上游进行延伸。”

他总结道:“目前这一轮投资是出于行业内部整合,资本主要看重的点是名酒基因、产区品质、产业链效率提高,以及品类、产能的扩张。”

04、调整过后,酱酒要怎么做?

野蛮生长,狂热投资,高速整合,我们需要看到,酱酒风云变幻背后有不少后遗症待解,尤其是渠道拥堵等问题。业内人士认为,大资本涌入之余,酱酒需要做的转变不少。

其中的头等要事还是务实与长期主义。张皓然认为:“酱酒特别是茅台产区的应该坚持走高品质发展道路,不应该与低价高产的其他香型抢市场,特别应该坚持12987工艺。”

肖竹青也表示:“未来的茅台镇应该是重量级资本的表演舞台,而且得是长期的耕耘者,才会在下一轮酱酒热中有出牌的资格。”

为此,“要完善酱酒的销售服务体系。茅台镇的酒厂除了茅台和国台以外,都是没有销售服务体系的,以贴牌酒和低价操作为主,未来想要有所突破,亟需在全国建立起完善的销售服务体系。”肖竹青说到。

“酱酒渠道建设需要逐步从圈层到破圈,需要形成根据地市场。”对于渠道,张皓然也这样指出。

同时肖竹青认为,酒企的数字化营销、互联网营销也应该与时俱进,流量之争将是酱酒下一轮非常重要的赛道,这方面茅台已经*一步,值得其他酒企学习。

“最近i茅台也上市了,这背后是一支700人的团队,研究了半年的成果。”他说,“包括做冰淇淋在内,茅台要做品牌年轻化,目的就是为了让年轻人感受茅台的品牌场景,让年轻人知道茅台的品牌文化,现在,茅台有了品牌传播的窗口,也是和消费者互动的阵地。”

具体到茅台镇而言,专家也对此地依然多如牛毛的基酒厂表示忧心忡忡。杨承平指出,酱酒的品类需要发展,必须要走品牌化的道路,不能以卖基酒作为基本的业态。

“茅台镇一定要避免重走当年邛崃、大邑那些基酒基地所走过的路。”他表示:“我注意到现在各个酒企都在扩大产能,不做品牌的企业已经开始陷入销售困难的境地,所以,酒厂只提供基酒就能生存的日子已经一去不复返,这件事非常值得仁怀的酒企和政府警惕。”

【本文由投资界合作伙伴微信公众号:钛媒体授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。