“全球每销售 4 台电动车,就有一台用了宁德时代的电池。”这句话,是过去数年宁德时代“一家独大”的缩影。但眼下,“宁王”的电池帝国似乎正出现“裂缝”

不久前,中国汽车动力电池产业创新联盟披露,2022年4月,宁德时代装车量市场占比跌破40%,降至38.28%,不仅比亚迪追至32.18%,“黑马”中创新航也升至6.79%。

图片来源:中国汽车动力电池产业创新联盟

近日,宁德时代对外确认,已向法院申请将专利侵权诉讼中向中创新航的索赔金额从1.85亿元提升至5.18亿元——相当于后者去年利润的四倍有余。这场拉锯10个月的专利攻守战,成为当前动力电池领域激烈博弈的生动注脚。

不仅比亚迪正在挑战宁德时代的地位,中创新航、欣旺达等后起之秀也开始顺势崛起,甚至开始改变动力电池产业的区域格局。

根据城市进化论&启信宝联合推出的《2022全国新能源汽车产业区域研究报告》(下称《报告》),曾经随着“苏锡无常”梗归于沉寂的常州,正凭借动力电池产业迎来“翻盘”的机会——这里聚集了以中创新航、蜂巢能源等领衔的近50家规上企业,新能源汽车产业链中游企业(3440家)数量*;已建成动力电池产能85.5GWh,居全国首位。

低调蓄力的常州,已悄然成为全国动力电池领域的“隐形城市冠军”,俨然事实上的“锂电之都”。

产业决定城市未来。2021年,常州GDP达到8807.6亿元,仅次于刚刚晋升万亿城市的东莞,在全国排名第25位,省内排名第5位。如今,常州已锁定“国际化智造名城、长三角中轴枢纽”定位,向万亿目标发起冲刺。

01、格局变化

今年4月,全国汽车产销跌幅均超四成,但形成鲜明对比的是:新能源汽车产销增幅均超四成,新能源汽车市场渗透率也历史性飙升至25.3%。

新能源汽车产销逆势增长,成为汽车行业的重要引领性力量。《报告》显示,过去十年间,全国新能源汽车渗透率已从2012年0.07%扩大至2021年13.36%,并仍在大幅上升。即便如此,这一数值距离英飞凌的预测——2025年渗透率达到30%、2030年进一步提升至50%,还有很大增长空间。

我国新能源汽车市场份额

与此同时,“缺芯少电”等产业链配套问题越发成为掣肘。以动力电池为例,今年一季度国内电池级碳酸锂均价为42.1万元/吨,同比上涨456%,理想汽车CEO李想一度直呼:“电池成本上涨的幅度非常离谱。”

中国流通协会专家委员会成员颜景辉对城叔表示,这跟现阶段原材料价格以及供应链的问题都有很大关系,包括由于国际冲突等因素引发的供应链问题也在逐步显现。

更进一步,启信宝产业研究专家告诉城叔,上游原材料(如锂、镍、钴等)供应不足,对外依赖较高是动力电池价格上涨的重要原因。“受疫情影响,主产国矿山停工、海运价格成倍攀升、俄乌局势等也影响了上游原材料的供应,进一步提高了原材料价格。”

此外,他认为,碳中和背景下,车企为稳定供应链纷纷加入上游资源争夺战,提高了上游矿产持有者的惜售心理,进一步加剧了动力电池价格上涨。

作为新能源汽车的“心脏”——动力电池占据整车近40%的成本,其性能不仅决定着车辆安全系数、续航里程等硬性指标,更直接影响车企盈利能力。从企业注册资本、新增企业和发明专利申请数量等维度看,以动力电池为代表的产业链中游,正是国内新能源汽车行业*竞争力的板块之一。

启信宝数据显示,过去六年,新能源汽车产业链中游申请发明专利数量累计达52.61万件,对比上游20.11万件、下游22.94万件来看,具有突出优势。

新能源汽车产业专利

反映在市场格局变化中,也是风起云涌。宁德时代构筑起的电池帝国,2021年国内市占率为52.1%,今年1-4月为47.39%。与之相比,比亚迪和中创新航市占率分别由2021年16.2%和5.9%上升至22.75%和7.89%。

虽然“宁王”的地位不可撼动,但“一家独大”的局面已不复存在。目前,中创新航已取代宁德时代成为广汽新能源车*供应商,而小鹏汽车也着手引入更多电池供应商,中创新航亦进入名单。今年2月,欣旺达也获得来自上汽、广汽、理想、蔚来等多家车企的投资,这些车企同样是宁德时代的重要客户。

这被外界形容为宁德时代核心客户群“出逃”,中创新航更被认为是“虎口夺食”。在颜景辉看来,这恰恰显示出市场非常有活力的一面,有竞争力才能有持续进步。

02、换道超车

“一企带一产,一产兴一城。”闽东小城宁德因宁德时代逆袭的故事,如今已耳熟能详。(猜你想看:《》),但鲜为人知的是,一度在“苏锡常”组合中掉队的常州,也正趁机借势而起。

2021年宁德时代营收达1303.56亿元,净利润159.31亿元。其中,宁德时代在常州成立的全资子公司——江苏时代新能源科技有限公司(下称“江苏时代”),是除总部外*的子公司,营收和净利润分别为249.01亿元、30.65亿元。

基于挖掘长三角客户需求,早在2016年,宁德时代就在溧阳投资建设锂离子电池长三角基地项目,设计产能50GWh;2017年,又与上汽集团联手在溧阳合资建设生产基地,设计产能36GWh。

与此对应,江苏时代、时代上汽动力电池公司(下称“时代上汽”)先后成立。宁德时代董事长曾毓群一度公开表示,要把溧阳建设成为全国乃至全球*的锂离子电池制造基地。

宁德时代、上汽集团与溧阳的“触电”,也成为常州从无到有、换道超车的开始。

《报告》显示,常州新能源汽车产业链中游企业数量达到3440家,居*位。尤其在动力电池板块,已经聚集起近50家规上企业,动力电池已建成产能达85.5GWh,居全国首位。

常州官方公布的数据也显示,截至2021年底,常州已建在建产能超260GWh,动力电池产量超57GWh,国内装机量占比三分之一、列*。

近五年来,常州新能源汽车产业相关发明专利申请数量达6974件,跻身专利总量第十位。按照产业环节拆分,动力电池相关专利达4444件,位居*,展现出较为强悍的创新能力。

除宁德系之外,广汽集团一手扶持的中创新航、绑定长城汽车的蜂巢能源也均是常州企业,并且分别跻身全国动力电池市占率第3位和第6位。1-4月,二者动力电池装车量分别为5.09GWh、1.64GWh,市占率分别为7.89%和2.54%。

2017-2021年,常州新能源汽车产业链融资金额达2865.39亿元,仅次于上海(3666.24亿元)和长春(2947.54亿元)。其中,蜂巢能源和中创新航融资金额分别达到207.8亿元和120亿元。

数据来源:启信宝新兴产业库

“常州的优势在于,工业装备和汽车零部件领域基础雄厚,为动力电池的生产提供了便利条件。”启信宝产业研究专家表示,当地政府通过注册孵化、精准招商等手段,在产业发展初期就布局了贝特瑞、中创新航、北汽新能源、星星充电等上下游配套企业,并积极搭建国家级企业技术中心等产业创新载体,形成了国内*的新能源汽车产业集群。

常州市新能源汽车产业链领域代表企业

03、冲刺万亿

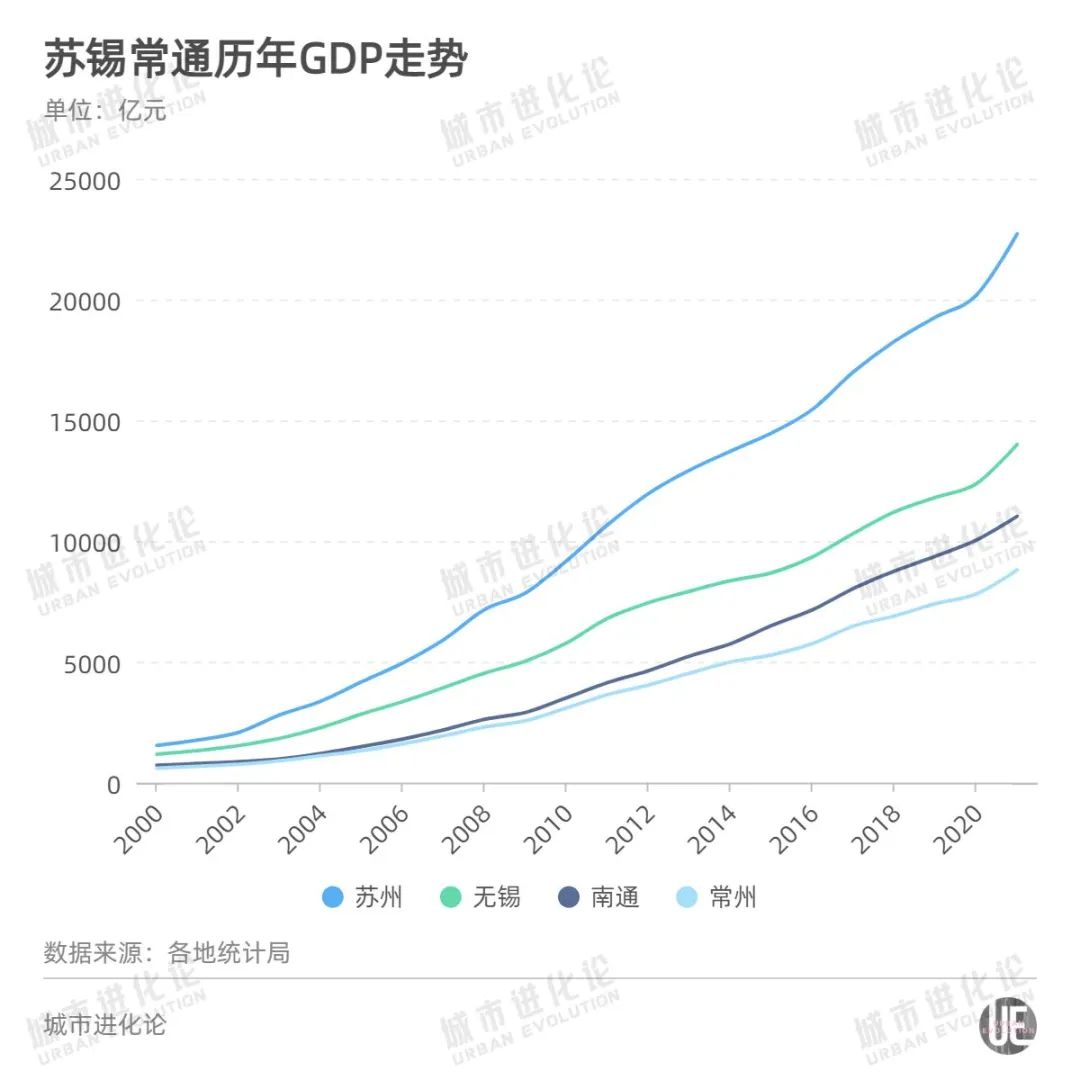

作为“苏南模式”发源地,苏锡常早已成为一个专有名词。不过,上世纪90年代以来,苏州、无锡借助紧靠上海的地缘优势及政策环境,大力引进外资发展外向型经济,成为新一轮城市竞争的领跑者。而常州则陷入转型阵痛,“掉队”质疑不绝于耳。

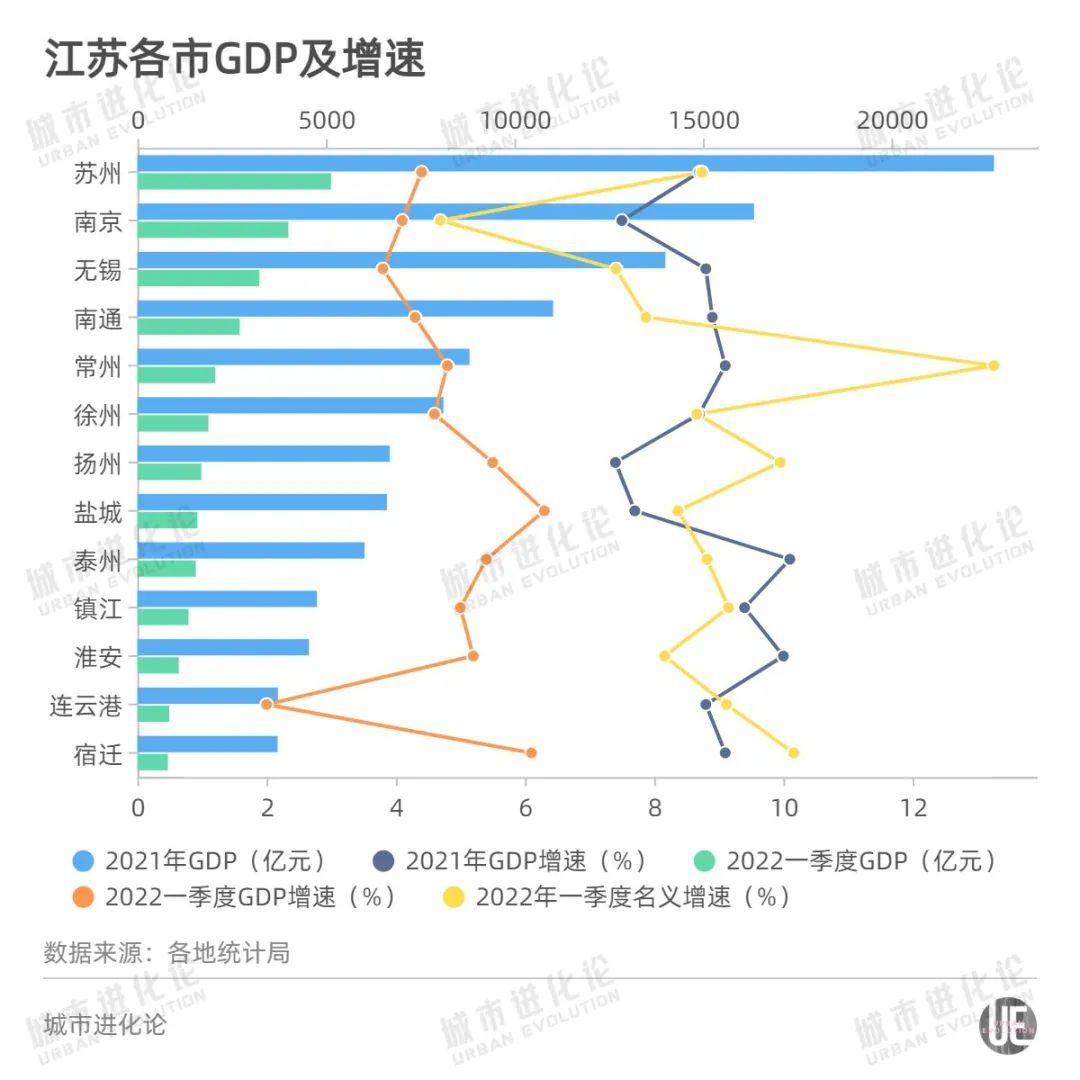

2020年,苏州、无锡GDP分别为20170.5亿元、12370.48亿元,一江之隔的南通也成功迈入“万亿俱乐部”,常州GDP则仅为7805.3亿元,“苏锡通”已然开始挑战“苏锡常”的经济格局。

就是这一年,三国合作、三地共建的苏锡通科技产业园区落地南通,定位为长三角跨江融合发展试验区。面对“出局”危机,常州如何突围?

常州市委书记陈金虎此前表示,“一座城市和一个人一样,必须有理想、有抱负、有追求、有定位”。常州瞄准的定位,就是“国际化智造名城、长三角中轴枢纽”。

在新能源汽车产业风口下,《报告》显示,常州坐拥中创新航、蜂巢能源与江苏时代、时代上汽4家龙头企业,2021年新能源汽车及汽车核心零部件产业产值超1300亿元,居全省*;新能源汽车产量约9万辆,约占全省四成。与之相比,苏州、无锡乃至南京都要略逊一筹。

“在动力电池下游,理想、北汽新能源、比亚迪等头部车企已建成或在建常州制造基地,全国畅销的插电SUV--理想ONE正是在常州工厂制造。此外,常州本地的充电桩运营企业星星充电发展迅猛,已成为全国*的充电桩运营企业,为常州的新能源汽车产业发展提供了有力延伸。”启信宝产业研究专家进一步指出,常州动力电池上下游细分市场上,也涌现出许多冠军企业,其中包括国内第二大汽车灯具设计方案提供商星宇车灯、全球市场占有率38%的龙城精锻等细分市场“小巨人”企业……

事实上,常州经济增速已连续5年跻身省内*方阵。2021年及今年一季度,常州分别以9.1%、4.8%的GDP增速位列江苏经济体量前六位城市首位,一季度13.26%的名义增速,更是领跑全省。陈金虎此前表示,距离“万亿之城”仅一步之遥的常州,“惟有重振产业雄风,以冲刺姿态跨越万亿台阶”。

根据产业发展规划,2025年常州工业规模总量将超过2.5万亿元,制造业增加值占GDP比重在43%左右。其中,高端装备集群、新能源汽车及汽车核心零部件集群要分别突破6000亿元、4000亿元,新能源和新材料集群分别突破1500亿元。

毫无疑问,在新一轮城市竞争中,这是常州*的“时与势”,也将是其能否真正确立“长三角中轴枢纽”城市地位的关键所在。

【本文由投资界合作伙伴微信公众号:城市进化论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。