今年3月,阿里巴巴的市值回到了七年前上市的原点。尽管相比于七年前,阿里巴巴的收入已翻了接近三倍。

市值与收入的不匹配背后,是阿里巴巴与干扰项和不确定性的对抗。至少从目前的数据来看,这种对抗还会继续持续一段时间。

在股价回到原点的两个月后,阿里巴巴交出了2022年*季度(即2022财年第四财季)财报,主要指标几乎全面出现下滑:营收增长放缓、利润下跌、核心电商GMV微弱下滑、海外商业增长下滑、阿里云增速下滑。

但同时,财报也披露了几项超出外界预期的数据:阿里云首次盈利、多项业务亏损收窄、用户量增长近3000万。由于主要数据均超出彭博预期,财报发布当天,阿里巴巴股价上涨接近15%。

在互联网大环境和零售端遭受疫情重创的一季度,阿里巴巴的降速并不出人意料。相反,在本地生活、菜鸟等领域的快速增长,以及阿里云、大娱乐等板块的利润率改善,使得外界看到阿里巴巴顽强的过冬能力,以及未来继续增长的可能性。

不过,由于新一波新冠疫情带来的严重影响,本次财报中,阿里巴巴并未给出下一季度的业绩指引,也没有对即将到来的“618”大促提出明确销售目标。一定程度上,这也说明阿里巴巴的短期未来仍然存在不确定性。

01、降速,但超出预期

阿里巴巴多条战线出现了意料之中的降速。

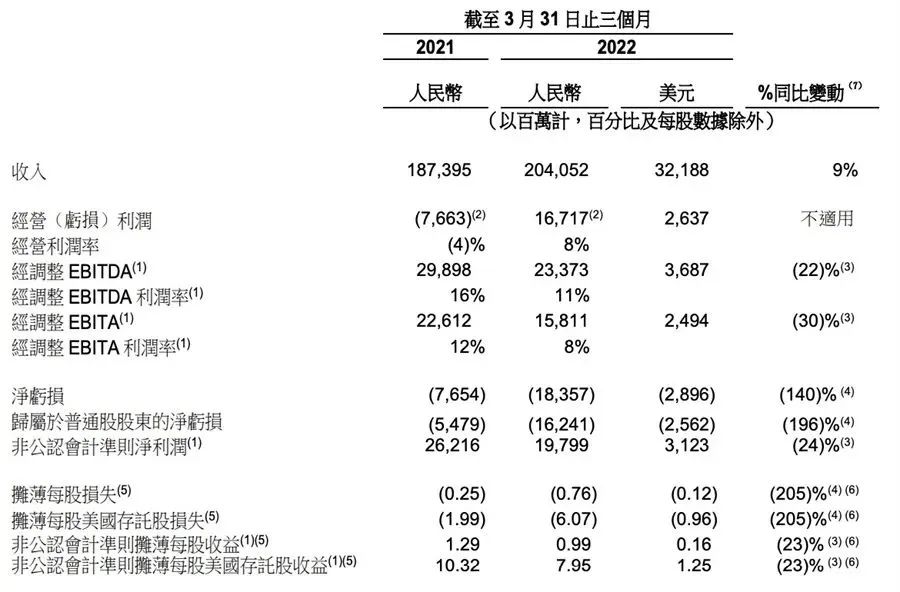

*季度,阿里巴巴收入为2040亿元,同比增长9%,归属于普通股股东的净亏损为人民币162.41亿元,非IFRS净利润197.99亿,同比下降24%此前四个季度,阿里巴巴营收增速为37%、34%、29.43%、9.7%,可以看出,在最近五个季度里,其营收增放缓趋势明显。

落到各大业务板块,增长相对停滞的现象也很明显。

占总收入70%的核心电商,即中国数字商业板块收入增长仅为8%,GMV甚至出现了微弱下滑。其中,以淘宝、天猫平台收入为主的的客户管理收入与上季度持平,全财年增长为3%。而核心电商的增长几乎全部由盒马、天猫超市为代表的直营收入带动。

由于疫情对物流和消费者需求的影响,以近场电商为主的直营业务增长迅猛,达到725亿元,同比增长14%,甚至超过了非自营收入。但相比于“平台抽成”的客户管理,直营业务的利润率更低。这也间接导致整个中国数字商业板块经调整EBITA利润率同比从30%下滑至23%。

国际商业板块方面,一季度收入为143亿元,同比增长7%,低于上一季度18%的增长率。国际消费者新增500万,相比上季度1600万的新增,明显下滑。

云业务增长为12%,而前四个季度的增长率分别为36%、30%、33%、20%。

12%的新增数据低于此前四季,也远低于全财年的29%增长率。不过,阿里云在一季度实现了成立以来的首次盈利,调整EBITA为盈利11.46亿元,成为中国数字商业之外率先实现盈利的板块。

本地生活板块为本季度增长最快的部分,收入达到104亿元,同比增长29%。但其中有去年7月高德地图合并入该板块的影响,并不能反映实际增长。

除了本地生活,菜鸟的收入增长也高达27%,为668亿元。不过亏损有所扩大,调整后EBITA为亏损14.35亿元,而去年同期为8.13亿元。

文娱板块,即数字媒体及娱乐板块收入为80亿,同比下降了1%,但亏损有所收窄,从去年同期亏损27亿元收窄至20亿元。且由于88VIP会员计划的促进,优酷日均付费用户规模同比增长14%。

客观来看,阿里全面降速的背后,存在着诸多干扰项。疫情严重影响了物流和电商订单、俄乌战争影响了海外电商订单数、Tiktok受到的数据安全限制使得阿里云失去了一位年交易额8亿美元的大客户。

财报会议中也提到,消费需求的恢复与人均可支配收入等宏观数据密切相关。这意味着,阿里巴巴当前的许多问题,并非都出自商业层面。另一方面也意味着,它的复苏还存在不确定性。

对比宏观经济数据来看,阿里巴巴的财报也传递出不少积极信号。

数据显示,*季度社会消费品零售总额10.9万亿元,同比增长3.3%,其中3月同比下降3.5%,而阿里巴巴主要电商增速均高于这一数字。

此外,阿里巴巴的现金流和净利润受众多非一次性支出的影响。

本季度,阿里巴巴缴纳反垄断法处罚的182亿元中的91亿元余款。阿里巴巴还有诸多投资损失,包括以约96亿美元回购了约6000万份存托股。由于中概股遭遇集体暴跌,这部分投资加大了亏损。目前,阿里巴巴的现金及现金等价物大幅度降低,从去年同期的3213亿下跌至1899亿。

剔除掉诸多干扰项后不难发现,阿里巴巴基本盘仍然稳固,核心电商等传统业务保持稳定,部分业务的利润率比较健康,菜鸟、云等新业务仍在快速增长。

市场很清楚这一切,在财报发布前,彭博对阿里收入、利润等数据的预期均低于实际业绩。而财报发布后当天,阿里股价报收于94.48美元,涨幅接近15%。

02、10亿用户之后的成长性

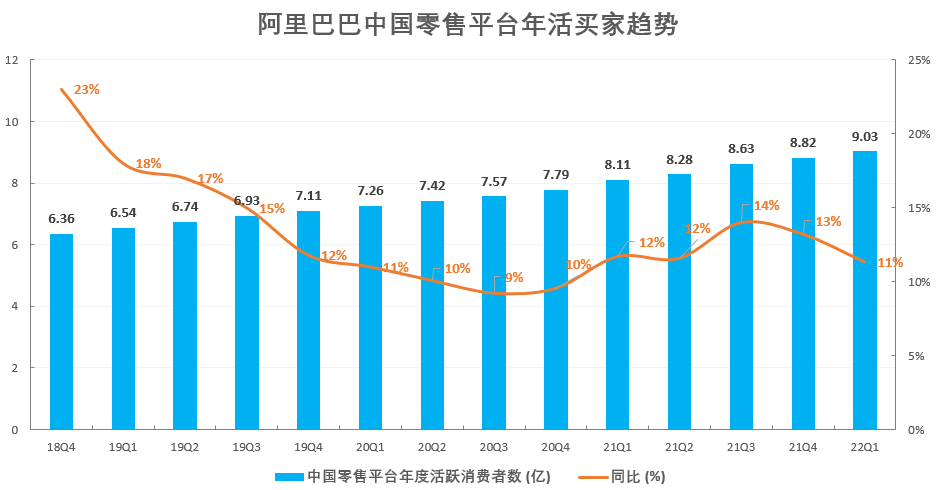

在2022年的*个季度,阿里巴巴如期完成了“国内达到10亿消费者”的目标。

过去一年,阿里巴巴的用户量保持着高速增长。截至*季度,阿里巴巴旗下年度活跃消费者达到约13.1亿人,环比增加 2830万人,同比增加 1.77亿。其中中国市场消费者同比净增1.13亿达到10.05亿,几乎囊括了国内全部互联网用户。

也就是说,截至2022年*季度,国内几乎所有互联网用户都已经是淘宝、天猫的用户。对于阿里来说,盘活存量和寻找增量就成了同样重要的市场。

从财报数据来看,阿里在电商的下沉市场和海外市场,以及以阿里云等代表的新业务板块,均表现出不错的成长性。

下沉市场方面,*季度,淘特的支付订单数增长超过35%,整个财年增长超过100%。用户量增长 2000万,成功突破3亿。相比于主要竞争对手拼多多用三年时间达到3亿用户量,淘特仅用了两年。

值得注意的是,淘特用户与淘宝和天猫存在一定重叠,但超过20%的淘特年度活跃用户在最近一年并未在淘宝或天猫购物,是阿里巴巴全新的用户群体。此外,2022财年,来自欠发达地区的新年度活跃消费者比例超过70%,这也是阿里电商业务在下沉市场的成绩单。

另一个的好消息来自阿里云。

*季度,阿里云首次实现盈利,且仍然有增长潜力。2022财年,阿里云服务收入增长仅为23%,但很大程度是受到失去Tiktok这一大客户的非市场因素影响,将Tiktok的影响剔除后,阿里云的同比增速为29%,虽然低于上一财年50%的增长率,但仍处于快速增长期。

同时,阿里云的客户也在变得更为多元化。在*季度,来自非互联网的外部客户收入达到了52%,超过了互联网用户。在互联网行业陷入增长疲软之际,更多元化的客户来源能让阿里云的运营更健康,也为继续增长提供了基础。

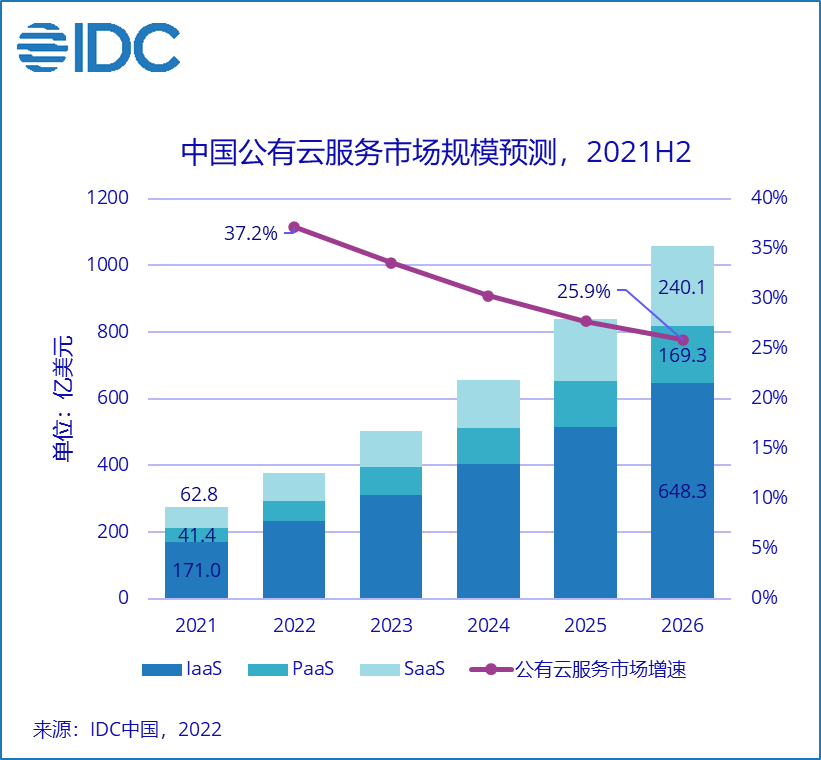

IDC数据显示,未来5年,中国公有云市场仍会以复合增长率30.9%继续高速增长。即使是作为国内云服务的领头羊,阿里云也还有足够的增长空间。

另一个值得关注的板块是海外市场。

2021年12月,阿里巴巴进行了组织架构大调整,整合全球速卖通和国际贸易,以及众多海外子公司,形成海外数字商业板块。本季度,尽管该板块整体增速放缓,但部分原因是由于Trendyol 受土耳其里拉对人民币汇率贬值,速卖通订单量受欧盟增值税税规修改以及俄乌战争的影响。

单从订单量来看,*季度,阿里巴巴旗下的东南亚电商平台Lazada 和土耳其电商平台Trendyol的订单同比增长分别为32%和48%。与国际零售对应的国际批发业务在一季度增长更加迅速,收入为43.83亿元,同比增长高达30%。

与国际订单量的增长相配套,菜鸟新增了两个国际分拣中心,目前已有9个国际分拣中心,直接运营300多万平方米跨境物流仓库。这些基础建设,也会为海外的数字商业板块,提供更强劲持久的支持。

菜鸟本身的业务也趋于健康。它在国内持续扩大物流服务范围,*季度,菜鸟在中国快速消费品类别采用的端到端智能供应链解决方案继续增长,来自外部商家的收入同比增长30%以上,这也意味着菜鸟距离“独立赚钱”又近了一步。

总体来看,阿里巴巴目前正面临用户见顶、互联网增长整体放缓的双重压力,快速增长绝非当下的主题,但从具体的业务数据来看,依然未来可期。

03、接下来

“我喜欢讲一句老话:努力在不确定性中寻找确定性。”在5月20日的线上交流会上,张勇向300家天猫商家表示。

不确定,将是阿里巴巴接下来很长一段时间内的主题。在财报中,阿里巴巴并未给出第二季度业绩指引,多家机构也都对其二季度业绩预期表示谨慎。

财报会议透露,由于疫情影响,4月淘宝天猫的GMV出现了双位数下滑。在被问到对“618”的期望KPI时,管理层也并未给出明确的目标。显然,在复杂多变的环境下,阿里巴巴对下一阶段的业务预期,也持有相对谨慎保守的态度。

当然,对于阿里巴巴的下一步,还有一些事情是确定的。

比如战略转向的方向。阿里巴巴透露的讯号十分明确:提高效率,精细化运营,降低成本。

CFO徐宏在财报会议中表示:“展望2023财年,我们将坚定聚焦可持续、高质量的收入增长,专注优化运营成本结构,在不确定性中提升整体回报。“而在被问到下一财年的重点时,管理层甚至将降本增效定位为“未来一年的首要任务”。

降本增效的举措也很明确,首先是关并转停:对于一些长期价值不明显业务,会进行关并转停。其次是业务端严格要求效率:比如对毛利端有较高的要求、在物流端也会有提升效率的要求。

目前,阿里巴巴的降本增效已有一定成果。

截至2022年3月,阿里的员工总数为 254941 人,相比上一季度减少4375人。

*季度,阿里巴巴营业成本为1389亿元,同比增长11%,但环比下降了5%。成本相对营收的占比提升了2%,达到了68%。行政成本和销售成本占营收比与上季度基本持平,分别为5%和13%。也就是说,阿里在保持营收增长的同时,成功控制了成本的上升。

而随着降本增效的进行,阿里巴巴旗下部分板块的盈利情况也变得更为健康。

*季度,虽然核心电商的利润率有所下滑,但阿里云实现了扭亏为盈,本地生活亏损率从82%缩窄至52%,数字娱乐板块的亏损率从34%收窄至25%。爱奇艺成功实现盈利,也让数字娱乐板块旗下的优酷看到了降本增效后盈利的可能性。

除了提高效率,精细化运营、挖掘现有存量是阿里巴巴接下来的另一个主题。在上一季度的财报会议上,张勇表示:未来的重点已经从用户的增长,转变为用户的留存和ARPU值的增长。

在留存方面,财报透露,2022财年,超过1.24亿年活跃消费者在淘宝和天猫上的消费均超过一万元人民币。这部分消费者即核心消费者,在2021财年的核心消费者中,约有98%在2022财年继续活跃。

在提高单用户收入方面, *季度,淘特、本地生活等业务的收入增长率和订单增长率均高于用户增长。

当然,最能为阿里巴巴不确定的未来提供确定性的还是环境。

张勇透露,“最近一两周我们看到随着快递的恢复,包括上海的疫情的缓解,(GMV)开始逐步恢复当中。”

而在被问到最近的积极政策对阿里巴巴的影响时,张勇表示:“国家正在释放对稳经济,就业,保民生的强烈信号。其中包括消费,基民生,供应链的稳定等领域,这些都与阿里巴巴的业务有关联。作为中国的平台企业代表,作为实体经济的一部分,我们希望在这三个方面做出贡献。”

【本文由投资界合作伙伴略大参考授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。