从2020年开始至今,芯片短缺已经有2年的时间了,虽然目前有所缓解,但问题仍然存在。

从日前小鹏汽车董事长何小鹏借着“可达鸭”热度再次求芯片这件事就可见一斑。不过在这两年间,或许是疫情带来的缺芯冲击力太大,又或许是半导体即将迎来新一轮周期,不知从何时起,芯片厂商抱团晶圆代工厂似乎开始有了“人传人”的现象。而这种抱团已经从之前的投资抢产能,发展到现在合资建厂了。

“抱团借力”是未来?

既然是“人传人”,那么必然不是个例。从最近的说起,就在前几日,彭博咨询报道,有知情人士透露,在政府支援下,格芯和意法半导体正讨论在法国合建一座晶圆厂。知情人士表示,这两家公司尚未做出最终决定,且尚不清楚该计划规模多大,但这座法国工厂可能将专注生产采用先进技术的高效能芯片。

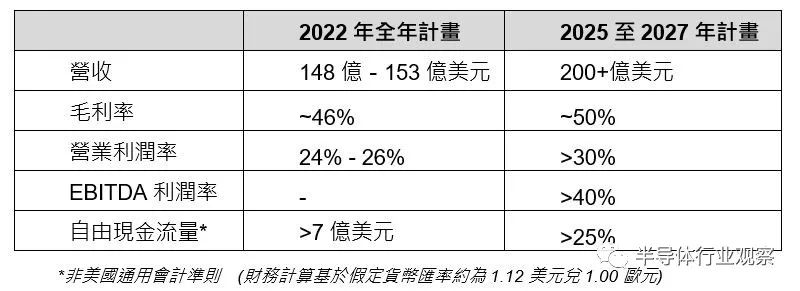

意法半导体在芯片领域的实力有目共睹,尤其是这些年在汽车市场的带动下,意法半导体的营收也在日渐攀升。2022年5月,意法半导体在其资本日上声称,全年营收要从2021年的128亿美金,在2022 年增长到148-153亿美金,并且规划2025-2027 年新目标为200亿美金。不知,和格芯的捆绑是否是其实现目标的重要途经之一。

图源:CTIMES

当然,意法半导体并不是*家与代工厂绑定的车芯企业,索尼和日本电装也早已与代工厂联手,尤其是日本电装,虽然近期有消息称日本电装或考虑分拆 31 亿美元芯片业务,不过这并不影响其在芯片领域的布局。

日本电装公司作为世界第二大汽车零部件制造商,同时也是丰田汽车公司的主要供应商,早已在汽车芯片领域建立了业务。在过去三年中,日本电装在半导体相关的资本支出总额约为 1600 亿日元,按销售额计算,其已成为全球第五大汽车芯片供应商。但从今年透露的消息来看,日本电装也开始走向了捆绑之路,并且一出手就是绑定了中国台湾代工双雄两家企业。

台积电要在日本建晶圆厂的事情早已众人皆知,而其在日本的子公司日本先进半导体制造公司(JASM)最初是由台积电和索尼合资成立,计划投资70亿美元,采用22和28nm工艺为相关的客户代工晶圆。索尼作为CMOS影像传感器大厂,早在2014年就宣布进军汽车图像传感器市场,今年年初还推出了首颗车规级激光雷达接收传感器IMX459。对于索尼来说,和台积电合资建厂无疑是一大助力。

但就在今年2月,日本电装宣布计划投资 3.5 亿美元购买该代工厂 10% 以上的股份,在其加入下,JASM也增加12/16nm制程,月产能也由4.5万片提升至5.5万片。

除了入股JASM外,日本电装还于今年4月和联电日本子公司 USJC 共同宣布,在 USJC 的 12 英寸晶圆厂合作生产车用功率半导体,以满足车用市场日益增长的需求。

据介绍,USJC 将在晶圆厂装设一条绝缘闸极双极性晶体管产线,成为日本*个以 12英寸晶圆生产 IGBT 的晶圆厂。日本电装将提供其系统导向的 IGBT 组件与制程技术,而 USJC 则提供 12 英寸晶圆厂制造能力,预计 2023 上半年达成 IGBT量产。

从上述意法半导体、索尼以及日本电装一系列、的举措,我们不难发现,这些汽车芯片、传感器厂商和晶圆厂抱团似乎有成为新趋势的苗头。

“抱团之风”从何飘起?

在台积电成立之前,全球半导体厂商基本都是IDM模式,自己研发,自己制造,一切都是自给自足,但在台积电成立后,半导体产业链的分工开始变得明确,慢慢出现了专注于设计的fabless企业,专门代工的foundry厂商,以及专门封装测试的封测企业。而如今,虽然企业们依旧各司其职,但却出现了抱团形势,众所周知,格局的变化与市场形势息息相关。

其实早在去年,就已经隐隐有抱团趋势,去年5月,联电与8 家客户携手,藉由全新双赢合作模式,扩充南科12 英寸厂Fab 12A P6厂区产能。当时这8家客户分别是联发科、联咏、瑞昱、奇景、奕力、群联,以及三星与高通,可以看出基本都是消费电子领域的芯片设计企业。

而如今,原本意气风发的消费电子市场却开始出现疲软,砍单风暴正式来袭,此前业界传出,已有驱动IC厂大砍晶圆代工投片量,幅度高达二至三成。此外手机市场也在持续衰退,中资天风证券知名分析师郭明錤指出,中国Android 手机品牌今年已大砍2.7 亿部订单,联发科、高通也下调下半年5G 芯片订单。

为了确保未来的产能所有分配,代工厂就必须寻求新的增长力,而汽车电子就是很好的选择,这点从台积电的财报就可以看出,汽车则是台积电收入增速最快的平台,2021年全年暴涨51%。也有数据显示,未来5年,汽车芯片复合增长率约10%,增速位居*。也就是说,未来汽车很有可能回成为拉动芯片行业增长的主要驱动力,因此很多代工厂开始向车用电子领域发力。

此前,联电九成收入都在自通讯类应用、消费类应用以及PC应用,就在今年,也开始转战汽车领域,主力攻下逻辑、高压制程、BCD制程、嵌入式非挥发性记忆体和微机电技术,而这些技术与汽车芯片息息相关,主要用于制成汽车智慧座舱、ADAS、车身控制等。转战汽车电子后,联电还获得了不少汽车订单,以此来弥补不断减少的消费电子订单数量。除此之外,世界先进也开始进军车用电子,并打入国际汽车大厂供应链。

对于代工厂来说,与汽车芯片设计厂商绑定,除了稳定供应链,还可以依据客户的真实需求合理规划产能,避免出现稼动率低的情况出现。

另一方面,对于汽车芯片企业来说,当前汽车芯片供不应求仍然是他们的最为关注的问题。

目前汽车需求基本还是以成熟工艺和传统工艺为主。小鹏汽车董事长CEO何小鹏就曾在其社交平台发声:“一台智能汽车芯片的*数量在5000颗以上,涉及几百种。但缺少的芯片,很多是专有芯片。目前缺少的实际上大部分是价格便宜的芯片,而不是‘被很多人关注去创业的或很贵的芯片’。“

图源:何小鹏微博

因此即便代工厂已经在扩建,产能也比之前有所增加,比如台积电2021年汽车芯片产量至少增加了60%,但由于主要制造汽车芯片的8英寸晶圆只有旧设备,新产能扩充有限,而通过增加12英寸产能来缓解产线吃紧状况,也需要很长时间才能有效,台积电日本那座晶圆厂就要到2024年才能投产,联电的USJC也要明年上半年才能量产。

所以,对于芯片厂商来说,代工厂们的产能增加速度跟不上芯片需求量的增长,更重要的是拿不到100%保障。而通过与晶圆厂进行绑定,从长远角度来看,可以有效确保芯片供给,解决部分短缺之苦。

还有一部分原因就是汽车芯片定制化趋势,所谓定制化就是把车企基于自身经验和积累提出的需求都定制到芯片中,以体现不同产品的差异化。

随着汽车智能化的不断发展,车企将越来越需要定制化的芯片,以确保算力*、功耗最小。当前,不少芯片企业开始为车企设计定制化芯片,在这种情况下,一旦失去代工厂的支撑,就面临着芯片断供,最终影响客户车企的生产。

显然与晶圆厂绑定可以很好的避免这部分难题,不仅可以确保产能,也能给芯片企业更多的底气去争取车企客户。

本土芯片厂商如何破局?

不过从目前来看,与晶圆厂进行绑定的大多都是有稳定订单量的国外芯片大厂,强强联手构建更高的产业壁垒,稳固行业龙头的市场地位,这使得一众没有足够订单的中小企业更加举步维艰。

我国芯片厂商的规模普遍较小,本身就话语权较低,想拿到产能十分不易。但对于这些中小企业来说,产能又是决定生死存亡的关键,没有产能就无法交货,而晶圆厂如果看不到设计厂的未来,供货意愿也会下降,如此恶性循坏,留给中小企业的只有被洗牌出局的结局。

*财经曾报导,某业内人士在公开场合称,一家芯片设计公司与国内某代工龙头“关系十分到位”,但也拿不到产能,经一番商讨之后,该代工龙头通过子公司的投资平台入股该芯片设计公司,设计公司才拿到产能。

这个例子足以凸显本土企业获取产能的艰难之路,那么,在这“抱团风气”下,国内汽车芯片设计企业又该如何求生存、保住产能?

*,就是提升自身技术。半导体领域技术为王,有技术才能获得话语权,自然也能夺得产能。对于本土中小企业来说,可以从细分领域突破,以此来提高市占率。虽然上述提到,让代工厂入股芯片设计企业或许能抢到产能,但是首先这并不是一个具有适普性的解决方案,没办法针对这么多中小型企业;其次,想要代工厂入股的前提也是自身实力足够强劲,有实力、有底气才能获得青睐,毕竟没人会做亏本的买卖。

第二,就是性价比方面。比如国产MCU依靠高性价比的优势逐步占领中低端MCU领域,甚至可以在绝大部分领域替代国外同类产品。在相同的能效下,极高的性价比就是本土企业的王牌之一。

第三,扩大服务内容,从提供芯片到提供完整的解决方案。虽然在技术方面,国内企业还无法与巨头相提并论,但却可以从服务角度来与之对抗。对于芯片企业来说,为客户提供完整的解决方案、丰富的开发生态、多样的应用方案等,都可以有效增强客户的粘度,比单纯提供芯片联系更加紧密。

第四,是加强上下游协同。芯片企业在设计出优秀产品之后,也要积极打入车企,与其建立同盟关系,从设计思路、方向共同做出长期规划,把需求转化为真正的落地产品,以获得大客户的长期支持。以与大客户牢固的绑定关系为筹码,去提高晶圆厂的供货意愿,也能获取更多产能。

写在最后

一只蝴蝶振翅飞翔,可能引起万里之外的飓风;一场疫情,能引发全球芯片危机。身处在半导体这个典型的周期性行业中,本土芯片厂商更应该提前布局,早日采取应对之策,才能不被时代的洪流淹没。

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。