“一杯手冲咖啡是(我)一整天的精神食粮。”

知乎上“咖啡续命是一种怎样的体验”话题下,时常睡眠不足的网友青墨分享了自己的体验:“(我)一天只睡2-5个小时,一整天都昏昏欲睡。”对她而言,一杯能提神醒脑的咖啡已成为生活必需品,“没了不行的那种。”

像青墨这样把咖啡当作“续命水”的当代人不在少数,潜在的咖啡消费者可达2-3亿人。据艾媒咨询统计,国内6成以上的消费者有喝咖啡的习惯。

从精品咖啡店内价格半百的摩卡咖啡,到街角便利店5元一杯的冰美式,曾作为舶来品的咖啡不知从何时起变得触手可及,随着消费端需求的释放,咖啡赛道正在以肉眼可见的速度滚烫起来。

01、宇宙尽头是咖啡?

这年头,万物皆可咖啡。

继年初卖包子的狗不理注册咖啡公司高乐雅后,运动品牌李宁将在线下门店内售卖咖啡的消息不胫而走。李宁方面表示:“(这)将会是李宁针对零售终端消费体验环节的一次创新尝试。”

事实上,在狗不理、李宁之前,咖啡行业并不缺少跨界的故事,但算盘各不相同。比如中国邮政想通过跨界咖啡邮政文化,为消费者提供社交空间,而同仁堂则想以此推动健康新零售业务。

对于跨界做咖啡的尝试,狗不理集团有限公司董事长张彦森直言,这一决定源于国内咖啡市场的增速:“我国咖啡消费市场每年增长15%左右,远远高于国际市场每年2%的增长速度。”

市场的红利成为了越来越多企业涌入咖啡行业的驱动力量,与跨赛道的李宁、狗不理相比,新茶饮做起咖啡生意似乎是情理之中,其自带客群、场景相似、供应链和研发基础都成为了跨界的助力。

作为新茶饮头部的喜茶,是同业中较早的跨界者。接近喜茶的消息人士表示,喜茶投资已有近百家门店的精品咖啡Seesaw,其背后意在品类拓展和供应链保障。

跨界者们一窝蜂地涌入咖啡赛道,与咖啡品类的独特性有着千丝万缕的关系。

区别于同样被资本关注的新茶饮品类,咖啡这一产品本身具备较强的瘾性,更易引发消费者的复购欲,产生高频次消费。美国历史学家戴维·考特莱特甚至在《上瘾五百年》中将“酒精、烟草和咖啡”列为瘾品三大宗。

在极易产生复购、被消费者青睐的同时,不容否认的是,咖啡产品自动化、标准化程度要高于新茶饮,如便利蜂便利店内的现磨咖啡仅靠一台机器就可以完成,同时亦有商家打出了机器人手工拉花等噱头,被机器自动化所压缩的人力成本,令企业获得了更高的毛利润。

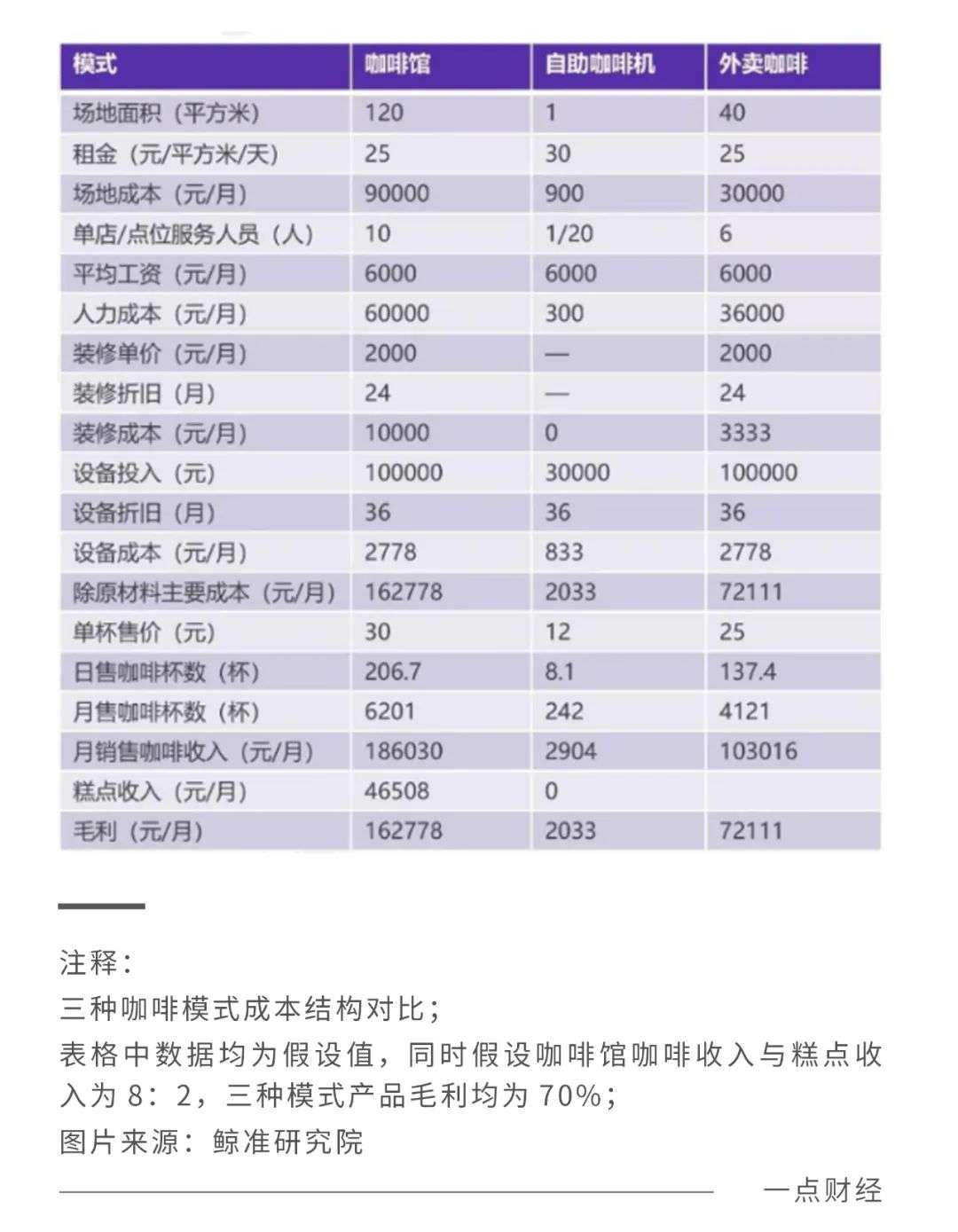

依据鲸准研究院提供的数据计算,咖啡馆、自助咖啡机、外卖咖啡的产品毛利率均在70%左右。此外一位有经验的咖啡从业者曾向媒体透露,单杯拿铁普遍成本在6元上下,以30元售卖计算,产品毛利率约80%。

成熟的咖啡供应链,给了所有想逐利咖啡的玩家们信心。近年来,雀巢、星巴克、瑞幸、Manner、Seesaw纷纷在近年推出了标注云南咖啡豆的产品。

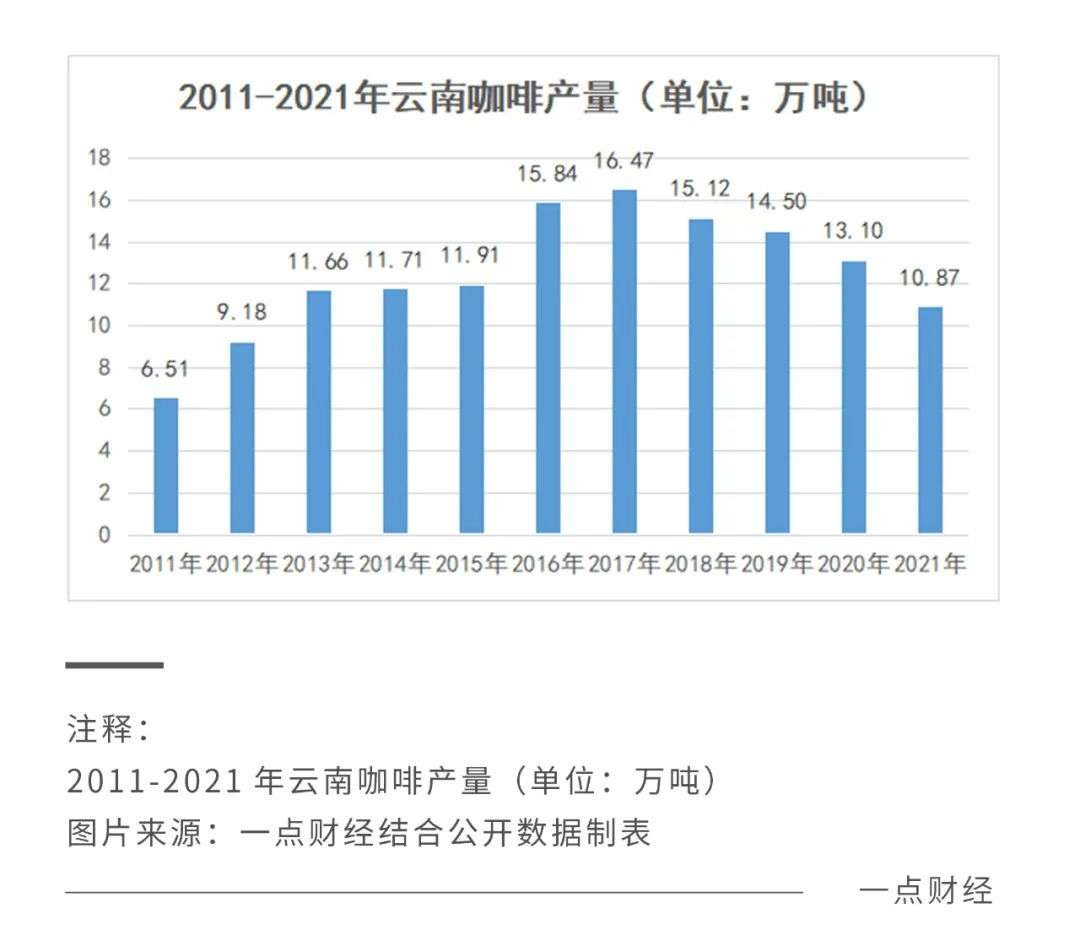

作为中国的咖啡主产区,国内99%的咖啡豆产量源自云南,从2011年的6.51万吨到2021年的10.87万吨,十年间云南咖啡产量增长了67.0%。这些产量多数被国内市场消费掉,2021年云南咖啡出口量为3万吨,而这一数据在2017年时为6.07万吨。

“我们国内的咖啡消费市场越来越大,云南咖啡在国内的认可度也越来越高。”对于这一趋势,云南国际咖啡交易中心代理副总经理刘海峰曾如此表示。从默默无闻的“小透明”一路逆袭,云南咖啡豆已经在咖啡市场上拥有了姓名,也助推更多品牌崛起。

02、把门槛“打”下来

距离*粒咖啡豆在中国扎根,已过百年有余,但规范化种植时长仅有40年。

为减少对当时的*咖啡种植大国巴西的依赖,瑞士咖啡品牌雀巢在1988年把目光投向了与咖啡之乡古巴同一纬度上的云南普洱,在基础咖啡种植技术的普及和各类免息贷款的支持下,云南的咖啡产业链初现雏形。

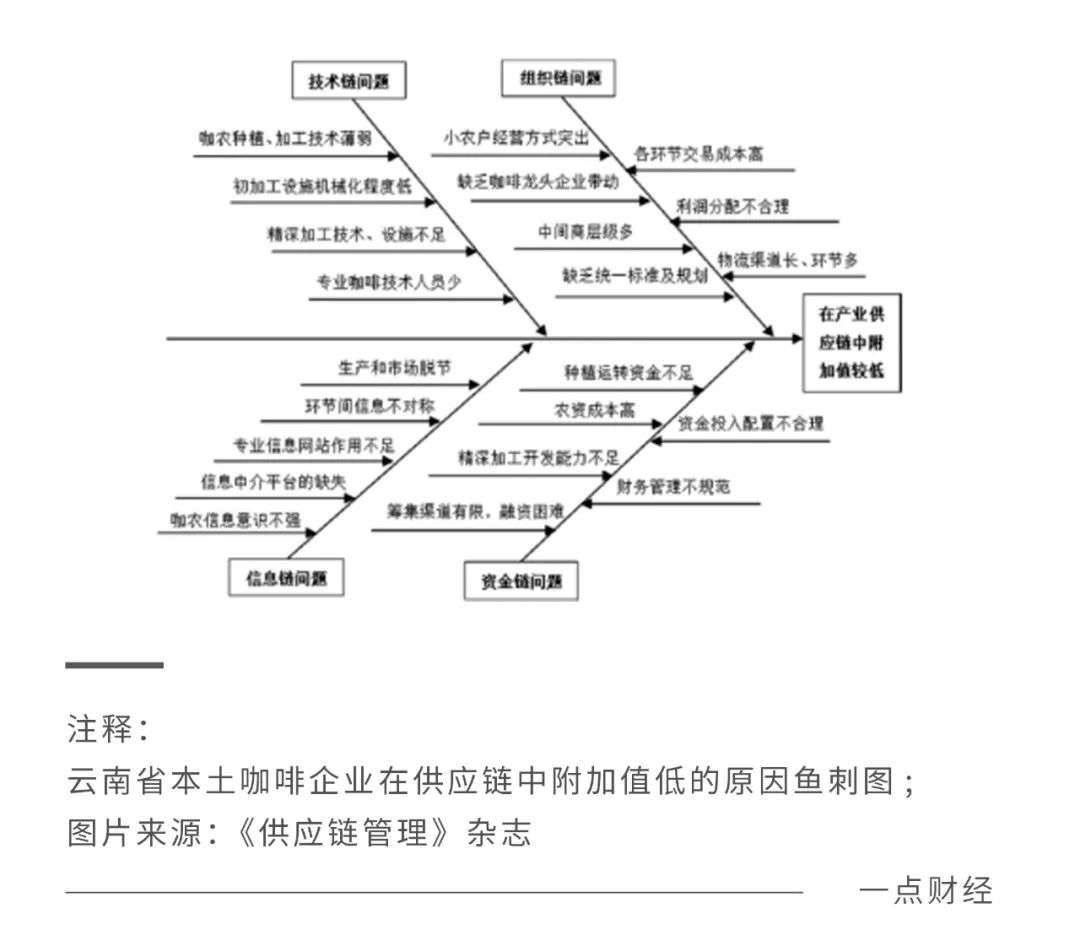

彼时云南咖农大批量种植高产低价的“卡蒂姆”咖啡豆,但背后是云南咖啡种植业缺乏种植经验、种植品种单一、光照雨水等条件难以把控的弊病,因此产出咖啡豆的品质参差不齐,难以标准化的同时,低廉低端的产业形象应运而生。

由于不能满足星巴克现磨咖啡的品质标准,云南咖啡只能沦为雀巢等速溶咖啡们的供货商。

云南咖啡豆的价格可以夸张到什么程度?*时价格仅14.3人民币/公斤,据云南省社会科学院东南亚研究所统计,1公斤生豆的采摘成本至少15人民币。

一时间,咖啡豆价值低的问题成为了云南咖啡种植业必须要突破的瓶颈,此时云南咖啡种植业的背后有两股力量助推,一边是当地咖啡人有意识地将水洗、发酵等生豆处理技术优化精进,一边是企业端的需求倒逼。

随着“精品化”声量提高,眼光颇高的星巴克开始再度审视云南这片土地。国信证券指出,星巴克从2010年开始在云南建设上游咖啡豆种植园,全部使用云南本地出产的咖啡豆,打通了种植园到门店的供应链。

自此以后,星巴克开始加码对云南咖啡种植业的精力投入,从建立亚洲*星巴克种植者支持中心,到率先在当地提出“优质优价”,连续多年推出的“臻选云南咖啡豆”无疑是来自星巴克的*认可。

供应链向本土化靠拢的星巴克和追求精品化的云南咖啡种植业迎来了“双赢局”。

值得肯定的是,星巴克行业头部的影响力让云南咖啡豆的名声大噪,除了外资品牌,云南自身的优越种植条件也吸引了大量国产咖啡品牌使用当地的咖啡豆,不过方式各异。

具体而言,成立于2014年的新生品牌永璞选择在云南建立自己的咖啡庄园;在当地建立收豆站的Manner简单粗暴一些,直接收购符合其标准的咖啡豆;现磨咖啡品牌Seesaw、瑞幸则与云南的庄园、供应商合作,并进行专业帮扶。

高要求催生高品质,云南咖啡在种植方面形成了良性循环,在一众国产品牌求质的咖啡豆收购要求下,云南咖啡产业加快了拥抱精品化、标准化的转型进程,昔日的廉价标签正在被提升的商业价值所抹去。

在国内外咖啡品牌的共同建设下,云南政府也加快了为国产咖啡豆的高端化发力的步伐。2017年云南人民政府办公厅发布关于咖啡产业发展的指导意见进行产业支持,精品咖啡豆的产量逐年提升。

可以看到,云南咖啡种植业已经稳步驶入标准化种植阶段,如今的中国云南早已不再是20年前只能产出低质豆的咖啡产区。

值得一提的是,2014年云南精品咖啡起步时期,精品豆产区仅占1%,到2022年增长至8%,目前云南全省咖啡从业企业已超420家。

在上游原料端的困局被解决后,压力给到供应链的中下游。

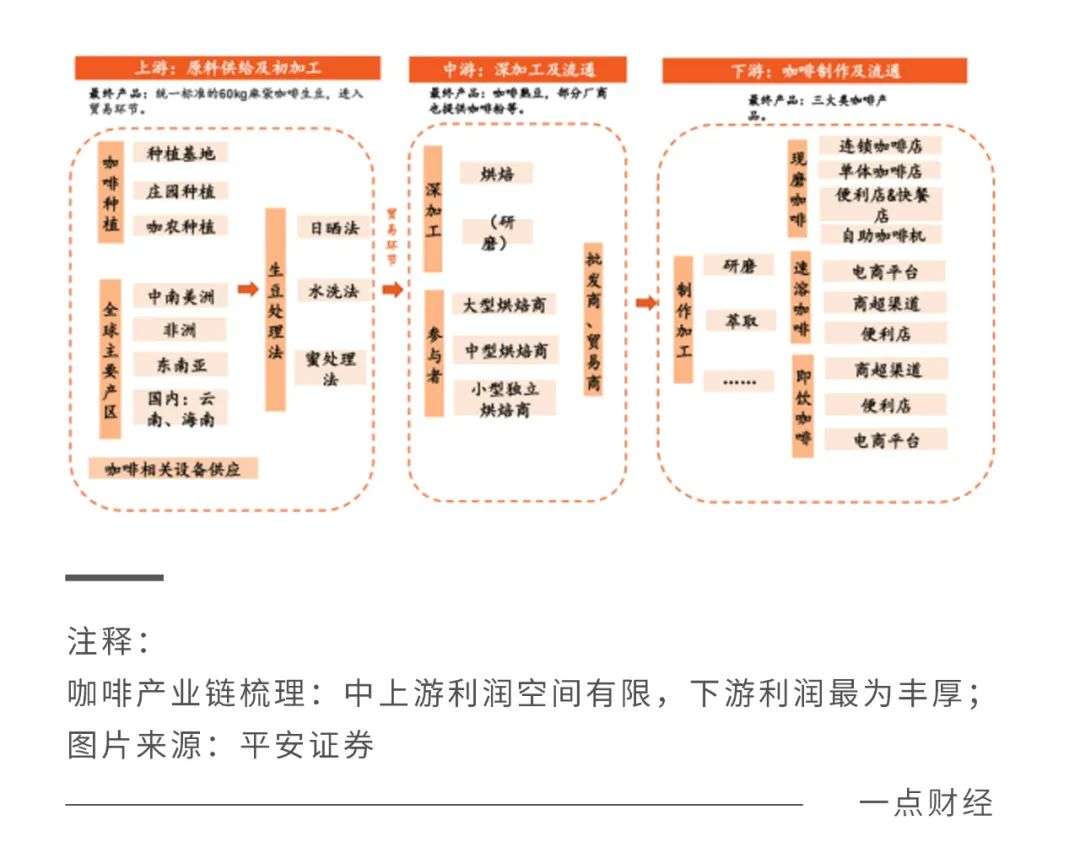

其中以深加工为主的中游环节,变量空间较小,除了相关专业烘焙商外,一些咖啡品牌自己也能够完成独立烘焙,市场饱和度高。华创资本投资人余跃在媒体采访中表示:“咖啡类的产品它本质上是没有*的门槛的,或者*的壁垒的,比如处理工艺,各家都可以做。”

值得注意的是,中游与上游的利润空间并不大。平安证券研究所统计,90%以上的价值贡献来自下游。

作为利润大头,咖啡行业的下游在以消费者肉眼可见的速度持续壮大,其中资本的推波助澜是必不可少。智研咨询数据显示,2021年中国咖啡市场投融资事件27起,融资金额170.59亿元,创行业新高。一轮又一轮的融资让无数咖啡品牌有了依仗,加之相关机械技术的成熟和线下配送物流系统的完善,做咖啡生意的准入门槛变得越来越低了。

一个最直观的现象是,一些独立咖啡馆也开始切入供应链。

比如入驻咖啡馆联盟APP偷时的上百家独立咖啡馆,本身没有规模优势,但亦可以联合多个咖啡馆进行集采,以较低的成本采购机器、咖啡豆等产品,挖掘优质供应商已不是咖啡行业的难题。

在这条逐渐被趟平的供应链上,曾经处于被动位置的中国咖啡企业获得了更多机会,门槛降低后,局内已是一片百花齐放的盛景。

03、趟平之后呢?

借着行业供应链成熟的东风,瑞幸站在了食物链的顶端。

沿着星巴克等外资品牌铺好的路,瑞幸“一夜之间”完成了上下游供应链的搭建。尽管业界对此有所质疑,但一位瑞幸高层曾向媒体表示:“花钱买优质资产、护城河是一种投资,‘烧’出一条优质供应链是值得的。”

设备原料上,瑞幸大批采购降低成本,后期直接与源头生产商合作,保证收益*化。从在厦门投资4亿元建设的咖啡豆烘焙产线,到投资10亿元在昆山自建烘焙工厂,供应链愈发成熟。

凭借着自身的资本加持和行业上下游供应链的趟平,一路狂奔的瑞幸无异于得到了“神助攻”。其18个月光速上市的历程,足以作为供应链成熟的一大佐证,但随着供应链被趟平,一个问题也随之显现:想要出圈变得更难了。

在星巴克进入中国市场的初期,产品标准化和供应商的优势让星巴克独树一帜,可眼下,供应链优势几乎成了业界“标配”。在这个便利店咖啡与星巴克同用一款咖啡豆的时代,前端的长板并不能高人一头,同时伴随门槛的降低,行业已然驶入红海。

早在两年前,德勤数据就曾指出,2020年末中国咖啡馆数量已达10.8万家,尤其在咖啡文化氛围更浓的上海,消费者和咖啡馆的比例为1:2.85,达到伦敦、东京的平均水平。

在起跑线相差无几的情况下,咖啡赛道的角逐重点亦有所转变,通过行业观察,《一点财经》将咖啡供应链趟平背景下的变化归纳为如下几个方面:

其一,“新茶饮化”。

奈雪、喜茶等新茶饮开始做咖啡,而咖啡企业们也在为产品增添更多新意。

由于咖啡行业的供应链几近趟平,因此将手伸向隔壁的新茶饮供应链进而丰富产品品类,成为了一个性价比极强的点子。

相比于品类单一的便利店咖啡,咖啡店的SKU更丰富,以瑞幸爆款产品生椰拿铁为开端,业界刮起了一场关于“新茶饮化”的风。产品多元化既能满足既定客群的需求,也能吸纳新茶饮场景下的购买力,毕竟“没人会拒绝一杯咖啡味的小甜水”。

食品产业分析师朱丹蓬曾就此向媒体表示,红海中各国咖啡巨头必须透过多品牌、多场景模式发展符合行业的成长趋势。

其二,价格“下探化”。

在供应链被趟平后,消费者可以有一个直观的感受:好的咖啡,不一定很贵。

在星巴克一众咖啡产品冲破30元的同时,只需要个位数的价格,就可以在幸运咖买到一杯与星巴克同款咖啡豆的产品,即便环境服务不能相比,但幸运咖的性价比完胜。

以低价在新茶饮领域站稳的蜜雪冰城,又以同样的套路推出子品牌幸运咖分割咖啡市场的红利,幸运咖总经理邱腾宇表示,大宗采购获得的议价权和共享蜜雪冰城的物流供应链是实现低成本的关键。

从定位高端的奈雪的茶、喜茶,再到便利店里的不眠海和711咖啡,大量咖啡产品均价不足20元。

曾几何时,现磨咖啡价格高的定律已经被打破,市场涌现出了大量高质平价的咖啡产品,借用一位网友在社交平台的观点:比星巴克便宜且好喝的替代品越来越多了。

其三,概念“多元化”。

解决了前端的供应问题,下一个重点在后端。

比如,为行业输入一些新概念。在市场占比更高的速溶咖啡领域,2014年后诞生的新品牌永璞、三顿半、隅田川在不断释放关于快咖啡的创意,冻干咖啡、挂耳咖啡、胶囊咖啡……有了成熟的供应链为基础,企业们开始把更多心思用在产品形式的呈现上。

花样多的新品牌,很快吸引了资本的目光。在经历了5轮融资后,三顿半获得了45亿元的估值,并连续三年登顶天猫双11“咖啡冲调”类目中的TOP1,老牌速溶咖啡巨头雀巢的江湖地位正受到挑战。

以上的三种行业变化与供应链的成熟密不可分,可以看到,这些良性的变化正在催生更多的机会。诚然,瑞幸是一个值得参考的行业样本,但随着关卡等级的提高,以往的解法已经低效化,下一个登上山顶的,或许需要比瑞幸更强。

04、结语

做咖啡生意变得容易了,但做好这门买卖变得更难了。

随着上下游技术的标准化,咖啡行业的供应链逐渐被趟平,云南咖啡种植业俨然登上了世界舞台,行业门槛已不似20年前,在这个传统巨头和新生品牌的蜂拥入局的时代,业界都在期待,雀巢、星巴克、瑞幸之后,谁能跑出下一个新模式。

【本文由投资界合作伙伴一点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。