连年亏损不止和商业落地道路窄。

自打“AI四小龙”云从科技上市以来,AI上市潮大有退潮之相。

其中,旷视和依图IPO折戟,更是让计划上市的AI公司打了退堂鼓。

但最近,有一家专注于“对话式人工智能”的AI公司思必驰科技股份有限公司(以下简称“思必驰”),又为这股上市浪潮掀起了浪花。

7月15日,思必驰向科创板递交IPO申请,公司拟募集资金10.33亿元,中信证券担任保荐机构。

尽管思必驰顶着“AI语音独角兽”的光环,但翻开其长达488页的招股书,还是没有逃离AI公司们集体的俗套:连年亏损不止和商业落地道路窄。

根据招股书,思必驰从2019年-2021年的总营收分别是1.15亿元、2.37亿元、3.07亿元,净亏损则分别为2.83亿元、2.15亿元、3.35亿元,三年总亏损8.33亿元;主营业务毛利率分别为72.17%、69.74%和58.15%,呈现逐年下降趋势。

对比业务线与之较为重叠的友商,科大讯飞一骑绝尘,2019-2021年,营收分别为 100.79亿元、130.25亿元和183.14亿元,同期归母净利润分别为8.19亿元、13.64亿元和15.56亿元。

而“AI四小龙”之一云从科技2019年-2021年的营收分别为8.07亿元、7.55亿元和10.76亿元,同期归母净利润分别为-6.40 亿元、-8.13 亿元和-6.32 亿元。

同行衬托下,思必驰不论在营收能力和亏损体量上,都只能够得上腰部。

如今,头部几家如依图、旷视等AI公司都冲击IPO乏力,腰部公司还有戏吗?

走不进行业深水区

根据招股书介绍,思必驰的核心技术能力包含全链路语音语言交互、软硬一体化人机对话系统构建、以及大规模自动化人工智能定制三大部分。

在产品端,思必驰以自研的智能对话系统定制开发平台DUI和AI语音芯片TH1520为核心,围绕“云+芯”进行布局。

依托于 DUI 平台,思必驰主要有三大类产品形态:智能人机交互软件产品、软硬一体化人工智能产品与对话式人工智能技术服务。

通俗点来讲,思必驰通过 DUI 平台,为智能家电、智能汽车以及智慧城市公共场所提供智能化语音交互服务。

在商业落地环节,这几年思必驰搭上了AIoT(人工智能+物联网)和新造车的东风。

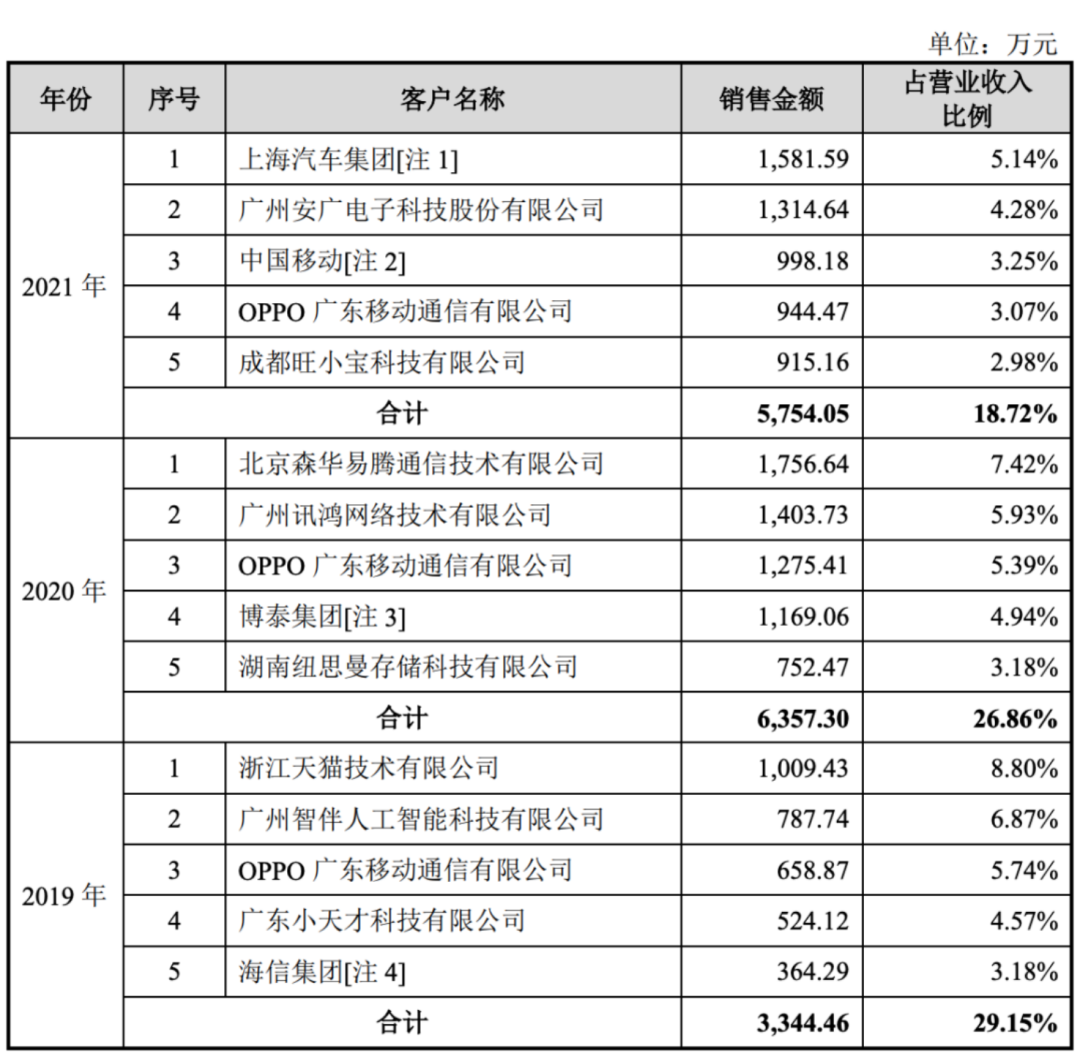

根据招股书,思必驰近三年的前五大客户都集中在车企、移动智能硬件领域。不过,思必驰的客户变动频繁,除OPPO的采购订单较为稳定以外,其余的大客户均在三年间采购需求多为一次性合作。

值得一提的是,在思必驰商业模式上,除了定制化开发服务和定制化设备等一次性服务外,智能人机交互软件产品业务与对话式人工智能技术服务的技术授权服务周期更长,并非一次性。

思必驰大客户变动频繁,也进一步说明了大客户们对思必驰产品的粘性不大。

大客户对思必驰的语音服务依赖度不强,主要有两方面原因。一方面,客户有更多的竞品选择。比如科大讯飞、寒武纪等都是思必驰强大的对手;另一方面,客户本身在AI语音交互领域研发透彻。比如在AIoT方面,小米、百度等大厂已经做得比较成熟。而在新造车领域,车企自身的研发团队日渐成熟,已经不满足于大众化服务,更多的是基于品牌自身的特性定制更加独特的语音交互服务。

小鹏汽车感知融合与语音负责人赵恒艺解释,如今很多车企的车载语音作为车机系统的一部分,本身是可以由供应商提供、单独“嵌入”的,时下最常见的如科大讯飞、百度、以及天猫精灵(阿里)等,都有非常成熟的解决方案。而小鹏将通过自主研发+供应商深度合作形式,在自研语音项目上打造出自身的闭环,在系统软件方面没有任何“雇佣兵”,一律采用“御林军”。

其中,唤醒词、语音识别、语音合成和通用域的对话交互是基于思必驰DUI平台的,小鹏的自研主要集中在核心领域的对话交互,改变核心交互逻辑,把全双工语音的能力、语义抗噪、语义打断及核心领域的语义处理给建立起来。

这也就是说,在小鹏汽车上,思必驰的语音交互被逐渐边缘化。事实上,越是高端车,在自主研发领域投入越大。一位不愿具名的小鹏销售称,“新造车越来越卷,现在都是比软服务,就像造手机造到最后只能拼摄像头一样,现在新造车也在软服务上要求更高,供应商不仅要提供定制化需求,还要满足个性化需求。满足不了的,只能出局。”

尽管思必驰在研发上的投入高达70%以上,但对比友商科大讯飞、百度等大厂,不论在体量还是研发壁垒,都还不能与之抗衡。

这也导致思必驰目前只能吃到很边缘的肉,走不进行业深水区。

盈利困局短期无解

高研发投入,低商业变现,也让思必驰同AI四小龙一样,一直处在亏损的泥潭深陷,迟迟未能摆脱。

前些年创投圈将AI视为香饽饽,就如同今日的元宇宙一样,砸钱入局。但如今,AI蓝媒汇和某机构投资人再度聊起人工智能赛道,对方言简意赅地回复了两个字:“不看。”

面对虚幻莫测、前景不明的业务,已经入局的资本也在减持和陪跑之间摇摆不定。某腰部投资机构的投资人坦言,现在已经不在乎投资对象是否能成为伟大的公司,只在乎其能不能变现。

而思必驰讲的故事,也似乎并没有那么性感,在提交招股书之前,遭到大股东阿里和联想相继减持。

根据天眼查,2012年至2020年,思必驰共经历9轮融资或股份转让。其中,2012年联想之星参与了思必驰A轮融资中。2015年,阿里巴巴斥资1亿元参与思必驰B轮融资,并在次年思必驰的C轮融资中再次参投。

到了2018年,思必驰完成5亿元的D轮融资,深创投、富士康等参投,此时公司的估值达到50亿元。此时,也是AI最炙手可热的时期。

到了2020年4月,联想之星、阿里网络和启迪创新分别将所持部分思必驰股份转让,此次转让中思必驰的估值为30亿元。尽管受让方对思必驰进行了增资,但此时其估值已经缩水至43亿元。

同年8月,思必驰再次增资扩股,引入美的智能、珠海大横琴等新股东,增资后估值为45亿元,身价已经不比两年前。

在这之后,大股东阿里再次减持,截至2021年3月,思必驰整体变更为股份制公司时,阿里的持股比例已由2019年初的18.3216%稀释至13.2197%,但依旧为思必驰的第二大股东。

事实上,这一进一出的股权变更,正是将投资人对思必驰的态度摆在了明面上。盈利困局仍是思必驰*的难题。

AI蓝媒汇就此疑问向思必驰询问,截至发稿对方并未作出回复。在招股书中,思必驰提到盈利的内容并不明显,只是在研发投入上,对外界提及:“尽快实现项目收益,提升经营效率和盈利能力”。

但在风险因素板块,亏损和毛利率等则被多次提及,包括公司存在“未来一定时间内无法盈利或无法进行利润分配的风险”、“公司的毛利率可能存在持续下滑的风险”等。

这当然不是思必驰一家的困惑,很多AI公司都用亏损作为上市故事。在一些论调里,还有“亏的越多,说明研发越有深度,公司在未来越有可能成为伟大的公司”。

更为现实的是,AI公司已经没有前几年的好光景,资本显然已经疲倦,对AI项目的投资收紧或者干脆“不投”,这也是AI公司扎堆上市的触发点。

整个市场的环境是一级市场的投资人已经收手,甚至遍寻机会退出;二级市场,上市的条件也越加收紧。

这种关口还想上市,如果拿不出点真本事,就只能勒紧裤腰带过日子了。

【本文由投资界合作伙伴AI蓝媒汇授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。