国内传统车厂全面发力,蔚小理在新能源汽车建立的先发优势正在缩小。

近日,随着珊珊来迟的蔚来公布二季报,蔚小理财报悉数出炉。不管是从交付量,还是销量增速,蔚小理的表现都没有过去亮眼。

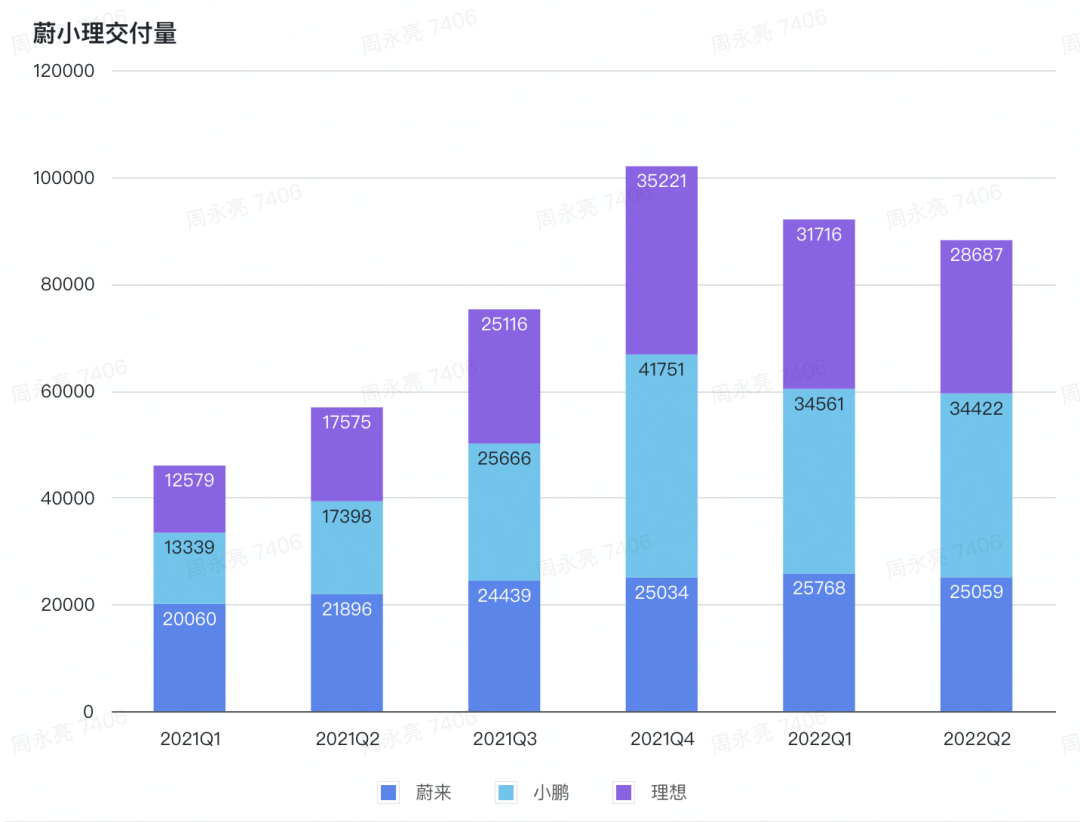

上半年,蔚小理共计交付 18.02 万台汽车。其中,小鹏的交付量为 6.9 万辆,同比增长 124%,拿下新势力*;理想在三家中表现居中,交付量为 6.04 万辆,同比增长 100%;蔚来则表现较差,交付量只有 5.08 万辆,同比增长只有 21.1%。

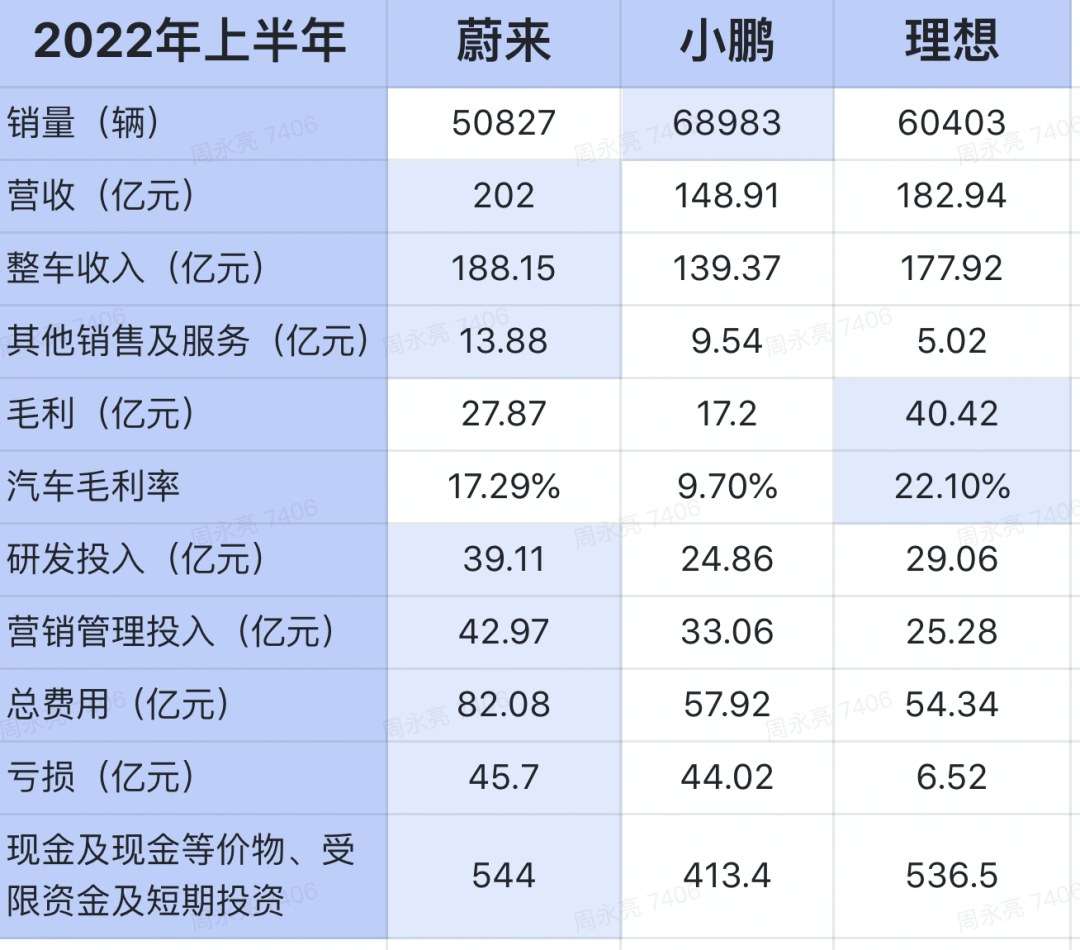

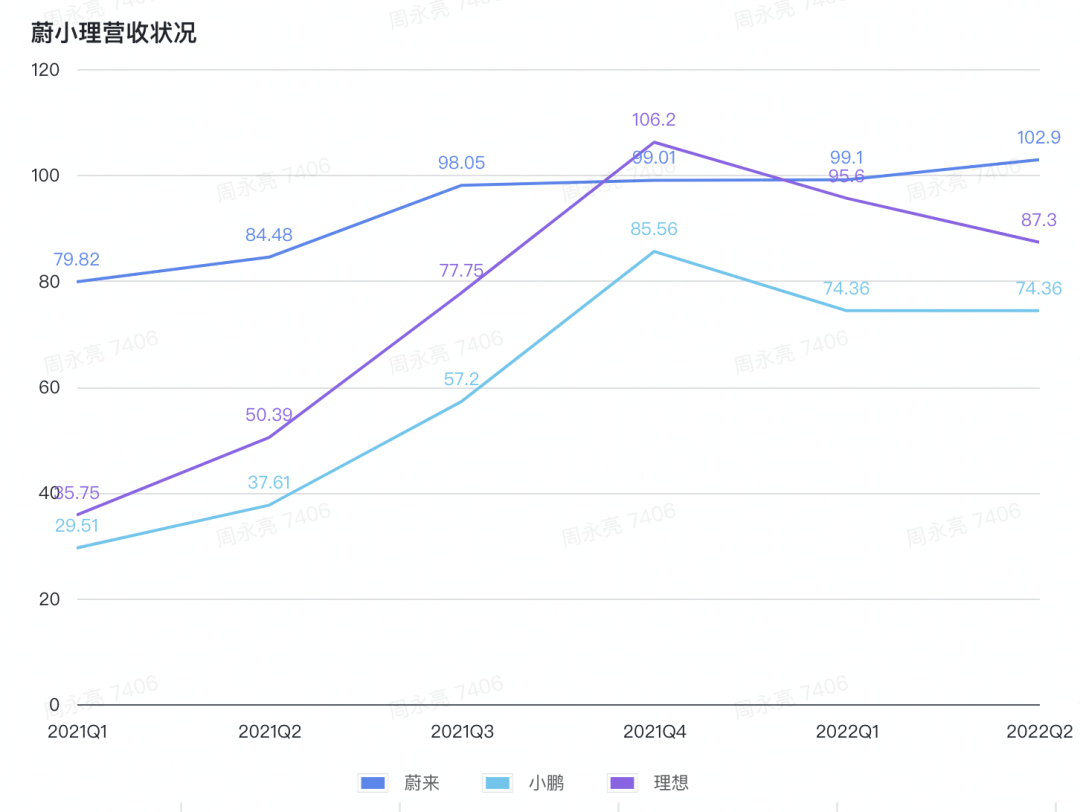

不过,因为单车售价的原因,在营收方面的排名则是蔚来、理想、小鹏。蔚来上半年营收达 202 亿元,同比增长 23%;理想汽车为 182.9 亿元,同比增长 112.4%;小鹏汽车为 148.86 亿元,同比增长 121.9%。净利润方面,蔚小理总计亏损 96 亿元,蔚来和小鹏分别亏损 45.7 和 44 亿元,理想亏损最少,为 6.52 亿元。

从数据上看,今年上半年蔚小理的表现,不仅仅弱于 2021 年的自己(交付量同比增长 109%、263%、177.4%),也弱于部分国内传统车企。2022 年上半年,比亚迪销量为 64.1 万辆,同比增长 314%;奇瑞销量为 11.34 万辆,同比增长 239%;广汽埃安和长安的销量为 10.03 万辆和 8.5 万辆,同比增长 134% 和 128%。

蔚小理上一次陷入麻烦是在 2019 年。当时,除了新能源新车补贴退潮,蔚来还遭遇新车自燃、融资困难、高管离职、股价接连下跌、公司裁员优化自救,股价一度跌破 2 美元,创始人李斌被称为「2019 年最惨的人」。

当时,小鹏汽车和理想汽车的情况也不乐观。何小鹏后来回忆说,当时蔚来在 ICU 里,小鹏也即将进入 ICU,两家企业没有 100 至 200 亿救不活。不过,随着销量的增长和资本市场的转暖,蔚小理实现了触底反弹。

但与两年前不同的是:虽然也有疫情反弹、上游涨价这样的不利因素,但整体上新能源汽车行业处于一个欣欣向荣的状态。这样的背景下,拥有先发优势的蔚小理却陷入到麻烦之中。他们各自遇到了什么问题?财报中可以看到一些答案。

01

蔚来:提前

「进站加油」

今年上半年蔚来的日子不好过,在这股新能热潮中,仿佛被按下了「暂停键」。

从交付量上来看,蔚来确实称不上优秀。上半年,蔚来交付量为 5.08 万辆,同比增长 21.1%,环比仅增长 2.7%。这远低于小鹏(124%)、理想(100.3%)和整个市场的平均增速(120%)。其中,第二季度,蔚来的交付量是 2.51 万辆,同比增长 14.4%,环比还下降了 2.8%。

很多人都在问,蔚来到底怎么了?蔚来汽车联合创始人、总裁秦力洪此前表示,因为任何产品都会有自己的生命周期,之前的 866 明显在生命周期后半段,蔚来正处于产品切换的周期。

蔚来是造车新势力中,最早推出量产车型的厂商。早在 2017 年的上海车展,蔚来就发布了*量产车型 ES8,并在 2018 年开始交付;第二款车 ES6 在 2019 年交付,2020 年交付了 EC6。其中,EC6 并不是全新车型,而是基于 ES6 进行外形改造的小改款。这也就是大家常说的「866」组合,都是基于蔚来*代平台。

虽然 ES6、EC6 通过在电池包设计和续航提升方面进行了升级,动力表现还算不错,但也意味着在 ET7 上市之前,蔚来已经有 3 年没有「全新」产品。

进入 2022 年,蔚来开始进入产品新旧交替的阶段。今年上市的 ET7、ET5 和 ES7,是蔚来的第二代车型。三款车型都基于 NT2.0 平台打造,在座舱体验、辅助驾驶能力上将相比老款 866 显著提升。

在产品切换的过程中,蔚来一方面要考虑如何将基于 1.0 平台的三款 866 逐渐退出市场,在不降价销售的同时管理好消费者的预期,另一方面还要协调新旧产能的切换。同时,跟很多同行一样,蔚来还要应对疫情、高温、芯片、电池短缺造成的不确定性。目前来看,蔚来其实处理得还不错。

这是所有新能源车企都要面临的问题,只是蔚来最早进入产品换代周期,就像 F1 赛车比赛中的「进站加油」。

除了产品策略导致蔚来提早进入出货低谷,另一个很重要的原因是,新能源汽车渗透率的迅速提升,主流市场逐渐打开,但蔚来错过了这波红利。中国汽车协会公布的数据显示,2020 年底,新能源的渗透率只有 5.4%,2021 年年底就上升到 14.8%,2022 年上半年更是达到了 21.6%。这也意味着,新能源汽车的消费者已经从早期的创新用户、早期用户,进入到早期大众用户。

这要比很多人预想的更早一些,包括蔚来创始人李斌。在这个过程中,*的变化是主流用户入场。这直接反应在新能源汽车售价的变化上。今年上半年,新能源乘用车销量最高的是 15 万到 20 万元的车型,其次为 25 万到 35 万元的车型,这两个售价区间就占了全部销量的 43.9%。

与过去几年相比,市场结构有了明显变化。2021 年上半年,新能源乘用车销量最高的售价区间为 25 万到 35 万元的车型,其次为 5 万元以下的车型,这两个售价区间占了全部销量的 44.5%。这被称作是「哑铃型」结构。

这也意味着,今年上半年增长最快的是 15 万到 30 万的市场,但蔚来量产车型价格均价都在 30 万以上,所以错过了这波红利期。相比之下,比亚迪、哪吒、零跑等车企则凭借这波红利快速崛起。

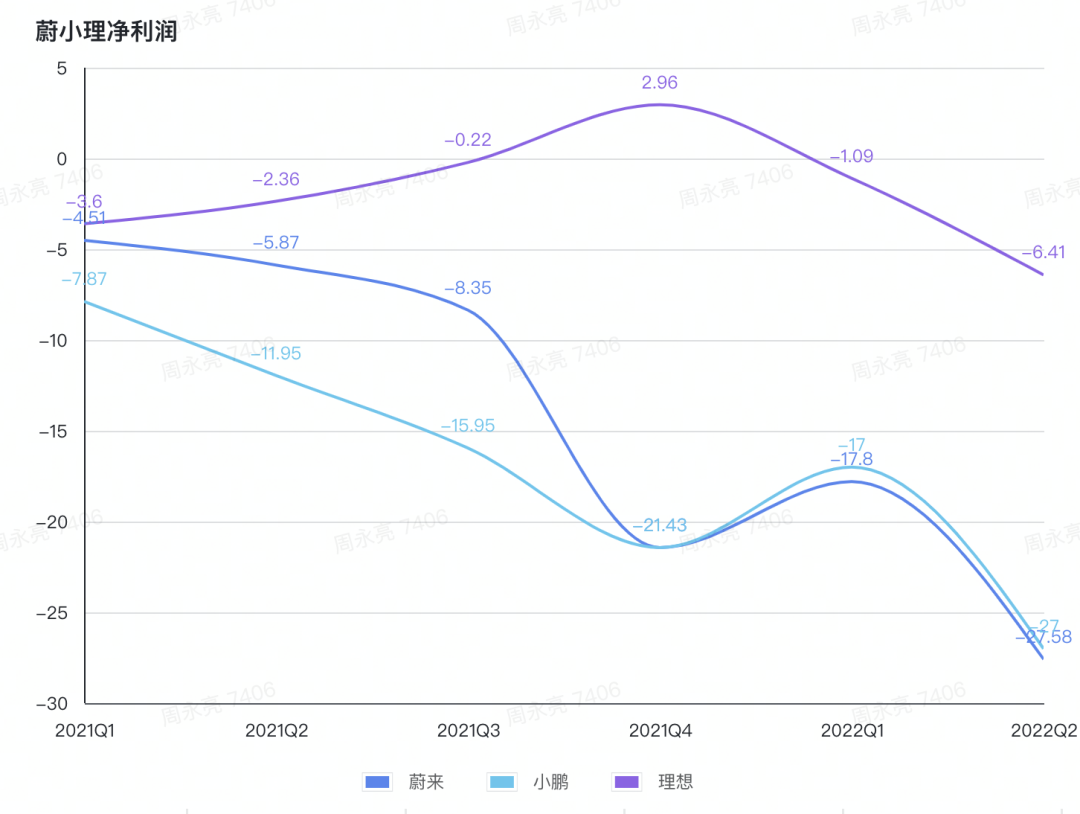

除了交付量增速放缓,另外一个值得注意的点是,蔚来的净亏损在进一步扩大。财报显示,蔚来上半年亏损 45.7 亿元,同比增长 337%,已经超过 2021 年全年亏损额(40.17 亿元),在蔚小理三家中亏损*。其中,第二季度净亏 27.58 亿元,较 2021 年第二季度扩大 369.6%,较 2022 年*季度扩大 54.7%。

导致蔚来巨额亏损的「元凶」,并不是上游原材料成本上涨,而是蔚来激进的策略。上半年,蔚来在研发费用与销售、行政及其他费用分别为 39.11 亿元和 42.97 亿元,较去年同期分别增长 149.7% 和 59.44%。这两项费用合计达到 82.08 亿元,占营收比例达到 40.63%,相比去年同期的 27.84%,提升了大约 13 个百分点。

其中,研发投入方面,蔚来在 2022 年第二季度的研发投入为 21.5 亿元,与 2021 年第二季度相比增长了 143.2%,与 2022 年*季度相比增长 22.0%。这主要跟新产品的推出,和新技术的研发有关。

研发投入让蔚来在科技创新方面有所突破,包括智能底盘域控制器 ICC、自动驾驶技术 NAD、电池等领域。其中,全栈自研的智能底盘域控制器 ICC,是中国*全栈自研智能底盘域控制器,二季度期间,率先搭载智能底盘域控制器 ICC 的 ET7 陆续交付用户。

02

小鹏:「技术男」

要回归商业

相比蔚来的大幅「降速」,小鹏依旧保持着「*」的头衔,但它也有自己的「烦恼」。

从 2021 年 Q3,小鹏在交付量上超越蔚来,并在此后连续 4 个季度占据造车新势力的榜首位置。今年上半年,小鹏总交付量为 6.9 万辆,同比增长 124%。其中,二季度小鹏汽车交付 3.44 万辆,同比增长 98%。

这也给小鹏带来了营收的大幅增长。具体来看,小鹏汽车上半年总收入为 148.91 亿元,同比升 121.9%。其中,汽车销售收入为 139.37 亿元,同比升 118.0%,平均每台销售单价 20.2 万。

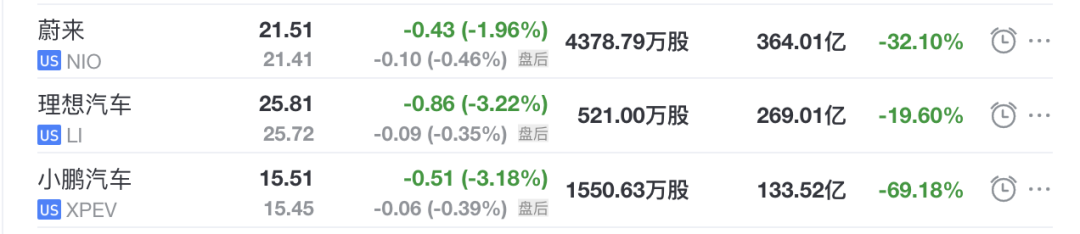

不管是销量增速,还是营收增速,小鹏在三家中都是最快的。但这似乎未能打动资本市场。截至 9 月 15 日纳斯达克收盘,小鹏市值为 133.52 亿美元,只有蔚来(364.01 亿美元)1/3,理想(269.01 亿美元)的 1/2。今年以来,蔚来、小鹏、理想股价分别下滑了 32.1%、19.6% 和 69.18%。

背后的原因是:小鹏虽然在「量」上有了提升,生产运营的「质」却改善不大。上半年,小鹏汽车净亏损达到 44 亿元,同比增长 220%(超过营收增速 121.9%),仅仅略微低于 2021 年全年的 48.6 亿元。

其中,小鹏汽车在二季度净亏损为 27.01 亿元,环比*季度扩大 58.8%,同比更是扩大了 126.1%。即便减去 9.38 亿元的外汇交易亏损,小鹏今年二季度的净亏损也达到了 17.71 亿元,相比于去年同期和今年一季度也分别扩大了 48.2% 和 4.1%。对此,小鹏表示,这主要是由于毛利率下降和经营费用增加所致。

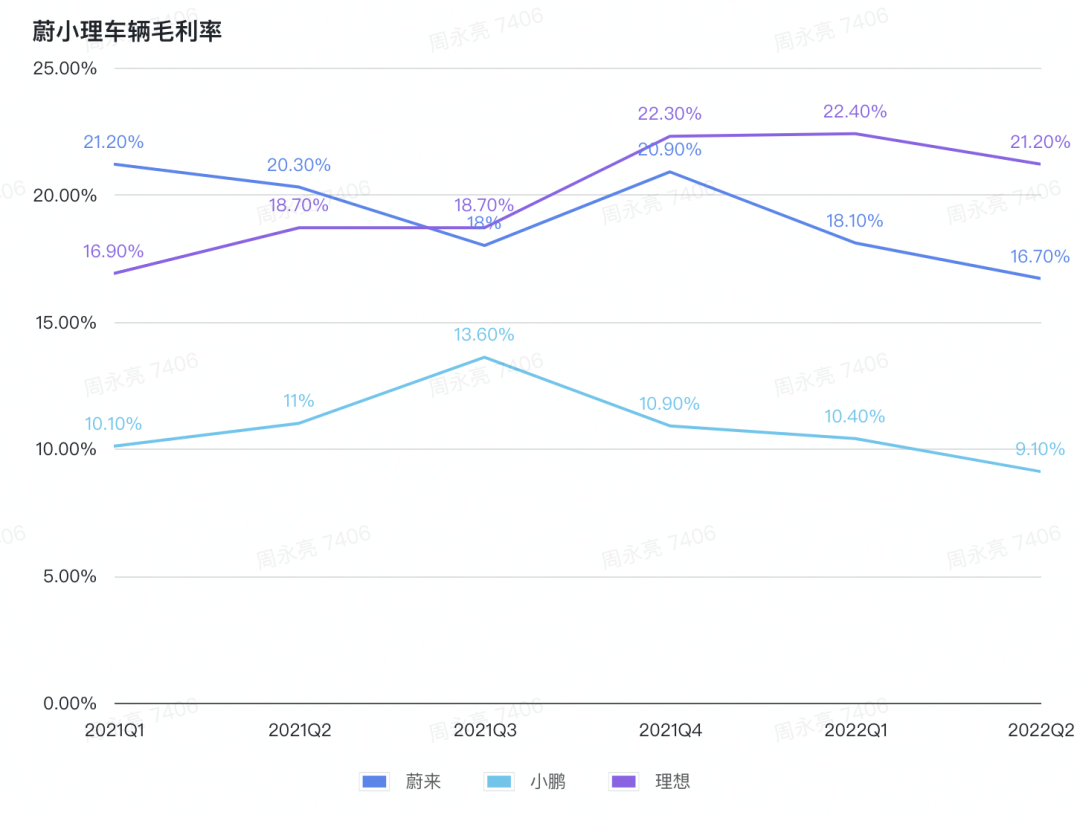

财报显示,小鹏在二季度的汽车毛利率为 9.1%,同比减少了 1.9% 个百分点,环比一季度下降 1.3 个百分点,远低于蔚来(16.7%)和理想(21.2%)。

这主要受二季度电池原材料成本上涨影响,而且 5 月底前交付的都是没涨价的车型。今年 3 月左右,新能源车企掀起了一波涨价潮。期间,小鹏汽车宣布全面涨价,三款主力车型均在涨价之列,幅度在 1 万到 3 万左右。然而,新的价格订单直到 5 月下旬才交付。所以小鹏汽车无法通过价格调整,完全收回成本。

还有一个很重要的原因是,小鹏汽车的产品结构发生了变化。目前,小鹏汽车的产品矩阵包括 G3、P5、P7 三款车型。其中,除了 P7 车型,G3 及 P5 定位中低端。在二季度,毛利更高的 P7,销量和占比都有所下滑。

上半年,小鹏 P7 交付量为 3.54 万辆,P5 为 2.33 万辆,G3 为 1.02 万辆。其中,一季度交付车型结构中,G3 占比 18%,P7 占比 56%,P5 占比 30%。二季度在交付量相差不大的情况下,最贵的 P7 车型占比缩减至 46%,G3 和 P5 则分别涨至 32% 和 22%。

如果再深挖一层的话,可能跟小鹏的战略有关。小鹏给人的印象更像是个「技术男」,主打科技和智能化,在城市 NGP 和 800V 电压增压等领域处于*地位。但它要面临的问题是,如何能*限度发挥技术创新的吸引力,特别是在高端大众市场?

近期的一个例子,作为小鹏较为看重的走量产品 P5,配备了激光雷达+高阶辅助驾驶,代表了小鹏科技实力的体现。但就销量表现来看,这一车型自去年第三季度交付后,销量的增长逐渐放缓,目前小鹏 P5 月销量始终在 5000 辆左右,远低于预期。在二季度,甚至出现了 P7 销量下滑,P5 销量也没有跟上的现象。

对小鹏来说,更难的时刻可能是在三季度。财报显示,小鹏给出的三季度交付指引是 2.9 万到 3.1 万辆,考虑到小鹏汽车 7 月份销量为 1.15 万辆、0.96 万辆,意味着 9 月的交付量在 1 万辆左右。这对于上半年月平均交付 1.15 万辆的小鹏来说,这个数据相当保守。

对此,摩根士丹利发表报告表示,小鹏汽车二季亏损扩大至 27 亿(对比今年首季亏损 17 亿元),同时预期三季度汽车交付量将在 2.9 万至 3.1 万辆,即按季度环比跌 10% 至 16%,有关跌势令人意外。

相比小鹏,蔚来和理想给出的交付指引更加乐观。新车开售的蔚来,预计三季度交付量在 3.1 万到 3.3 万辆,同比增长 26.8% 至 35%,营收在 128 亿元到 135.98 亿元。按照目前 7、8 月共计 2.2 万辆的成绩来看,9 月份蔚来仍将维持在 1.1 万辆左右的水平。

同时,在此基础上,李斌表示下半年交付 10 万辆的目标保持不变,这意味着四季度蔚来要冲击月均 2W+的销量。李斌更直言「四季度每个月都是记录」;理想汽车预计交付量在 2.7 万到 2.9 万辆,营收在 89.6 亿元到 98.6 亿元。

03

理想:超级产品

经理加码技术

不同于蔚来发力用户关系,小鹏硬磕技术,理想汽车给人的感觉是「超级产品经理」,通过极强的产品定义能力,切入智能化大三排 SUV 的蓝海市场,并通过*的性价比,迅打造爆款。同时,理想企业从最开始就特别强调成本效率,也是三家中最接近盈利平衡点的公司。

但近期,理想汽车也面临着销量下滑的阵痛。2022 年上半年,理想汽车实现了 6.04 万辆的交付量,同比增长 100%,在蔚小理中排名第二。

总体来看,上半年数据不错。不过,具体拆解后发现,二季度交付 2.87 万辆,环比下滑 9.55%;营收为 87.3 亿元,环比下滑 8.68%。在蔚小理三家中,理想汽车的交付量环比下滑幅度*,蔚来和小鹏仅仅环比下滑 2.8%、0.4%。

这主要是受到今年 4 月上海疫情的影响,多数新能源厂商当月销量都腰斩,理想在当月只交付了 4167 辆,环比下跌 62%。相比之下,蔚来和小鹏的交付量为 5074 辆和 9002 辆,环比下滑 49% 和 42%。

控制亏损方面,理想一如既往表现优秀。上半年亏损 6.52 亿元,虽然同比增长 9.5%,但表现远远好于蔚来(45.7 亿元,337%)和小鹏(44.02 亿元,220%)。

理想汽车是怎么做到的?除了更高的毛利率,还因为运营费用更少。在蔚小理中,理想是*一家汽车毛利率超过 20% 的车企。其中,二季度理想的汽车毛利率为 21.2%,环比下滑 1.2 个百分点,也是三家中下滑幅度最小的。同期,蔚来和小鹏的汽车毛利率为 16.7% 和 9.1%,环比下滑 1.4 个和 1.3 个百分点。

在费用方面,今年上半年,理想合计金额达到 54.34 亿元,占营收比例为 29.7%,整体与去年基本持平,低于蔚来和小鹏的 40.63% 和 38.9%。这也意味着,理想汽车还是三家造车新势力中经营效率最高的。其中,研发费用与销售、行政及其他费用分别为 29.06 亿元和 25.28 亿元,较去年同期分别上涨 148.8% 和 87.96%。

这里有一个很重要的变化,就是理想的研发在加速,相关费用已经超过了小鹏汽车,在三家中排名第二。上半年,理想汽车的研发费用为 29.06 亿元,同比增长 148.8%,增速超过营收(112.4%),接近去年整年的研发费用(32.9 亿元)。其中很大一部分原因,在于理想 L9 的发布,以及理想在自研辅助驾驶能力上的投入,加速研发团队的扩张。

相比之下,小鹏上半年的研发费用为 24.86 亿元,同比增长仅有 77.8%,低于营收增速(121.9%)。

不过,理想汽车也并非没有隐忧。理想汽车通过精准的产品定义,打造出爆款产品,从众多新势力中突围。如今,理想似乎也开始遭遇内部「蚕食」。

从今年 6 月 L9 宣布上市后,理想 one 的交付量就很能说明问题。理想汽车总裁沈亚楠表示,「在 L9 车型进入零售中心让顾客试乘试驾之前,理想 ONE 的订单没有受到任何影响。我们也有些惊讶地看到,当顾客到店试乘试驾理想 L9 后,有些本计划购买理想 ONE 车型的顾客,最后选择了理想 L9,尤其是对于购车预算相对灵活的顾客。」

数据显示,理想汽车 7 月实现交付 10422 辆,但 8 月只交付新车 4571 辆,同比下滑 51.54%,环比下滑 56.14%。销量大幅下挫的同时,理想汽车还遭遇了消费者强烈质疑,原因是理想 ONE 终端降价两万元后,被曝出停产停售消息,全新改款替代车型为即将上市的理想 L8。

目前来看,蔚小理都在加速导入新的产品,蔚来有 ET7、ET5、ES7,小鹏有 G9,理想有 L9。但如今的新能源市场,已经不再是蔚小理的「独角戏」,而是处于一个「春秋时代」。除了风格鲜明的「蔚小理」,销量*的比亚迪、特斯拉,长安、吉利、长城等传统车企也在加速布局,增速也并不比新势力弱。新势力不再人们想象的那么「新」,老势力也并不那么「老」,它们正在变得越来越像对方。

【本文由投资界合作伙伴微信公众号:极客公园授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。