继法拉利和阿斯顿马丁之后,另一豪华汽车品牌也即将登陆资本市场。

9月19日,大众集团旗下保时捷品牌正式披露招股书,计划将于9月29日在法兰克福交易所挂牌上市。据电厂了解,为了向旗下经典车型保时捷911致敬,保时捷将发行总计9.11亿股股票,其中,优先股与普通股各占一半,本次IPO将公开配售25%的优先股,每股定价76.5~82.5欧元。

按此计算,保时捷对应的估值区间在700亿欧元~750亿欧元,低于大众集团此前预计的最高850亿欧元估值,即便如此,后者仍将通过本次IPO募集多达94亿欧元的资金,并且,还拥有10%~15%的超额配售权,而保时捷也或将因此同时摘得德国史上第二大IPO及欧洲第三大IPO的桂冠。

不过,面对估值缩水的保时捷,市场却态度暧昧。从基本面来看,*的盈利能力是保时捷*的吸引力。2022年H1,相较于营业利润同比下滑8%的大众汽车,保时捷的营业利润同比增长25%,单车净利润相当于宝马和奔驰的三倍,并且,保时捷预计全年营业利润率将达到18%。

问题是,抛开保时捷的盈利光环,这一上市计划背后可谓隐忧重重。

01、内部治理存疑 保时捷IPO遭遇劝退潮

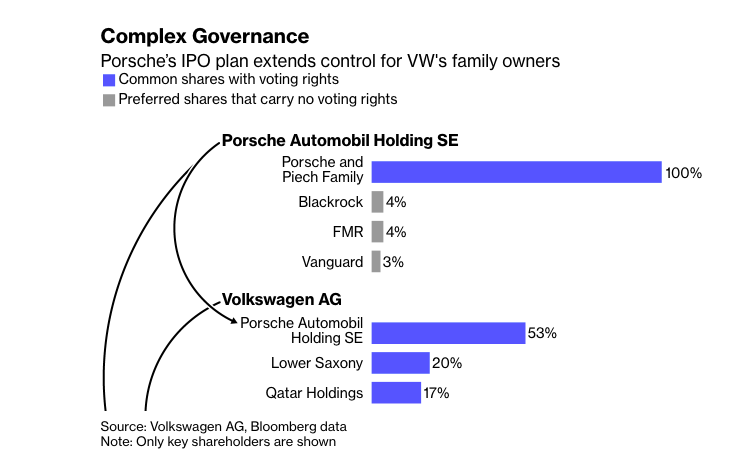

对于投资者来说,即便已经站在IPO的大门外,保时捷从来不是一家完全意义上的独立公司。其中,大众集团与保时捷的复杂关系以及背后两大家族的利益纠葛是*的劝退因子。对此,大众集团的股东德嘉投资的战略负责人Ingo Speich表示,外界对这两家公司的治理结构缺乏信心。

事实上,打破这种信任的是一段跨世纪的纠缠史,而历史的源头则是一位名叫费迪南德·保时捷的工程师,后者不仅是大众集团的奠基人也是保时捷的缔造者,甚至一度还服务过戴姆勒公司,上个世纪,曾风靡一时的国民神车甲壳虫便是出他之手。此外,费迪南德还是轮毂电机的发明人,并在1900年推出了全球*台电动车。

作为费迪南德的第二代接班人,儿子费利·保时捷继承了他的技术基因,并在甲壳虫的基础上设计了保时捷356,此后更是一手将保时捷AG公司发扬光大。女儿路易丝·保时捷及女婿安东·皮耶希则聚焦大众集团在奥地利等地区的经销网络,后来也发展成为一家综合服务商保时捷萨尔兹堡公司。

随着费迪南德家族延续到第三代,双方之间却出现了不可调和的矛盾,而导火索则是外孙费迪南德·皮耶希与孙子戈尔德·保时捷妻子的私情。1971年,皮耶希与保时捷两大家族为了调和矛盾,决定共同成立保时捷控股来掌控公司,并将保时捷萨尔兹堡的运营交给独立的第三方。

不过,双方之间的矛盾并未就此消解。一方面,随着业务往来不断,保时捷萨尔兹堡与大众集团的交集越来越多。另一方面,此前被家族边缘化的费迪南德·皮耶希,从奥迪研究部门做起,最终却成为了大众集团的掌门人。家族内部再度开始暗流涌动,保时捷与大众集团也由此开启了长达8年的商战角逐。

2012年,保时捷企图收购大众集团未果,最终却被后者反收购。作为这一中场战事的结果,大众集团拿下了保时捷AE 100%的股权,成为后者母公司,而保时捷控股则掌握了大众集团31.4%的股权和53.3%的投票权,成为后*的股东。这意味着,两大家族最终还是被强行绑上了同一战车。

2019年,造成家族分裂的关键人物,费迪南德·皮耶希中风去世,但家族内斗也并未消停,甚至就在保时捷上市前夕,大众集团CEO赫伯特·迪斯突然被下课,接替者正是保时捷现任CEO奥博穆,某种程度上,保时捷家族暂时扳回一城,而在分析师看来,这可能也是多方妥协的结果。

毕竟,裹挟在电动化浪潮中的大众集团也没有太多选择。2021年12月,大众集团宣布未来5年将投资1590亿欧元用于推动电动化转型,2030年旗下纯电车型销量占比将达到50%。如此庞大的计划,单靠大众集团自身的力量显然难以完成,几乎是同时,保时捷被传出启动上市计划。

与此同时,双方还推出了一项股权交易计划,大众集团将以7.5%的优先股溢价,向保时捷控股出售约12.5%的保时捷AG普通股,由此,后者时隔10年再度拿回保时捷AG的控制权,大众集团则累计获得多达195亿欧元的资金,其中,近一半资金将用于向包括保时捷控股在内的股东派息。

对此,很多投资者并不买账。晨星高级股票分析师Richard Hilgert指出,由于股权和治理结构的交叉,大众与保时捷内部可能出现利益冲突。根据招股书显示,作为双重CEO的奥博穆将在两家公司之间以50:50的比例分配工作,并从2023年开始从大众与保时捷分别领取60:40的薪酬。

“此举或将与保时捷谋求独立的目标背道而驰,甚至加剧外界对其内部治理的担忧”,伯恩斯坦分析师Daniel Roeska表示。此前,伯恩斯坦曾发起一项投资调查,结果显示,超七成的投资者对于奥博穆的双重身份持负面看法,甚至有超过四成的投资者建议推迟或取消保时捷的IPO计划。

02、电动化渗透率不足14% 新车或延迟上市

除此之外,保时捷的电动化进程也是投资者的关键考虑因素。

作为一家脱胎于赛道的豪华品牌,保时捷旗下产品主要以性能著称。从1931年成立以来,保时捷相继推出了911、Panamera、Cayenne、Macan等系列车型。由于一直站在技术前沿,相较于宝马、奔驰甚至同属于大众集团旗下的奥迪等豪华品牌,保时捷对于汽车的电动化趋势更为敏感。

早在2010年,保时捷就发布了911 GT3 R混动超跑。不同于丰田等主打节能的混动技术,保时捷的这套混动模式更加聚焦性能。2014年,保时捷依托于这套混动技术,推出了对应的量产车型918 Spyder,这款车也因此成为*辆在纽博格林北赛道跑进7分内并拥有全球上路许可的量产车。

虽然电动化进程起步较早,但保时捷的整体转型节奏较慢,旗下*纯电车型Taycan直到2019年9月才上市。这款售价最高达到183.8万的新车,搭载了保时捷自研的800V超快充架构,充电4分钟,续航达到100公里,而有接近保时捷的人士表示,这一高压充电桩的造价成本高达200万。

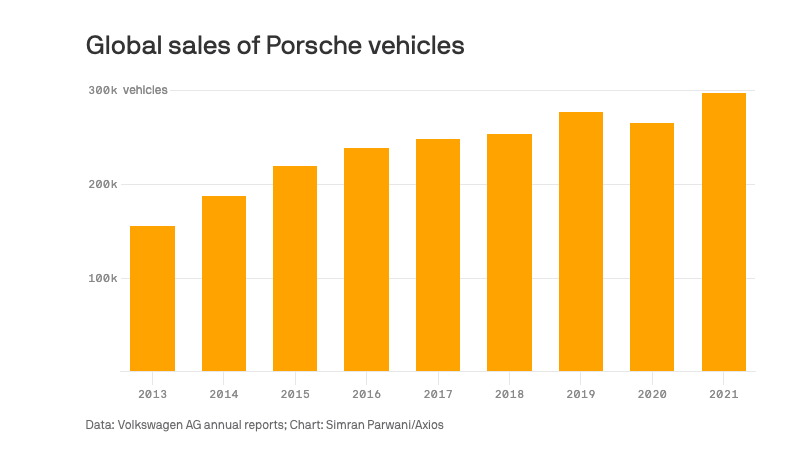

除了产品及成本的影响,由于保时捷较强的性能属性,用户对其电动车的接受度不高。2021年,保时捷在全球的总销量首次突破30万,达到 30.2万辆,而电动车的占比不足14%。其中,作为保时捷*单一市场,2021年,保时捷中国的总销量为9.6万辆,电动车的销量占比却仅为7.6%。

更令市场担忧的是,保时捷在中国还频频遭遇自燃事件。9月5日,一辆保时捷Taycan在苏州吴中区一家商场附近撞上护栏后引发大火,而事故发生后车门却因强制下电而无法开启,最终造成车内两人不幸遇难。事实上,这是今年6月份以来,保时捷Taycan在中国市场发生的第三次自燃事故。

不过,这也无法阻挡保时捷的电动化意志。相较于大众集团的2030 NEW AUTO战略,保时捷设定了一项更为激进的目标,2025年,电动车销量占比达到50%,2030年,电动车销量占比达到80%以上,并且整体实现碳中和。按照奥博穆的说法,在全面电动化的过程中,911也不会是例外。

“保时捷和大众集团的管理层都坚信,简单试水比全面电动化的风险更大”,奥博穆表示,除了Taycan及Taycan Cross Turismo之外,今年还将发布纯电版Macan。但近期有消息称,由于大众集团的软件开发进度落后,这一上市时间会将延至2024年,同样被推迟的还有同样基于PPE平台打造的奥迪Q6 e-tron。

对于电动化进程,奥博穆却颇有信心。此前,他曾表示,单凭911和718两款车的电动化,保时捷就能达成50%的目标。但现实却不容乐观。2022年上半年,受疫情反复及上游供应链的影响,保时捷在全球的总销量为14.6万辆,同比下降5%,其中,中国市场总销量更同比下滑了16%。

面对通货膨胀、能源短缺、经济衰退在内的市场因素,不少分析师表示,这也会进一步拖累投资者对保时捷的信心。毕竟,包括法拉利及阿斯顿马丁在内的众多汽车股价均在今年的市场震荡中遭受 重创。一个显而易见的事实是,9月19日,保时捷提交招股书之后,大众汽车的股价却反应平淡。

但仍然有不少投资者选择用脚投票。根据保时捷的披露,包括卡塔尔投资局、挪威主权投资基金、普徕仕、阿布扎比ADQ在内的基石投资者已经认购了40%的优先股。对此,挪威主权投资基金首席合规官Carine Smith Ihenacho表示,“这笔投资的投票权比我们想象的少得多,但拥有投票权也并不是施加影响的*方式。”

【本文由投资界合作伙伴电厂授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。