一些与SHEIN合作数年的供应商发现,如今的SHEIN,自己有些“高攀不起”了——单量越来越少,越做越亏。

服装供应商小余是其中之一,他今年甚至接到过SHEIN总量只有25件的订单。

他们推测,这或许与SHEIN从垂直女装独立站转向全品类的综合电商平台相关。换言之,这是SHEIN转型在供应端引发的震荡。关于这一推测的一个佐证是,SHEIN开始向品牌商家抛出橄榄枝,并向多品类扩张。

短短几年时间,它从档口拿货的独立站卖家,迅速发展为巨型独角兽,半年销售额超千亿元人民币,不仅取代Zara在全球快时尚领域的“一哥”地位,估值还一度达到千亿美元,仅次于Space X和字节跳动等明星公司。

这似乎给跨境电商商家们提供了一种可能的发展路径,越来越多品牌希望成为第二个SHEIN。

而SHEIN却不想再重复自己。如今,它试图冲破现状,朝平台方向发展。

SHEIN谋转型:向平台化电商狂奔

春江水暖鸭先知,*感受到SHEIN变化的是供应商们。

年初开始,小余接到的SHEIN订单数量明显减少,“去年首单还有300件,今年只有100件”。小余向《天下网商》展示的最新一笔订单,从S码到XXL码加起来只有25单。

不少供应商也面临同样处境:订单越来越小,品控却越来越严。小余最近一批货返工两次还是被SHEIN退回,“现在动不动就扣钱,我最狠的一次罚了一万,才几十件衣服。”

虽然以往为SHEIN供货利润会被压到很低,但因为上新频率高,并且可以迅速打出爆款,供应商仍然积极接单。而今年SHEIN上新速度也在放缓,“算下来是亏的”。

两年前,小余在广州沙河做服装档口时,SHEIN主动找过来合作,“那时候都没人搭理他们。”现在,小余身边已经有供应商因为承受不起损失,选择退出SHEIN的供应链体系,而他打算先熬过这一年再看看。

SHEIN一边不断抬高供应商门槛,另一边却向品牌商家伸出橄榄枝。

9月中旬,《天下网商》参与的一场线上招商直播中,SHEIN的招商经理重点介绍了OBM模式,即代工厂经营自有品牌。和小余这样的ODM纯代工供应商不同,OBM商家要拥有自主注册品牌商标。SHEIN明确表示,会优先对接已有海外商标的商家,或者国内电商头部品牌,并且招商品类也从女装扩展到男装和童装。

在招商宣讲中,SHEIN方面表示会向入驻商家“传功”,包括为入驻商家导流、模特照视觉提升、销售和流行趋势分享和商家学习中心等运营扶持。

显而易见,SHEIN在朝着整合跨境服饰卖家的平台化方向转型,近期还计划在美国建立三个大型配送中心,以缩短配送周期。有不少卖家表示,SHEIN未来的对手已经不是其他快时尚品牌,而是平台电商。

“SHEIN模式”行不通了?

部分业内人士认为,SHEIN走向平台化,是选择了一条“更难”的路。

难,是相对原先成熟模式的“简单”来说的。在原先模式上,SHEIN如鱼得水,甚至有了“SHEIN模式”一说。

2012年至今,短短10年间,SHEIN从一家快时尚女装独立站(跨境电商独立站,即不在电商平台开店,而是自己做个独立网站)起家,以同行望尘莫及的速度,发展为全球最潮的网红品牌,2020年营收达到近100亿美元,连续8年增速超过100%。

去年SHEIN的全球销售额更是超过ZARA,二季度在美国手机移动端安装量又超过亚马逊。

2013年至2020年,SHEIN完成5轮融资,估值超过150亿美元,投资方包括红杉中国、IDG、环球老虎等一线机构。今年4月外媒报道称,SHEIN正进行至少10亿美元的第6轮融资。本轮融资如顺利完成,SHEIN估值将达到1000亿美元,超过ZARA母公司Inditex的市值。

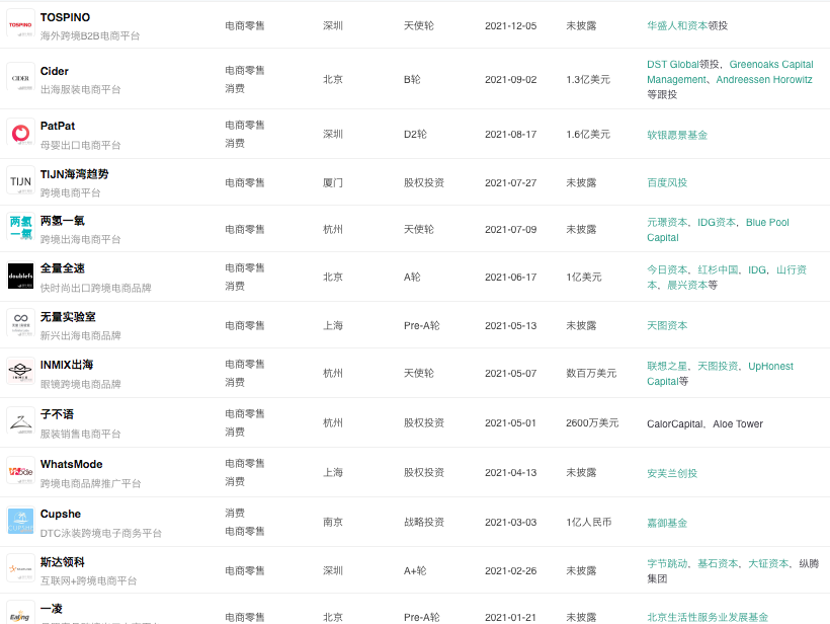

无数中小卖家,甚至大厂,都想做出第二个SHEIN。2020-2021年,出海电商平台频繁获得融资。《天下网商》根据烯牛数据等来源的不完全统计,有至少20家出海电商平台获得融资,规模至少10亿美元。

其中Bloomchic、Commense(心潮无限)、Cider、Doublefs、两氢一氧、BOUNDLESS(无疆跨境)等品牌,都是对标SHEIN的快时尚DTC(直面消费者)品牌。

数据来源:烯牛数据

但第二个SHEIN并没有出现。

“近两年有不少DTC卖家成功融资,但想要达到SHEIN这种规模几乎不可能。”独立站卖家胡天身边几家试图模仿SHEIN的卖家,“做了一两年,没法继续烧钱就停了”。即便是大厂级“学徒”,如字节跳动的跨境女装独立站Dmonstudio,成立不久也很快偃旗息鼓。

SHEIN模式有其独特性,低价和网红营销是其一,抓住时代也是其中关键。其能在海外快速起量,抓住了金融危机时、美国中产消费降级的需求,也抓住了2020年后,全球新冠肺炎疫情带来的电商机遇期,以及伴随Facebook、Instagram等社交网络发展而来的广告投放、KOL种草流量红利期。

时过境迁,海外营销环境已经发生极大变化,与网红合作的门槛大大提高。一位速卖通跨境卖家告诉《天下网商》,“现在做独立站前期投入太大了,主要是引流成本居高不下,转化也不一定高。”

他人难造第二个SHEIN,再来一遍,SHEIN也很难再造自己。

内忧外患,SHEIN必须转身

SHEIN的核心竞争力,即多年经营的供应链管理,没有多年“内功”的修炼难以复制。

SHEIN最早成立于2008年,起初主要从事跨境婚纱业务。2012年起,SHEIN向快时尚女装转型,并下大力气整合上游供应商,建立起一套由数字系统管理的供应链体系。2015年,公司正式改名为SHEIN,并将供应链中心从南京搬到聚集上百家制衣厂的广州番禺。

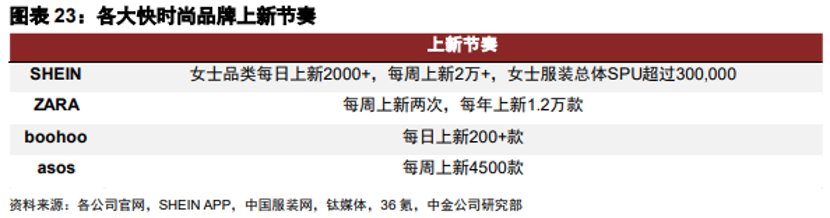

快时尚品牌“唯快不破”。SHEIN曾经能很快赶超ZARA,就在于做到了比ZARA还快。据中金研报,SHEIN一款新品从设计到成品只需要7-15天,每周上新SPU(标准产品单位)可超2万个。“这个周转速度超过了全球任何一家快时尚公司”,胡天说。

支撑起SHEIN的则是其身后高速运转的柔性供应链体系,也就是由一套MES(制造执行系统)管理系统整合起来的几千家供应商。依靠回款周期短、流量稳定、打造爆款能力强等优势,SHEIN将广州番禺一半以上的服装档口整合进这一体系。

所有供应商的产能、生产进度会实时上传到系统,系统再根据数据分析,决定每批新款的订单数并派发给供应商。在成品加工环节,SHEIN交货周期可以压缩到3-7天,发货时效低于40小时。

这个高效的供应链体系,成就了SHEIN被业界反复提及的“小单快反”模式,也就是每款新品先只生产几百件进行测款,再根据销售表现迅速调整产量。

但是,这套供应链体系正在面临日益增多的质疑。高速运转的供应链,在欧美年轻人眼中是存在强迫劳动的“血汗工厂”;低价走量的模式到底是和供应商一起成长,还是透支工厂的生产能力还有争议;低价服装造成的浪费和环境污染,以及快速推新无法避免的设计抄袭问题,也使SHEIN频频受到批评。

除了外部受到的压力,从自身增长角度来说,“低价+流量“的增长模式也逐渐摸到天花板。

据36氪报道,SHEIN今年上半年销售额超过160亿美元(折合人民币1107.2亿元),同比增速超50%。但实际上,这几乎是SHEIN近五年来*增速——2016-2021年间其复合年均增长率超200%(据中金研报)。SHEIN需要找到新的增长点并提高利润率。

向平台型跨境电商转型,成为SHEIN不得不做的选择——相比于单纯卖货,做整合品牌的平台规模延展性更大、更具想象力,也是资本市场更爱听的故事。

小余了解到,SHEIN逐渐放慢节奏,提高对供应商的要求,是“内部在进行整改”。虽然SHEIN多次否认外界传出的IPO计划,但胡天从SHEIN投资人处了解到,“肯定要上市的,SHEIN一直都在为上市做准备,必须先解决一系列合规问题”。

同时SHEIN还在朝海外线下市场延伸,线下快闪店已在巴黎、里约热内卢、墨尔本等多地开业。

但就像对中国跨境商家来说,“SHEIN模式”知易行难,“SHEIN 2.0”想要在巨头林立的跨境平台中,再次上演曾经的神话,同样并非易事。

【本文由投资界合作伙伴天下网商授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。