氢都氢谷氢走廊,枢纽高地产业群——氢能源的风浩浩荡荡,氢能源的火燃遍神州大地。

敏感的人或许已经留意到,全国34个省级行政区中,已有29个省(市、自治区)公布了涉氢政策。氢能相关企业超3900家,超过20%的企业是在一年之内成立。

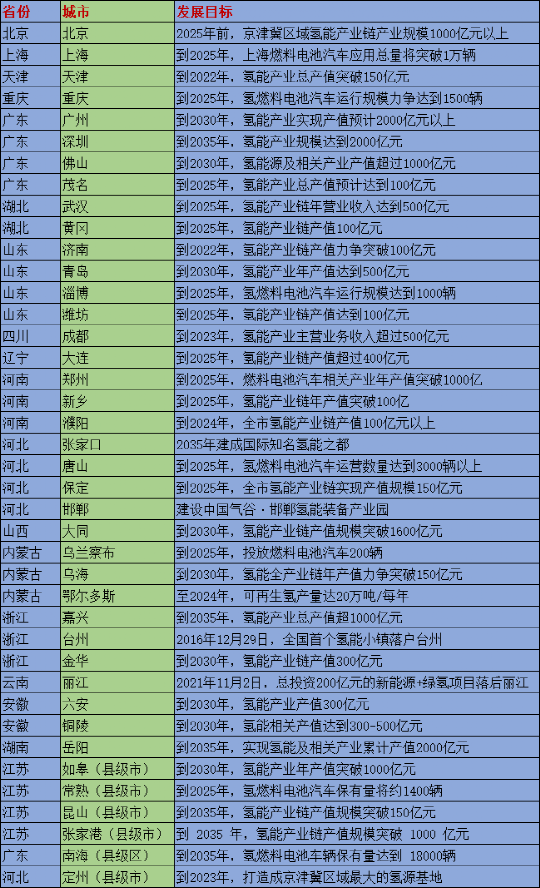

北京、上海、广州、深圳、苏州、嘉兴、郑州、张家口……越来越多的城市摩拳擦掌,争夺这场氢能源革命的C位。

浪潮,还从一二线城市向小县城蔓延。如皋、常熟、张家港、南海、定州……听都没听过的十八线县城,也在百亿级氢能产业的梦想上蒙眼狂奔。

各地打造氢能源的野心,从不断膨胀的产业园数量中可见一斑。

截至2022年7月,中国60%的省份已着手打造氢能产业园,规划在建或已开园运营的氢能产业园约56座。

政策接踵而至,企业大步跟上,投资者蠢蠢欲动。

风口之上,氢都四起。遵义的酒、宁德的锂、赣州的矿,一个产业盘活一座城市的故事令人热血沸腾。而这一次,氢能源的造富故事,将要在什么地方上演?

01

2021年9月,财政部、工信部、能源局等联合发布《关于开展燃料电池汽车示范应用的通知》。

通知要求,申报城市“在全国范围内选择产业链上优秀企业所在城市进行联合”,这意味着各申报城市能够打破行政区域限制,按需组建战队。

经多轮专家评审,北京、上海、广东三个城市群率先脱颖而出,于2021年9月获批,河南、河北两个城市群也在2021年底获批。

随后各地“呼朋引伴”组建“氢能朋友圈”,北京拉上了天津、河北,上海喊上了江苏、浙江,佛山带上了一众大湾区兄弟。

一个有趣的细节是,山东淄博,竟然默默登上了五大城市群名单,成为全国*一个受此争抢的城市。

如果说,淄博与北京、河南、河北还有些许位置优势,但连上海、广东都要力邀淄博加盟,淄博到底藏着什么秘密?

想知道淄博为什么抢手,就不得不提到困扰各地的“氢气焦虑”。

发展氢能源,首先得有“氢气”。照理说,中国该不缺氢气。早在2020年,中国就已成为全球*的氢气生产国,2021年氢气产量已经突破3300万吨。

3300万吨是什么概念?一台氢能源燃料电池轿车百公里氢耗不过1公斤,公交车5-10公斤之间。3300万吨的氢气,足够1万辆氢能源公交车,跑上3300万公里,绕地球825圈。

但“有”,并不代表“能”。

可以看下我国氢气年产量超过300万吨的省份有哪些?内蒙、山东、新疆、陕西、山西。

发现共同点了么?这些氢气产能大省,全都在西北和华北。

再看看以氢燃料电池汽车为代表的下游应用市场在哪,就会发现其中的“错位”。

截至2022年4月30日,新能源汽车国家监测与管理平台累计接入氢燃料电池汽车8198辆,其中广东、上海两大城市群,合计占比就达到了50%以上。

未来,氢能源和燃料电池车的应用场景,或将进一步向华东、南方等发达城市集中。

这种“产销分离”的氢能源格局,让有氢的地方考虑怎么用氢,没氢的地方纠结怎么找氢。

此时,北上广摊开全国地图,终于发现了山东淄博是多么的宝藏。作为全国老工业基地,淄博过去的主要产业是石油化工。而石油化工产业,可以产生丰富且廉价的工业副产氢。

根据官方统计口径,当前淄博年产氢气48万吨,富余氢气8.8万吨能够外供。而这富余的8.8万吨氢气,可满足2.2万—2.9万辆氢燃料电池车年用氢需求。

考虑到当前全国的氢能源燃料电池车也不过8000余辆的规模,这么看,淄博乘风而上,成功逆袭也不足为怪了。

02

在“谁是中国氢能源之都”的问题上,上海是另一个被频繁提起的选项。

目前来看,虽然淄博拥有掌握氢燃料电池核心部件“质子交换膜”技术的企业东岳集团,也在发力布局氢能源全产业链,但上海在氢能源方面的先发优势,却不是淄博可以比拟的。

2001年,光伏在国内刚刚冒头,施正荣在无锡市政府的支持下创办尚德。而不远处的上海,上汽集团、同济大学等企业、高校、研究机构便已组成项目组,聚焦更具未来感的氢能源燃料电池轿车项目。

短短两年后,全*辆燃料电池汽车“超越一号”在上海研制完成,这是一辆外形平凡的桑塔纳,却由时任上海市常务副市长的蒋以任亲自驾驶。

不过这款车比起实用性,更偏向概念性。当时,对于氢燃料电池汽车何时才能真正“走上大街”,人们心里还没有明确答案。

20年后的今天,上海氢能源产业链已今非昔比。上海城市群内氢燃料电池汽车累计接入量超1500辆,全上海已建成 10 座加氢站和近30公里的输氢管道,并计划在2025年实现燃料电池汽车保有量突破1万辆,氢能产业链产业规模突破1000亿元。

工信部列出的氢燃料电池汽车需要取得突破的八大核心零部件,上海已经实现了完整布局,不仅燃料电池系统处于国内*梯队,电堆、膜电极、双极板等核心部件,在国内均具有较强竞争力。

而在应用端,上海上汽集团、申龙、万象等车企,基本实现燃料电池乘用车、客车、货车等车型全覆盖。

但“资优生”上海,却被狠狠卡在了上游制氢环节。

今年6月份发布的《上海市氢能产业发展中长期规划(2022—2035年)》中,首次披露了上海的氢气“家底”——工业产氢供氢能力近50万吨/年。

若以全国3300万吨的氢气年产能计算,上海的供氢能力约占到全国的1.5%。虽然算不上家底殷实,但也不能算是一无所有。

50万吨的氢气,起码也能供应10万辆氢燃料电池车奔跑在上海的道路上。但理想很丰满,现实很骨感——关键就在于,这些氢气,并不能完全用于氢燃料电池领域。

氢气制备方式按照原料来源,主要分为化石燃料制氢、工业副产制氢和电解水制氢。但目前全球生产数千万吨氢气中,绝大部分是作为工业原料进行使用。

因为氢气是重要的化工原料,合成氨、合成甲醇、原油提炼等等均离不开氢气,在电子工业中,芯片生产也需要用高纯氢气作为保护气,多晶硅的生产需要氢气作为生长气。

“十二五”以来,节能减排与环保政策从严,绝大多数企业都上马了工业副产气回收利用装置。此前上海石化此前曾在回复投资者提问时披露,“公司氢气年产量在23万吨左右,以自用为主。”

理论上,我国可用于制氢的工业副产气每年有数千亿立方米,但“自用”往往成为这些工业副产气的归途。

即使是曾被寄予厚望的氯碱行业副产氢,也因制备工艺不同,在产氢能力上存在极大差异。缺氢也不会是上海一地面临的困境。

03

在氢能源燃料电池车产业链方面,广东其实也颇具优势。

广东的汽车产业本就发达。中国汽车产业的制高点就在长三角和大湾区,这里的产业链条完善。江浙沪和广东四省聚集着中国一半以上的汽车电子企业。

此外,广东布局氢能源时间也很早。2009年,佛山便着手建设佛山(云浮)产业转移工业园。

2015年,佛山(云浮)产业园和广东鸿运氢能源成立广东国鸿氢能源科技,并于2016年正式引入燃料电池巨头加拿大巴拉德,共同制造和组装9SSL燃料电池堆。

引进国外技术的同时,佛山还在大搞创新。不到5年的时间,佛山完成了氢能产业链各环节的整体布局。

如今,佛山已形成了从制氢设备、燃料电池及核心部件、整车研发制造、氢能产业检测、加氢站设计建设等环节的自主产业链。

天眼查数据显示,目前我国有氢能相关企业超3900家,其中超15%的企业位于广东,而这些企业大多立足深圳、广州、佛山三地,广东的氢能源产业集中程度超越上海、北京。

产业链飞增的同时,广东还在落地端发力。截至2022年3月底,全国共建成264座加氢站,广东、山东、江苏三地分别以36座,24座与18座的数量位居全国加氢站数量前三甲。

新兴制造业在地理上具备很强的集聚效应。“扎堆”不仅可以节约材料和中间投入的运输成本,而且同行聚集在一起,更有极强的“外溢效应”,有利于知识和技术的交流和扩散。

而产业链一旦形成,还有进一步自我完善和加强的趋势,这种正向循环很难被外力打破,最后将走向“强者更强”的发展路径。这也是产业发展早期,各地争相培育产业集群的原因。

具备产业链优势的佛山,的确有望成为“氢能之都”。但相比上海,作为传统制造重镇的佛山,面临着更为迫切的氢气焦虑。

数据显示,佛山全市已开通29条氢能公交线路,建成加氢站25座,其中已投入运营16座,总计约1500辆的氢燃料电池车,真正跑起来的其实不到1/3。

巧妇难为无米之炊,闲置的原因无外乎缺氢。当氢气产销矛盾日益突出,于是就有了“佛山有车无氢,山东有氢无车”的说法。

很多人肯定觉得奇怪,广东交通也很发达,即使自身的生产能力有限,为何不能从产氢的地方运送点氢气过来?

这就涉及当前制约氢能源产业发展的另一重因素——运输。

就氢气运输而言,当前最成熟的方式为气氢拖车运输。而据东吴证券测算,当前我国长管拖车单车运氢量约300kg,在氢源距离100km的情况下,长管拖车运氢成本为 7.79 元/kg。

这意味着,从淄博拉氢气到佛山,单单一车运费就超过了4.5万元。

而佛山1500辆的氢燃料电池汽车,一天至少需要50车的氢气,才能满足每日16~18吨的氢气需求量。

而广东省内氢气分布较为分散,偏远地区也不具备运氢经济性。考虑到高昂的运输成本,大部分氢车被放在仓库里吃灰,也可以理解了。

04

但中国的建设能力毕竟不容质疑,为了解决好氢气来源问题,制氢项目已在全国遍地开花。

据“氢云链”数据,2022年一季度,新开工和开标的氢气项目超过了40项,总产能超过了70万吨/年,其中用于氢能产业用途的项目产能超过了20万吨/年。

而在用于氢能应用的新增氢气产能中,山西、广东、山东位居前三,为未来氢能大规模应用提供了良好支撑。

从环保和可持续性角度来看,化石燃料制氢和工业副产制氢并非制氢的*选项,却是目前相对便宜的选项。

据头豹研究院数据,当前煤制氢的成本约为1.08-1.21元/立方米,天然气制氢的成本为1.81-3.42元/立方米,工业副产制氢的成本为2.46-2.69元/立方米。

而电解水制氢的成本,却达到了3.30-5.15元/立方米。

电解水制氢设备简单,产生的氢气纯度高,生产过程实现零碳排放。而电解水制氢73%的成本,源于电力。

数据显示,当制氢电价控制在0.25元/kWh以下时,可再生能源电解水制氢成本与化石能源接近。

考虑到光伏风电等弃电现象一直存在,若能借助西北地区光伏风电资源和产业集群优势,将光伏风电制氢用于化工原料或燃料,打通“风光制氢”生态链,可谓降低氢气生产成本的*途径。

05

但利用可再生能源集群生产的氢,仍要面对如何输送到氢能源消费市场的问题。

氢能供应中心与氢能消耗中心相互分离,是当前制约中国相关产业发展的*障碍。而这一点,与中国电力格局又颇有相似之处。

我国76%的煤炭,80%的风能,90%太阳能都分布在西部和北部地区,80%的水能分布在西南地区,但70%以上电力消耗却集中在发达的东中部地区。

从能源富足的西部,到高耗能的东部,距离长达1000到4000公里。如何解决长距离的电力输送问题,特高压开创了一种新思路。

与传统超高压输电线路相比,特高压在输电的距离和输出的容量方面最高可提高三倍,电力损耗可降低45%,还可以节省60%的土地资源。

特高压因此被形象的称为“电力领域超级高速公路”。

而氢能源运输管网的建设,则为氢能源的利用提供了更多的想象空间。

长管拖车输运氢气成本随距离的增加显著,适合短距离以内的输氢。管道输氢的初始投资大,建设成本高。但当距离超过300km时,管道输氢和液氢更合适。输氢量越大,这种趋势越明显。

未来,建立多点供应的氢能管网,将彻底解决我国氢能行业“痛点”。

当“氢能领域的超级高速公路”建成后,结合在清洁能源基地配备制氢产业,氢能源的产销矛盾将得到彻底缓解。

能源体系的每一次重构,都会释放出巨大的力量,推动经济效率极大提升。而新一轮能源变革的主角,正是风光在内的清洁能源,以及氢这一*版的清洁能源。

随着氢都、氢谷、氢能小镇遍地开花,谁能借产业之风扶摇而上?

当氢气从哪里来得到解决之时,谁具备了更完善的产业链和核心技术,谁才更有机会成为中国氢能之都。留给竞争者布局的时间已经不多了。

【本文由投资界合作伙伴智谷趋势授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。