继“牙科茅”(隐形正畸)之后,“眼科茅”(OK镜)紧随其后被纳入集采范围,给这个高毛利的行业带来变数。截至发稿,“眼科茅”两家企业欧普康视与爱博医疗市值分别应声大跌20%和10.5%。

10月26日,河北省医用药品器械集中采购中发布了《关于开展20种集采医用耗材产品信息填报工作的通知》。这20种采购品种名单里就出现了“角膜塑形硬性透气接触镜”的名字。其英文全称为“Orthokeratology”,简称“Ortho-K”,因此也被俗称为OK镜。

此次的信息填报,预告了即将到来的集采行动。

图片来源:政府官网

为什么是“OK镜”?

根据已经被集采的品种和行业专业人士观点,一般来说,只有同时满足三大要素的产品才会被集采:①量大,因为量小就没有集采的必要;②标准化,因为SKU太分散的集采容易出问题;③竞争激烈,若只有一两家企业做是压不了价的,起不到集采效果。

以OK镜为例来看,根据浙江大学医学院附属*医院(简称“浙大一院”)的科普,OK镜相当于给角膜穿上一件塑形衣,通过改变角膜的弧度,以达到控制近视发展的目的。OK镜相当于一种特殊的隐形眼镜,且只需晚上佩戴,一般经过一晚上的佩戴,使用者白天取下OK镜后就能获得裸眼达到0.8~1.0的清晰视力。

根据东吴证券提供的数据,2020年,我国儿童青少年总体近视率为52.7%,青少年近视总人数达到1.07亿;与此同时,同年我中国角膜塑形镜渗透率仅为1.26%,市场规模为20.92亿元;相比于中国香港9.7%,中国台湾5.4%和美国3.5%的渗透率,中国OK镜渗透率有望持续提升,预计2030年预计OK镜渗透率达10.66%,市场规模为140.26亿元。

根据OK镜销售专家提供的会议纪要数据,2021年中国OK镜的销售总量大概在280万-300万副之间。其中欧普康视销量为63.4万片(收入近7亿),排名国内*,市占率大约20%出头;爱博医疗OK镜(含试待戴片)销量超21.52万片,产生收入约1.07亿。

集采有望加速带量,未来如果推广至更多省份,更能帮助提高这一品类的市场渗透率,给行业上游带来利好。不过对于以视光为主业的眼科门诊部和诊所而言,则面临较大的不确定性影响,还须提前做好B方案,拓展儿童近视防控之外的盈利点。

至于标准化,OK镜在国际上有明确的质量标准和产品标准;在设计上,OK镜分为4个弧段,一般是RC弧段(反转弧)和BC弧段(基弧)上,每个厂家的数据会有所差别,总体差异不大;且一般一家厂商只有单品布局(如下图所示)。

而从市场竞争维度来看,从OK镜获批厂家的数量来看实际上“符合集采的基础条件”。国家药监局官网信息显示:截至目前国内仅有11家生产企业获得角膜塑形镜(即OK镜)产品注册证共12张,而中国本土获批厂家只有欧普康视、爱博医疗、亨泰光学、视达佳。

图片来源:国信证券

抛开上述前提条件,高毛率和低市场渗透率也成为了集采的必然。毕竟青少年近视日益普遍,不单是民生,更是关乎未来的大事,降价是大势所趋。

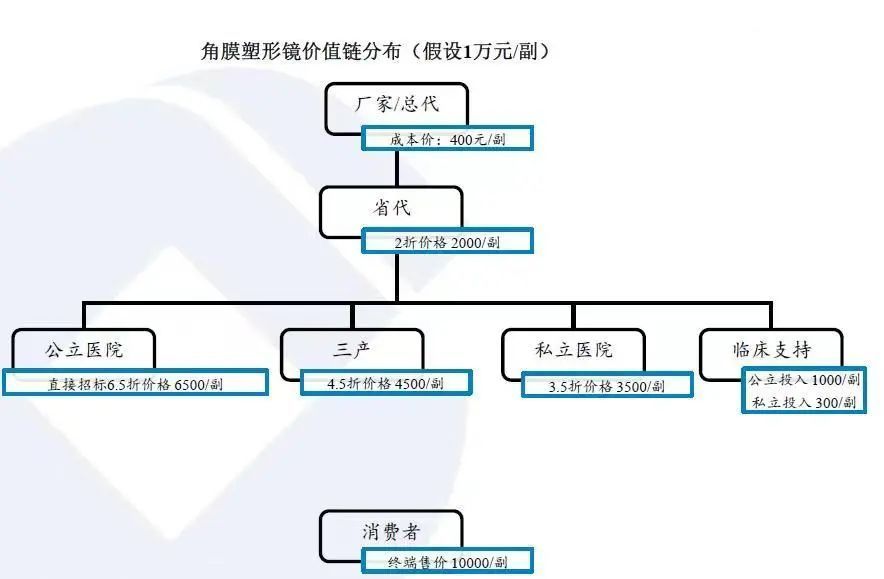

据悉,OK镜的终端价远高于出厂价。通常一副国产的OK镜价格约8000-1.5万元左右,进口的1-1.5万元左右。而除了OK镜本身,用户还需要用很多耗材,如冲洗液、护理液、滴眼液、生理盐水、眼罩、医用纸等等。算下来,一年下来费用可达到2万元。

但国盛证券曾发布研报称,OK镜的出厂价一般仅为终端价格的10%~20%。36氪则根据上市公司披露的财务数据计算得知,2020年,爱博医疗OK镜品牌“普诺瞳”的单个产品出厂价仅约412元。同期,拥有“梦戴维”和“DreamVision”两个OK品牌欧普康视,其OK镜单个产品出厂价仅约1114元。

图片来源:建银国际

而对于OK镜出厂价与最终远端销售价格之间的差异,有证券部门人士指出,这是因为OK镜配置是一项医疗服务,技术和服务大于镜片本身,不能简单考虑镜片收费多少,与种植牙类似的“手术+耗材”的收费逻辑类似——“服务收费较高”。

据介绍,近视OK镜矫治的收费中包含了配前的专业咨询,眼视光的检查项目,试戴评估,镜片处方、设计、材料制作、调整修正等,以及配后免费的专业咨询,不良反应的处理,不适合佩戴的退片优惠等,以及后续高频的免费复查工作。

再结合OK镜子整体销售环节来看,被集采管控的大概率是代理的渠道费用、中间灰色的服务费,即常见的“回扣”问题——根据证券时报的报道,长三角某三甲医院直接配镜的回扣在10%左右,介绍到医院外欧普康视专营店的回扣是15%-20%,具体看销售价格。

集采不断渗透消费医疗

值得关注的是,今年年初,医药行业的目光逐渐偏离创新药,开始转向消费医疗,认为医美、增高、植发、口腔、近视治疗这些需求会爆发。如今快1年过去,消费医疗没能迎来想象中的爆发,却陆续迎来了集采。

截至目前,已有生长激素、种植牙、隐形正畸、OK镜等未纳入医保范畴的高毛利消费医疗产品纳入集采。

其实,关于“OK镜集采”的传闻此前时有发酵,但因消费属性强且不占用医保等原因,OK镜被市场认为“不太可能纳入医保”。2021年底爱尔眼科在机构调研时也表示:“集采是要占用医保的,公司认为OK镜不会集采,即使未来集采,我们认为也不是坏事,可以以价换量。”

显然,这套说辞已不再成立。我们能清楚地看到,集采已延伸到医保范畴之外,消费医疗不再是避风港,只要涉及民生负担的医疗领域都可能被控费,“万物皆可集采”成现实。

此次河北省将OK镜纳入集采,便是与其高昂的终端价格有关。据悉,与前不久“被集采”的种植牙类似,OK镜也是市场需求广泛、关乎重要民生(“一老一小”),但存在供给方以民营机构为主,收费不规范、费用高等特点,民众降价呼声较高。

医疗行业大V林掌柜曾基于“种植牙专项治理”意见稿提炼出了消费医疗进集采的动机和管控逻辑:从治理动机上看,是“按照九部委联合印发《2022年纠正医药购销领域和医疗服务中不正之风工作要点》的要求”;从要求上看,涉及“有序推进技耗分离、引导形成合理价格、全流程价格调控、加强公立机构指导、理顺服务比价关系、加强民营机构监管”等12条要求;从背景上看,是因为“收费不规范、费用负担重、民生痛点、整顿秩序和降价减负的呼声强烈”等原因。这些说法可适配消费医疗领域的多个品类。

与常规医疗不同,消费医疗所提供的不是治病的必要服务,而是服务于患者提高个人生活品质的目的。这类服务通常不在公立医院开展,基本都需要自费。也因此,消费医疗类企业过往基本不受集采影响,毛利率居高不下。

根据2021年的企业披露口径,爱博医疗、欧普康视OK镜毛利率分别为84%、90%;万泰生物二价HPV疫苗毛利率为92.6%,爱美客溶液类注射产品毛利率为93.8%,长春高新基因工程/生物类药品(金赛药业生长激素系列和百克生物的疫苗类产品)毛利率为92.7%,时代天使隐形正畸毛利率为65%,等等。

但今时不同往日,因疫情常态化与市场经济 低迷,消费医疗的基础——居民的消费力已发生了巨大变化,保障民生成为基本需要。

跟据中国政府网,今年上半年,全国居民人均可支配收入平均数增幅为4.7%,低于去年同期的12.6%。这也意味着,显示居民收入增长乏力,控制消费意愿增强。而衣食住行等日常需求仍要持续,这时候政策就不得不出面,逐步挤出一些非刚需行业的水分(虽然有消费 降级,但家长的支付意愿依旧强烈),在兼顾企业合理利润时引导产业平稳发展,促进国产替代,推动市场集中度提升。

消费医疗集采扩围似乎成为必然,那生长激素、种植牙、正畸、OK镜之后,下一个又会是谁?

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。